Процентные ставки

Процентная ставка – это относительная величина процентных платежей на ссудный капитал за определенный период времени (обычно год). Рассчитывается как отношение абсолютной суммы процентных платежей за год к величине ссудного капитала.

Фиксированная процентная ставка – устанавливается на весь период пользования заемными средствами без одностороннего права ее пересмотра.

Плавающая процентная ставка - это ставка по средне – и долгосрочным кредитам, которая складывается из двух частей: подвижной основы, которая меняется в соответствие с рыночной конъюнктурой и фиксированной величины, обычно неизменной в течение всего периода кредитования или обращения долговых ценных бумаг.

Виды процентных ставок:

1. Ставка рефинансирования – это официальная ставка кредитования коммерческих банков со стороны Центрального банка РФ.

Ставка рефинансирования является одним их основных инструментов, с помощью которого центральные банки регулируют объемы денежной массы в обращении.

Рефинансирование коммерческих банков проводится путем прямого краткосрочного их кредитования центральным банком.

Понижение официальной ставки рефинансирования приводит к удешевлению кредитных ресурсов и увеличению их предложения на рынке. Повышение учетной ставки приводит к сжатию денежной массы, замедлению темпов инфляции, но в то же время к сокращению объемов инвестиций.

2. Банковская процентная ставка по ссудам – ставка процентов по кредитным операциям, одной стороной которых выступает банк.

Как правило банка размещает в ссуду прежде всего не собственные, а привлеченные средства.

Доля дохода, получаемая банком представляет собой компенсацию за посредничество, риск невозврата долга и оценку кредитоспособности заемщика.

При определении нормы процента по каждой конкретной сделке коммерческий банк учитывает:

- Уровень базовой процентой ставки;

- Премию за риск.

Базовую процентную ставку (Пбаз) определяют исходя из планируемой «себестоимости» ссудного капитала и заложенного уровня прибыльности ссудных операций банка на предстоящий период:

Пбаз=С1+С2+Мп,

где Пбаз – базовая процентная ставка;

С1 – средняя реальная цена всех кредитных ресурсов на планируемый период (ставка по привлеченным средствам, включая средства привлеченные в депозиты);

С2 – отношение планируемых расходов по обеспечению работы банка к ожидаемому объему продуктивно размещенных средств (удельный вес расходов банка в единице размещенных средств);

Мп – планируемый уровень прибыльности ссудных операций банка.

Среднюю реальную цену привлеченных банком средств (кредитных ресурсов) С1 определяют по формуле средневзвешенной исходя из цены отдельного вида ресурсов (Сj) и его удельного веса в общей сумме мобилизуемых банком (платных и бесплатных) средств.

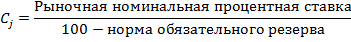

Сj устанавливают на основе рыночной номинальной цены этих ресурсов и корректировки на норму обязательного резерва, депонируемого в Центральном банке:

Премия за риск дифференцируется в зависимости от следующих основных критериев:

- Кредитоспособности заемщиков;

- Наличия обеспечения по ссуде;

- Срока кредита;

- Прочности взаимоотношений клиента с банком и кредитной истории клиента.

Т.о. верхняя граница процента за кредит определяется рыночными условиями. Нижний предел складывается с учетом затрат банка по привлечению средств и обеспечению функционирования банка.

Виды процентных ставок

Простая процентная ставка – применяется к одной и той же первоначальной сумме долга на протяжении всего срока ссуды, т.е. исходная база (денежная сумма) всегда одна и та же.

Сложная процентная ставка – применяется к наращенной или уменьшенной сумме долга, т.е. к сумме, измененной на величину начисленных за предыдущий период процентов. Т.о. исходная база начисления процентов постоянно изменяется (проценты начисляются на полученную на предыдущем этапе наращения или дисконтирования сумму).

При расчете процентов от настоящего к будущему применяется ставка наращения.

При расчете процентов от будущего к настоящему применяются ставки дисконтирования или учетные ставки.

Проценты, полученные по ставке наращения называются декурсивными.

Проценты, полученные по ставке дисконтирования называются антисипативными.

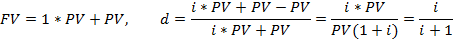

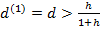

– процентная ставка (ставка наращения);

– процентная ставка (ставка наращения);

где FV – будущая стоимость сегодняшней суммы денег;

PV – сегодняшняя стоимость денег.

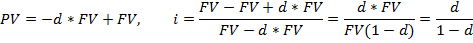

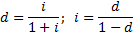

- учетная ставка.

- учетная ставка.

|

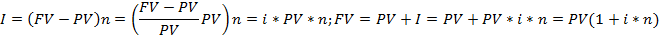

Формула простых процентов:

|

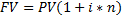

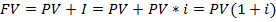

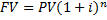

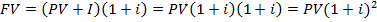

Формула сложных процентов:

– за один период начисления

– за один период начисления

| - за n периодов начисления |

|

– за два периода начисления

– за два периода начисления

Влияние инфляции на размер простых процентных ставок:

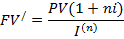

Пусть на капитал PV происходит начисление простых процентов по ставке r в течение времени n и индекс цен за это врем равен I(n), тогда, учитывая обесценение денег за это время получим:

где  – множитель наращения простых процентом инфляции.

– множитель наращения простых процентом инфляции.

Из формулы следует, что реальное наращение первоначального капитала с учетом покупательной способности денег будет только в том случае, если 1+ni>I(n)

Если 1+ni=I(n) , то наращение только компенсирует действие инфляции

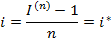

Из равенства 1+ni=I(n) найдем r

где i* - минимально допустимая процентная ставка, при которой не происходит реального уменьшения капитала (эрозии капитала).

Ставка, превышающая i* называется положительной процентной ставкой, т.к. только при ее применении будет происходить реальное увеличение капитала.

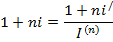

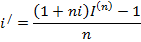

Брутто – ставка (i/) – ставка процентов, индексированная с учетом роста уровня цен для учета инфляции

Для обеспечения полной компенсации негативного воздействия инфляции и получения доходности согласно первоначальной ставке i, размер брутто – ставки i/ определяется из равенства

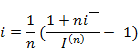

Если задана брутто – ставка i/ (т.е. объявлена норма доходности), то можно определить реальную процентную ставку, т.е. доходность с учетом инфляции при начислении простых процентов

Т.о. при инфляции различают следующие виды процентных ставок

Номинальная процентная ставка – это исходная базовая (как правило годовая) процентная ставка, указанная в договорах. Доходность, выражаемая этой ставкой, не скорректирована на инфляцию.

Реальная процентная ставка - показывает доходность с учетом инфляции, характеризующейся снижением покупательной способности денег. В условиях инфляции она всегда меньше номинальной процентной ставки и может быть даже отрицательной.

Положительная процентная ставка - это любая ставка, при которой будет происходить реальное увеличение стоимости капитала при данном индексе инфляции.

Брутто – ставка процента – ставка процента, индексированная с учетом роста уровня цен для учет инфляции (ставка при которой капитал действительно растет с необходимой доходностью) .

В условиях галопирующей инфляции (15-20% в год) используется и плавающая процентная ставка.

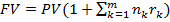

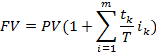

При начислении процентов на вклады и кредиты сроком до года применяется формула  , которую можно записать в виде:

, которую можно записать в виде:

где tk – продолжительность в днях периода, на который установлена процентная ставка rk,

Т - количество дней в году.

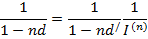

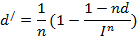

Величина учетной ставки d/, компенсирующей инфляционные потери, определяется из равенства:

Если задана ставка d/ , то из последнего равенства можно определить реальную учетную ставку, позволяющую оценить соответствующим образом доходность при инфляции

Если индекс цен меньше единицы, то это свидетельствует о дефляции.

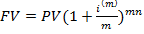

Влияние инфляции на размер сложных процентных ставок:

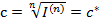

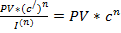

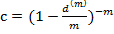

Пусть на капитал PV в течение n лет начисляются сложные проценты и индекс цен за это время равен

FV=PV*cn,  = PV*cn.

= PV*cn.

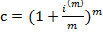

где m - количество начислений в год.

Но с учетом инфляции:

(*)

(*)

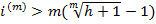

Отсюда ясно, что для того, чтобы не происходило эрозии капитала должно выполняться неравенство сn≥I(n), что равносильно неравенству

причем если  , то наращение капитала лишь нейтрализует действие инфляции.

, то наращение капитала лишь нейтрализует действие инфляции.

Ставка, для которой соответствующий коэффициент с превышает с*, называется положительной ставкой.

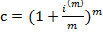

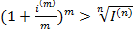

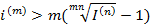

Например, если  , то положительная процентная ставка определяется из неравенства

, то положительная процентная ставка определяется из неравенства  , откуда следует

, откуда следует

Если в течение n лет ожидаемый ежегодный индекс инфляции равен I, то I=1+h, I(n)=(I)n=(1+h)n, где h – ожидаемый ежегодный темп инфляции.

Тогда  .

.

Если сложные проценты начисляются один раз в год, то должно быть i(m)=i>h, т.е. процентная ставка должна превышать темп инфляции.

Полагая, что  , находим, что положительная учетная ставка удовлетворяет неравенству

, находим, что положительная учетная ставка удовлетворяет неравенству  ,

,  ,

,  , а при m=1 и I(n)=(1+h)n получим

, а при m=1 и I(n)=(1+h)n получим

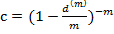

Для обеспечения реального роста стоимости первоначального капитала необходимо исходную ставку увеличивать (индексировать). Выбор величины такой индексированной ставки, называемой брутто-ставкой, определяется поставленными целями.

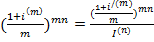

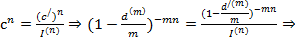

Для обеспечения реальной доходности согласно коэффициенту наращения с необходимо так индексировать исходную ставку (увеличивать на инфляционную премию), чтобы новый коэффициент наращения с/ полностью компенсировал потери из-за инфляции. Т.о., с/ определяется из равенства:

r wsp:rsidR="00000000"><w:pgSz w:w="12240" w:h="15840"/><w:pgMar w:top="1134" w:right="850" w:bottom="1134" w:left="1701" w:header="720" w:footer="720" w:gutter="0"/><w:cols w:space="720"/></w:sectPr></w:body></w:wordDocument>">  , Þ

, Þ

Размер брутто – ставки (i/) обеспечивает полную компенсацию негативного воздействия инфляции и получение доходности. Следовательно в формуле (*) множитель сn нужно приравнять к множителю  , тогда если

, тогда если

,

,

– брутто ставка наращения

– брутто ставка наращения

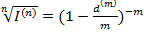

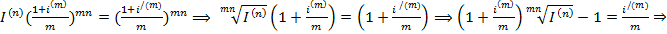

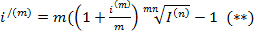

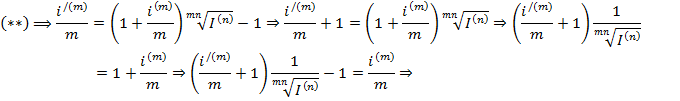

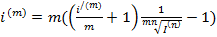

Задавая брутто- ставки в формуле (**) можно определить реальную ставку наращения i(m) (выразим из (**) i(m))

- реальная ставка наращения

- реальная ставка наращения

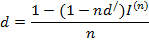

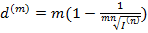

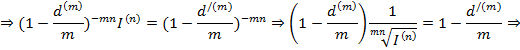

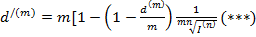

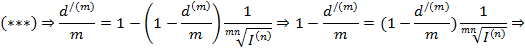

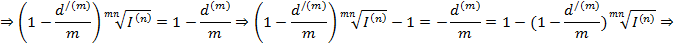

Выводим формулы для определения реальной брутто – ставки d/(m) и реальной учетной ставки d(m)

Если  , то с учетом (*)

, то с учетом (*)

- учетная брутто ставка

- учетная брутто ставка

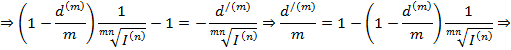

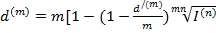

Из формулы (***) можно выразить реальную учетную ставку d(m)

- реальная учетная ставка

- реальная учетная ставка

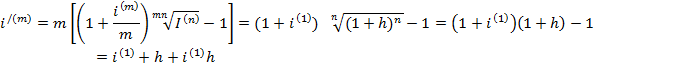

Формула Фишера И.

При I(n)=(1+h)n и m=1 из (**) i(1)/=i/ получаем (обозначая i(1)=i)

i/=i+h+ih

где h+ih - инфляционная премия, которую нужно прибавить к исходной ставке доходности для компенсации инфляционных потерь

вывод формулы:

Дата добавления: 2015-02-23; просмотров: 2983;