Основные тенденции развития банковской системы России

Банковская система — это совокупность различных видов национальных банков и кредитных учреждений, действующих в рамках общего денежно-кредитного механизма.

Банковская система России включает в себя Банк России, банки, небанковские кредитные организации, а также филиалы и представительства иностранных банков. Банковская система является двухуровневой: на верхнем уровне Банк России проводит государственную эмиссионную и валютную политику, является ядром резервной системы; на втором уровне — кредитные организации, которые осуществляют банковские операции.

По российскому законодательству, банк отличается от всех других финансовых посредников тем, что только он имеет исключительное право осуществлять в совокупности следующие банковские операции:

• привлечение во вклады денежных средств физических и юридических лиц;

305/

• размещение привлеченных денежных средств юридических и физических лиц от своего имени и за свой счет на условиях возвратности, платности, срочности;

• открытие и ведение банковских счетов физических и юридических лиц;

• осуществление расчетов по поручению физических и юридических лиц, в том числе банков-корреспондентов, по их банковским счетам;

• инкассация денежных средств, векселей, платежных и расчетных документов и кассовое обслуживание физических и юридических лиц;

• купля-продажа иностранной валюты в наличной и безналичной формах;

• привлечение во вклады и размещение драгоценных металлов;

• выдача банковских гарантий;

• осуществление переводов денежных средств по поручению физических лиц без открытия банковских счетов (за исключением почтовых переводов).

Кроме банков такие операции могут проводить и организации, которые называются небанковскими кредитными организациями. Они имеют право осуществлять отдельные банковские операции, предусмотренные законодательством Российской Федерации. При этом допустимые сочетания банковских операций для небанковских кредитных организаций устанавливаются Банком России.

На практике взаимосвязь между отдельными элементами банковской системы наиболее ярко проявляется в осуществлении межбанковских расчетов, когда банк по поручению клиентов осуществляет платежи и расчеты через:

1) расчетную сеть Банка России;

2) банки-корреспонденты, расчеты через которые осуществляются на основании заключенных между ними договоров;

3) банки, уполномоченные на ведение определенного вида счетов и осуществление платежей;

4) клиринговые центры — небанковские кредитные организации, осуществляющие расчетные операции.

Взаимозависимость банков проявляется в заимствованиях на рынке межбанковских кредитов.

В обоих случаях невыполнение обязательств одним из банков приводит к трудностям функционирования связанных с ним прямо и опосредованно других банков, т.е. к возникновению так называемого эффекта домино.

Основными свойствами банковской системы, как и систем в целом, являются:

• иерархичность построения;

• наличие отношений и связей, которые являются системообразующими, т.е. обеспечивают свойство целостности;

306/

• упорядоченность ее элементов, отношений и связей;

• взаимодействие со средой, в процессе которого система проявляет и создает свои свойства;

• наличие процессов управления:

Учитывая относительную непродолжительность процесса становления банковской системы рыночного типа в России, отдельные признаки банковской системы могут не проявляться отчетливо, но прослеживаться при функционировании банковской системы в целом.

Упорядоченность элементов и связей проявляется в возможности выделения подсистем, для которых в целом характерны основные системные свойства. Основания для выделения таких подсистем могут быть различны. Это может быть региональный аспект, когда рассматриваются региональные банковские системы. В качестве признака выделения подсистемы могут выступать:

• организационно-правовая форма банка;

• отдельные виды осуществляемых банком банковских операций (инвестиционные, экспортно-импортные и др.);

• отрасли и сферы, на которые ориентированы банки;

• размеры банков (крупные, средние, мелкие);

• социально-экономическая роль банков (Сберегательный банк Российской Федерации, Промышленно-строительный банк и др.);

• рейтинг банков; и т.д.

На процесс развития банковской системы и, следовательно, на ее роль в социально-экономическом развитии страны влияет совокупность факторов, как внешних по отношению к банковской системе, так и внутренних.

К внешним факторам следует отнести макрофакторы, или факторы среды. Эта группа факторов представляет собой вероятностную совокупность взаимоувязанных и взаимообусловленных факторов, которые с определенной степенью условности можно разделить на пять основных групп: экономические, политические, правовые, социальные и форс-мажорные.

Совокупность экономических факторов отражает состояние экономики, выраженное в интенсивности и способах установления экономических отношений с участием банков.

К экономическим факторам следует отнести принципы исполнения федерального бюджета, характер реализуемой денежно-кредитной политики, сложившуюся систему налогообложения, результаты проведения экономических реформ, формирующие общие условия функционирования банковской системы.

К политическим факторам относятся те решения органов власти и управления на федеральном, региональном и местном уровнях, которые влияют на характер решений, принимаемых субъектами банковской системы (Банком России, банками, небанковскими кредитными

307/

организациями), а также банковскими ассоциациями. Это в первую очередь:

• заявленные принципы формирования бюджета и его пропорций;

• принципы денежно-кредитной политики;

• основные направления совершенствования налогообложения;

• реализуемые на практике принципы развития национального хозяйства и его отдельных отраслей, отношение к предпринимательству, банковской деятельности, ответственности государства и бизнеса перед обществом.

Под внутренними факторами, влияющими на результаты функционирования банковской системы как единого целого, следует понимать совокупность факторов, которые формируются субъектами банковской системы: Банком России, банками, небанковским кредитными организациями. Внутренние факторы поддаются влиянию со стороны субъектов банковской системы и определяются следующими основными моментами:

• ролью и авторитетом Банка России в банковской системе;

• компетенцией руководителей банков и квалификацией банковских работников;

• уровнем межбанковской конкуренции и ее характером;

• степенью осознания банковским сообществом своей роли в экономике и целей развития банковской системы;

• сложившимися банковскими правилами и обычаями.

На банковскую систему России не могут не оказывать влияние мировые тенденции развития банковского дела. Основные тенденции, преобразующие банковское дело во всем мире, настолько значительны, что многие специалисты называют происходящее банковской революцией. Среди наиболее важных тенденций называют следующие.

Технологическая и техническая революция. Развитие средств современной компьютерной техники позволяет использовать компьютерные технологии в банковском деле при осуществлении расчетов, оказании банковских услуг по получению наличных денежных средств, замене ручного труда машинным и т.д.

Возрастающая конкуренция. Уровень конкуренции в сфере банковских услуг постоянно растет. Предоставление кредитной организацией различных видов банковских услуг в настоящее время наталкивается на конкуренцию со стороны других банковских учреждений, брокерских фирм, страховых компаний. Это давление, безусловно, стимулирует разработку новых видов банковских услуг.

Дерегулирование. Рост конкуренции и распространение банковских услуг стимулировали процесс дерегулирования банковской отрасли, начавшийся в 1970—1980-х гг., имеющий возрастающую тенденцию в обозримом будущем. В США процесс дерегулирования начался с предоставления возможности кредитным организациям платить процен-

308/

ты по чековым вкладам и депозитным счетам денежного рынка. Такие страны, как Канада, Великобритания, Япония, расширили правовое поле деятельности для банков, дилеров на рынке ценных бумаг и прочих компаний.

Интернационализация и глобализация. Интернационализация активизирует и развивает финансовые и экономические связи между национальными и региональными рынками, которые в свою очередь остаются достаточно независимыми. Глобализация позволяет осуществлять кредитным организациям свою деятельность, опираясь на представление о мире как о взаимосвязанном, взаимозависимом, в значительной степени интегрированном рынке, не имеющем границ.

Данные тенденции были бы невозможны без стремительного развития информационных технологий в банковском деле.

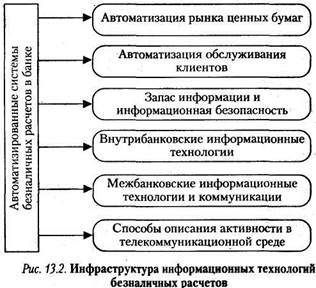

Развитие информационных технологий (рис. 13.2) позволяет:

• провести коренные изменения в банковских технологиях, банковском бухгалтерском учете и аудите;

• создать новый спектр банковских услуг — межбанковские расчеты в режиме реального времени; интерактивные банковские услуги клиентам (автоматизированные банковские киоски, интеллектуальные банковские видеотелефоны, терминалы самообслуживания и др.);

• отказаться от бумажных документов в пользу электронных;

• перейти к интеллектуальным пластиковым картам, электронным кошелькам, цифровой наличности и т.д.

309/

Глава 14 ПРОБЛЕМЫ СОЗДАНИЯ АВТОМАТИЗИРОВАННЫХ БАНКОВСКИХ СИСТЕМ

Дата добавления: 2015-02-19; просмотров: 3229;