КОСМИЧЕСКАЯ ДЕЯТЕЛЬНОСТЬ

Оцінювання ефективності управління портфелем інвестицій є одним із найголовніших завдань інвестиційного менеджера. У свою чергу оцінювання ефективності роботи інвестиційного інституту як закладу, що управляє інвестиційним портфелем фінансових інструментів, надзвичайно важливе для окремих інвесторів, оскільки аналіз та вибір цінних паперів для портфеля потребують великої кількості цінних матеріальних ресурсів і відволікають висококваліфікованих фахівців, а правильний вибір серед наявних альтернативних можливостей розміщення коштів слід зробити швидко. Отже, інвестори мають правильно визначити, чи доцільно інвестувати гроші в певний портфель.

Як нам уже відомо, головним показником ефективності управління інвестиціями є дохідність вкладень, досягнута фінансовим інститутом за аналізований проміжок часу. Розглядають отриману дохідність не зокрема, а стосовно показників дохідності інших інвесторів або ринку в цілому. Однак висока дохідність не обов'язково є показником майстерності та професійності інвестиційного менеджера, а може бути просто пов'язана з високим ризиком його інвестиційних рішень.

Звідси випливають такі основні вимоги до інвестиційного менеджера з цінних паперів:

• можливість одержувати доходи, вищі за середні для цього класу ризику;

• можливість повністю урізноманітнити портфель, щоб уникнути диверсифікованого ризику.

Отже, менеджер найвищого класу, прогнозуючи кон'юнктуру фондового ринку, має так сформувати склад інвестиційного портфеля, щоб одержувати більшу вигоду під час піднесення на ринку цінних паперів та завдавати менших втрат під час спаду на ньому.

Таким чином, найважливішими принципами оцінювання ефективності портфеля інвестицій є порівняльний аналіз, урахування ризиковості інвестиційних стратегій, що використовуються, а також оцінки стабільності показників дохідності на певному проміжку часу, що розглядається.

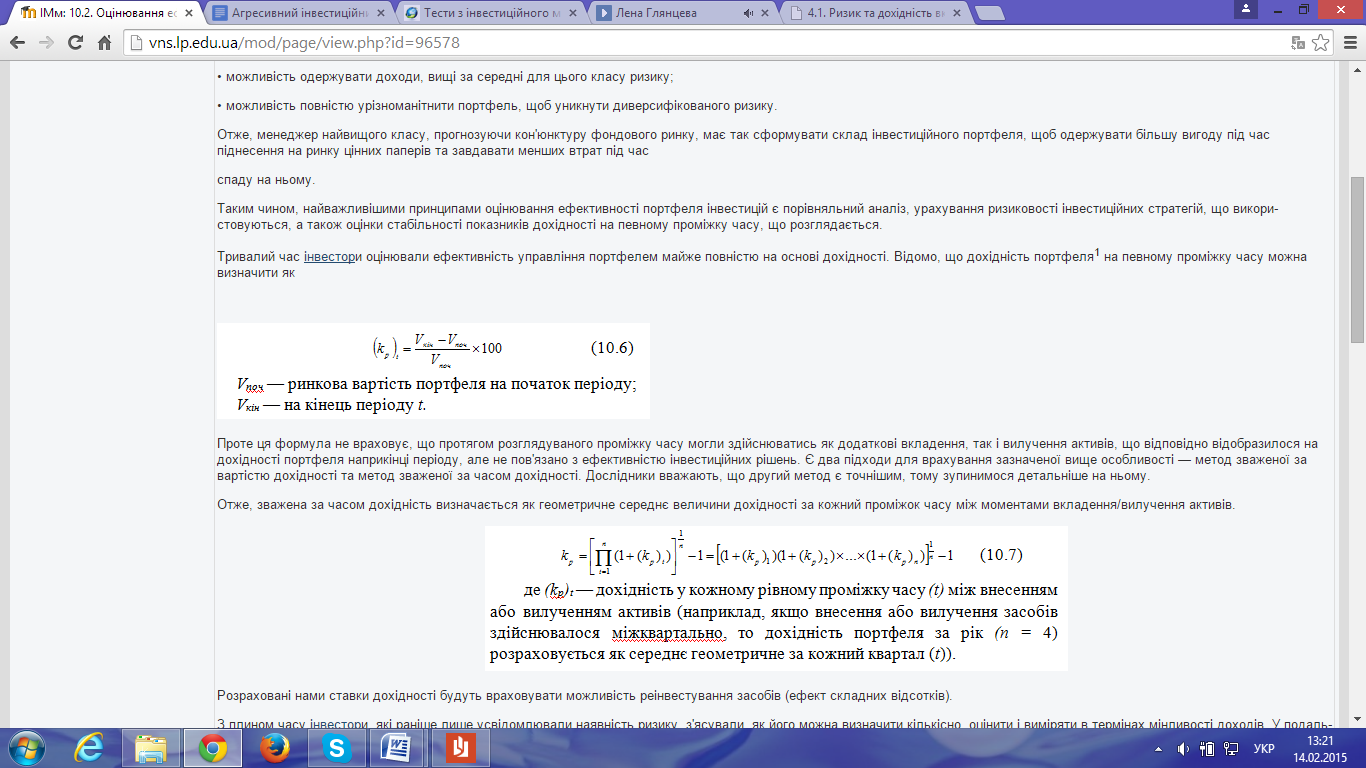

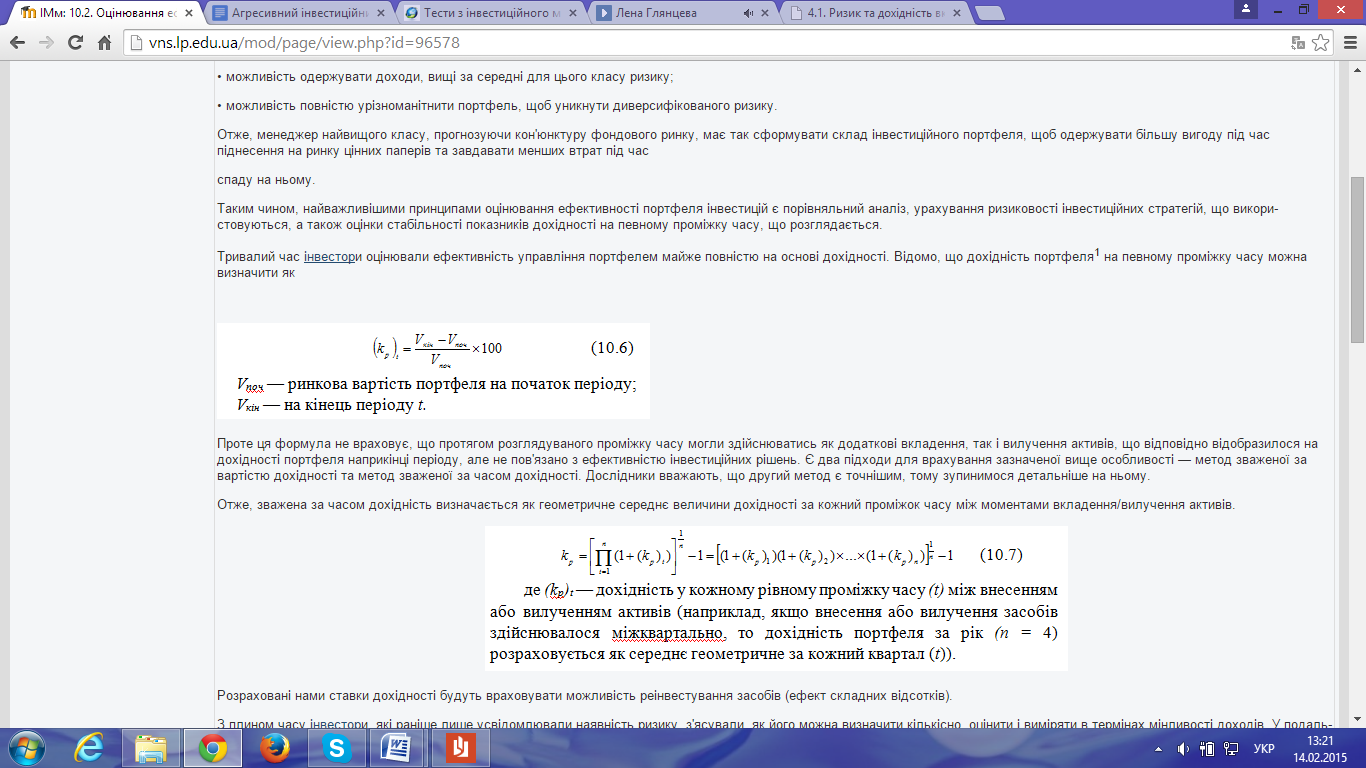

Тривалий час інвестори оцінювали ефективність управління портфелем майже повністю на основі дохідності. Відомо, що дохідність портфеля1 на певному проміжку часу можна визначити як

Проте ця формула не враховує, що протягом розглядуваного проміжку часу могли здійснюватись як додаткові вкладення, так і вилучення активів, що відповідно відобразилося на дохідності портфеля наприкінці періоду, але не пов'язано з ефективністю інвестиційних рішень. Є два підходи для врахування зазначеної вище особливості — метод зваженої за вартістю дохідності та метод зваженої за часом дохідності. Дослідники вважають, що другий метод є точнішим, тому зупинимося детальніше на ньому.

Отже, зважена за часом дохідність визначається як геометричне середнє величини дохідності за кожний проміжок часу між моментами вкладення/вилучення активів.

Розраховані нами ставки дохідності будуть враховувати можливість реінвестування засобів (ефект складних відсотків).

З плином часу інвестори, які раніше лише усвідомлювали наявність ризику, з'ясували, як його можна визначити кількісно, оцінити і виміряти в термінах мінливості доходів. У подальших дослідженнях аналітики намагалися описати величину, яка охоплювала б дохід і ризик, щоб не розглядати ці фактори окремо.

На сучасному етапі є багато різних методів і критеріїв оцінювання рівня ефективності управління інвестиційним портфелем, які об'єднують рівні ризику і доходу в одній величині.

Ми зупинимося на основних методах і при цьому будемо оцінювати діяльність певного інвестиційного фонду як компанії, що управляє інвестиційним портфелем.

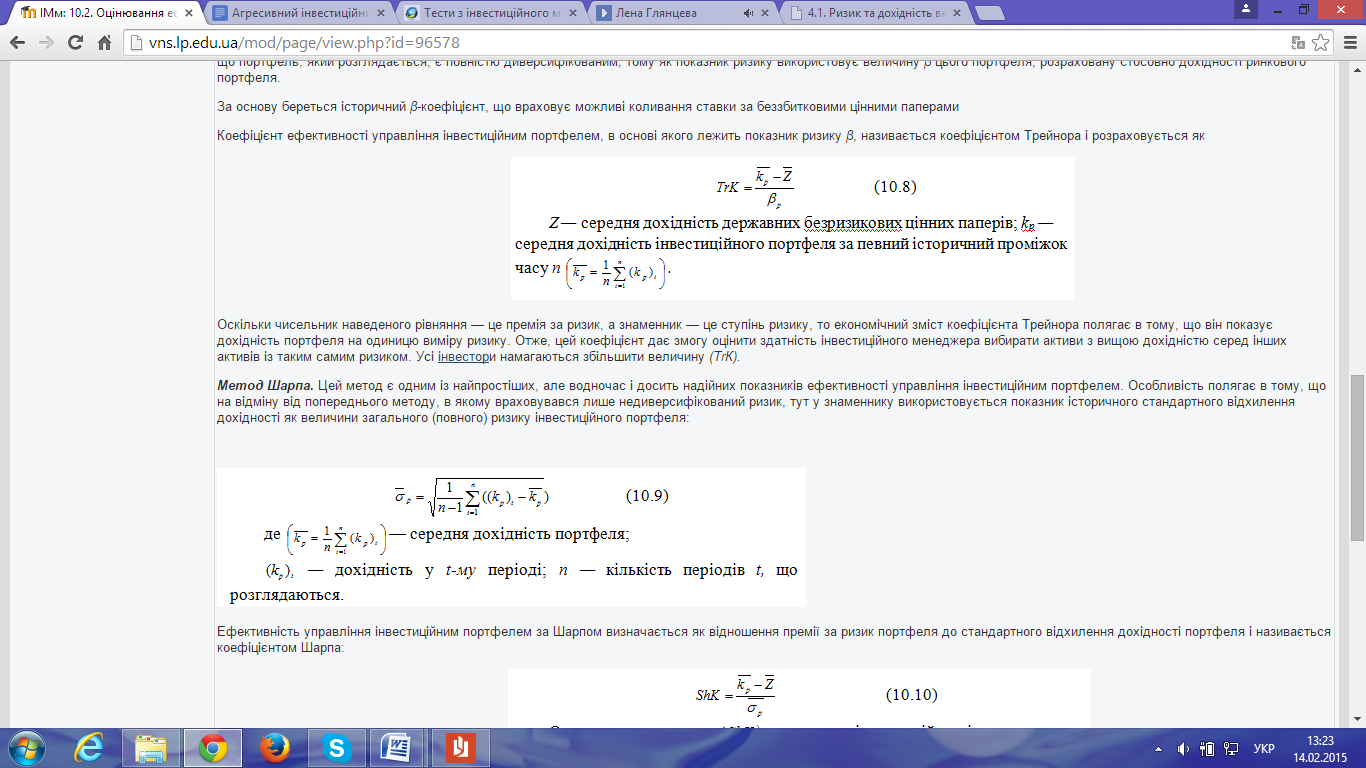

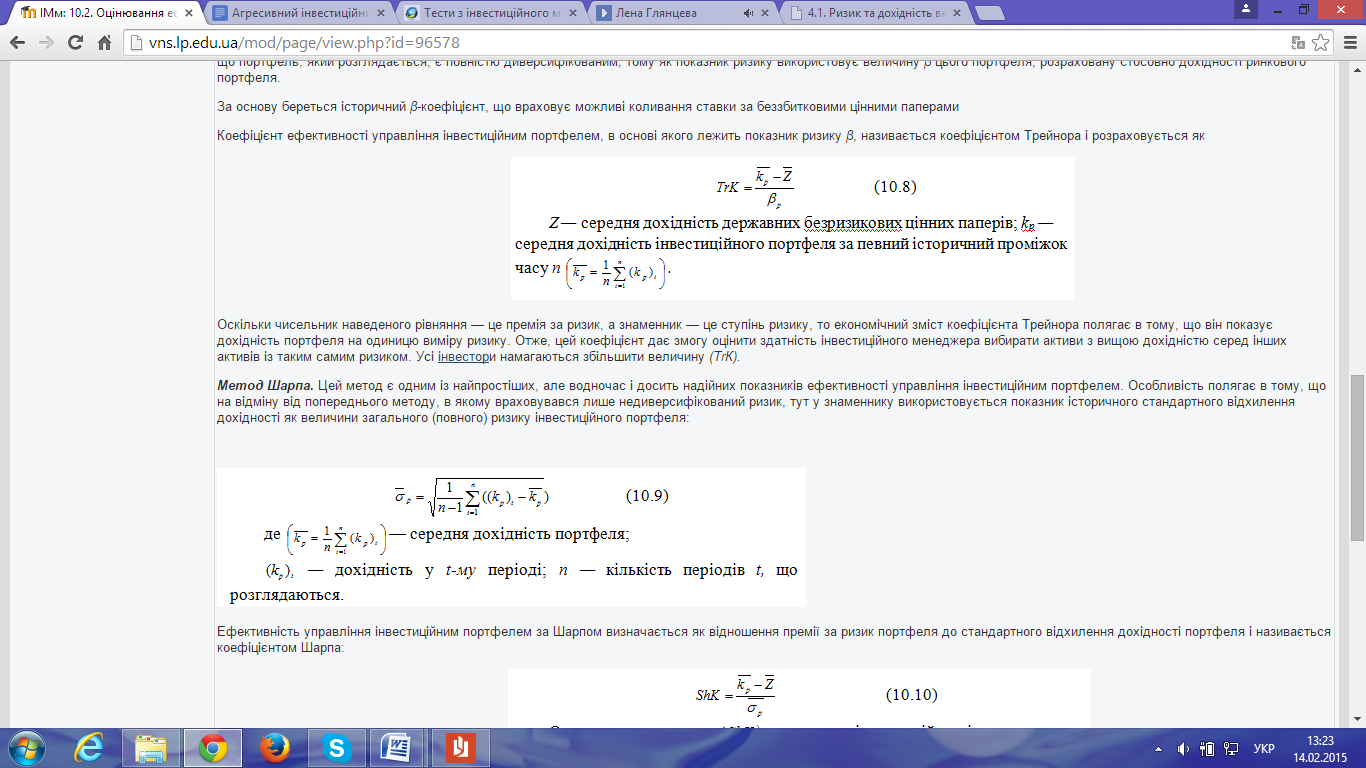

Метод Трейнора. Трейнор насамперед цікавився рівнем ефективності, який міг би бути використаний всіма інвесторами, незалежно від їхнього ставлення до ризику. Він розробив метод, у якому за основу для оцінювання ефективності управління інвестиційним портфелем запропонував взяти показник дохідності ринкового портфеля (km). Трейнор припускає, що портфель, який розглядається, є повністю диверсифікованим, тому як показник ризику використовує величину β цього портфеля, розраховану стосовно дохідності ринкового портфеля.

За основу береться історичний β-коефіцієнт, що враховує можливі коливання ставки за беззбитковими цінними паперами

Коефіцієнт ефективності управління інвестиційним портфелем, в основі якого лежить показник ризику β, називається коефіцієнтом Трейнора і розраховується як

Оскільки чисельник наведеного рівняння — це премія за ризик, а знаменник — це ступінь ризику, то економічний зміст коефіцієнта Трейнора полягає в тому, що він показує дохідність портфеля на одиницю виміру ризику. Отже, цей коефіцієнт дає змогу оцінити здатність інвестиційного менеджера вибирати активи з вищою дохідністю серед інших активів із таким самим ризиком. Усі інвестори намагаються збільшити величину (ТrК).

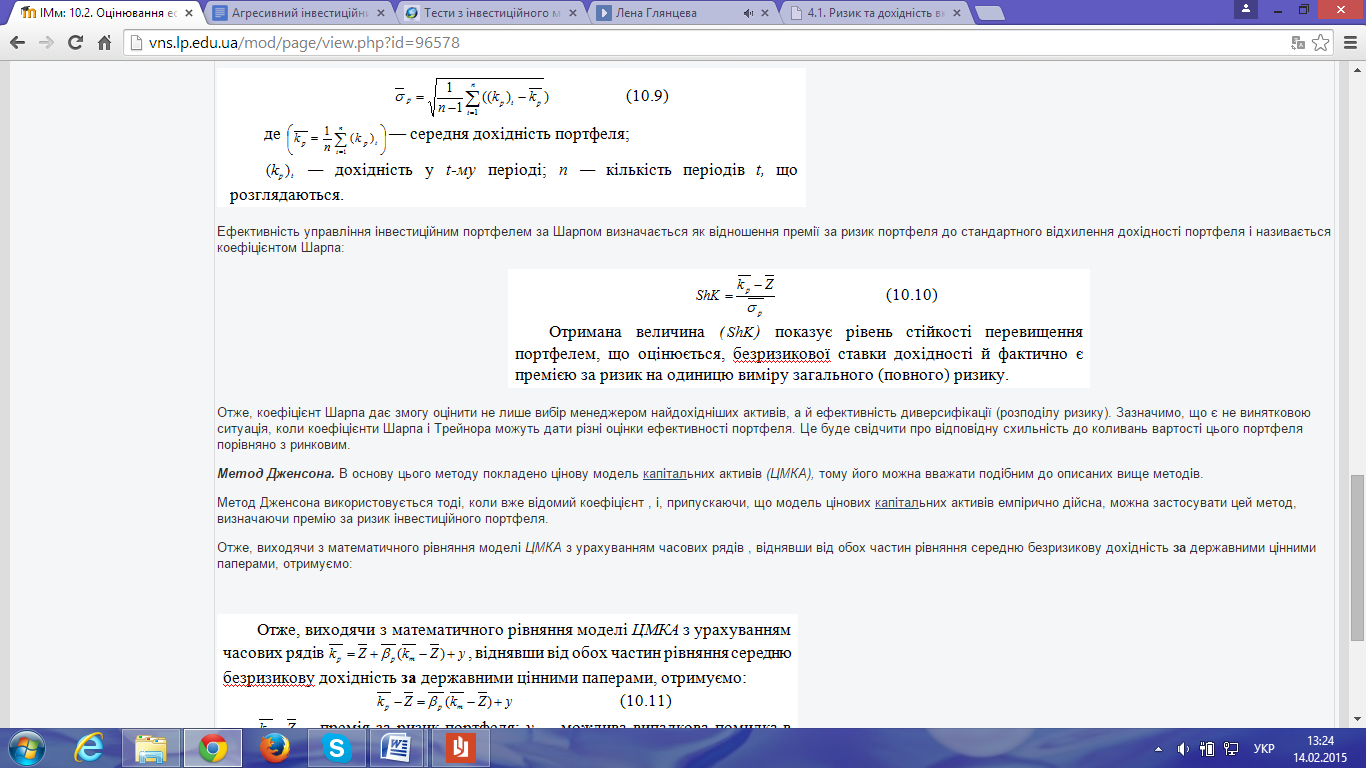

Метод Шарпа. Цей метод є одним із найпростіших, але водночас і досить надійних показників ефективності управління інвестиційним портфелем. Особливість полягає в тому, що на відміну від попереднього методу, в якому враховувався лише недиверсифікований ризик, тут у знаменнику використовується показник історичного стандартного відхилення дохідності як величини загального (повного) ризику інвестиційного портфеля:

Ефективність управління інвестиційним портфелем за Шарпом визначається як відношення премії за ризик портфеля до стандартного відхилення дохідності портфеля і називається коефіцієнтом Шарпа:

Отже, коефіцієнт Шарпа дає змогу оцінити не лише вибір менеджером найдохідніших активів, а й ефективність диверсифікації (розподілу ризику). Зазначимо, що є не винятковою ситуація, коли коефіцієнти Шарпа і Трейнора можуть дати різні оцінки ефективності портфеля. Це буде свідчити про відповідну схильність до коливань вартості цього портфеля порівняно з ринковим.

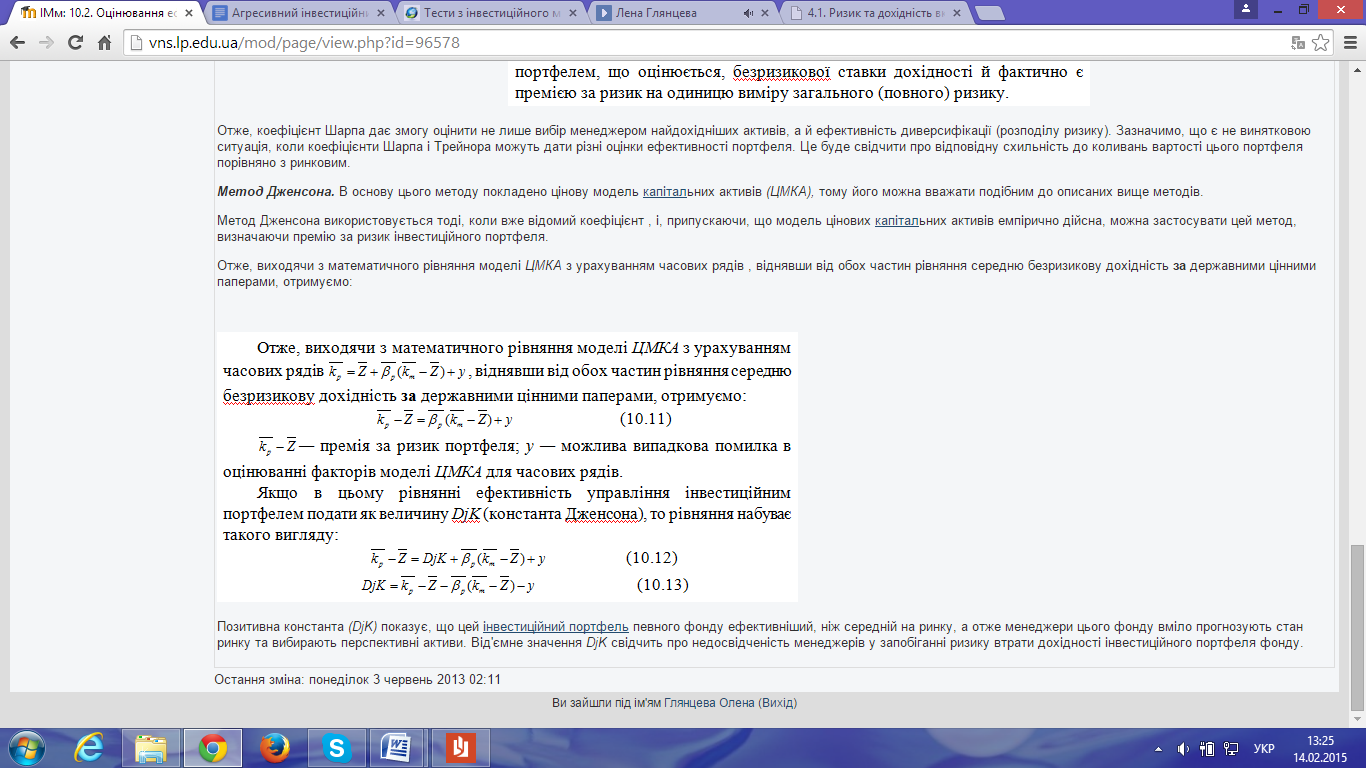

Метод Дженсона. В основу цього методу покладено цінову модель капітальних активів (ЦМКА), тому його можна вважати подібним до описаних вище методів.

Метод Дженсона використовується тоді, коли вже відомий коефіцієнт , і, припускаючи, що модель цінових капітальних активів емпірично дійсна, можна застосувати цей метод, визначаючи премію за ризик інвестиційного портфеля.

Отже, виходячи з математичного рівняння моделі ЦМКА з урахуванням часових рядів , віднявши від обох частин рівняння середню безризикову дохідністьзадержавними цінними паперами, отримуємо:

Позитивна константа (DjK) показує, що цей інвестиційний портфель певного фонду ефективніший, ніж середній на ринку, а отже менеджери цього фонду вміло прогнозують стан ринку та вибирають перспективні активи. Від'ємне значення DjK свідчить про недосвідченість менеджерів у запобіганні ризику втрати дохідності інвестиційного портфеля фонду.

КОСМИЧЕСКАЯ ДЕЯТЕЛЬНОСТЬ

Дата добавления: 2015-02-16; просмотров: 1416;