Налогообложение предприятий. Основные виды налогов. Объекты обложения, ставки, льготы по налогам

Налоговая система - это совокупность разных видов налогов, которые поступают в бюджет в определенных законом размерах и в установленные сроки. Налоги в России делятся на федеральные, региональные и местные.

Федеральные налоги устанавливаются федеральными органами власти и взимаются на всей территории России. При этом суммы федеральных налогов могут поступать в бюджеты разных уровней. Крупнейшие из федеральных налогов и сборов - налог на добавленную стоимость (НДС), акцизы, налог на прибыль, водный налог, платежи за негативное воздействие на окружающую среду, налог на доходы физических лиц, госпошлина.

К региональным налогам относятся налог на имущество организаций, транспортный налог. К местным – земельный налог, налог на имущество физических лиц.

В зависимости от источников платежей налоги объединяются по группам:

• косвенные налоги, входящие в цену продукции (НДС, акцизы);

• налоги, относимые на себестоимость продукции (транспортный налог);

• налоги, относимые на результаты финансовой деятельности предприятия, т.е. уменьшающие балансовую прибыль предприятия (налог на имущество организаций);

• налоги, относимые на чистую прибыль, т.е. уменьшающие ее величину - налог на прибыль предприятия.

НДС - федеральный косвенный налог, включаемый в цену товаров и услуг, форма изъятия в бюджет части добавленной стоимости, создаваемой на всех стадиях производства. Определяется как разница между величиной НДС при реализации готовой продукции и величиной НДС в затратах на материальные ресурсы, приобретаемые на производственные нужды.

Включение налога в цену продукции означает, что реально плательщиками налога являются потребители продукции предприятия. Предприятия, по существу, являются сборщиками налога, так как в сфере производства легче контролировать перечисление налога в бюджет и проследить за возможными экономическими нарушениями при его исчислении.

Например. В таб. 7.2 представлена двухуровневая схема определения величины НДС в условных денежных единицах на абстрактных предприятиях лесозаготовительной и целлюлозно-бумажной промышленности.

Из данных таблицы очевидно, что сумма налога, исчисляемого как разница между НДС, полученным в цене продукции, и НДС, уплаченным в цене материальных ресурсов, реально равна сумме налога на добавленную стоимость продукции. В лесозаготовительном производстве

351 -180 = (500 + 450)∙0,18 =171 д.е.

Предприятие целлюлозно-бумажной промышленности приобретает материальные ресурсы у лесозаготовительного предприятия по оптовым отпускным ценам, включающим в себя НДС (2301 д.е., в том числе НДС - 351) .

В целлюлозно-бумажном производстве НДС к уплате в бюджет определяется:

643–351=(800+825)∙0,18 = 292 д.е.

Таблица 7.2

Определение величины НДС, перечисляемой в бюджет, д.е.

| Последовательность расчета НДС | Уровень производства | |

| лесозагото-вительное | целлюлозно-бумажное | |

| 1.Затраты на приобретение материальных ресурсов | 1180 | 2301 |

| -в том числе НДС | 180 | 351 |

| 2. Стоимость материальных ресурсов, относимая на себестоимость продукции | 1000 | 1950 |

| 3. Часть добавленной стоимости продукции в себестоимости продукции (амортизация, зарплата, единый социальный налог, накладные расходы и т.д.) | ||

| 4. Всего себестоимость продукции | 1500 | 2750 |

| 5.Прибыль предприятия(часть добавленной стоимости продукции в цене продукции при рентабельности 30%) | ||

| 6. Оптовая цена изготовителя | 1950 | 3575 |

| 7. НДС | 351 | 643 |

| 8. Оптовая отпускная цена | 2301 | 4218 |

| 9. НДС к уплате в бюджет | 171 | 292 |

Таблица наглядно демонстрирует нарастание оптовых отпускных цен за счет увеличения НДС при множественности уровней обработки продукции на пути к потребителю.

Перечисление налога в бюджет производят все юридические лица и предприниматели. Освобождаются от налога услуги в сфере образования, научно исследовательские и опытно-конструкторские работы, финансируемые из средств Госбюджета. На продукцию производственно-технического назначения ставка НДС в настоящее время - 18%.

Акциз. Косвенный налог, включенный в цену реализации продукции, взимаемый с юридических лиц и индивидуальных предпринимателей. Устанавливается, как правило, на высокорентабельные товары для изъятия в доход государственного бюджета полученной производителями сверхприбыли.

Перечень подакцизных товаров содержит следующие группы: спирт и спиртосодержащая продукция (в т.ч. этиловый спирт из всех видов сырья), алкогольная продукция, пиво, табачная продукция, бензин, дизельное топливо, моторные масла, автомобили. Объектом обложения акцизами являются обороты по реализации подакцизных товаров собственного производства. Облагаемый оборот есть стоимость реализованных подакцизных товаров, исчисленная по ценам реализации без учета НДС. Ставки акцизов устанавливаются либо в процентах к стоимости товаров без НДС, либо в рублях на единицу измерения подакцизного товара. Сумму акциза (А) предприятия рассчитывают самостоятельно:

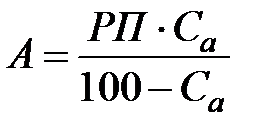

,

,

где РП–объект обложения, Са–ставка акциза в процентах.

Например. Определить оптовую цену реализации этилового спирта, облагаемого акцизным налогом. Оптовая цена спирта биохимического предприятия – изготовителя составляет 11 руб./дал. Ставка акциза – 90% от оптовой цены реализации без НДС. Налог на добавленную стоимость -10% от отпускной цены с учетом акцизного налога.

Сумма акцизного налога: (11 · 0,9): (1 – 0,9) = 99 руб./дал.

Налог на добавленную стоимость: (11+99)·0,1=11 руб./дал.

Оптовая цена реализации: 11 +99+11=121 руб./дал.

Налог на прибыль. Плательщиками налога на прибыль являются все предприятия и организации, являющиеся юридическими лицами по законодательству Российской Федерации. Налоговая база – прибыль предприятия независимо от источника формирования. В настоящее время действует ставка налога на прибыль - 20 процентов, в т.ч. 2% зачисляется в Федеральный бюджет, 18% – в бюджеты субъектов РФ.

По налогу на прибыль предусматривается ряд льгот. Для производственных предприятий особое значение имеет льгота, стимулирующая направление иностранных инвестиций на освоение новых производств при использовании инвестиций в течение одного календарного года. Инвестиции, полученные при проведении инвестиционных торгов, конкурсов также не включаются в налогооблагаемую базу. Налог на прибыль уменьшает прибыль, остающуюся в распоряжении предприятия, то есть источником платежа является чистая прибыль.

Налог на имущество организаций. Объектом обложения при исчислении налога на имущество является стоимость движимого и недвижимого имущества, учитываемое на балансе предприятия в качестве объектов основных средств. Налогооблагаемая база определяется как среднегодовая стоимость имущества. Учитывается по его остаточной стоимости.

На действующих предприятиях от налога освобождаются страховые запасы, объекты жилищно-коммунального хозяйства и социально-культурной сферы. Не облагается налогом в течение первого года деятельности вновь созданное предприятие.

С 1.01.2004 г ставка налога составляет 2,2% процента к стоимости имущества.

Налог на имущество уменьшает финансовые результаты деятельности предприятия, то есть источником платежа является балансовая прибыль.

Дата добавления: 2015-02-05; просмотров: 1573;