Физический и моральный износ основных фондов. Амортизация основных фондов

Состояние фондов характеризуется физическим и моральным износом. Физический износ количественно измеряется в основном по срокам службы фондов:

,

,

где Тф и Тн - фактический и нормативный сроки службы фондов; Л - ликвидационная стоимость фондов в процентах к балансовой.

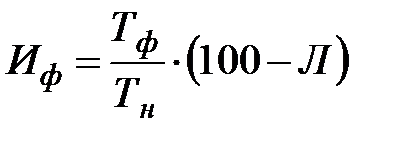

Моральный износ означает устаревание техники вследствие появления новых, более прогрессивных, эффективных основных фондов. Моральный износ (Им) в процентах может быть определен по формуле:

,

,

где Пф и Пн - производительность фактически занятых в производственном процессе и новых прогрессивных основных фондов в натуральном или денежном измерении.

В отдельных случаях в качестве Пф и Пн могут выступать расходы на эксплуатационное обслуживание основных фондов.

Физический и моральный износ фондов требуют их замены, для чего необходимо накапливание предприятием финансовых средств. Такими целевыми средствами являются амортизационные отчисления.

Амортизация основных фондов есть постепенное перенесение стоимости основных фондов по мере их физического и морального износа на стоимость продукции. Амортизационные отчисления, как часть стоимости основных фондов, включаются в себестоимость продукции по установленным нормам. По активной части фондов начисление амортизации на полное восстановление производится в течение нормативного срока службы. По всем другим основным фондам амортизационные отчисления на полное восстановление производятся в течение фактического срока их службы. После реализации продукции перенесенная стоимость фондов как часть себестоимости в выручке поступает на расчетный счет предприятия и учитывается в составе амортизационного фонда. Кругооборот ОПФ в стоимостном выражении может выглядеть следующим образом: стоимость ОПФ → начисленная амортизация → себестоимость продукции → цена продукции → стоимость реализованной продукции (выручка на расчетном счете предприятия) → учет амортизационных отчислений → стоимость ОПФ.

Заниженная норма амортизационных отчислений ведет к изношенности основных производственных фондов, снижению конкурентоспособности продукции. В то же время завышенная норма амортизационных отчислений влияет на увеличение себестоимости продукции и соответственно цен ее реализации, что может создать трудности со сбытом.

В целях увеличения норм амортизационных отчислений правительством РФ установлено, что сроки службы основных видов машин и оборудования ЦБП не могут быть больше 10 – 15 лет включительно. Сроки службы основного оборудования для производства ДСтП и ДВП установлены в рамках 7 – 10 лет.

В зависимости от текущих целей (экономия себестоимости, экономия налога на прибыль, сокращение амортизируемого периода и т. д.) предприятие самостоятельно выбирает метод начисления амортизационных отчислений.

Из методов амортизации наиболее используемыми являются: метод твердо фиксированного срока службы основных фондов (т.н. равномерно-прямолинейный или линейный); простой ускоренный; метод уменьшающегося остатка при удвоенной норме; кумулятивный или метод суммы чисел; метод, привязанный к результатам деятельности.

При использовании линейного метода сумма амортизации (АО) определяется исходя из первоначальной (восстановительной после переоценки) стоимости объекта основных средств и нормы амортизации, исчисленной исходя из срока полезного использования этого объекта. Достоинства метода: равномерность поступления отчислений в амортизационный фонд (рис. 3.1), стабильность в отнесении сумм амортизации на себестоимость продукции, простота расчетов. Основные недостатки: растянутое во времени накапливание средств для замены фондов.

Например, стоимость оборудования 100 тыс. руб. Нормативный срок службы – 5 лет. Ежегодные амортизационные отчисления составят 20 тыс. руб. с возвратом суммы за 5 лет: АО=100 тыс. руб.· 0,2=20 тыс. руб., где 0,2 соответствует норме амортизационных отчислений 20%. (100%: 5 лет).

Ускоренная амортизация применяется в практике работы малых предприятий и связана с увеличением как минимум в 2 раза нормы амортизационных отчислений (при использовании лизинга машин и оборудования – в 3 раза). Если нормативный срок службы установлен в 5 лет, то ежегодно на себестоимость продукции переносится не 20, а 40 % первоначальной (восстановительной) стоимости основных средств.

Например. По простому ускоренному методу в настоящем примере амортизационные отчисления составят – 40 тыс. руб. с возвратом суммы за 2,5 года.

Малые предприятия наряду с применением механизма простой ускоренной амортизации могут списывать дополнительно как амортизационные отчисления до 50 процентов первоначальной стоимости основных фондов со сроком службы более 3 лет.

Также ускоренную амортизацию можно применять в отношении:

− активной части основных производственных фондов, введенных в действие после 1 января 1991 г.;

− фондов, используемых для увеличения выпуска средств вычислительной техники, новых прогрессивных видов материалов, приборов, оборудования, расширения экспорта продукции в случаях, когда предприятия осуществляют массовую замену изношенной и морально устаревшей техники новой, более производительной.

Сущность метода уменьшаемого остатказаключается в том, что сумма амортизации определяется исходя из остаточной стоимости объекта основных средств на начало отчетного года и нормы амортизации, исчисленной исходя из срока полезного использования этого объекта.

Например, начисленная амортизация в первый год:100 · 0,2 = 20 тыс. руб.; второй: (100 – 20) · 0,2=16 тыс. руб.; третий: (100–20–16) · 0,2=12,8 тыс. руб. и т. д.

В этом случае стоимость основных средств наиболее активно списывается на себестоимость продукции в первые годы их функционирования. Вместе с тем, амортизация затягивается на много лет. По своей сути это геометрически-дегрессивный метод списания стоимости оборудования на себестоимость продукции с бесконечно убывающим рядом амортизационных отчислений. Поэтому в последнем периоде использования оборудования необходимым является дополнительное списание в размере остаточной стоимости оборудования.

При кумулятивном методе основная доля амортизации тоже начисляется в первые два-три года, но при этом обеспечивается полное возмещение стоимости основных средств к концу нормативного срока службы.

Сумма амортизационных отчислений по данному методу рассчитывается по формуле

,

,

где ОПФ – амортизируемая стоимость основных производственных фондов, tост - количество оставшихся лет срока службы фондов, ∑ ti -сумма чисел срока службы оборудования. Например:

Таблица 3.2.

Расчет нормы и суммы амортизационных отчислений

при кумулятивном методе начисления амортизации

| Срок службы в годах | Количество лет, записанное в обратном порядке | Норма амортизации, % (сумма АО при стоимости оборудования 100 тыс. руб.) |

| 1-й | 5 | 100·5/15= 33,3 |

| 2-й | 4 | 100·4 /15=26,7 |

| 3-й | 3 | 100·3/15=20 |

| 4-й | 2 | 100·2/15=13,3 |

| 5-й | 1 | 100·1/15=6,7 |

| Итого:5 лет | Итого:15 | Итого: 100 |

Метод списания стоимости основных фондов пропорционально объему продукции (работ)заключается в том, чтосумма амортизации определяется исходя из натурального показателя объема продукции (работ) в отчетном периоде (qi) и отношения первоначальной стоимости объекта основных средств (ОПФ) к предполагаемому объему продукции (работ) за весь срок полезного использования объекта основных средств (∑q). Таким образом, метод начисления амортизации привязан к результативности использования оборудования.

,

,

Например. Амортизационные отчисления по грузовому автомобилю стоимостью 100 тыс. руб. с нормативным сроком службы 5 лет и планируемым пробегом 195 тыс. км рассчитываются в таб. 3.3.

Таблица 3.3.

Расчет годовых сумм амортизационных отчислений

| Год | Годовой пробег, км | Годовая сумма АО, руб. |

| 1-й | 50000 | 25640 (50000*100000/195000) |

| 2-й | 60000 | 30770 |

| 3-й | 40000 | 20510 |

| 4-й | 30000 | 15390 |

| 5-й | 15000 | 7690 |

| Итого | 195000 | 100000 |

Приведенные примеры показывают, что при равной стоимости и одинаковом нормативном сроке службы оборудования амортизационные отчисления уже по первому году его функционирования являются дифференцированными в зависимости от принятого метода амортизации: 20, 40, 33,3 и 25,6 тыс. руб.

От методов начисления амортизации зависит объем амортизационного фонда, размеры отчислений, относимых на себестоимость продукции и соответственно влияющих на величину прибыли предприятия, часть которой является источником для пополнения бюджета страны в виде налога на прибыль. Поэтому правильное начисление амортизации (особенно ускоренной) есть объект контроля налоговых органов.

Амортизационные отчисления должны использоваться строго по целевому назначению: все амортизационные отчисления, в том числе и начисленные ускоренными методами, должны быть направлены на финансирование инвестиций в основные фонды предприятия.

Дата добавления: 2015-02-05; просмотров: 1097;