Термины и определения 7 страница

Для получения прибыли, облагаемой налогом (Побл) нужно из валовой прибыли (Пр) вычесть суммы, не облагаемые налогом пли облагаемые по иным ставкам

Федеральный закон от 29 декабря 1995 г. N 222-ФЗ "Об упрошенной системе налогообложения, уюта и отчетности для субъектов малого предпринимательства" определил правовые основы ведения и применения упрощенной системы налогообложения, учета и отчетности для субъектов малого предпринимательства как юридических лиц (организации), так и физических лиц, осуществляющих прредпринимательскую деятельность без образования юридического лица (индивидуальные предприниматели

Формы, системы и размер оплаты труда и работников предприятий, а также другие виды их доходов устанавливаются предприятием самостоятельно. Предприятие обеспечивает гарантированный Законом минимальный размер оплаты труда, условия труда и меры социальной защиты работников независимо от видов собственности и организационно-правовых форм предприятия.

В условиях рыночной экономики кажлое предприятие (фирма) в своей стратегии ориентируется на получение максимальной прибыли.

Как же этого достичь? Общий принцип выбора следующий, фирма должна использовать такой производственный процесс, при котором экономические издержки произведена будут наименьшими.

В рыночной экономике кагеюрия издержек является основополагающей для определения прибыли фирмы.

Издержки производства различают явные (денежные) и неявные (имплицитные)

Явные издержки - это издержки, принимающие форму денежных платежей поставщикам факторов производства и промежуточных изделий, В число явных издержек входит зарплата, комиссионные выплаты торговым организациям, выплаты банкам и другим поставщикам финансовых услуг, гонорары за получение консультаций, оплата транспортных средств и многое другое.

Неявные (имплицитные) издержки - издержки, для подсчета которых надо оценить выгоду, утоленную из-за неприменения капитала наилучшим альтернативным путем. Умение вести дело, рисковать также оценивается с точки зрения упущенных возможностей: если один предприниматель пошел на риск и добился дополнительной выгоды, увеличив при этом прибыль, а другой этого не сделал, то последний упустил возможность получения дополнительной выгоды, увеличив таким образом свои издержки.

Не следует путать "чисто экономическую прибыль" с другим значением термина "прибыль".

В мире бизнеса термин "прибыль" часто используется для обозначения разности совокупных доходов и явных издержек. Экономисты называют такую прибыль бухгалтерской прибылью" поскольку она принимает в расчет только явные (денежные) платежи, фигурирующие в бухгалтерской отчетности фирмы.

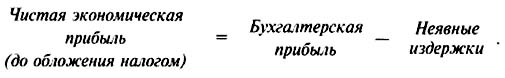

Соотношение между бухгалтерской прибылью и чистой экономической прибылью выглядит следующим образом:

Если издержки превосходят доход, то фирма несет убытки. Ситуация, когда доход равен издержкам (экономическая прибыль равна нулю), вполне удовлетворительна для фирмы, поскольку все ресурсы приносят выгоду, по крайней мере, не меньшую, чем они бы приносили, если бы их использовали наилучшим альтернативным путем. Следовательно, фирма будет иметь отличную от нуля положительную экономическую прибыль тогда, когда она так использует все ресурсы производства, что приносимая ими выгода превосходит выгоду, которую фирма могла получить, если бы использовала эти ресурсы иным, наилучшим способом.

Рост прибыли достигается, прежде всего, за счет увеличения объема произведенной и соответственно реализованной продукции и снижения ее себестоимости.

В последнее время все большее влияние на сумму получаемой предприятиями прибыли оказывает величина отпускных цен. Реализуя в условиях сохраняющегося дефицита свою продукцию по более высоким свободным ценам, предприятия получают дополнительную

прибыль. В результате при том же или даже меньшем выпуске конкретных изделий сумма прибыли может заметно вырасти. С развитием рыночных отношений возможности увеличения прибыли за счет повышения цен будут блокироваться развитием конкуренции между товаропроизводителями. На пресечение попыток предприятий с помощью сговора поддерживать цены на высоком уровне ориентировано антимонопольное законодательство.

Показатели прибыли характеризуют абсолютный финансовый эффект хозяйственной деятельности предприятия. Для объективной оценки конечных результатов деятельности предприятия, возможности сравнительного анализа определяется относительный размер прибыли, который принято называть рентабельностью или прибыльностью.

Различают три показателя рентабельности: общая рентабельность предприятия, рентабельность реализованной продукции, рентабельность капитала.

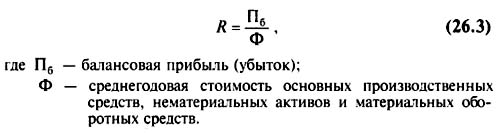

Общая рентабельность предприятия определяется по формуле:

Показатель рентабельности предприятия характеризует размер прибыли на один рубль стоимости производственных фондов (основных и оборотных средств).

Уровень рентабельности предприятия является обобщающим показателем, так как он характеризует эффективность всей деятельности предприятия, включая виды деятельности, непосредственно не связанные с производством продукции (работ, услуг). Например, доходы от сдачи имущества в аренду, доходы, выплаченные по акциям, облигациям и другим ценным бумагам.

Если исчисленное значение R больше единицы, предприятие считается рентабельным, если меньше - убыточным, если равно единице - безубыточным.

Повышению рентабельности предприятия способствует увеличение прибыли на основе роста производства и реализации продукции, снижения ее себестоимости, лучшего использования машин и оборудования, экономного расходования сырья и материалов, предупреждения неоправданных расходов, сокращения потерь и простоев, повышения производительности труда.

В мировой практике в условиях рыночной экономики показателем, близким по содержанию к рентабельности предприятий, является норма прибыли - отношение полученной прибыли ко всему авансированному капиталу.

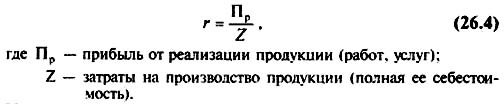

Рентабельность реализованной продукции детализирует общий показатель рентабельности и рассчитывается как отношение

прибыли (Пр ), полученной от реализации продукции (работ, услуг), к затратам на ее производство:

Уровень рентабельности продукции (работ, услуг) показывает прирост средств, которые получены в изучаемом периоде в результате эффективности текущих затрат: зависш от пен на сырье, качества продукции, производительности труда, материальных и других затрат на производство.

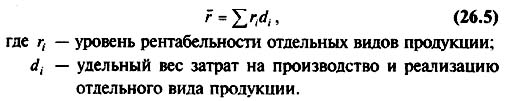

Средний уровень рентабельности продукции можно представить как сумму произведений рентабельности отдельных видов продукции и структуры затрат на реализованную продукцию:

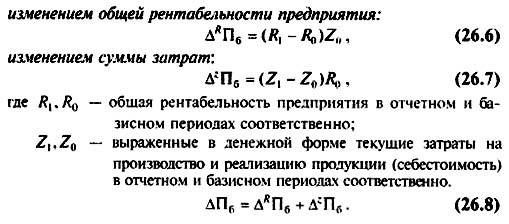

Использование индексного метода анализа позволяет определить меру влияния каждого фактора на изменение суммы прибыли.

Абсолютный прирост суммы прибыли в текущем периоде по сравнению с базисным (дПб ) обусловлен:

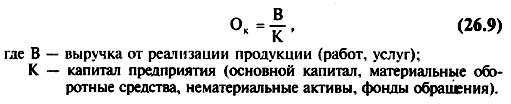

Рентабельность капитала характеризует деловую активность предприятия в финансовом отношении и измеряется посредством показателя общей оборачиваемости (возврата) капитала:

Общая оборачиваемость капитала характеризует число кругооборотов имущества предприятия за определенный период (год, квартал), или показывает объем выручки от реализации продукции, приходящийся на 1 руб. капитала предприятия. Из формулы видно, что увеличение числа оборотов ведет либо к росту выпуска продукции на 1 руб. имущества предприятия, либо к тому, что на этот же объем продукции требуется затратить меньше капитала.

Общая оборачиваемость капитала может увеличиваться в результате не только ускорения кругооборота имущества предприятия, но и относительного уменьшения капитала в анализируемом периоде, роста цен из-за инфляции.

Нормальным значением для этого коэффициента считается 1:1.

26.2. Показатели финансовой устойчивости предприятий

В условиях рыночной экономики важное значение имеет анализ финансовой устойчивости предприятия.

Финансовой устойчивостью называют способность хозяйствующего субъекта своевременно из собственных средств возмещать затраты, вложение в основной и оборотный капитал, нематериальные активы и расплачиваться по своим обязательствам, т. е. быть платежеспособным. Для оценки изменения устойчивости положения хозяйствующего субъекта применяется ряд коэффициентов.

Одним из важнейших критериев финансового положения предприятия является оценка его платежеспособности - способности предприятия рассчитываться по своим внешним обязательствам. Для этого используются три коэффициента: покрытия, абсолютной и быстрой ликвидности.

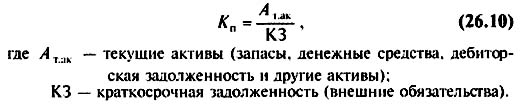

Коэффициент покрытия определяется возможностью погашения краткосрочных обязательств за счет текущих активов:

Нормативные значения коэффициента лежат в пределах от 1 до 3. Коэффициент меньше единицы свидетельствует о высоком финансовом риске, неспособности хозяйствующего субъекта рассчитаться с кредиторами. Коэффициент, равный 1, означает угрозу финансовой стабильности хозяйствующего субъекта. Значительное превышение коэффициента установленного уровня указывает на неэффективность использования ресурсов.

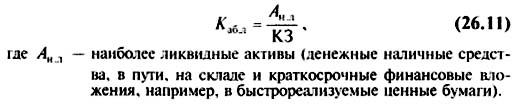

Коэффициент абсолютной ликвидности ( Kаб.л.) показывает, какая часть краткосрочных обязательств может быть погашена немедленно:

Теоретически безопасны для хозяйствующего субъекта являются значения коэффициента в пределах 0,2-0,3.

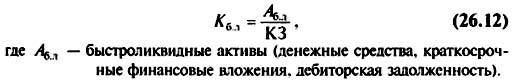

Коэффициент быстрой (срочной) ликвидности позволяет определить, какая часть текущих обязательств субъекта может быть погашена не только имеющимся денежными средствами, но и за счет ожидаемых поступлений за отгруженную продукцию, выполненные работы или оказанные услуги:

Для оценки изменения финансовой устойчивости хозяйствующего субъекта применяются следующие коэффициенты: коэффициент автономии, финансовой устойчивости, финансирования, инвестирования, обеспеченности собственными средствами, соотношения заемных и собственных средств, маневренности и др.

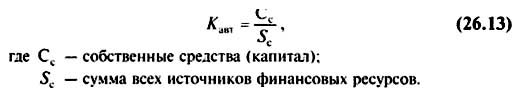

Коэффициент автономии (независимости) показывает степень независимости финансового состояния предприятия от заемных источников и рассчитывается по формуле:

Оптимальное значение коэффициента оценивается на уровне 0,5, т. е. Kавт ≥ 0,5. Коэффициент показывает долю собственных средств в общем объеме ресурсов предприятия. Чем выше эта доля, тем выше финансовая независимость (автономия) предприятия. Если Kавт ≥ 0,5 , то хозяйствующий субъект, реализовав половину имущества, сформированного из собственных средств, сможет погасить свои долговые обязательства.

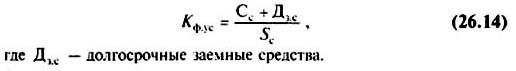

Коэффициент финансовой устойчивости (стабильности):

Значение этого коэффициента показывает долю тех источников финансирования, которые хозяйствующий субъект может использовать в своей деятельности длительное время.

Если субъект в анализируемом периоде не имел долгосрочных кредитов, то значения коэффициента финансовой устойчивости будет совпадать с приведенным выше коэффициентом автономии.

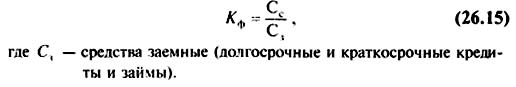

Коэффициент финансирования показывает, какая часть деятельности хозяйствующего субъекта финансируется из собственных средств:

Если значение коэффициента финансирования будет меньше 1 (большая часть имущества субъекта сформирована из заемных средств), то это может свидетельствовать о неплатежеспособности и затруднении возможности получения кредита.

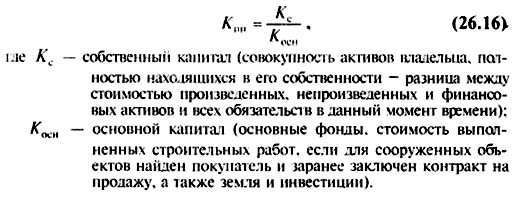

Особое внимание при оценке структуры источников имущества предприятия должно быть уделено способу их размещения в активе. Считается оптимальным, если за счет собственных источников (собственного капитала) сформированы основные средства и часть оборотных (необходимо иметь в виду, что в странах с рыночной экономикой к собственным источникам приравниваются и долгосрочные пассивы). С этой целью рассчитывается показатель инвестирования

Показатель инвестирования - отношение собственного капитала к основному капиталу.

Нормальное ограничение Kин > 1 показывает, что собственные средства покрывают весь основной капитал и небольшую часть оборотных средств.

Способность предприятия выполнять свои обязательства анализируется и через структуру собственного капитала.

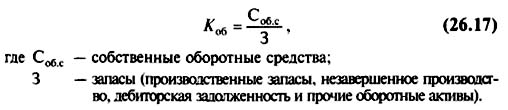

Коэффициент обеспеченности собственными средствами характеризует наличие собственных оборотных средств у предприятия, необходимых для его финансовой устойчивости, и

рассчитывается как отношение величины оборотных средств к величине запасов и затрат:

Нормальное ограничение Kоб > 0,1 (значение этого норматива установлено Постановлением Правительства РФ № 438 от 20 мая 1994 г.).

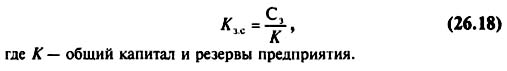

Коэффициент соотношения заемных и собственных средств

Нормальное ограничение Kз.с. ≤ 1 показывает, какая часть деятельности предприятия финансируется за счет заемных средств.

Коэффициент маневренности рассчитывается как отношение собственных оборотных средств к обшей величине капитала:

Нормальное ограничение: Kм > 0,5. Коэффициент показывает, какая часть собственных средств вложена в наиболее мобильные активы. Чем выше доля этих средств, тем больше у предприятия возможность для маневренности в динамике; означает, что финансовое состояние хозяйствующего субъекта стабильно.

Комплексный анализ системы показателей финансовой статистики предприятий позволяет хозяйствующим субъектам всесторонне характеризовать состояние и потребность в денежных средствах, а также прогнозировать финансовую стратегию в условиях рыночной экономики.

Контрольные вопросы

- Какими основными абсолютными показателями характеризуется финансовый эффект хозяйственной деятельности предприятия?

- Каковы особенности методологии исчисления показателей рентабельности и их значимость в усговиях рыночной экономики?

- Что понимают под финансовой устойчивостью хозяйствующего субъекта?

- Какими показателями характеризуется платежеспособность предприятия ?

- Какими показателями характеризуются изменения финансовой устойчивости хозяйствующего субъекта ?

27.1. Определение наращенной суммы на основе простых, сложных и смешанных процентов

27.1.1. Простые проценты

Под процентными деньгами или просто процентами (interest), понимают абсолютную величину дохода от предоставления денег в долг в любой форме: выдача ссуды, продажа товара в кредит, помещение денег на депозитный счет, учет векселя, покупка сберегательного сертификата или облигации и т.д.

При заключении финансового или кредитного соглашения стороны (кредитор и заемщик) договариваются о размере процентной ставки - отношение дохода (процентных денег) к сумме долга за единицу времени; измеряется в процентах или в виде десятичной или натуральной дроби.

Временной интервал, за который начисляют проценты называется периодом начисления. Проценты могут выплачиваться по мере их начисления (простые проценты) или присоединяться к основной сумме долга (сложные проценты).

Процесс увеличения суммы денег в связи с присоединением процентов называют наращением или ростом этой суммы, а саму сумму наращенной.

Процентные ставки могут быть фиксированными, дискретно изменяющимися и непрерывными.

27.1. Определение наращенной суммы на основе простых, сложных и смешанных процентов

27.1.1. Простые проценты

Под процентными деньгами или просто процентами (interest), понимают абсолютную величину дохода от предоставления денег в долг в любой форме: выдача ссуды, продажа товара в кредит, помещение денег на депозитный счет, учет векселя, покупка сберегательного сертификата или облигации и т.д.

При заключении финансового или кредитного соглашения стороны (кредитор и заемщик) договариваются о размере процентной ставки - отношение дохода (процентных денег) к сумме долга за единицу времени; измеряется в процентах или в виде десятичной или натуральной дроби.

Временной интервал, за который начисляют проценты называется периодом начисления. Проценты могут выплачиваться по мере их начисления (простые проценты) или присоединяться к основной сумме долга (сложные проценты).

Процесс увеличения суммы денег в связи с присоединением процентов называют наращением или ростом этой суммы, а саму сумму наращенной.

Процентные ставки могут быть фиксированными, дискретно изменяющимися и непрерывными.

27.1. Определение наращенной суммы на основе простых, сложных и смешанных процентов

27.1.1. Простые проценты

Под процентными деньгами или просто процентами (interest), понимают абсолютную величину дохода от предоставления денег в долг в любой форме: выдача ссуды, продажа товара в кредит, помещение денег на депозитный счет, учет векселя, покупка сберегательного сертификата или облигации и т.д.

При заключении финансового или кредитного соглашения стороны (кредитор и заемщик) договариваются о размере процентной ставки - отношение дохода (процентных денег) к сумме долга за единицу времени; измеряется в процентах или в виде десятичной или натуральной дроби.

Временной интервал, за который начисляют проценты называется периодом начисления. Проценты могут выплачиваться по мере их начисления (простые проценты) или присоединяться к основной сумме долга (сложные проценты).

Процесс увеличения суммы денег в связи с присоединением процентов называют наращением или ростом этой суммы, а саму сумму наращенной.

Процентные ставки могут быть фиксированными, дискретно изменяющимися и непрерывными.

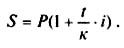

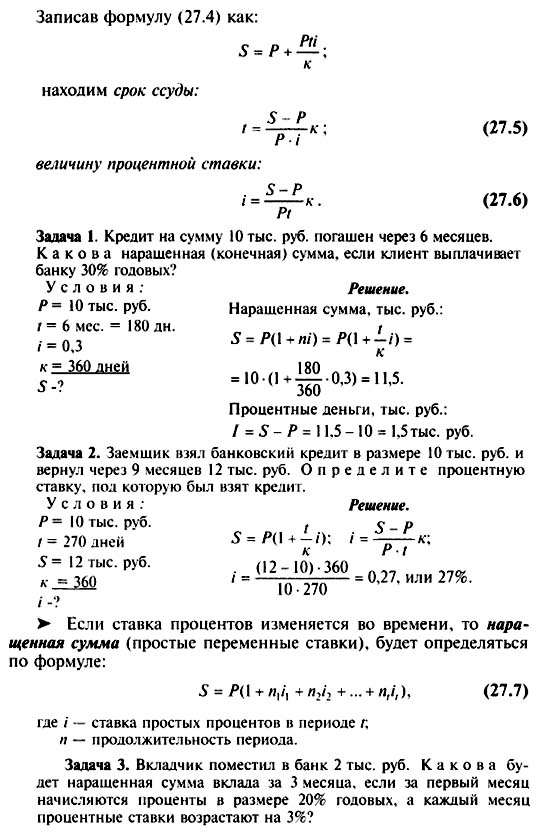

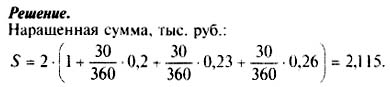

27.1.2. Наращение по простой процентной ставке

Простые процентные вычисления применяются в финансовых обязательствах, как правило, на срок не больше года. При

простых процентах расчеты производятся исходя из постоянной базы, в качестве которой выступает первоначальная сумма долга. Под наращенной суммой понимается первоначальная ее сумма вместе с начисленными на нее процентами к концу срока,

Наращенном сумма определяется умножением начальной суммы на множитель нарашения.

Для записи формулы наращения простых процентов примем обозначения:

Срок ссуды обычно измеряется в годах, соответственно i - годовая ставка. Каждый год приносит проценты в сумме PL Начисленные за весь срок проценты составят I=Pni

Тогда наращенная сумма (формула простых процентов):

S = P + I = P = Pni = P(1 + ni) ,

При сроке ссуды менее года необходимо определить, какая часть годового процента уплачивается кредитору.

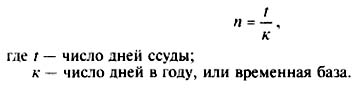

Величину п - общий срок ссуды выразим в виде дроби:

При расчете простых процентов предполагают, что к = 360 (12 месяцев по 30 дней) - это обыкновенные, или коммерческие проценты, или к - 365, 366 дней - точные проценты.

27.1.3 Сложные проценты

В средне - и долгосрочных финансово-кредитных операциях, если проценты не выплачиваются сразу после их начисления, а присоединяются к сумме долга, для нарашения, как правило, применяются сложные проценты. В соответствии с этим процесс роста первоначальной суммы происходит с ускорением. Ускорение вызвано гем, что на каждом этапе во времени (раз или несколько раз в год - каждый квартал, месяц и т.д.) начисленные проценты присоединяются к сумме, которая служила базой для их определения. Такой процесс называют капитализацией процентов.

Наращение по сложным процентам можно рассматривать как последовательное реинвестирование средств, вложенных под простые проценты на один период начисления.

27.1.4. Наращение по сложным процентным ставкам

Пусть проценты капитализируются один раз в год (годовые проценты) на протяжении п лет,

Очевидно что в конце первого года проценты равны величине Р • i, а наращенная сумма составит: P + P * i = P(1 + i)

К концу второго года она достигнет величины:

P(1 + i) + P(1 + i) * i = P(1 + i) и т. д.

В конце n -го года наращенная сумма по сложным процентам:

S = P(1 + i)2

Проценты за зтот период равны I = S * P = P(1 + i)n и увеличиваются с каждым годом.

Величину (1 + i)n называют множителем наращения сложных процентов.

Значения этого множителя для целых чисел п приводятся в таблицах сложных процентов для п, равных от 1 до 50, 60, 70, 80. 90, 100 лет.

Если п > 50 и является целым числом, то искомую величину находят как произведение табличных значений для n1 и n2 (n = n1 + n2).

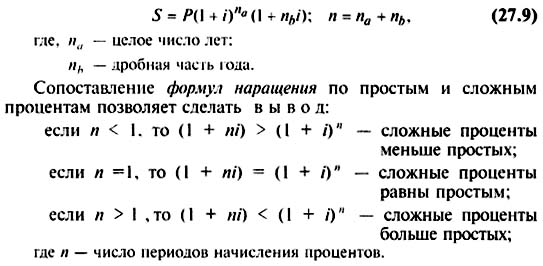

27.1.5.Определение наращенной суммы по смешанным процентным ставкам

Наращение по смешанным процентным ставкам применяется для случаев, когда п не является целым числом:

Сопоставление формул наращения по простым и сложным процентам позволяет сделать вывод:

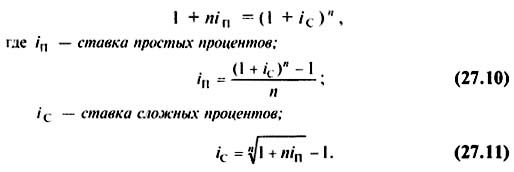

27. 1.6. Эквивалентные ставки

Записав равенство, найдем ставку простых процентов, эквивалентную ставке сложных процентов:

Эквивалентные ставки существенно зависят от срока начисления п.

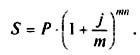

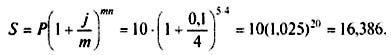

27.1.7. Номинальная ставка

В современных условиях проценты капитализируются обычно не один, а несколько, т раз в году: по полугодиям, кварталам

и т.д. Некоторые зарубежные коммерческие банки практикуют ежедневное начисление процентов.

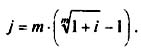

В таком случае годовая ставка называется номинальной ставкой процентов и обозначается через j. Тогда при m раз начислении процентов в году ставка, действительно начисляемая в каждом периоде, будет равна:

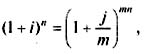

Формула наращения сложных процентов (при т раз начислении в году)

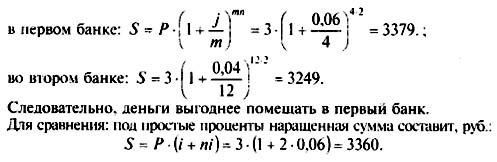

Увеличение m приводит к более быстрому процессу наращения, так как чаще происходит капитализация процентов. При большом числе периодов наращенная сумма может достичь астрономической величины, поэтому нельзя допускать возможность помещать капитал на очень большой срок.

27.1.8. Эффективная ставка

Эффективная ставка показывает, какая годовая ставка дает тот же процент, что и т - разовое наращение в год по ставке

Обозначим эффективную ставку через i, поскольку она является годовой.

Множители наращения по определению должны быть равны:

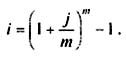

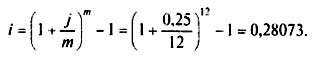

Следовательно, эффективная ставка:

Как видим, эффективная ставка при т > 1 больше номинальной, при т = 1 равна ей: i = j

Замена в договоре номинальной ставки j при m-разовом начислении процентов на эффективную ставку i не изменяет финансовых обязательств участвующих сторон, так как обе ставки эквивалентны в финансовом отношении.

27.2. Математическое дисконтирование и банковский учет

В финансово-кредитных расчетах важную роль играет фактор времени. Это объясняется принципом "неравноценности" денег на разные временные даты. В связи с этим нельзя суммировать деньги на разные моменты времени.

Для сопоставимости денег, относящихся к разным датам, прибегают к дисконтированию, т. е. приведению к заданному моменту времени. Дисконтирование осуществляется при покупке банком или другим финансовым учреждением краткосрочных финансовых обязательств (векселей, тратт), оплата которых производится в будущем.

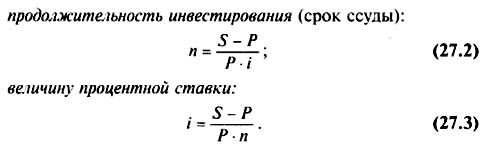

Следовательно, ставится задача, обратная определению наращения процентов: по заданной сумме 5, которую следует уплатить через некоторое время n, необходимо определить сумму полученной ссуды Р. В этих случаях говорят, что сумма S дисконтируется или учитывается. Сам процесс начисления процентов и их удержание называют учетом, а удержанные проценты (разность S - Р = Д; - дисконтом (discont).

Величину P найденную с помощью дисконтирования, называют современной, капитализированной (приведенной) величиной суммы S,

В зависимости от вида процентной ставки применяют два метода дисконтирования: математическое дисконтирование и банковский (коммерческий) учет. В первом случае используется ставка наращения, во втором - учетная ставка.

27.2.1. Математическое дисконтирование

При математическом дисконтировании современная капитализированная величина суммы S определяется из уравнения (27.1):

Разность S - Р можно рассматривать не только как проценты, начисленные на P но и как дисконт с суммы 5, т. е. Д = S - Р.

Заметим, что по соглашению сторон дисконт может быть установлен и в виде абсолютной величины для всего срока (без расчета по формуле).

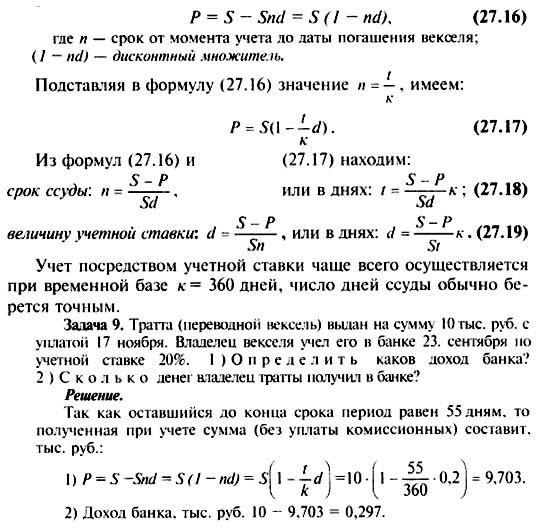

27.2.2. Банковский учет (учет векселей)

Суть операции учета векселя заключается в том, что банк или другое финансовое учреждение до наступления срока платежа по векселю или иному платежному обязательству приобретает его у владельца по цене, которая меньше суммы, указанной на векселе, т. е. покупает (учитывает) его с дисконтом (т. е. со скидкой). Получив при наступлении срока векселя деньги, банк реализует дисконт. Владелец векселя с помощью его учета имеет возможность получить деньги, хотя не в полном объеме, однако раньше указанного срока.

При этом применяется учетная ставка d.

Размер дисконта, или сумма учета, удерживаемая банком, равен Snd.

Таким образом, сумма, выплачиваемая при учете векселя, будет равна:

Дата добавления: 2015-01-29; просмотров: 805;