Утримується до погашення (боргові інструменти).

Вартість фінансових iнвестицiй, більше ніж будь-яких інших активів підприємства, може зазнавати змін. У зв’язку з цим, для забезпечення достовiрностi iнформацiї, наведеної у фiнансовiй звiтностi, необхідно здійснювати оцінку фінансових iнвестицiй. Відповідно до Міжнародних стандартів бухгалтерського обліку, оцінка – це процес визначення грошових сум, за якими повинні визнаватися і відбиватися елементи фінансових інвестицій у балансі та звіті про прибутки і збитки.

У фінансових звітах використовуються в різних комбінаціях кілька різних методів оцінки, що визначені національними П(С)БО 12 “Фінансові інвестиції”. Вибір методів оцінки залежить від видів фінансових інвестицій, тобто чи це поточні чи довгострокові фінансові інвестиції.

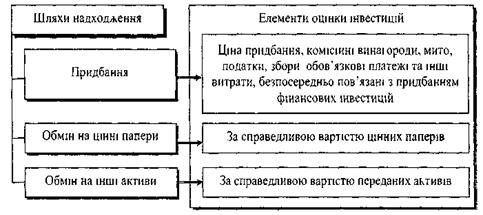

Первісна оцінка та відображення в бухгалтерському обліку фінансових інвестицій здійснюються за собівартістю, яка складається з ціни придбання, комісійних винагород, мита, податків, зборів, обов’язкових платежів та інших витрат, безпосередньо пов’язаних з придбанням фінансової інвестиції.

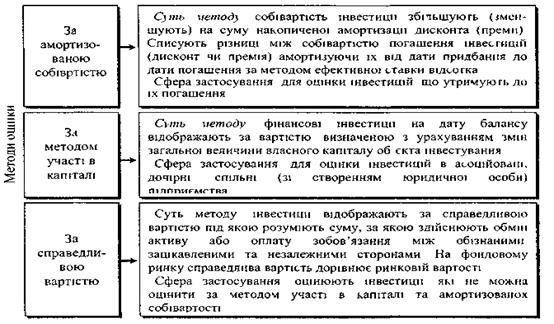

Для відображення на дату балансу запроваджуються фактично три методи оцінки фінансових інвестицій:за справедливою вартістю; за амортизованою собівартістю фінансових інвестицій; за методом участі в капіталі. Вони застосовуються залежно від того, в який об’єкт здійснено інвестиції.

У зв’язку з цим розрізняються такі об’єкти інвестування:

1. фінансові інвестиції, що придбані та утримуються виключно для продажу, обліковуються за справедливою вартістю;

2. фінансові інвестиції, що утримуються підприємством до їх погашення, обліковуються за амортизованою собівартістю фінансових інвестицій;

3. фінансові інвестиції в асоційовані і дочірні підприємства та в спільну діяльність зі створенням юридичної особи (спільного підприємства), обліковуються за методом участі в капіталі.

Первісну вартість придбаної фінансової інвестиції встановлюють за її собівартістю, що об'єднує усі витрати, пов'язані з їх придбанням, виплату комісійних винагород та гонорарів, сплату мита, податків тощо):

Фін = Цфі + Кв+ М + ПЗП + ОП + ВІ,

де Фін – первісна вартість (собівартість) фінансової інвестиції, Цфі – ціна придбання фінансової інвестиції, Кв – комісійні винагороди, М – мито, Пзп – податки і збори, Оп – обов’язкові платежі, Ві – інші витрати, безпосередньо пов’язані з придбанням фінансової інвестиції.

Якщо фінансова інвестиція придбана шляхом обміну на цінні папери власної емісії, то первісну вартість такої інвестиції визначають за справедливою (ринковою) вартістю переданих цінних паперів.

У випадку придбання фінансової інвестиції шляхом обміну на інші активи первісну вартість (собівартість) визначають за справедливою вартістю цих активів.

Оцінки фінансових інвестицій залежно від способу придбання

Фінансові інвестиції, що не є інвестиціями у боргові цінні папери іне обліковуються за методом участі в капіталі, відображаються в балансі за справедливою вартістю (справедлива вартість фінансових інвестицій у цінні папери визначається за їх поточною ринковою вартістю, а за неможливості – виходячи з експертної оцінки). У разі відхилення справедливої (ринкової) вартості фінансових інвестицій від їх балансової вартості необхідно проводити переоцінку, результати якої визнаються як інші доходи або інші витрати).

Фінансові інвестиції в асоційовані та дочірні підприємства та в спільну діяльність зі створенням юридичної особи (спільного підприємства) на дату балансу відображають за вартістю, що визначена заметодом участі в капіталі,якийє методом обліку фінансових інвестицій, згідно з котрим балансова вартість інвестицій відповідно збільшується або зменшується на суму збільшення або зменшення частки інвестора у власному капіталі об’єкта інвестування.

Фінансові інвестиції, що обліковуються за методом участі в капіталі, на дату балансу відображаються за вартістю, що визначена з урахуванням зміни загальної величини власного капіталу об’єкта інвестування, за винятком змін капіталу, що є результатом операцій між інвестором і об’єктом інвестування.

Для відображення фінансових інвестицій за методом обліку участі в капіталі використовуються фінансові звіти дочірніх, спільних та асоційованих підприємств, які складені на ту ж звітну дату, що і звіти інвестора. Тобто, воснову оцінки за методом участі у капіталі покладено концепцію про те, що інвестор отримав дохід від інвестиції, еквівалентний частці його власності в асоційованому підприємстві.

Якщо, наприклад, асоційоване підприємство, в яке вкладено капітал, отримало прибуток у звітному періоді, то пропорційна частка цього прибутку збільшує суму інвестицій інвестора. Дивіденди інвестор визнає на момент їх оголошення, і вони зменшують суму інвестицій, тобто їх вважають поверненням частини інвестицій інвесторові.

Розглянемо оцінку фінансових інвестицій за методом участі в капіталі на прикладі.

Банк придбав частку (25 %) у статутному капіталі підприємства за 500 тис. грн. і веде облік цієї інвестиції в асоційоване підприємство за методом участі в капіталі. В звітному році із чистого прибутку асоційованого підприємства 100 тис. грн. відображені у складі нерозподіленого прибутку, а 50 тис. грн. направлено на сплату дивідендів. Частка банку в збільшенні додаткового капіталу становить 100 000 x 25 % = 25 000 грн. Частка банку в дивідендах становить 50 000 грн. х 25 % = 12 500. Всього балансова вартість інвестиції 500 000 + 25 000 + 12 500 = 537 500 грн. Таким чином, вартість фінансової інвестиції, яка відображається банком в обліку за методом участі в капіталі зросте до 537 500 грн.

Вказаний метод оцінки фінансових інвестицій не застосовують, якщо:

l фінансові інвестиції придбали та утримують тільки для продажу протягом дванадцяти місяців із дати придбання;

l асоційоване або дочірнє підприємство діють в умовах, що обмежують його здатність передавати кошти інвесторові протягом періоду, котрий перевищує дванадцять місяців.

Довгострокові фінансові інвестиції в боргові цінні папери, що утримуються інвестором до їх погашення, відображаються на дату балансу за амортизованою собівартістю фінансових інвестицій.

Амортизована собівартість фінансової інвестиціїце собівартість фінансової інвестиції з урахуванням часткового її списання внаслідок зменшення корисності, яка збільшена (зменшена) на суму накопиченої амортизації дисконту (премії). Під дисконтом розуміється сума перевищення вартості погашення боргових цінних паперів над їх собівартістю, а під премією ‑ сума перевищення собівартості боргових цінних паперів над вартістю їх погашення.

Тобто, амортизовану собівартість фінансової інвестиціївизначають шляхом зменшення її собівартості (ціна придбання + комісійні винагороди + мито + податки + збори + обов'язкові платежі + інші витрати, пов'язані з придбанням фінансової інвестиції) або справедливої вартості, якщо вона придбана шляхом обміну на цінні папери власної емісії (інших активів), на суми списання внаслідок зменшення корисності й збільшена (зменшена) на суму нагромадженої амортизації дисконту (премії).

Оцінювання фінансових інвестицій на дату балансу за амортизованою собівартістю, полягає в тому, що різниця між собівартістю та вартістю погашення фінансових інвестицій(дисконт або премія при придбанні) амортизується (зменшується) інвестором протягом періоду від дати придбання до дати їх погашення за методом ефективної ставки відсотка. Сума амортизації дисконту або премії нараховується одночасно з нарахуванням процента (прибутку від фінансових інвестицій), що підлягає отриманню, та відображається у складі інших фінансових доходів з одночасним збільшенням балансової вартості фінансової інвестиції.

За цим методом річна сума амортизації визначається такими формулами:

· у випадку амортизації дисконту:

| Балансова вартість інвестиції на початок року | х | Ефективна ставка відсотка | – | Річний дохід за фіксованою ставкою відсотка |

· у випадку амортизації премії:

| Річний дохід за фіксованою ставкою відсотка | – | Балансова вартість інвестиції на початок року | х | Ефективна ставка відсотка |

Визначення ефективної ставки відсотка у разі придбання інвестицій з дисконтом:

| Річний дохід за фіксованою ставкою відсотка | + | Загальна сума дисконту Загальна кількість років утримання інвестиції | ||

| (собівартість фінансової інвестиції + вартість погашення фінансової інвестиції) / 2 | ||||

Визначення ефективної ставки відсотка у разі придбання інвестицій з премією:

| Річний дохід за фіксованою ставкою відсотка | – | Загальна сума премії Загальна кількість років утримання інвестиції | ||

| (собівартість фінансової інвестиції + вартість погашення фінансової інвестиції) / 2 | ||||

За цими інвестиціями інвестор амортизує різницю між собівартістю і вартістю їх погашення (дисконт або премію при придбанні) з дати придбання до дати погашення за методом ефективної ставки відсотка.

Якщо облігація купується з премією, то власник таких облігацій отримує фіксовану величину відсотків, зазначену у договорі, а також вартість погашення, яка є меншою фактично сплачених грошових коштів. Амортизація премії зменшує дохід від відсотків.

Суть методу ефективної ставки відсотка полягає в тому, що премія та дисконт амортизуються таким чином, щоб в результаті отримати постійну ставку дохідності облігацій відносно їх балансової вартості на початок будь-якого року. Розглянемо це на прикладі.

Приклад: відображення в обліку облігацій, придбаних з дисконтом

2 січня 2011р. підприємство “ОВДП” придбало облігації номінальною вартістю 1 000 000 грн. з річною фіксованою ставкою 10% з метою їх утримання до погашення. Ціна придбання – 900 000 грн. Облігації були випущені строком на чотири роки. Виплата відсотка здійснюється щорічно в кінці року.

Облігації, що утримуються підприємством до погашення, відображаються на дату балансу за амортизованою собівартістю.

Дисконт за облігацією =1 000 000 – 900 000 = 100 000

Для визначення річної суми амортизації дисконту необхідно визначити ефективну ставку відсотка.

Ефективна ставка відсотка Ефективна ставка відсотка

| = | (1 000 000 х 10%) + (100 000 : 4) | = | 13,1579 % |

| (900 000 + 1 000 000) / 2 |

Таблиця

Розрахунок амортизації дисконту за інвестиціями в облігації

| Дата | Номінальна сума відсотка, грн. | Сума відсотка за ефективною ставкою, грн. [1] | Сума амортизації дисконту, грн. (гр.3 – гр.2) | Амортизована собівартість інвестиції, грн.[2] |

| 02.01.2011 | 900 000 | |||

| 31.12.2011 | 100 000 | 118 421 | 18 421 | 918 421 |

| 31.12.2012 | 100 000 | 120 845 | 20 845 | 939 266 |

| 31.12.2013 | 100 000 | 123 588 | 23 588 | 962 854 |

| 31.12.2014 | 100 000 | 137 146 [3] | 37 146 6 | 1 000 000 |

| Підсумок | 400 000 | 500 000 | 100 000 | Х |

Приклад: Підприємство 3 січня 2011 року придбало облігації номінальною вартістю 50000 грн. за 46282 грн., тобто дисконт становив 3718 грн. (50000 - 46282). Фіксована ставка відсотка за облігацією встановлена 9 процентів річних. Дата погашення облігації відбудеться через 5 років. Виплата відсотка здійснюється щорічно в кінці року, його номінальна сума становить 4500 грн. (50000 х 9%).

Для визначення річної суми амортизації дисконту необхідно визначити ефективну ставку відсотка:

Ефективна ставка відсотка дорівнює

50000 х 9%) + (3718:5)

_____________________ = 11%.

(46282 + 50000) : 2

| Дата | Номінальна сума відсотка, грн. | Сума відсотка за ефективною ставкою, грн.* | Сума амортизації дисконту, грн.. (гр.2-гр.3) | Амортизована собівартість інвестиції, грн. *** |

| 03.01.2011 | ||||

| 31.12.2011 | ||||

| 31.12.2012 | ||||

| 31.12.2013 | ||||

| 31.12.2014 | ||||

| 31.12.2015 |

Приклад: Облігації номінальною вартістю 50000 грн. придбані 3 січня 2011 року за 52019 грн., тобто премія становила 2019 грн.(52019 - 50000). Фіксована ставка відсотка за облігаціями встановлена 9 процентів річних. Погашення облігації відбудеться через 5 років. Виплата відсотка здійснюється щорічно в кінці року, його номінальна сума становить 4500 грн. (50000 х 9%).

Для визначення річної суми амортизації премії необхідно визначити ефективну ставку відсотка:

Ефективна ставка відсотка дорівнює

(4500 - 2019 : 5)

_______________ = 8%.

(52019 + 50000) : 2

Розрахунок амортизації премії за інвестиціями в облігації

| Дата | Номінальна сума відсотка, грн. | Сума відсотка за ефективною ставкою, грн.* | Сума амортизації премії, грн.. (гр.2-гр.3) | Амортизована собівартість інвестиції, грн. *** |

| 03.01.2011 | ||||

| 31.12.2011 | ||||

| 31.12.2012 | ||||

| 31.12.2013 | ||||

| 31.12.2014 | ||||

| 31.12.2015 |

* Визначається як добуток вартості інвестицій на попередню дату та ефективної ставки відсотка.

** Визначається додаванням вартості інвестицій на попередню дату і суми амортизації дисконту за звітний період.

*** Визначається як різниця між вартістю інвестицій на попередню дату і сумою амортизації премії за звітний період.

7. Серед методів аналізу доцільності вкладень у ті чи інші об’єкти фінансових інвестицій виокремлюють дві основні групи методів:

· для оцінки інвестицій в активи з фіксованою ставкою дохідності та визначеним строком їх утримання. До таких об’єктів інвестування належать вкладення в облігації з фіксованим процентом, привілейовані акції, депозитні сертифікати, векселі тощо.

· для оцінки фінансових вкладень з чітко невизначеною нормою прибутковості та строками інвестування, якими є інвестиції в акції, інші види корпоративних прав.

При прийнятті інвестиційних рішень інвестори порівнюють очікувані доходи від вкладання коштів у об’єкт капіталовкладень, з доходами від інших, альтернативних можливостей інвестування. Так, відомі такі основні підходи до оцінки інвестицій:

1. статичний аналіз: усі показники, які характеризують об’єкт інвестування, розглядаються в короткостроковому періоді; при розрахунках використовуються величини, зафіксовані в певний проміжок часу (факт зміни вартості грошей у часі не враховується);

2. динамічний аналіз: показники аналізуються в динаміці, з урахуванням зміни вартості грошей у часі за ряд періодів.

При оцінці фінансових інвестицій в сучасних умовах здебільшого використовують методи, які дають можливість дослідити показники, що характеризують об’єкт інвестицій у динаміці. Серед основних з таких такі:

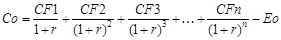

1. метод дисконтування майбутніх доходів. Метод оцінки інвестицій є універсальним і може використовуватися як для оцінки реальних інвестицій так і фінансових. Разом з тим його застосування є проблематичним у разі ускладнень із прогнозуванням майбутніх грошових потоків від інвестицій та у разі невизначеності строків, на які вкладаються кошти. За наявності інфляційних очікувань наведені розрахунки слід скоригувати на прогнозний рівень інфляції, зокрема номінальну ставку дохідності в плановому періоді слід привести до реальної (з урахуванням індексу інфляції).

Метод дисконтування Cash-flow називають також методом розрахунку внутрішньої (потенційної) вартості інвестиції. У разі використання цього методу відповідні інвестиційні рішення приймаються на основі порівняння абсолютних величин: теперішньої вартості вхідних і вихідних грошових потоків, які є наслідком інвестиційних вкладень. При цьому ставка дисконтування, яка застосовується при розрахунках теперішньої вартості, є заданою і відповідає ставці дохідності за можливими альтернативними вкладеннями.

Доцільність фінансових інвестицій в окремі об’єкти визначається шляхом приведення до теперішньої вартості очікуваних чистих грошових потоків (Cash-flow) від здійснення інвестицій та зіставлення сумарної величини цих потоків із собівартістю інвестицій (грошових виплат на придбання інвестиції). Вартість інвестиції визначається так:

,

,

де Со – вартість інвестиції; CF – чистий грошовий потік (Сash-flow) від здійснення інвестиції; Ео – собівартість інвестиції; r – коефіцієнт, який характеризує ставку дисконтування (r = p/100 %); p – ставка дисконтування (ставка дохідності за найкращою (або середньою) з альтернативних можливостей вкладення коштів на ринку); складається з двох компонентів: фіксованої ставки за безризиковими вкладеннями та середньоринкової премії за ризик; n – період, протягом якого кошти вкладаються у фінансові інвестиції (кількість інтервалів, за які нараховуються доходи).

Якщо керуватися критерієм прибутковості, рішення щодо інвестиційних вкладень може бути прийняте, якщо вартість інвестиції є не менше нуля (Со>0). У такому разі рентабельність фінансових інвестицій дорівнюватиме або перевищуватиме ставку рентабельності за альтернативними вкладеннями на ринку. У разі наявності багатьох альтернативних вкладень перевага віддається тому фінансовому інструменту, вартість якого є найвищою.

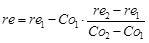

2. метод внутрішньої норми прибутковості. При оцінці інвестицій даний метод передбачає розрахунок відносного показника – ставки дохідності, за якої вартість інвестиції дорівнює нулю (теперішня вартість усіх грошових видатків на здійснення інвестиції дорівнює теперішній вартості всіх грошових надходжень від цієї інвестиції). Ця ставка відповідає мінімальній ставці рентабельності, за якої пріоритет може надаватися альтернативним вкладенням на ринку.

Правило прийняття інвестиційних рішень за цим методом формулюється таким чином: перевага повинна віддаватися тому об’єкту інвестицій, внутрішня норма прибутковості за яким є більшою, ніж середня ставка дохідності за альтернативними вкладеннями на ринку капіталів.

Для розрахунку внутрішньої норми прибутковості у формулі Cо – підставимо нуль, re – коефіцієнт, який характеризує внутрішню ставку дохідності, оскільки саме за нульової внутрішньої вартості інвестицій їх норма дохідності дорівнює середній ставці дохідності за альтернативними вкладеннями. Методом передбачено, що шукану процентну ставку можна розрахувати на основі зіставлення вартості інвестицій за двох пробних варіантів ставок дисконтування (re1; re2), які підбираються таким чином, що в інтервалі між re1 та re2 вартість інвестиції змінює своє значення з “+” на “–“, і навпаки. Отримаємо алгоритм, який рекомендується використовувати для розрахунку внутрішньої норми прибутковості:

,

,

де Со1; Со2 – внутрішня вартість інвестиції за різних варіантів ставки дисконтування. Якщо re>r, то інвестиції в аналізований об’єкт вигідні.

За наявності кількох альтернативних об’єктів інвестування перевага віддається тому, внутрішня ставка процента за яким є вищою. У практиці фінансової діяльності суб’єктів господарювання у країнах з розвинутими ринковими інституціями охарактеризований метод оцінки інвестицій на сьогоднішній день є найуживанішим.

Для оцінки минулих результатів операційної діяльності та з метою формування висновків щодо потенціалу і прийняття рішень про фінансові інвестиції використовують показник розрахунку прибутку на акцію (ПНА). Аналітики користуються, як правило, двома показниками ПНА:

l Базисним – чистий прибуток, що припадає на просту акцію (визначають діленням чистого прибутку (збитку) на середньозважену кількість простих акцій, що перебувають у обігу). У межах певного періоду.

l Розбавленим – скоригований чистий прибуток, що припадає на просту акцію (визначають діленням чистого прибутку (збитку) на середньозважену кількість простих акцій, що перебувають у обігу і потенційних акцій) у межах певного періоду.

ТЕМА 8:

Дата добавления: 2015-03-14; просмотров: 1644;