Порівняльний (ринковий).

Застосування витратного (майнового) підходу ґрунтується на ринковій оцінці окремих складових майна та капіталу, різниця яких має відобразити вартість чистих активів підприємства. Але цей підхід не враховує нематеріальних параметрів, які притаманні кожному окремому підприємству. До переваг підходу можна віднести те, що він ґрунтується на оцінці наявних активів, тобто має об’єктивну основу. Недоліками можна вважати те, що цей підхід статичний, тобто не враховує перспектив розвитку підприємства, а також не бере до уваги основні фінансово-економічні показники діяльності оцінюваного підприємства.

На майновий підхід спирається будь-який власник, що намагається оцінити вартість свого підприємства. Цей методичний підхід покладений в основу методики оцінки майна, що приватизується. Основна формула розрахунку вартості підприємства згідно майнового підходу:

Власний капітал = Активи – Зобов’язання.

Вважається, що такий підхід дає найнижчу, песимістичну оцінку підприємницькій діяльності. Хоча зустрічаються і такі ситуації, коли використання витратного підходу дає найточнішу оцінку.

За умови використання майнового підходу перелік факторів складається зі всіх активів, що є у розпорядженні підприємства, та створених ним зобов’язань. До пріоритетних з погляду менеджменту факторів повинні потрапити ті активи і зобов’язання, які найбільш істотно можуть вплинути на підсумкову вартість підприємства.

Складнощі у використанні майнового підходу в управлінні вартістю підприємства пов’язані з тим, що необхідно знати вартості як стандартних, так і нестандартних активів і зобов’язань. До числа стандартних з повним правом можна зарахувати такі активи, як нерухомість, транспорт, товарно-матеріальні цінності, акції, облігації. У свою чергу нестандартні активи і зобов’язання – це капітальні вкладення, оренда, лізинг, кредити. Присутність у балансі підприємства нестандартних активів і зобов’язань в значній мірі ускладнює застосування майнового підходу до управління вартістю, що, проте, не робить його менш результативним при вирішенні задачі приросту вартості підприємства для власників.

Дохідний (прибутковий) підхід до проведення оцінки вартості підприємства ґрунтується на застосуванні оціночних процедур переведення очікуваних доходів (чистих грошових потоків або дивідендів) у вартість. Оцінка вартості підприємства проводиться з урахуванням його поточного фінансового стану та прогнозних показників.

Перевагою дохідного підходу є можливість комплексної, системної оцінки, коли потрібно оцінити не окремі об’єкти на підприємстві, а весь майновий комплекс, що отримує прибуток. Застосування методів дохідного підходу стикається з тим обмеженням, коли важко оцінити чистий дохід протягом прогнозованого періоду.

Дохідний підхід до оцінки вартості підприємства є найбільш надійним та точним, але і трудомістким за думкою більшості експертів. Такий підхід містить цілу групу схожих між собою методів і моделей оцінювання і пов’язаний з дисконтуванням майбутньої вигоди (дивідендів, прибутку, грошових потоків і т.і.).

Дохідний підхід оцінки вважається найбільш прийнятним з точки зору інвестування,оскільки потенційний інвестор, що вкладає гроші у функціонуюче підприємство купує не набір майнових цінностей, а потік майбутніх доходів або вільних грошових коштів, що дозволяє йому окупити вкладені засоби, отримати прибуток і підвищити свій добробут.

Дохідний підхід передбачає встановлення вартості підприємства чи його частини шляхом розрахунку поточної вартості очікуваного прибутку. Тобто дохід і прибуток підприємства розглядаються як головні чинники, що визначають величину вартості підприємства. Чим більший дохід тим вища вартість. При цьому очікуваний дохід розраховується з майнового комплексу підприємства, перспектив його розвитку, загальноекономічних показників, галузевих залежностей, минулих результатів ведення підприємства, часу здобуття вигод і ризику, пов’язаних з веденням підприємства і отриманням прибутку, вартості грошових коштів залежно від часу. Дохідний метод є доцільним при прогнозуванні майбутніх доходів.

Основні методи дохідного підходу:

ü метод капіталізації доходів (прибутку);

ü метод дисконтування грошових доходів.

Метод капіталізації доходів (пряма капіталізація доходу) доцільно використовувати для оцінки вартості підприємств зі стабільними доходами чи стабільними темпами їх зміни. Капіталізація передбачає трансформацію доходів у вартість. Тобто, для визначення вартості підприємства, згідно даного методу, характерний для підприємства рівень доходів переводиться у вартість шляхом його ділення на ставку капіталізації (ставку вартості власного капіталу). Використовують формулу (так званої довічної ренти):

де ВПк – вартість підприємства за методом капіталізації доходу (вартість власного капіталу), П – очікуваний обсяг чистого прибутку, що підлягає капіталізації, Квк – ставка капіталізації.

У контексті капіталізації доходів під поняттям “доходи” розуміють грошові доходи, які можуть отримати власники, що планують інвестувати кошти у підприємство. Залежно від цілей оцінки за доходи для розрахунків можуть братися такі показники: прибуток до оподаткування, чистий прибуток (після оподаткування). Ставка капіталізації – дільник (як правило, у формі процента), який використовується для переведення доходу у вартість. Природа і методика визначення ставки капіталізації в цілому є тією самою, що й ставки дисконтування. Однак для цілей капіталізації, як правило, береться ставка дисконту в частині вартості залучення власного капіталу: очікувана інвесторами ставка дохідності за вкладеннями у корпоративні права підприємства. Таким чином, для одного й того ж підприємства ставки капіталізації та дисконтування можуть бути різними.

Приклад: визначимо вартість підприємства методом капіталізації його доходів, якщо: фактична та прогнозна структура капіталу підприємства становить 3 : 7; власний капітал – 300 тис. грн.; позичковий капітал – 700 тис. грн.; стабільний прогнозований обсяг чистого прибутку – 57 тис. грн.; плата за користування позичковим капіталом – 15 % річних = 105 тис. грн.; інвестор готовий вкладати кошти в корпоративні права підприємства за мінімальної ставки дохідності в 19 %. Якщо абстрагуватись від впливу податкового фактора, то середньозважена вартість капіталу підприємства (WACC) знаходиться на рівні 16,2 %. Вартість підприємства за методом розрахунку капіталізованого доходу складатиме близько 300 тис. грн. (57 000 /0,19). Таким чином, у цьому прикладі вартість підприємства відповідає величині його власного капіталу.

Для оцінки вартості власного капіталу (корпоративних прав) господарських товариств, які одержують позитивний фінансовий результат від основної діяльності використовують таку формулу:

ВКк = (ЗДп – Ппр + А) х Ккв

Скап х Здб

де ВКк – капіталізована вартість власного капіталу (вартість корпоративних прав, вартість власного капіталу), ЗДп – прибуток від звичайної діяльності, Ппр – податок з прибутку, А – амортизація, Ккв – кількість кварталів у останньому періоді, Здб – залишок довгострокового боргу, Скап – ставка капіталізації (дорівнює ставці вартості власного капіталу). Ставку капіталізації визначають так: наприклад, якщо коефіцієнт рентабельності становить від 0 до 0,1 – то пропонують ставку капіталізації, що дорівнює 0,7 (від 0 до 0,1 – ставка 0,7; від 0,11 до 0,2 – ставка 0,50; від 0,21 до 0,3 ставка – 0,36; ……. від 0,91 до 1,0 ставка 0,11; більше 1,0 ставка 0,08).

Капіталізовану вартість одного корпоративного права:

КПк = КПк / Ккп

де КПк – вартість капіталізованих корпоративних прав; Ккп – кількість корпоративних прав.

Метод дисконтування грошових потоків (метод непрямої капіталізації доходів) побудований на концепції теперішньої вартості майбутнього Cash-flow оцінюваного підприємства в розрізі окремих періодів. За методом дисконтування грошових потоків вартість об’єкта оцінки прирівнюють до сумарної теперішньої вартості майбутніх чистих грошових потоків або дивідендів, що можна отримати в результаті володіння підприємством, зменшеної на величину зобов’язань підприємства та збільшеної на вартість надлишкових активів.

Метод дисконтованих грошових потоків базується на постулатах сучасної фінансової теорії. Логічним обґрунтуванням цього є умова: потенційний покупець не заплатить за бізнес більшу суму, ніж поточна вартість майбутніх доходів компанії. Для її визначення використовується дисконтування за нормою доходності, яка відображає притаманні бізнесу ризики.

Вважається, що очікувані вигоди (дивіденди, прибуток, грошові потоки і т.і.) в кожному періоді, вартість підприємства, що прогнозується на кінець періоду, та необхідна для компенсації ризиків бізнесу доходність (ставка дисконтування) повною мірою відповідають визначенню фактора вартості. Крім того, за умови використання прибуткового підходу як фактори можна розглядати: тривалість періоду отримання можливого доходу, ступінь і вид ризиків, що супроводжують даний процес. На наступних рівнях ієрархії такими факторами є технології, якість і стан факторів виробництва, система внутрішньогосподарського управління тощо.

Базовими величинами для розрахунків за цим методом є:

· обсяг очікуваного чистого грошового потоку (дивідендів) у відповідні періоди;

· ставка дисконтування для приведення майбутньої вартості грошових потоків до теперішньої вартості;

· залишкова вартість підприємства.

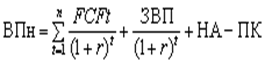

Алгоритм розрахунку такий:

де ВПн – чиста вартість підприємства на дату оцінки; FCFt – сумарна величина операційного та інвестиційного Cash-flow в періоді t; ЗВП – залишкова вартість підприємства в періоді n; НА – надлишкові активи (це активи підприємства, що в даний час не використовуються ним для отримання фінансового результату та застосування яких на даному підприємстві у зазначений спосіб і належним чином є фізично неможливим або економічно неефективним. Такого роду активи оцінюються, виходячи з найкращого альтернативного варіанта їх використання); Пк – сума позикового капіталу; r – коефіцієнт, який характеризує ставку дисконтування (r = WACCs/100).

Проблеми застосування дохідного підходу, в основу якого покладено дисконтування чистих грошових потоків підприємства, полягають у: недоцільності використання ретроспективної оцінки динаміки грошових потоків; правильності вибору моделі грошового потоку для оцінювання; коректності вибору моделі побудови ставки дисконтування та обґрунтуванні її основних параметрів.

Оцінка вартості бізнесу із застосуванням методів порівняльного (ринкового) підходупроводиться шляхом порівняння (зіставлення) об’єкта оцінки з аналогічними об’єктами, у відношенні яких є інформація про ціни угод або з цінами раніше укладених угод.

Головним тут є наявність прийнятної бази для порівняння та підприємств-аналогів. Подібна діяльність повинна вестись у тій же галузі, що і об’єкт оцінки, або у галузі, що є чутливою до тих самих економічних чинників. Для з’ясування цього питання слід провести порівняльний аналіз кількісних та якісних подібностей та відмінностей між аналогічними підприємствами та об’єктом оцінки.

В межах ринкового підходу найуживанішими методами є такі:

ü зіставлення мультиплікаторів;

ü порівняння продажів (транзакцій).

Основними джерелами інформації при застосуванні цього підходу є фондові біржі та позабіржові торговельні системи, на яких мають обіг права власності на подібний бізнес, дані фінансової звітності підприємств-аналогів, а також інформація про попередні транзакції з корпоративними правами на той бізнес, який оцінюється.

Найкращим інструментом оцінки корпоративних прав, а отже, і вартості підприємства, є ефективний ринок капіталів, оскільки він у цілому володіє інформацією, яка відсутня в окремих учасників ринку. Саме тому в країнах з розвинутою ринковою економікою під час оцінки вартості підприємств за ринковим підходом як базу для порівняння досить часто використовують інформацію про ринковий (біржовий) курс корпоративних прав.

Метод зіставлення мультиплікаторів дає змогу оцінити вартість підприємств на основі зіставлення значень окремих показників аналогічних підприємств. Метод ґрунтується на тезі про рівність окремих мультиплікаторів, розрахованих для підприємств-аналогів. Алгоритм розрахунку ринкової вартості підприємства за цим методом є таким:

ВПм = По × М

де ВПм – вартість підприємства, розрахована на основі зіставлення мультиплікаторів; По – значення показника, що порівнюється (чиста виручка, прибуток, грошовий потік тощо), на оцінюваному підприємстві; М – мультиплікатор (розраховується з використанням даних підприємства-аналога).

Як мультиплікатори здебільшого використовують такі показники: відношення ціни (корпоративних прав чи підприємства) до чистої виручки від реалізації; відношення ціни підприємства до операційного Cash-flow; відношення ціни до чистого прибутку; відношення ринкового курсу корпоративних прав до балансового.

Принциповим є використання повністю ідентичних методик розрахунку значень мультиплікаторів на оцінюваному підприємстві та об’єкті порівняння. При оцінці одного підприємства можуть бути використані кілька мультиплікаторів. Вартість підприємства при цьому обчислюється як середньоарифметична вартість, розрахована за кожним мультиплікатором.

Приклад: перед фінансистом стоїть завдання оцінити ринкову вартість підприємства, корпоративні права якого не мають обігу на ринку. На основі проведеного аналізу статистичної та ринкової інформації вдалося з’ясувати, що на фондовій біржі здійснюється торгівля корпоративними правами підприємства, за основними якісними та кількісними характеристиками схожого на об’єкт оцінки. В результаті вивчення опублікованої у ЗМІ, звітності підприємства-аналога та інформації, одержаної за результатами біржових торгів, вдалося підібрати такі показники для зіставлення об’єкта оцінки та порівнюваного підприємства:

| Показники | Об’єкт оцінки | Порівнюване підприємство |

| 1. Ринковий курс акцій | — | 120 % до номіналу |

| 2. Статутний капітал, тис. грн. | ||

| 3. Власний капітал, тис. грн. | ||

| 4. Балансовий курс акцій, % | ||

| 5. Коефіцієнт заборгованості | 2,7 | 2,85 |

| 6. Чистий прибуток, тис. грн. | ||

| 7. Операційний Cash-flow, тис. грн. | ||

| 8. Чиста виручка від реалізації, тис. грн. | 15 000 | 28 000 |

Для оцінки вартості підприємства розрахуємо значення окремих мультиплікаторів по підприємству-аналогу:

ü відношення ринкового курсу до балансового = 0,75;

ü відношення ринкового курсу до операційного Cash-flow = 2,72;

ü відношення ринкового курсу до чистого прибутку = 3;

ü відношення ринкового курсу до чистої виручки від реалізації = 0,214.

Використовуючи дані оцінюваного підприємства, знайдемо загальну ринкову вартість його корпоративних прав (яка дорівнюватиме оціночній вартості підприємства) у розрізі окремих мультиплікаторів:

ü мультиплікатор відношення ринкового курсу до балансового: 112,5 % (0,75 × 150 %) або 3375 тис. грн. (112,5 % від 3000 тис. грн.);

ü мультиплікатор відношення ринкового курсу до операційного Cash-flow: 3808 тис. грн. (2,72 × 1400);

ü мультиплікатор відношення ринкового курсу до чистого прибутку: 3600 тис. грн. (3 × 1200);

ü мультиплікатор відношення ринкового курсу до чистої виручки від реалізації: 3210 тис. грн. (0,214 × 15 000).

Кінцеву оціночну вартість можна знайти як середню арифметичну по окремих мультиплікаторах: (3375 + 3808 + 3600 + 3210) / 4 = 3498 тис. грн.

Приклад: використовуючи дані попереднього прикладу в частині оцінюваного підприємства, знайдемо його вартість методом порівняння продажів, якщо підприємство-аналог з обсягом чистої виручки від реалізації 20 000 тис. грн., чистим прибутком 1550 тис. грн. та операційним Cash-flow 1850 тис. грн. було реалізоване за 4500 тис. грн.

З метою оцінки вартості підприємства знайдемо поправочні коефіцієнти:

ü чистої виручки від реалізації: 1,33 (20 000/15 000);

ü чистого прибутку: 1,29 (1550/1200);

ü операційного Cash-flow: 1,32 (1850/1400).

Середнє арифметичне значення поправочного коефіцієнта становить 1,31. Шукана ринкова вартість підприємства дорівнює 3435 тис. грн. (4500/1,31).

Метод порівняння продажів (транзакцій) базується на оцінці вартості підприємства, виходячи з ціни продажу аналогічних об’єктів. Він передбачає, що суб’єкти ринку здійснюють операції купівлі-продажу майна за цінами, які були встановлені при купівлі-продажу аналогічних об’єктів. Оскільки абсолютних аналогів практично не існує, ціни продажу порівнюваних підприємств коригуються на спеціально обчислені поправочні коефіцієнти, які характеризують рівень відмінності об’єкта оцінки та його аналогу.

Складність використання ринкового підходу полягає в трудомісткості пошуку об’єкта-аналога й необхідності внесення коректувань і виправлень у процесі оцінки між оцінюваним об’єктом та об’єктом-аналогом. Підприємство-аналог повинне задовольняти вимогам порівнянності – належати тій же галузі, не відрізнятися розміром, форма володіння має бути аналогічною. Тому застосування порівняльного підходу при визначенні вартості бізнесу в Україні досить проблемне, тому що не уявляється можливим знайти аналогічні підприємства на відповідному ринку.

На перший погляд використання порівняльного (ринкового) підходу до оцінки бізнесу є найбільш простим, оскільки він передбачає, що цінність активів визначається тим, за скільки вони можуть бути продані за наявності детально сформованого фінансового ринку, стан розвитку якого в Україні сьогодні не відповідає цьому визначенню.

Можливість та необхідність використання методів даного підходу виникне в процесі подальшого розвитку ринкової економіки, з появою достатньої кількості біржових структур, укладанням великої кількості операцій з цінними паперами, і, як наслідок, виникненням реальних котирувань фондових інструментів.

За умови використання порівняльного підходу головними факторами є механізм ціноутворення фондового ринку та співвідношення попиту і пропозиції на ринку бізнесу.

У результаті визначення переваг та недоліків методичних підходів для оцінки вартості підприємства можемо відмітити, що більш доцільно використовувати дохідний та витратний (майновий) підходи. Порівняльний (ринковий) підхід через відсутність належного інформаційного забезпечення щодо угод купівлі-продажу підприємств-аналогів, більшою мірою застосовується для оцінки окремих складових бізнесу як цілісного майнового комплексу. Для визначення вартості бізнесу важливою є оцінка не лише його матеріальних, але й нематеріальних складових, а саме необхідно більш детально вивчити та розробити рекомендації для оцінки нематеріальних складових бізнесу, які впливають на його вартість.

Використання наведених підходів дозволяє сформувати систему факторів вартості підприємства За оцінками фахівців реальна вартість підприємства знаходиться в інтервалі між мінімальним та максимальним значеннями, отриманими з використанням методів різних підходів. Тому в систему факторів вартості можна включати основні фактори всіх трьох підходів – майнового, дохідного та порівняльного.

Оцінювання вартості підприємства здійснюється з розрахунку на певного гіпотетичного покупця, якого можна ідентифікувати з однією з таких категорій:

· пасивний інвестор, для якого більшу цінність становлять дивіденди за корпоративними правами підприємства;

· активний інвестор, який прагне максимізувати величину грошових потоків від інвестиції;

· стратегічний інвестор, для якого цінність підприємства (а отже, і його вартість) визначається рівнем конкурентоспроможності підприємства у довгостроковому періоді (наявністю стратегічних переваг та перспектив).

ТЕМА 9:

Дата добавления: 2015-03-14; просмотров: 1940;