Взаимосвязь цен для реальных товаров

Реальные товары можно продать и купить на двух отдельных, но связанных рынках — наличном и фьючерсном.

Наличный рынок — это место, где товар меняет владельца за определенную цену. Осуществление сделок на наличном рынке представляет собой куплю-продажу наличного товара по текущим ценам, поставка которого осуществляется сразу или в течение нескольких дней после заключения сделки. Например, на рынке зерновых наличный рынок включает множество сделок, заключенных между производителями зерна и местными элеваторами, элеваторами и переработчиками, экспортерами и импортерами и т.д.

Наличные цены — это цены, за которые товар продается в различных частях рынка. В каждый момент существует множество наличных цен в зависимости от качества товара, места поставки, стадии переработки товара и др. Например, цена бушеля желтой кукурузы №2 у фермера в штате Иллинойс может быть 2,25 долл. Тот же бушель в тот же день в Чикаго может продаваться за 2,35 долл., поскольку цена в Чикаго будет отражать дополнительную стоимость перевозки. Точно также на цены будет влиять качество. Например, желтая кукуруза №3, качество которой ниже, может в тот же момент иметь цену только 2,20 долл.

В условияхфьючерсного рынка (рынок фьючерсных контактов) речь идет о будущей поставке товара в определенные сроки. В отличие от наличного у фьючерского рынка есть только один набор цен. Фьючерсная цена представляет собой текущую точку зрения рынка на то, сколько будет стоить товар определенного качества с определенными условиями поставки в какой-либо момент в будущем. Цена в 2,45 долл. за бушель декабрьского фьючерсного контракта на пшеницу означает, что, по мнению рынка, желтая кукуруза №2 с поставкой в Чикаго в декабре будет стоить 2,45 долл. Та же кукуруза на наличном рынке может иметь цену 2,35 долл. Время и ожидания участников рынка — вот два фактора, определяющие разницу цен на наличном и фьючерсном рынках.

Информация о ценах — одна из наиболее важных функций фьючерсных рынков. Как во внутренней, так и в международной торговле товарами чаще всего ссылаются на фьючерсные цены.

Оба рынка существуют параллельно, однако в момент истечения каждого месяца они как бы сливаются, уничтожая существующее различие цен. Параллельное движение этих рынков происходит в силу того, что факторы, ведущие к повышению или падению наличных цен, воздействуют на фьючерсные цены в том же направлении. Именно эта связь между наличными и фьючерсными рынками и делает возможным операции хеджирования.

Базис

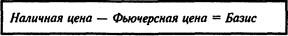

Разница между наличными и фьючерсными ценами и привела в биржевой практике к появлению понятия "базис"— разницы между ценой товара на наличном рынке в конкретном месте и ценой аналогичного товара на фьючерсном рынке. Базис рассчитывается путем вычитания цены на фьючерсном рынке из наличной цены, при этом обычно имеется в виду ближайший фьючерсный месяц:

Базис бывает положительный, отрицательный и нулевой. Если базис положительный, то цена наличного рынка превышает фьючерсную цену или идет с надбавкой к фьючерсной цене. Например, в июне цена местного наличного рынка на кукурузу равна 1,9 долл./буш., а июльская фьючерсная цена — 1,8 долл./буш. Следовательно, базис положительный и составляет 10 центов (выражается обычно как +10 к июлю). Если базис отрицательный,то наличная цена ниже фьючерсной или идет со скидкой к фьючерсной цене. Например, в январе цена местного наличного рынка на кукурузу равна 1,7 долл./буш., а цена мартовского фьючерса — 1,85 долл./буш. Наличная цена ниже фьючерсной, и мартовский базис на данный день отрицательный и составляет 15 центов (—15 центов к марту).

Если базис нулевой, то наличная цена равна фьючерсной цене. Например, в октябре наличная цена кукурузы составляет 2.1 долл/буш., как и цена декабрьского фьючерса, и базис равен нулю.

В первый рабочий день месяца поставки или вскоре после него при расчете базиса начинают использовать цену следующего месяца поставки. Например, 1 мая базис подсчитывается как сумма, на которую цена местного наличного рынка выше или ниже цены фьючерса на июль (в данном примере базис рассчитывается для кукурузы).

Следует также помнить, что если существует только одна цена фьючерсного контракта на декабрьскую кукурузу, то существует множество наличных цен на нее в зависимости от качества и места поставки. Следовательно, может существовать множество базисов для одного товара в одно время. Понимание этой особенности очень важно для разработки стратегии хеджирования. Хеджеру необходимо знать "свой" базис, т.е. взаимосвязь фьючерсной цены и той конкретной наличной цены рынка, на котором он действует.

В то же время в более общем плане базис представляет собой разницу между наличной ценой товара определенного сорта, подлежащего поставке в указанном месте, и ближайшей котировкой фьючерсного контракта.

Хотя, как отмечалось, существует высокая степень корреляции между ценами наличного и фьючерсного рынков, базис—не постоянная величина. Поскольку цены наличного и фьючерсного рынков постоянно изменяются, то базис становится шире или уже. В некоторые периоды цены наличного рынка повышаются или падают быстрее, чем фьючерсные котировки, в другие периоды фьючерсные цены могут обгонять наличные цены. Изменения наличных и фьючерсных цен и колебания базиса иллюстрирует рис. 9.1.

В нормальных условиях соответствия спроса и предложения цена реального товара с поставкой в будущем будет примерно равна настоящей наличной цене плюс сумма издержек транспортировки и хранения товара от настоящего времени до наступления месяца поставки. Эти издержки, известные как издержки поставки (carrying charges), определяют нормальную надбавку фьючерсной цены над наличной и оказывают весьма важное воздействие на изменение базиса.

Для подсчета издержек учитываются три компонента:

• стоимость хранения товара;

• стоимость страхования товара;

• оплата процентов, связанных с финансированием указанных расходов.

В качестве примера рассмотрим следующую ситуацию: хранение 1 бушеля кукурузы обходится в месяц в 5 центов, страхование составляет 1/4 цента за бушель в месяц. Для подсчета третьего компонента — выплаты процентов — берется стоимость хранимого товара и умножается на соответствующую годовую процентную ставку .Таким образом, если кукуруза стоит 2,50 долл. за бушель и процентная ставка составляет 10% годовых, то сумма процентов за хранение 1 бушеля кукурузы составит 25 центов в год, или чуть больше 2 центов в месяц. Расходы на проценты являются ключевым фактором в издержках и должны включаться независимо от того, были ли деньги реально взяты в кредит (с реальными издержками на проценты) или из других активов (возможные издержки).

В нашем примере мы имеем следующие издержки.

Хранение: 5 центов за бушель в месяц.

Страхование: 1/4 цента за бушель в месяц.

Проценты: 2 цента за бушель в месяц.

Всего: 7 1/4 цента за бушель в месяц.

Для подсчета издержек за более длительный период времени надо умножить расходы Для подсчета издержек за более длительный период времени надо умножить расходы одного месяца на число месяцев, в течение которых придется хранить товар. Так, если издержки составляют 7 1/4 цента за бушель, то полные издержки от ноября до марта следующего года составят 29 центов ( 7,25 цента у 4 месяца). Март не учитывается, поскольку наличное зерно может быть поставлено по мартовскому контракту уже 1 марта. При подсчете издержек всегда предполагают, что поставка будет в самый ранний возможный период. Как известно, время поставки по фьючерсному контракту в рамках периода поставки является выбором продавца. Продавцы скорее поставят как можно раньше, чем будут нести дополнительные издержки при поставках позже первого возможного дня.

Указанные выше издержки будут различны разных товаров, но способ их подсчета один. Величина ставок за хранение и страхование берется из информации организаций, оказывающих соответствующие услуги. Расходы на выплаты процентов подсчитываются после определения годовой процентной ставки и делятся на 12 для определения месячной суммы.

Как отмечалось выше, в ситуации, когда предложение адекватно спросу, фьючерсные цены имеют премию к наличным, которая равна стоимости хранения от настоящего момента до первого дня месяца поставки. Таким образом, фьючерсные цены приблизительно равны текущим наличным ценам плюс соответствующие издержки хранения товара. При этом следует обратить внимание на то, что хранение реального товара действительно вызывает издержки, связанные с хранением и поддержанием качества, тогда как издержки, связанные с владением фьючерсным контрактом практически равны нулю (единственный расход — взнос маржи, но ее величина незначительна). Реальными издержками владения фьючерсным контрактом являются комиссионные, но их величина также невелика по сравнению с издержками владения реальным товаром.

Таким образом, можно сказать, что существует два способа владения товаром: реальный рынок — немедленное владение, дополнительные расходы; фьючерсный рынок — отсроченное владение, отсутствие дополнительных расходов. Рассмотрим пример.

Рынок, на котором цена на наличный товар (цена ближайшего на данный момент контракта) ниже, чем цена на срок (цена отдаленного во времени контракта), называется нормальным рынкам (normal, carrying charge market). Разница между ценами представляет собой накладные расходы, поэтому термины " нормальный рынок" и "рынок накладных расходов" практически равнозначны.

Перевернутый рынок (inverted market) — рынок, на котором наличные цены выше, чем фьючерсные цены. Этот "перевертыш" является результатом дефицита предложения и вытекающего из этого высокого спроса на немедленную поставку товара. Активная скупка наличного товара повышает цены наличного рынка по сравнению с фьючерсными, при этом рыночные силы не могут лимитировать теоретическое значение превышения наличных цен над фьючерсными в периоды дефицита.

Перевернутый рынок — это рынок, который не платит за хранение товаров, наоборот, товар требуется рынку сейчас, и он готов заплатить за него больше.

Экономика западных стран в 70—80-е годы характеризовалась беспрецедентной неустойчивостью цен практически на все товары. Для минимизации рисков ценовых колебаний в отношении как уже имеющихся запасов товаров, так и товаров, являющихся предметом будущих поставок, многие предприятия обратились к фьючерсным рынкам, присоединившись к производителям и потребителям сельскохозяйственных продуктов, которые уже многие десятилетия использовали фьючерсные контракты для .страхования цен.

Операции по страхованию ценового риска с помощью торговли фьючерсными контрактами называются хеджированием (hedge — ограда, защита). Участники фьючерсной торговли, преследующие такую цель, называются хеджерами. В качестве хеджеров выступают лица, связанные с реальной торговлей, т.е. продавцы и покупатели наличных товаров, которые стремятся застраховаться of неблагоприятных изменений цен на свои товары.

Операции на фьючерсных рынках, связанные со страхованием финансовых результатов, немыслимы без существования особой группы участников, принимающих на себя риск. Эту функцию во фьючерсной торговле выполняют спекулянты. Они берут на себя часть риска хеджеров, что в итоге ведет к увеличению объема обращающегося на рынке капитала и повышению его ликвидности.

Деятельность спекулянтов способствует относительной стабильности рынка и в целом устраняет перепады цен. Покупками фьючерсных контрактов по низким ценам спекулянты содействуют увеличению спроса, что ведет к увеличению цены. Продажа спекулянтами фьючерсных контрактов по высоким ценам снижает спрос и, следовательно, цены. Поэтому резкие колебания цен, возможные в других условиях, смягчаются спекулятивной деятельностью.

Спекуляция на фьючерсных рынках, как и спекуляция с реальным товаром, может быть как прибыльна, так и убыточна. Но в отличие от спекулянтов реальным товаром, у фьючерсных спекулянтов очень редко возникает потребность в приобретении реального товара или финансового инструмента, которые закрыли бы фьючерсный контракт. Они покупают контракты в надежде, что цены возрастут, с целью продать их по более высокой цене и, следовательно, оказаться в прибыли. Они продают контракт, ожидая, что цены упадут, чтобы приобрести его по более низкой цене и опять получить прибыль.

На фьючерсных рынках спекулянты представлены двумя основными видами: игроки на понижение и игроки на повышение.

Игра на понижение осуществляется продажей спекулянтами фьючерсных контрактов с целью их последующего откупа по более низкой цене. Спекулянтов, занимающихся этими операциями, называют "медведями".

Игра на повышение осуществляется покупкой фьючерсных контрактов с целью их последующей продажи по более высокой цене. Спекулянты этого типа называются "быками".

Спекулятивная прибыль возможна как при игре на повышение, так и при игре на понижение. В то же время следует подчеркнуть, что в спекулятивных операциях возможны и убытки, часто весьма значительные. Поэтому занятие спекулятивной деятельностью и инвестиции в нее — дело с высокой степенью риска.

В качестве спекулянтов на товарных биржах могут выступать разные категории участников. Весьма часто этим занимаются профессиональные дилеры — члены фьючерсных бирж, которые осуществляют сделки от своего имени, за свой страх и риск. В то же время это могут быть и "непрофессионалы" — различные организации и отдельные лица (так называемая "публика"), торгующие при посредничестве брокерских фирм.

Спекулянтов можно классифицировать на крупных и мелких. Однако эти понятия весьма условны и могут по-разному пониматься на различных биржах. Например, в США к крупным относятся спекулянты, открытая позиция которых достигла лимита отчетности, установленного Комиссией по товарной фьючерсной торговле. Спекулянты, имеющие объем операций меньше этого определенного уровня, считаются мелкими.

Практика осуществления спекулятивных операций на фьючерсных рынках уже отработала обязательные условия, которые можно сформулировать в виде свода правил успешной спекуляции.

Дата добавления: 2015-03-14; просмотров: 1104;