ВИДЫ СТРАХОВЫХ ВЗНОСОВ

С 1 января 2010 г.в связи с вступлением в силу Феде-

рального закона от 24.07.2009 № 212-ФЗ«О страховых взно-

сах в Пенсионный фонд РФ, Фонд социального страхования

РФ, Федеральный фонд обязательного медицинского страхо-

вания и территориальные фонды обязательного медицинского

страхования»[71] (далее — Закон № 212-ФЗ)единый социальный

налог (ЕСН) был заменен на страховые взносы во внебюджет-

ные фонды, а именно в:

1. Пенсионный фонд РФ — на обязательное пенсионное

страхование (далее — страховые взносы в ПФР);

2. Фонд социального страхования РФ — на обязательное

социальное страхование на случай временной нетрудо-

способности и в связи с материнством (далее — страхо-

вые взносы в ФСС);

3. Федеральный фонд обязательного медицинского страхо-

вания — на обязательное медицинское страхование (да-

лее — страховые взносы в ФФОМС).[72]

Помимо вышеперечисленных страховых взносов начисляются страховые взносы в Фонд социального страхования РФна обязательное страхование от несчастных случаев на производ-

стве и профессиональных заболеваний1 (индивидуальные пред-

приниматели данные взносы платят по желанию).

Страховые взносы во внебюджетные фонды (далее — стра-

ховые взносы), как и отмененный ЕСН, начисляются назара-

ботную плату работников. А налог на доходы физических лиц

(НДФЛ) удерживается организациями издоходов их работников.

Пример 5.1. Страховые взносы во внебюджетные фонды

Зарплата Вовы Потикова — работника ЗАО «Пончик» (ЗАО ис-

пользует общий режим налогообложения) за январь текущего года со-

ставила 100 ООО руб. Суммарный тариф страховых взносов — 30%,

ставка НДФЛ — 13%.

Сумма начисленных страховых взносов равна 30 ООО руб.

(100 ООО руб. х 30%).

Эту сумму ЗАО «Пончик» уплачивает во внебюджетные фонды.

Кроме того, ЗАО удерживает НДФЛ по ставке 13% из зарплаты Вовы

и уплачивает его в бюджет. Пончиков получит на руки 87 ООО руб.

(100 ООО руб. - 13 ООО руб. - НДФЛ).

| -rw-sr |

зарплата, 30 ООО руб. — начисленные на зарплату страховые взносы).

Кроме того, ЗАО «Пончик» начисляет на заработную плату Вовы

и уплачивает страховые взносы в Фонд социального страхования РФ

на обязательное страхование от несчастных случаев на производстве

и профессиональных заболеваний.

5.1.2. ПЛАТЕЛЬЩИКИ СТРАХОВЫХ ВЗНОСОВ

|

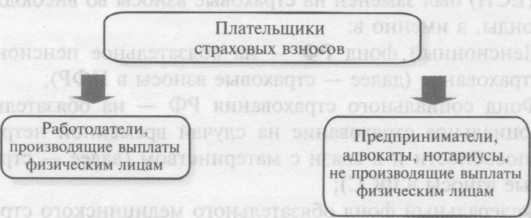

Закон № 212-ФЗвыделяет две группыплательщиков стра-

ховых взносов, а именно:

— плательщики страховых взносов (страхователи), произ-

водящие выплаты физическим лицам;

— плательщики страховых взносов, не производящие вы-

платы физическим лицам.

' База для начисления этих взносов практически совпадает с базой для

начисления взносов в ПФР, ФСС и ФФОМС.

516

В первую группу входят:

4. организации (т. е. юридические лица);

5. физические лица, зарегистрированные в качестве инди-

видуальных предпринимателей;

6. физические лица, не признаваемые индивидуальными

предпринимателями (адвокаты, нотариусы, физические

лица — граждане).

Для обозначения плательщиков, входящих в эту группу,

будет использоваться общий термин «работодатели»[73].

Во вторую группу входят:

7. индивидуальные предприниматели, адвокаты, нотариу-

сы, занимающиеся частной практикой и не производя-

щие выплаты физическим лицам.

Если плательщик страховых взносов относится одновре-

менно к нескольким категориям, он исчисляет и уплачивает

страховые взносы по каждому основанию.

Страховые взносы уплачиваются работодателями с выплат,

производимых физическим лицам по:

8. трудовым договорам;

9. гражданско-правовым договорам, предметом которых яв-

ляется выполнение работ, оказание услуг[74];

10. договорам авторского заказа;

11. договорам об отчуждении исключительного права на

произведения науки, литературы, искусства;

12. издательским лицензионным договорам;

13. лицензионным договорам о предоставлении права ис-

пользования произведений науки, литературы, искусства.

Пример 5.2. Страховые взносы во внебюджетные фонды

Максим Орлов — штатный работник фирмы «Ремсервис», зани-

мающейся ремонтом помещений. Кроме того, Максим заключил до-

говор подряда с индивидуальным предпринимателем на выполнение ма-

лярных работ и отремонтировал квартиру дяди.

В данном примере работодателями для Максима Орлова являют-

ся фирма «Ремсервис», предприниматель и дядя (физическое лицо). По-

скольку у организации и предпринимателя существуют формальные е

договорные отношения с Максимом, они будут платить страховые

взносы с его зарплаты и вознаграждения по договору подряда.

Что касается дяди, то формально он также является платель-

щиком страховых взносов, так как производит выплату за сделанную

Максимом работу. Однако на практике страховые взносы вряд ли бу-

дут уплачены, поскольку данную сделку трудно проконтролировать.

Индивидуальные предприниматели, адвокаты и нотариу-

сы, занимающиеся частной практикой, уплачивают страховые

взносы не толькос зарплаты, выплачиваемой своим работни-

кам, но и за самих себя.

Более подробно вопросы исчисления и уплаты страховых

взносов индивидуальными предпринимателями рассмотрены

в разделе 5.5.

5.1.3. ЛЬГОТЫ ДЛЯ ОТДЕЛЬНЫХ КАТЕГОРИЙ

ПЛАТЕЛЬЩИКОВ

Для некоторых категорий плательщиков в 2013 г. пред-

усмотрены льготные тарифыстраховых взносов (подробнее

см. п. 5.2.4).

5.2. ОБЪЕКТ ОБЛОЖЕНИЯ

СТРАХОВЫМИ ВЗНОСАМИ У РАБОТОДАТЕЛЕЙ.

БАЗА ДЛЯ НАЧИСЛЕНИЯ И ТАРИФЫ

СТРАХОВЫХ ВЗНОСОВ ДЛЯ РАБОТОДАТЕЛЕЙ

5.2.1. ОБЪЕКТ ОБЛОЖЕНИЯ

СТРАХОВЫМИ ВЗНОСАМИ

У РАБОТОДАТЕЛЕЙ

Страховые взносы начисляются работодателями на выплаты

и иные вознаграждения физическим лицам, производимые по

трудовым договорам, гражданско-правовым договорам на выполне-

ние работ (оказание услуг), авторским и лицензионным договорам.

На выплаты гражданам по авторским и лицензионным дого-

ворам работодатели начисляют страховые взносы с учетом осо-бенностей, которые подробнее будут рассмотрены в разделе 5.4.

Объект обложения страховыми взносами включает возна-

граждения, выплачиваемые работникам, но прямо не пред-

усмотренные положениями их трудовых (гражданско-право-

вых) договоров. Статья 8 Закона № 212-ФЗгласит: «База для

начисления страховых взносов... определяется как сумма вы-

519

плат и иных вознаграждений,предусмотренных частью 1 статьи7 настоящего Федерального закона».Согласно ч. 1 ст. 7 Закона № 212-ФЗ,«объектом обложения страховыми взносами... признаются выплаты и иные вознаграждения,начисляемые плательщиками страховых взносов в пользу физических лиц по в рамках трудовых отношенийи гражданско-правовых

договоров,предметом которых является выполнение работ,

оказание услуг»,а также выплаты по авторским и лицензион-

ным договорам. Таким образом, выплаты, связанные с ука-

занными договорами (например, подарки, оплата питания

и иных благ), должны облагаться страховыми взносами. Во-

первых, упомянутые выплаты начислены работникам, с ко-

торыми у компании есть трудовые или гражданско-правовые

отношения, а во-вторых, они отсутствуют в перечне выплат,

не включаемых в базу по страховым взносам.

Не относятся к объекту обложения страховыми взносами

выплаты по гражданско-правовым договорам, предметом ко-

торых является переход права собственности или иных вещ-

ных прав на имущество или передача в пользование имуще-

ства. К таким договорам могут быть отнесены, в частности,

договоры купли-продажи, мены, дарения, ренты, пожизнен-

ного содержания, аренды, найма помещений, займа, кредита,

факторинга, банковского счета и вклада и др.

Не признаются объектом обложения взносами выплаты

иностранным гражданам по трудовым договорам, заключен-

ным с заграничными представительствами российских орга-

низаций, а также вознаграждения иностранным гражданам,

выплачиваемые по договорам гражданско-правового характера

на выполнение работ, оказание услуг, если эти граждане осу-

ществляют свою деятельность за границей.

5.2.2. ВЫПЛАТЫ, НЕ ПОДЛЕЖАЩИЕ

ОБЛОЖЕНИЮ СТРАХОВЫМИ ВЗНОСАМИ

Статья 9 Закона № 212-ФЗ содержит исчерпывающий перечень выплат, не подлежащих обложению страховыми взносами. В него, в частности, включены:

• государственные пособия, выплачиваемые в соответствии

с законодательством Российской Федерации, в том числе

пособия по безработице;

· все виды установленных законодательством Российской

Федерации компенсационных выплат1 (в пределах уста-

новленных законодательством норм), связанных:

• с возмещением вреда, причиненного увечьем или

иным повреждением здоровья;

• с увольнением работников, за исключением компенса-

ции за неиспользованный отпуск;

• с возмещением расходов на профессиональную под-

готовку, переподготовку и повышение квалификации

работников;

• с трудоустройством работников, уволенных по сокра-

щению штата или в связи с реорганизацией или лик-

видацией организации;

• с выполнением физическим лицом трудовых обязан-

ностей, в том числе в связи с переездом на работу

в другую местнрсть, за исключением выплат в денеж-

ной форме за работу с тяжелыми, вредными и (или)

опасными условиями труда, кроме компенсационных

выплат в размере, эквивалентном стоимости молока

или других равноценных пищевых продуктов;

• суммы единовременной материальной помощи,оказывае-

мой плательщиками страховых взносов:

• физическим лицам в связи со стихийным бедствием,

а также пострадавшим от террористических актов на

территории Российской Федерации;

• работникам ц. связи со смертью членов их семей;

• работникам при рождении ребенка,

выплачиваемой

в течение первого годапосле рождения, но не более

50 ООО руб.на каждого ребенка;

• взносы работодателя на накопительную часть трудовой

пенсии работников, уплаченные в соответствии с ФЗ «О до-

полнительных страховых взносах на накопительную част!

трудовой пенсии и государственной поддержке формиро-

вания пенсионных накоплений», в размере взносов, но ш

более 12 ООО руб.в год в расчете на каждого работника

в пользу которого уплачивались взносы работодателем;

• суммы страховых взносов, уплачиваемые работодателе\

за работника, по обязательному страхованию, доброволь

ному медицинскому страхованию работников на сроки

' В этот же пункт Закона № 212-ФЗ включены расходы физического лиц

в связи с выполнением работ, оказанием услуг по договорам гражданско-пра

вового характера. Очевидно, что никаких законодательно установленных норм для данного вида расходов не существует и они должны вычитаться из базы

для начисления взносов в полном размере.

менее года, добровольному личному страхованию работ-

ников исключительно на случай смерти застрахованного

лица или утраты трудоспособности в связи с исполнени-

ем им трудовых обязанностей;

• суммы материальной помощи, оказываемЪй работодателями своим работникам, не превышающие 4000 руб. на

Дата добавления: 2014-12-10; просмотров: 4391;