ОБЩАЯ ХАРАКТЕРИСТИКА

Некоторые виды доходов граждан не подлежат налого-

обложению. То есть из общего правила о том, что любой до-

ход, полученный гражданином, облагается НДФЛ, существует

ряд исключений. Эти исключения или изъятия из общего пра-

вила продиктованы исключительно доброй волей законодателей

и закреплены в ст. 217 «Доходы, не подлежащие налогообложе-

нию» НК РФ.

Таким образом, для отнесения того или иного вида дохода

к категории необлагаемого необходимо обратиться к перечню,

приведенному в ст. 217 НК РФ.

К доходам, не подлежащим налогообложению, в частно-

сти, относятся:

• государственные пособия (за исключением пособий по

временной нетрудоспособности и пособий по уходу за

больными детьми); государственные пенсии (п. 1 ст. 217

НК РФ);

• компенсации, выплачиваемые в соответствии с действую-

щим законодательством, алименты (п. 3 и 5 ст. 217 НК РФ);

• материальная помощь, оказанная на основании решений

органов власти (п. 8 ст. 217 НК РФ).

Среди необлагаемых выплат, производимых работодателями

в пользу своих сотрудников, отметим следующие:

• все виды законодательно установленных компенсационных

выплат (кроме компенсации за неиспользованный от-

пуск) (п. 3 ст. 217 НК РФ);

• возмещение работникам понесенных командировочных

расходов (оплата проезда, проживания, а также суточ-

ных в пределах норм). Начиная с 1 января 2008 г. норма

по внутренним командировкам установлена в размере

700 руб. в сутки, по заграничным — 2500 руб. в сутки

(п. 3 ст. 217 НК РФ);

• материальная помощь работникам на сумму не более 4000 руб.

в год на одного сотрудника (п. 28 ст. 217 НК РФ)[55];

• подарки работникам на сумму не более 4000 руб. в год на

одного работника (п. 28 ст. 217 НК РФ);

• оплата лечения[56] работников и членов их семей (супругов,

детей и родителей) (при наличии у медицинского учреж-

дения соответствующей лицензии, а также при условии,

что оплата производится за счет чистой прибыли работо-

дателя) (п. 10 ст. 217 НК РФ);

• суммы полной или частичной компенсации стоимости

путевок2 (кроме туристических) в санаторно-курортные

и оздоровительные учреждения на территории Российской

Федерации своим сотрудникам и (или) членам их семей

(при условии, что оплата производится за счет чистой

прибыли работодателя либо за счет бюджетных средств)

(п. 9 ст. 217 НК РФ);

взносы в пользу работников (и других физических лиц)[57] по

договорам обязательного страхования, договорам добро вольного личного страхования или договорам доброволь-

ного пенсионного страхования (п. 3 ст. 213 НК РФ);.

• пенсионные взносы, уплачиваемые за работников по до-

говорам негосударственного пенсионного обеспечения, за-

ключаемым с лицензированными негосударственными

пенсионными фондами (ст. 213.1 НК РФ).

Начиная с 1 января 2009 г. не облагаются НДФЛ процен-

ты по займам (кредитам) на приобретение или строительство

жилья, уплачиваемые работодателями за своих работников

либо возмещаемые работодателями своим работникам. Выше-

сказанное относится только к той части процентов, которая

включается в состав расходов, учитываемых для целей обло-

жения налогом на прибыль организаций.

С 1 января 2009 г. вступила в силу новая редакция п. 21

ст. 217 НК РФ, согласно которой от НДФЛ освобождается

оплата обучения физических лиц по основным и дополни-

тельным общеобразовательным и профессиональным обра-

зовательным программам, а также профессиональной под-

готовки и переподготовки в российских образовательных

учреждениях, имеющих соответствующую лицензию, либо

иностранных образовательных учреждениях, имеющих соот-

ветствующий статус.

С 1 января 2009 г. ст. 217 НК РФ была дополнена двумя

новыми пунктами, которые касаются взносов работодателей,

производимых в соответствии с Федеральным законом «О до-

полнительных страховых взносах на накопительную часть трудовой пенсии и государственной поддержке формирования пенсионных накоплений». Указанные взносы освобождаются

от НДФЛ в размере, не превышающем 12 000 руб. в год в расчете на каждого работника, в пользу которого они производились.

Контрольный вопрос 4.1. Це/1ь: определить налогооблагаемые

и необлагаемые доходы гражданина

В текущем году Вова Пончиков получил от ЗАО «Пончик» следующие виды выплат, компенсаций и льгот:

1. основная заработная плата (оклад);

2. премия по результатам работы за год—100 ООО руб., начис-

ленная в текущем году. Только половина премии была выплачена

в текущем году;

3. оплата абонемента в спортклуб;

4. компенсация затрат на мобильную связь (ЗАО оплачивает Вове

440

фиксированную сумму в месяц за использование его личного мо-

бильного телефона в производственных целях);

5. оплата добровольного медицинского страхования работодате-

лем в пользу Вовы;

6. компенсация суточных за 20 дней командировок по норме

1600 руб. в день (норма установлена приказом по организации),

норма по законодательству — 700 руб. в день;

7. скидки при приобретении пончиков по цене ниже рыночной;

8. фотоаппарат в подарок на день рождения стоимостью 15 ООО руб.;

9. mcLWHbi на бесплатное питание;

10. материальная выгода по беспроцентному займу, предоставлен-

ному ЗАО «Пончик» на покупку машины;

11. оплата медицинской операции маме Вовы;

12. оплата больничных листов;

13. пенсионные взносы по договору негосударственного пенсионного

обеспечения, уплаченные ЗАО в пользу Вовы;

14. мamepuaJ1ьнaя помощь coгJШCнo заявлению Вовы, всего на сумму

40 ООО руб.;

15. оплата отдыха Вовы в санатории «Московские зори» (произ-

ведена за счет чистой прибыш ЗАО);

16. оплата учебного семинара по улучшению профессиональных на-

выков Вовы.

17. Выделите доходы Вовы, которые не облагаются

441

НДФЛ вообще или облагаются по ставке 35%.

18. Для пунктов, в которых указаны суммы, рассчитайте величину налогооблагаемого дохода.

4.4.2. ДОХОДЫ, НЕ ПОДЛЕЖАЩИЕ НАЛОГООБЛОЖЕНИЮ.

КОМПЕНСАЦИОННЫЕ ВЫПЛАТЫ

Компенсация расходов, фактически понесенных

во время исполнения трудовых (или приравненных к ним)

обязанностей

Согласно ст. 188 ТК РФ, при использовании работником

с согласия или ведома работодателя и в его интересах личного

имущества работнику выплачивается компенсация за использование, износ (амортизацию) инструмента, личного транспорта,

оборудования и других технических средств и материалов, при-

надлежащих работнику, а также возмещаются расходы, связан-

ные с их использованием. Размер возмещения расходов опреде-

ляется соглашением сторон трудового договора, выраженным

в письменной форме.

При этом размер возмещения указанных расходов должен

соответствовать экономически обоснованным затратам, свя-

занным с фактическим использованием упомянутого имуще-

ства для целей трудовой деятельности. То есть организация

должна располагать документами (или их заверенными в уста-

новленном порядке копиями), подтверждающими как право

собственности работника на используемое имущество, так

и расходы, понесенные им при использовании данного иму-

щества в производственных целях.

Перечень фактических расходов, компенсируемых работо-

дателем работнику при направлении его в командировку, под-

робно рассмотрен в п. 2.8.10.

Согласно ст. 64 Федерального закона «Об акционерных

обществах», по решению общего собрания акционеров членам

совета директоров (наблюдательного совета) общества в пе-

риод исполнения ими своих обязанностей должны компен-

сироваться расходы, связанные с исполнением ими функций

членов совета директоров (наблюдательного совета) общества.

Размеры таких вознаграждений и компенсаций устанавлива-

ются решением общего собрания акционеров.

Поскольку речь идет о компенсации фактических расхо-

дов, которые физическое лицо понесло в связи с исполнением

своих функций в интересах организации, в данной ситуации

налогооблагаемый доход не возникает.

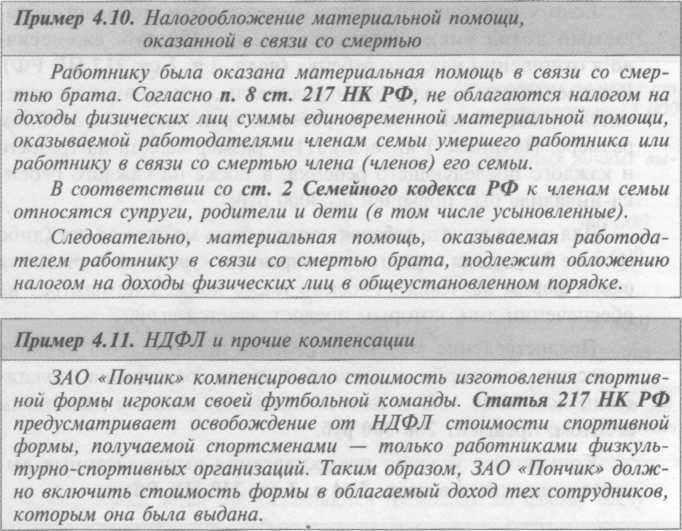

Пример 4.9. Налогообложение компенсаций, выплачиваемых членам

совета директоров

30 июня текущего года Рома Пончиков прибыл в Самару для участия в заседании совета директоров ЗАО «Баранка». Рома получил 10 ООО руб. суточных, а также 30 ООО руб. в качестве возмещения расходов на проезд и проживание в гостинице. Указанные суммы неподлежат обложению НДФЛ на основании п. 3 ст. 217 НК РФ.

Выплаты компенсационного характера

за особые условия работы

Речь идет о выплатах, обусловленных отклонением условий

труда от нормальных: доплаты за тяжелые, вредные и опасные

условия труда, за работу в ночное время, выходные и празд-

ничные дни, сверхурочную работу и т. д.

Такие выплаты под действие п. 3 ст. 217 НК РФ не подпа-

дают и от НДФЛ не освобождаются, поскольку являются эле-

ментами оплаты труда и не призваны возместить физическим

тнцам конкретные затраты, связанные с непосредственным

выполнением трудовых обязанностей.

В частности, это касается случаев, когда устанавливает-

ся повышенная оплата труда работников, занятых на тяже-

:ых работах, работах с вредными и (или) опасными и ины-

ми особыми условиями труда, по сравнению с тарифными

ставками (окладами), установленными для различных видов

эабот с нормальными условиями труда, но не ниже разме-

нов, установленных законами и иными нормативными пра-

вовыми актами (см. Письмо ФНС России от 3.03.2006 г.

444

Nb04-1-03/117). Аналогичный порядок действует и в отно-

шении оплаты дополнительных отпусков работников, занятых

на тяжелых (вредных) работах, суммы которых облагаются

НДФЛ в общем порядке.

Компенсация работодателем физическому лицу

фактически причиненного физического, материального

(задержка заработной платы, лишение возможности

трудиться и пр.) или морального вреда

Согласно ст. 22 ТК РФ, работодатель, обязан возмещать

вред, причиненный работникам в связи с исполнением ими

трудовых обязанностей.

В данном случае размеры таких выплат определяются не

фактически понесенными работником расходами, а трудовым

законодательством и жестко им регламентированы.

Таким образом, оплата медицинского и санаторно-курортного

лечения работника в период его нахождения на инвалидности и сум-

мы денежных средств, выплачиваемые в соответствии с миро-

вым соглашением в возмещение вреда, причиненного здоровью

работника организации (включая оплату медицинского и сана-

торно-курортного лечения работника в период его нахождения

на инвалидности), являясь в соответствии с п. 3 ст. 217 НК РФ

компенсационными выплатами, связанными с возмещением вре-

да, причиненного увечьем или иным повреждением здоровья, не

подлежат обложению налогом на доходы физических лиц.

В ст. 236 ТК РФ предусмотрено, что при нарушении работо-

дателем установленного срока выплаты заработной платы, оплаты

отпуска, выплаты при увольнении и других выплат, причита-

ющихся работнику, работодатель обязан выплатить их с упла-

той процентов (денежной компенсацией) в размере не ниже

1/300 действующей в это время ставки рефинансирования

ЦБ РФ от не выплаченных в срок сумм за каждый день задерж-

ки начиная со следующего дня после установленного срока вы-

платы по день фактического расчета включительно. Конкретный

размер выплачиваемой работнику денежной компенсации опре-

деляется коллективным или трудовым договором.

Указанная денежная компенсация, выплачиваемая работ-

нику организации в пределах размера, равного 1/300 ставки

рефинансирования ЦБ РФ, не подлежит обложению НДФЛ

на основании п. 3 ст. 217 НК РФ.

Выходное пособие в размере среднего месячного заработка,

а также средний месячный заработок на период трудоустрой-

ства, выплачиваемые работникам в соответствии со ст. 178 и 375

ТК РФ и ст. 26 Федерального закона от 12.01.1996 г. № 10-ФЗ,

являясь компенсационными выплатами, связанными с увольне-

нием работника, не подлежат обложению налогом на доходы

физических лиц в соответствии с п. 3 ст. 217 НК РФ.

Не подлежит обложению налогом на доходы физических

лиц единовременная выплата работнику, установленная трудо-

вым договором, в виде месячного должностного оклада (ме-

сячной тарифной ставки) по Уювому месту работы, производи-

мая в качестве возмещения расходов по обустройству на новом

446

месте жительства (ст. 169 ТК РФ).

Прочие компенсации и льготы (социальные выплаты,

производимые работодателями вне связи с исполнением

работником его трудовых обязанностей)

В данном случае речь идет об оплате организацией цен-

ностей (товаров, работ, услуг) за физическое лицо или о ком-

пенсации ему расходов, фактически понесенных работником

вне связи с его участием в деятельности организации.

Некоторые виды таких выплат полностью или частично осво-

бождены от налогообложения на основании ст. 217 НК РФ.

При этом для отнесения того или иного дохода к необ-

лагаемому необходимо учитывать строгое соответствие форму-

лировок и условий данной статьи и других законодательных

актов реальной ситуации.

|

4.5. СТАНДАРТНЫЕ НАЛОГОВЫЕ ВЫЧЕТЫ.

УСЛОВИЯ ПРИМЕНЕНИЯ

До 1 января 2012 г. доходы, облагаемые по базовой ставке

13%,могли быть уменьшены на 400 руб. ежемесячно.В Нало-

говом кодексе РФэто уменьшение называлось стандартным

налоговым вычетом (подл. 3 п. 1 ст. 218 НК РФ).

Порядок предоставления стандартных налоговых вычетов

регламентировался ст. 218 НК РФ.

Предоставление указанного вычета прекращалось начиная

с месяца, в котором совокупный доход гражданина, облагаемый

по ставке 13%и начисленный ему данным налоговым агентом,

превысит 40 ООО руб.Некоторые категории граждан имели пра-

во на льготные стандартные вычеты (3000и 500 руб.),которые

предоставляются за каждый месяц налогового периода, неза-

висимо от размера дохода, полученного налогоплательщиком

(подробнее см. подл. 1 и 2 п. 1 ст. 218 НК РФ).

Начиная с 1 января 2012 г. стандартный налоговый вы-

чет в размере 400 руб. был отменен. Вычеты в размере 500

и 300 руб. сохранены.

Если у налогоплательщика имеются дети, то налогооблагаемый доход уменьшается на сумму 1400 руб. ежемесяч-

но'в отношении каждого ребенка (подп. 4 п. 1 ст. 217 НК РФ).

Вдовам (вдовцам), одиноким родителям, опекунам или попе-

чителям налоговый вычет на ребенка производится в двойном

размере. Начинаяс 1 января 2011 г. размер вычета на третьего

и каждого последующего ребенка, а также на каждого ребен-

ка-инвалида был повышен до 3000 руб.

Для целей вычета ребенокдолжен быть моложе 18 лет(либо

моложе 24 лет для студентов, аспирантов, курсантов и учащихся

очной формы обучения).Ребенок также должен находиться на

обеспечении лиц, которым предоставляется вычет.

Предоставление вычета на ребенка прекращается начиная

с месяца, в котором совокупный доход гражданина, облага-

емый по ставке 13%и начисленный ему данным налоговым

агентом, превысит 280 000 руб.

Конкретные условия предоставления вышеуказанных вы-

четов приводятся в подп. 3—4 п. 1 ст. 218 НК РФ.

Дата добавления: 2014-12-10; просмотров: 2361;