Общие принципы и модели оценки стоимости капитала

• Оценку стоимости всего капитала или отдельных его элементов следует проводить с учетом налогообложения доходов владельцев капитала. Налоговый фактор влияет и на требуемую доходность владельцев капитала, и на величину реальных издержек корпорации по выплатам владельцам капитала.

• Веса составных элементов капитала могут рассчитываться либо по структуре капитала, либо по денежному выражению. Для расчета весов элементов капитала по денежному выражению используются:

1) балансовые оценки заемного и собственного капитала (заемный капитал как долгосрочные займы, отражаемые в балансе, собственный капитал как сумма уставного капитала, добавочного, нераспределенной прибыли). Этот способ имеет два принципиальных недостатка:

во-первых, возможность искажения данных и несоответствия рыночной оценке, а во-вторых, рассмотрение обыкновенных и привилегированных акций как единого элемента капитала (хотя их стоимость может отличаться);

2) рыночные оценки. Доля элемента капитала по рыночной оценке определяется делением рыночной оценки элемента капитала на общую рыночную оценку капитала V. Такой способ теоретически является единственно верным, однако в практических расчетах при отсутствии рыночных оценок применяются и балансовые значения (особенно по заемному капиталу).

Расчет по структуре капитала возможен:

1) по фактической структуре на основе рыночных или балансовых значений элементов капитала;

2) по целевой структуре, которая рассматривается как прогноз на ближайшую перспективу и руководство к принятию решений.

• Не все элементы пассива баланса включаются в расчет средневзвешенной стоимости капитала. Не входят в расчет такие финансовые источники, как краткосрочные обязательства (кредиторская задолженность, задолженность по заработной плате), краткосрочные банковские ссуды, идущие на финансирование текущих потребностей.

Решение теоретических проблем оценки стоимости капитала является актуальным не только для сугубо научных целей, но и для практики, поскольку от степени обоснованности суждений по этим вопросам во многом зависит полнота и объективность реализации материальных интересов отдельных субъектов имущественных отношений, а именно: собственников, покупателей, продавцов, инвесторов и других, а также самих компаний. При этом важно отметить, что роль и значение оценки, методы ее про ведения на различных этапах существования компании имеют свои специфические особенности. К числу важнейших этапов жизни компании, на которых оценка находит свое применение, можно отнести:

· стадию создания компании; момент смены собственников;

· период проведения реструктуризации;

· процесс принятия решений по вопросам расширения или сокращения объемов бизнеса;

· стадии реорганизации или ликвидации компании.

В мировой практике используется множество различных подходов к оценке стоимости компании. Вместе с тем, вопросам оценки основополагающего показателя состояния компании - его капитала, пока еще уделяется явно недостаточное внимание. Здесь особо следует отметить, что при проведении оценочных работ казахстанскими компаниями многие из существующих подходов либо вообще не используются, либо используются крайне редко, в результате этого, на практике не всегда обеспечивается всесторонняя, полная и объективная оценка величины стоимости капитала.

Отечественными компаниями накоплен некоторый положительный опыт в осуществлении рыночной оценки недвижимости, определении затрат на инвестиции и т.д. Вместе с тем, отношение к вопросам оценки стоимости капитала продолжает оставаться не адекватным новым требованиям жизни, что, видимо, является следствием остающихся в сознании специалистов последствий существовавшего при социализме антагонистического противостояния социалистического способа производства реалиям свободной рыночной экономики и капиталистическому обществу в целом.

Лишь недавно, в начале 90-х годов, в отечественной практике в связи с переходом к рыночным методам ведения хозяйства, необходимостью проведения оценки стоимости приватизируемых объектов государственной собственности, реализации мер по ликвидации убыточных предприятий, стали находить применение современные методы оценки стоимости имущества для решения указанных задач.

Существующие за рубежом теории оценки стоимости капитала и их активов имеют многовековую историю. В частности, правила экспертной оценки предприятий по продажной рыночной стоимости были разработаны известным немецким ученым - математиком Г. Лейбницем еще в XYHI в. Первые упоминания об оценке как методе бухгалтерского учета и рекомендации по его использованию при учете в продажных ценах и по себестоимости появились еще раньше - в XYI в. в трудах основоположников бухгалтерского учета Л.Пачоли и А.диПиетро. Сложившиеся за рубежом традиции и основные подходы, не только суммирование затрат по конкретному имущественному объекту в денежном выражении, но и множество других весьма интересных методов, вполне могут быть применимы для проведения оценки стоимости капитала компании в современных казахстанских условиях.

Иногда среди специалистов возникает мнение о том, что профессиональная оценка не является самостоятельной областью научных знаний, поскольку для ее осуществления используются различные методы, сформированные в рамках других наук: учетные оценки - заимствованы из бухгалтерского учета, финансовые - из теории финансов, рыночные - из макроэкономики и т.д. Возможно, С этим и следовало бы согласиться, но дело в том, что именно благодаря данному направлению научных знаний были обобщены различные методы оценки, применяемые в математике, естественных, экономических науках, и выработаны практические рекомендации по их применению.

В современной российской литературе по вопросам оценки имущества и в определениях методов ее проведения имеет место некоторый дуализм. Например, В.Григорьев и И.Островкин считают: «Оценка - это ... процесс определения стоимости объекта». Русское же слово «оценка», подразумевает определение цены объекта. а не стоимости, поскольку «цена» и «стоимость» - понятия, не являющиеся адекватными друг другу. «Цена» - показывает, что может получить собственник в момент реализации объекта, а «стоимость» - проявляет затраты, связанные с объектом и понесенные собственником на определенный момент времени.

Некоторой неопределенности в понятии «оценка» безусловно, способствует и богатство русского языка, в котором слова «цена» и «стоимость» имеют различное значение. Известно, например, что в английском языке слово оценка предусматривает установление: цены, стоимости, количественных и качественных пара метров объекта. То есть, здесь наблюдается диалектическое единство в вопросе стоимости и цены. Поэтому под термином «оценка» необходимо подразумевать определение не только цены, но и стоимости объекта.

При определении совокупной цены капитала возникает две проблемы. Во-первых, как определять стоимости отдельных компонент капитала? А во-вторых, в каком виде учитывать эти компоненты. Существует два метода учета компонент: по рыночной и балансовой стоимости. Оба метода имеют как преимущества, так и недостатки. Без сомнения, рыночная стоимость значительно более реальна и близка к той, которая соответствует истине. В то же время рынок постоянно находится в движении, что затрудняет сам процесс оценки.

В условиях неопределенности будущие доходы фирмы (гарантия возврата привлеченных средств) становятся неопределенными, и поэтому стоимость фондов на рынке отражает не только стоимость денег с учетом доходов будущих периодов, но и риск, связанный с их использованием в конкретной форме.

Здесь возникает ряд проблем при определении стоимости капитала. Одна из задач - это определение стоимости капитала для каждого типа финансирования. Однако стоимость различных финансовых инструментов не следует рассматривать изолированно, поскольку наличие различных типов фондов в пассивах у фирмы оказывает различное влияние на благосостояние акционеров и определяющим образом воздействует на возможность фирмы привлекать новые фонды. На первом этапе рассмотрим подходы к определению стоимости капитала различного типа, игнорируя любое влияние, которое использование этого капитала может оказать на цену других фондов.

3. Модели определения стоимости источника «заемный капитал»

В процессе деятельности предприятие использует заемные средства, получаемые в виде:

- долгосрочного кредита от коммерческих банков и других предприятий;

- выпуска облигаций, имеющих заданный срок погашения и номинальную процентную ставку.

В первом случае стоимость заемного капитала равна процентной ставке кредита и определяется путем договорного соглашения между кредиторами и заемщиком в каждом конкретном случае отдельно.

Во втором случае стоимость капитала определяется величиной выплачиваемого по облигации купона или номинальной процентной ставкой облигации, выражаемой в процентах к ее номинальной стоимости. Номинальная стоимость - это цена, которую заплатит компания-эмитент держателю облигации в день ее погашения. Разумеется, что срок, через который облигация будет погашена, указывается при их выпуске.

В момент выпуска облигации обычно продаются по номинальной стоимости. Следовательно, в этом случае стоимость заемного капитала Cd определяется номинальной процентной ставкой облигации ik.

Cd = ik (1.1)

Однако в условиях изменения процентных ставок по ценным бумагам, которое является следствием инфляции и других причин, облигации продаются по цене, не совпадающей с номинальной. Поскольку предприятие-эмитент облигаций должно платить по ним доход, исходя из номинальной процентной ставки и номинальной стоимости акции, реальная доходность облигации изменяется: увеличивается, если рыночная цена облигации падает по сравнению с номинальной, и уменьшается в противном случае.

Для оценки реальной доходности облигации (стоимости заемного капитала) используем модель современной стоимости облигации

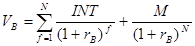

(1.2)

(1.2)

где INT - ежегодная процентная выплата по облигации;

М - номинальная стоимость облигации;

VB - современная (настоящая) стоимость облигации;

N - количество периодов (лет) до погашения облигации;

rB - процентная ставка по облигации.

Для лучшего понимания финансового механизма определения фактической стоимости облигаций и реальной отдачи от них рассмотрим формулу более детально. Итак, согласно условиям выпуска облигаций фирма-эмитент обязуется каждый год выплачивать процентную выплату JNT и номинальную стоимость М по окончании срока действия облигации, Т.е. на момент ее погашения. Поэтому формула (1.2) определяет дисконтированный поток этих выплат. В предыдущей главе подробно исследовался феномен изменения стоимости цены облигации в зависимости от рыночной процентной ставки. С помощью рассмотренных там примеров можно сделать вывод о том, что поскольку рыночная цена облигации колеблется, а сумма выплачиваемого дохода на облигацию остается неизменной, то доходность облигации также меняется: конкретно, доходность облигации увеличивается при уменьшении рыночной стоимости и уменьшается в противном случае.

В качестве реальной доходности облигации (или стоимости заемного капитала, основанного на облигациях данного типа) используется конечная доходность облигации, Т.е. такая процентная ставка, которая позволяет при покупке облигации сейчас по текущей рыночной цене получать доход на облигацию. объявленный в контракте на ее выпуск, и номинальную стоимость облигации на момент ее погашения.

В обозначениях формулы (1.2) для расчета стоимости заемного капитала Cd используется уравнение:

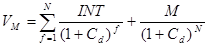

(1.3)

(1.3)

где VM - текущая рыночная цена облигации;

N - количество лет, оставшихся до погашения облигации.

Уравнение (1.3) можно решить лишь приближенно с помощью численных методов на ЭВМ или финансовом калькуляторе. Результат, близкий к использованию уравнения (1.3), дает следующая приближенная формула:

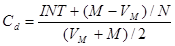

(1.4)

(1.4)

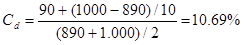

Пример 1. Компания АА пять лет назад выпустила облигации номиналом 1,000 долл. и номинальной процентной ставкой 9%. Текущая стоимость облигации на фондовом рынке составляет 890 долл. и до погашения остается еще 10 лет. Необходимо определить Cd.

С помощью формулы (1.1) получим

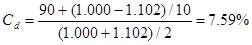

Точное значение Cd получаемое в результате решения уравнения (1.4), составляет 10,86%. Предположим теперь, что текущая рыночная цена облигации составляет 1,102 долл. за штуку.

В этом случае

Точное значение равно 7,51 %.

Если компания хочет привлечь заемный капитал, то она должна будет выплачивать по привлеченным средствам процентный доход, как минимум равный конечной доходности по существующим облигациям. Таким образом, конечная доходность для компании будет представлять собой стоимость привлечения дополнительного заемного капитала. Если у компании есть избыточные средства, то она может использовать их на покупку существующих облигаций по их рыночной стоимости. Сделав это, компания получит доход, равный доходу, который бы получил любой другой инвестор, если бы он купил облигации по их рыночной стоимости и держал их у себя до момента погашения. Если компания по-другому инвестирует избыточные средства, то она отказывается от альтернативы погашения облигации, выбирая по крайней мере столь же прибыльную альтернативу.

4. Модели определения стоимости источника «собственный капитал»

Стоимость собственного капитала - это денежный доход, который хотят получить держатели обыкновенных акций. Различают несколько моделей, каждая из которых базируется на использовании информации, имеющейся в распоряжении того, кто оценивает капитал.

Модель прогнозируемого роста дивидендов. Расчет стоимости собственного капитала основывается на формуле

(1.5)

(1.5)

где Се - стоимость собственного капитала;

Р - рыночная цена одной акции;

D1 - дивиденд, обещанный компанией в первый год реализации инвестиционного проекта;

g - прогнозируемый ежегодный рост дивидендов.

Пример 3. Текущая цена одной обыкновенной акции компании составляет 40 долл. Ожидаемая в следующем году величина дивиденда 4 долл. Кроме того, предприятие планирует ежегодный прирост дивидендов 4%. Используя формулу (1.5) получаем

Се= 4/40 + 0,04 = 0,14 = 14%

Данная модель применима к тем компаниям, величина прироста дивидендов которых постоянна. Если этого не наблюдается, то модель не может быть использована.

Ценовая модель капитальных активов (САРМ: Capital Assets Price Model). Использование данной модели наиболее распространено в условиях стабильной рыночной экономики при наличии достаточно большого числа данных, характеризующих прибыльность работы предприятия.

Модель использует существенным образом показатель риска конкретной фирмы, который формализуется введением показателя β. Этот показатель устроен таким образом, что β = О, если активы компании совершенно безрисковые (случай сколь желаемый, столь же редкий). Показатель β равен нулю, например, для казначейских облигаций США. Показатель β = 1, если активы данного предприятия столь же рисковые, что и средние по рынку всех предприятий страны. Если для конкретного предприятия имеем: О < β < 1, то это предприятие менее рисковое по сравнению со средним по рынку, если β > 1, то предприятие имеет большую степень риска.

Расчетная формула модели имеет вид:

СЕ = CRF + (СM - CRF)β,(1.6)

где CRF,- показатель прибыльности (отдачи) для безрискового вложения капитала;

СM - средний по рынку показатель прибыльности;

β - фактор риска.

Изменение СЕ согласно модели (1.6) в зависимости от риска иллюстрируется графически (рис. 2).

Рис. 2. Доходность собственного капитала компании

Возникает вопрос: как определить показатель β для данного предприятия? Единственный разумный способ - это использование данных прошлых лет. По сравнительным данным прибыльности анализируемого предприятия и средней рыночной прибыльности строится соответствующая прямолинейная регрессионная зависимость, которая отражает корреляцию прибыльности предприятия И средней рыночной прибыльности. Регрессионный коэффициент этой зависимости служит основой для оценки β-фактора. В передовых западных странах для ориентации потенциальных инвесторов печатают справочники, содержащие показатель β для большинства крупных фирм.

Пример 4. Предприятие АВС является относительно стабильной компанией с величиной β = 0,5. Величина процентной ставки безрискового вложения капитала равна 6%, а средняя по фондовому рынку - 9%. Согласно ценовой модели капитальных активов стоимость капитала компании равна:

СЕ = 0,06 + (0,09 - 0,06) * 0,5 = 7,5%.

Дата добавления: 2014-12-27; просмотров: 3006;