Лекции 9-10, (6.11.2013) Галактионова, Цветнова, Цуканова и Леутина

Лекция 9. Часть 1

(первые 45 мин.)

Подготовила Цуканова Любовь

Магистр гр. ЭЭМ-13-02

Возвращение к материалу предыдущей лекции:

Кризис 73 года: в результате войны судного дня было введено нефтяное эмбарго, что привело к росту цен.

Кризис 79года: революция в Иране (крупный поставщик на мировой рынок) соответственно эффект подобный эмбарго ( в 20 раз увеличились цены)

Кризис 86 год: цены вниз в результате сложившегося баланса

В результате 79го года (взлета цен) в восьмидесятые годы в странах ОПЕК происходит нарушение политики квот, цены начали снижаться, произошел избыток предложения, цены пошли вниз.

Кризис 98 года.

1997год - азиатский финансовый кризис. Цены снизились в результате падения спроса со стороны азиатских стран.

Кризис 2008года коренным образом отличается от предыдущих в силу того, что происходит на пятом этапе развития мирового рынка нефти, который характеризуется другим перечнем факторов, присущих бумажному рынку нефти.

Новая тема

С середины 80х годов, когда начинает доминировать рынок нефтяных фьючерсов, можно выделять 2 этапа (4й и 5й), в ходе которых соотношение игроков на этих рынках было принципиально разным. И в силу того, кто «правил балом» в рамках рынка нефтяных фьючерсов, это дает объяснение, почему, например, события 2008года по модели 2008 года не были не возможны в конце положим 80х гг., и стали возможны именно сейчас.

С середины 80х до середины 2000х годов площадка рынка нефтяных фьючерсов - это площадка для участников преимущественно физического рынка нефти. И это широкий спектр компаний, которые являются компаниями-производителями и компаниями – потребителями (прежде всего компании транспортного сектора: буксировка судов, танкерный флот, авиационный флот, электроэнергетика, теплостанции и т.д.).

С середины 2000х появились новые игроки, в обход концепции Деньги-Товар-Деньги стал возможен переход к метаморфозе Деньги-Деньги ( тем самым обходя производственные риски). Сразу появляется поле для спекулятивной деятельности.

Крупнейшие игроки на рынке бумажной нефти:

1) Банки

2) ПИФы

3) Инвестиционные фонды

Выше приведенные игроки располагают крупными финансовыми ресурсами, по разным причинам: деньги частных вкладчиков, деньги, которые люди приносят сегодня свои текущие накопления, деньги, которые вкладываются сегодня, для того, чтобы получить отдачу через какое-то количество времени. Финансовые инструменты, которые позволяют, путем привлечения инвестиций из различных сфер деятельности дать возможность заработать. Создание хедж фондов, индексных фондов

Все эти игроки не имеют отношения к рынку физической нефти. Данные финансовые инструменты универсальны, позволяют работать на разных рынках. Нефтяной рынок был построен по образу различных сегментов финансового рынка, эти универсальные инструменты дают возможность работать на разных рынках, потому как они связаны не сколько со спецификой товара, а это просто финансовые операции, выстроены по образу и подобию финансового рынка. Поэтому тот факт, что они чужды рынку физической нефти, это не мешает им зарабатывать на рынке бумажной нефти, хотя, иногда происходит эффект синергии , когда они зарабатывают не только на рынке бумажном, но и получают эффект на рынке физическом, потому что некоторые инвестиционные банки имеют свои нефтеторговые фирмы, поэтому что когда вы плотно влезаете на рынок бумажной нефти и можете влиять на конъюнктуру, то почему бы не заработать на рынке физической нефти? (зафиксировать прибыль на рынке бумажной и физической нефти одновременно)

Подтверждение данного факта- события 2000 года, разогрев бумажного рынка нефти приводил к тому, что связанные с этими инвестиционными банками нефтеторговые фирмы покупали ее по более низким ценам, потом держали эту нефть в танкерах на плаву в основных спотовых центрах. В результате, прогнозы крупных влиятельных инвестиционных банков (5ка) оказывали свое влияние на общественное мнение, (95 % рынка финансовых фьючерсов, 5ка банков).

Сегодня мы наблюдаем резко увеличение роли США (на первых 2х этапах США являлись крупным производителем и экспортером, это давало возможность компаниям международного нефтяного картеля использовать 1 базовую и 2 базовую систему цен). Картельные сговор-это инструмент, в силу того, что они были крупными экспортерами, половина мирового экспорта. Потом эта роль уменьшилась на 3 этапе, когда контроль за рынком перешел в руки 13ти экспортеров нефти (страны ОПЕК) 4 этап-возврат, возврат на рынок нефти путем финансового рынка, которые формировался преимущественно за счет развития американской экономики. Изначально формирование бумажного рынка нефти происходило при доминирующем участии США в рамках финансовых операций. Рынок расширялся с расширением деятельности американских финансовых институтов, завязанных на нефтяные операции.

Поэтому сегодня сформировался 2х сегментный рынок нефти: физический и бумажный.

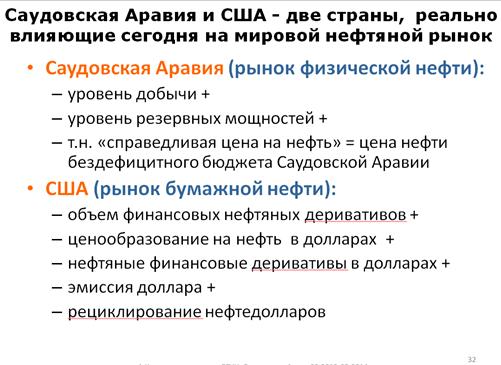

На сегодняшний момент можно выделить два крупнейших игрока на мировом рынке нефти.

Сегодня роль США на рынке бумажной нефти, во-первых, из-за масштабов рынка бумажной нефти, которые намного шире, чем рынок физический, второе, из-за абсолютного доминирования на рынке бумажной нефти. Поэтому сегодня роль Америки на нефтяном глобальном рынке важнее из-за их роли на рынке бумажной нефти и из-за роли бум рынка нефти в двух сегментной модели, чем роль СА, которая является крупнейшим игроком на рынке физ. Нефти. Потому что: крупный игрок - не тот, который много добывает внутри себя и много потребляет внутри себя ( как это делаем мы, не оказываем системного воздействия на мировой рынок нефти, внутри себя потребляем многое, мы осуществляем поставки на локализованный рынок, с которым жестко связаны системами трубопроводов и танкерных поставок, поэтому заметного, мы не являемся системным игроком физических поставок. Поэтому сегодня на глобальном рынке нефти 2 крупнейших игрока: США И СА.

Саудовская Аравия имеет:крупнейший уровень добычи;

высокий уровень Резерва мощностей,

oтносительно низкий уровень издержек добычи

Лекция 9 . часть 2

(вторые 45 мин.)

Подготовила Галактионова Мария

Магистр гр. ЭЭМ-13-02

В 80-е годы продолжалась гонка: догнать и перегнать Америку. Она продолжалась в значительной степени в военной сфере, и это изматывало экономику. Это одна из причин распада СССР. Одна из основ политики- мы во враждебном окружении, поэтому приходилось наращивать военный потенциал. В то время активно шла гонка вооружений. Такая постановка вопроса в наше время кажется не этичной, однако, в российской прессе приводились такие сравнения: «Кто сколько раз кого уничтожит». По данному показателю измерялись силы страны.

Эта гонка вооружений сильно изматывала российскую экономику и измотала ее окончательно. Профессор по подобным сопоставительным исследованиям сказал: "Догоняя отстаем". То есть движение идет вперед, но разрыв между странами увеличивается. из за того что происходит постоянное истощение. Эпоха тотального дефицита. (Ярнеш Корней-«дефицит»).

Все эти внутренние характеристики системы, которая построена на централизованном планировании и централизованных поступлениях, в данной книге очень хорошо описаны.

Смена слайда: слайд 32

Возвращаясь к роли рынка Саудовской Аравии, роли США на рынке бумажной нефти. У Саудовской Аравии большой уровень добычи и экспорта , большой уровень резервных мощностей, потому что небольшие издержки. Поэтому они могут себе позволить держать запасы такой прочности. Когда Вы находитесь в зоне маржинальных месторождений ,держать такой запас прочности -это разорение Вашей страны. При этом, цена бездефицитного бюджета Саудовской Аравии начинает мягко, ненавязчиво, но навязываться мировому сообществу, как так называемая " справедливая цена на нефть". То есть характеристики рынка физической энергии: здесь Саудовская Аравия присутствует в разных ипостасях, а США на рынке бумажной нефти, их роль определяется(далее таблица из выступления Якова Миркина).... Присутствие США в мировой экономике на рынке бумажной нефти определяется понятными характеристиками.

Очень многие сделки либо совершаются, либо привязываются к доллару. Печатный станок находится в руках федеральной резервной системы.

Программа количественного смягчения 1,2,а сейчас встал вопрос о 3-й, когда сменили главу резервной системы. Объём долларовой массы выбрасывается, а курс доллара может пойти вниз. Поэтому получаются механизмы, о которых дальше пойдет речь. Плюс к этому 2 элемента: рециклирование элемента нефтедолларов, когда, казалось бы, нефтедоллары накапливают другие, зарабатывая собой другие, но все равно они возвращаются в американскую экономику.

Смена слайда: слайд 33

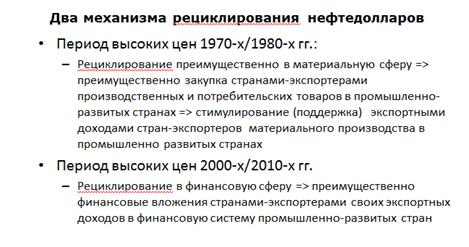

Здесь об этом (рециклировании на базе нефтедоллара)на этой картинке я хотел бы поговорить. Потому что эта связь с экономикой, связь нефти с мат производством за пределами нефтянки или связь нефти с финансовой сферой за пределами нефтянки-это как раз механизм рециклирования нефтедолларов.

Принципиальное различие заключается в том, что этот механизм, который является механизмом использования или связывания избыточной денежной массой, которую производитель зарабатывает на волне высоких цен, то, что называется ценовая рента. Когда это не столько нажито непосильным трудом, не столько результат длительных капиталоёмких ухищрений, ведущих к снижению издержек, поэтому получается доп норма рентабельности. А просто взлетели цены и при прочих равных условиях вы получаете больше.

Не всегда к этому экономика готова их аккумулировать, готова использовать внутри себя. Иногда бывает слишком много этих финансовых ресурсов, как это было в 70 годы. 20-ти кратный рост цен переварить любой стране сложно. С точки зрения потребления индивидуального или общественного потребления. Многое не произойдет. Поэтому начинают вкладываться в производство. Это бывает не сразу. Поэтому происходит накопление избыточной массы денег.

По-началу, когда страны ближнего среднего востока, страны ОПЕК, которые получили нефть и за счет национализации активов нефтяных компаний, вдруг эти доходы стали принадлежать им, а не нефтяным компаниям. Случился феномен первого рециклирования. Когда в этих странах собственной производственной базы нет, собственного развитого потребительского общества нет, деньги появились- начинает формироваться потребительское общество за счетактивного импорта ТиУ из промышленно развитых стран. Вот первая волна рециклирования. Практически получается, что заработали деньги на высоких ценах, и тут же начинаем вкладывать их в западную экономику и стимулирование там экономического спроса. С одной стороны высокими ценами создали негативные стимулы для западной экономики, для стран импортеров. Потому что высокие цены- это ухудшение торговых и платежных балансов, угнетение потребителей и с точки зрения частных потребителей, и с точки зрения производственных потребителей, потому что в странах увеличиваются издержки на энергию. Но с др стороны, когда увеличивается внешний спрос- это расширяет спрос на производимые ТиУ. Это является своего рода компенсатором. И это происходит достаточно быстро. Потому что если пошло резкое увеличение в 73 годц цен, то оно пошло увеличиваться еще с 69 года, когда цены устанавливались переговорно между странами ОПЕК и странами нефтяного картеля. Взлеты пошли с 73 года. Практически сразу кризис 75 года оказался не столько убийственным и длительным и жестким, потому что кризис 74-75 был вызван с 1 стороны ростом цен на нефть, но с др стороны был преодолен тем, что был спрос со стороны избыточно накопленного объёма нефтедолларов на ТиУ западной экономики, которые помогли этим странам из кризиса выйти. Это было рециклирование в значительной степени в товарную сферу ,а в настоящее время в период высоких цен 2000 годов и нынешнего 10-летия. Это в значительной степени рециклирование в финансовую сферу. Преимущественно финансовые вложения в промышленно развитие гос-ва через фонды нац. благосостояния. В обоих случаях из за огромной роли американской экономики в мир эк ке появились доп позитивные эффекты от элементов рециклирования. Именно США это дало возможность легче чем другим пережить те первые кризисы, а сейчас, на волне их большого присутствия на фин рынке, это доп заработок.

США сегодня на высоких ценах на нефть зарабатывают больше через механизм рециклирования нефтедоллара в свою финансовую систему, присутствуя на этом фин рынке. Через свои компании фин и свои инвест банки. Они зарабатывают на рынке бумажной нефти гораздо больше, чем они, как страна импортер, теряют на высоких ценах, закупая и импортируя сырую нефть. Тогда меняется их роль и на рынке физической нефти. поэтому возникает вопрос не движемся ли мы в сторону униполярного нефтяного мира.

Это эффект домино: что со сланцевой революцией в газе мы переходим на революцию в нефти. И тогда мы видим, что начинает меняться роль США на рынке физ нефти. Во-первых, эта страна сейчас уменьшает импорт сырой нефти, из-за того, что идет активная увеличение производства жидких фракций («сланцевая нефть»).

Переход из фракции в фракцию имеет важное значение. Страна начинает активно добывать большее кол-во жидкого топлива, поэтому США уменьшает импорт сырой нефти. Страна уже наращивает экспорт нефтепродуктов. То есть она увеличивает свою роль на рынке физической нефти. Если Саудовская Аравия раньше доминировала, то теперь США сохраняют свою роль на рынке бум нефти и выходят на рынок фактической нефти, не в таком масштабе, но в качестве существенного экспортера.

Поэтому вопрос: не превращаемся ли мы постепенно, в рамках двухсекторой модели рынка нефти( физ и бум нефти, где есть 2 крупных игрока),в однополярный(униполярный)мир. Где США самый крупны игрок на обоих рынках. Что они будут системообразующим игроком. И какие будут последствия?

Дата добавления: 2014-12-24; просмотров: 1014;