Учет мер по финансовому оздоровлению организации

Оптимизация дебиторской задолженности

•Оптимизация кредитной задолженности

•Оптимизация основных средств

•Оптимизация материально-производственных запасов

•Оптимизация доходов по текущей деятельности

•Оптимизация расходов по текущей деятельности

•Оптимизация инвестиционной деятельности

•Оптимизация финансовой деятельности

В период ведения процедуры банкротства предприятию-должнику в целях улучшения финансового состояния организации может быть оказана финансовая помощь.

В период ведения процедуры банкротства предприятию-должнику в целях улучшения финансового состояния организации может быть оказана финансовая помощь.

Финансовая помощь может быть оказана следующими способами:

• в виде возвратной финансовой помощи – кредита и займа (процентного, беспроцентного);

• в виде безвозвратной финансовой помощи – безвозмездное поступление ценностей;

• путем принятия решения о выпуске и размещении облигаций, векселей;

• путем принятия решения об увеличении уставного капитала (увеличение номинальной стоимости акций или дополнительного выпуска акций).

• путем получения государственной помощи.

Наиболее простым, недорогостоящим способом в плане оформления операции и налогообложения является предоставление финансовой помощи предприятию-должнику в виде процентного или беспроцентного займа.

Учет операций по получению и погашению кредитов и займов ведется с использованием счетов 66 «Расчеты по краткосрочным кредитам и займам», 67 «Расчеты по долгосрочным кредитам и займам».

В аналитическом учете по счетам 66 «Расчеты по краткосрочным кредитам и займам», 67 «Расчеты по долгосрочным кредитам и займам» суммы кредита и процент по нему учитываются отдельно. Задолженность по кредитам и займам отражается в отчетности с учетом причитающихся на конец отчетного периода процентов к уплате.

Предприятие-должник может получать краткосрочные и долгосрочные займы путем выпуска и продажи акций, облигаций и других долговых обязательств.

Реализация ценных бумаг отражается в бухгалтерском учете следующим образом:

Дебет счетов 50 «Касса», 51 «Расчетные счета»;

Кредит счетов 66 «Расчеты по краткосрочным кредитам и займам», 67 «Расчеты по долгосрочным кредитам и займам».

Если полученные займы связаны с приобретением производственных запасов, внеоборотных активов и другого имущества (до момента оприходования этих активов), то начисление процентов осуществляется следующим образом:

Дебет счетов 08 «Вложения во внеоборотные активы», 10 «Материалы», 11 «Животные на выращивании и откорме» и другие счета источников выплат.

Кредит счетов 66 «Расчеты по краткосрочным кредитам и займам», 67 «Расчеты по долгосрочным кредитам и займам».

Расходы, связанные с выпуском и распространением ценных бумаг, учитывают по дебету счета 91 «Прочие доходы и расходы» с кредита соответствующих расчетных, денежных и материальных счетов. При погашении и возврате ценных бумаг они списываются: дебет счета 66 «Расчеты по краткосрочным кредитам и займам», 67 «Расчеты по долгосрочным кредитам и займам» с кредита денежных счетов.

Проценты, полученные заимодавцем, являются прочими доходами и подлежат обложению налогами на прибыль и НДС. Начисленный НДС по процентам отражают по дебету счета 91 «Прочие доходы и расходы» и кредиту 68 «Расчеты по налогам и сборам».

Финансовую помощь должнику могут оказать и кредиторы. В этом случае должник или иное лицо принимает на себя обязательства в пользу лиц, оказавших финансовую помощь. В этом случае руководствуются статьей 818 Гражданского кодекса, в которой предусмотрена новация долга в заемное средство.

Ранее возникшие договора считаются погашенными, но возникает новый долг из договора займа. Данные положения не распространяются на обязательства по возмещению вреда, причиненного жизни или здоровью, по уплате алиментов.

В бухгалтерском учете новация долга отражается следующим образом:

Дебет счетов 60 «Расчеты с поставщиками и подрядчиками», 76 «Расчеты с разными дебиторами и кредиторами»;

Кредит счетов 66 «Расчеты по краткосрочным кредитам и займам», 67 «Расчеты по долгосрочным кредитам и займам».

При возврате займов, полученных в натуральной форме, могут возникнуть стоимостные разницы в оценке имущества, полученного в качестве займа, и имущества, передаваемого для погашения. Возникающие разницы отражаются у заемщика в качестве прочих доходов или расходов.

При получении кредитов в иностранной валюте также могут возникать курсовые разницы в связи с текущим изменением ее курса.

Курсовые разницы отражаются аналогично отражению стоимостных разниц.

При задержке погашения займа и просрочке по уплате процентов по займу к заемщику применяются штрафные санкции, которые отражаются у должника в составе прочих расходов.

Организация, получившая заем, может по соглашению сторон выдать в обеспечение долга вексель.

Одним из источников финансового оздоровления предприятия-должника является увеличение уставного капитала. При принятии такого решения, с целью пополнения оборотного капитала, организация должна пройти перерегистрацию устава организации.

Увеличение уставного капитала в учете отражается следующей записью:

Увеличена сумма уставного капитала —

Дебет счета 75 «Расчеты с учредителями»;

Кредит счета 80 «Уставный капитал».

Увеличен уставный капитал общества за счет размещения дополнительных акций

Дебет счета 51 «Расчетные счета»;

Кредит счета 75 «Расчеты с учредителями».

Финансовая помощь предприятию-должнику может быть оказана любыми заинтересованными в ее финансировании лицами в виде безвозмездно переданных ценностей.

Оценка безвозмездно полученных ценностей осуществляется по рыночной стоимости на дату принятия к учету и отражается в составе прочих доходов.

При безвозмездной передаче имущества дохода у передающего лица не возникает, поэтому остаточная стоимость имущества и расходы по его передаче не учитываются при налогообложении прибыли.

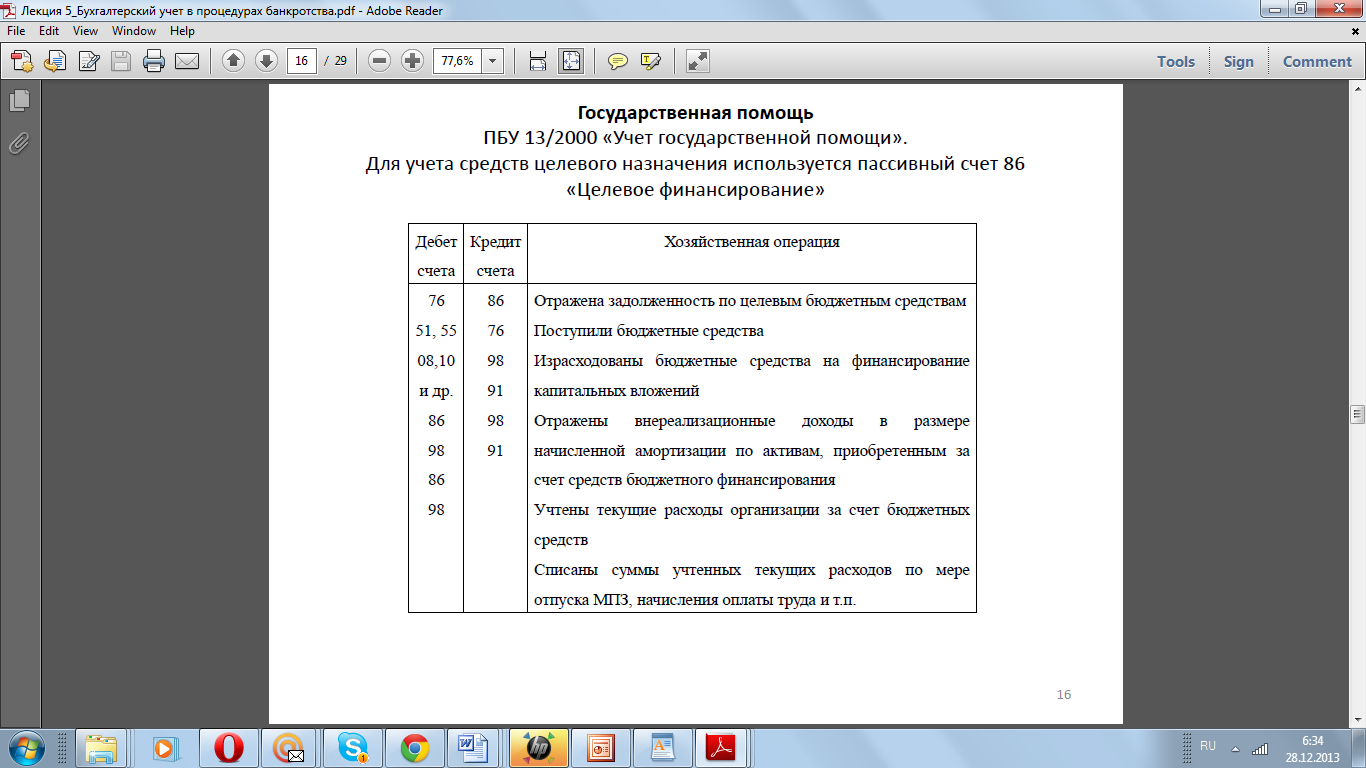

Финансовая помощь предприятию-должнику может быть оказана в виде государственной помощи, на основании ПБУ 13/2000 «Учет государственной помощи».

Государственная помощь в соответствии с ПБУ 13/2000 (п. 4) предоставляется в виде субвенций, субсидий, бюджетных кредитов (за исключением налоговых кредитов, отсрочек и рассрочек по уплате налогов и платежей и других обязательств), включая предоставление в виде ресурсов отличных от денежных средств (земельные участки, природные ресурсы и другое имущество) и в прочих формах.

Под субвенцией понимают бюджетные средства, предоставляемые коммерческой организации на осуществление определенных целевых расходов на безвозмездной и безвозвратной основе.

Под субсидией понимают бюджетные средства, предоставляемые юридическому лицу на условиях долевого финансирования целевых расходов.

Источниками целевого финансирования служат ассигнования из государственного, регионального или местного бюджетов.

Для целей бухгалтерского учета бюджетные средства подразделяются на:

• средства на финансирование капитальных расходов, связанных с покупкой, строительством или приобретением иным путем внеоборотных активов;

• средства на финансирование текущих расходов.

Средства целевого назначения учитываются на счете 86 «Целевое финансирование».

Поступления средств отражают по кредиту счета, по дебету счета – расходование.

Аналитический учет ведется по назначению целевых средств и в разрезе источников поступления.

Дата добавления: 2014-12-01; просмотров: 1470;