Оценка основных средств

С появлением различных форм собственности, развитием рыночных отношений, необходимостью периодической переоценки основных средств они учитываются в организациях одинаково. Вместе с тем, для определения суммы основных средств, закрепленных за данной организацией, исчисления суммы амортизации и расчета технико-экономических показателей они принимаются к учету по первоначальной стоимости, но оцениваются по-разному.

1.При приобретении основных средств их первоначальная сто-

имость складывается из суммы фактических затрат на приобрете-

ние, сооружение и изготовление объекта (за вычетом НДС и других

возмещаемых налогов). В состав фактических затрат или в первона-

чальную стоимость при этом могут включаться:

• суммы, уплаченные в соответствии с договором поставщику (продавцу);

• суммы, уплачиваемые организациям по договору строительного подряда и иным договорам за осуществленные транспортные и строительно-монтажные работы;

• суммы, уплачиваемые организациям за информационные и консультационные услуги, связанные с приобретением основных средств;

• регистрационные сборы, государственные пошлины и другие аналогичные платежи, произведенные в связи с приобретением (получением прав на объект основных средств);

•таможенные пошлины и иные платежи;

• невозмещаемые налоги, уплачиваемые в связи с приобретением объектов основных средств;

• иные затраты, непосредственно связанные с приобретением, сооружением и изготовлением объектов основных средств.

Не включаются в фактические затраты на приобретение основных средств общехозяйственные и иные аналогичные расходы (кроме случаев, когда они непосредственно связаны с приобретением основных средств).

2.Если объекты основных средств вносят в виде вклада в устав-

ный (складочный) капитал данной фирмы, то их первоначальная

стоимость будет равна денежной оценке, согласованной учредите-

лями (участниками), если иное не предусмотрено законодатель-

ством РФ. При этом если в уставный капитал вносится имущество

стоимостью более 200-кратного размера минимальной месячной оплаты труда, то необходима его денежная оценка независимым оценщиком (аудитором).

3. В качестве первоначальной стоимости основных средств, полученных организацией по договору дарения и в иных случаях безвозмездного получения, признается их рыночная стоимость на дату оприходования. Эти объекты основных средств рассматриваются как доходы организации одного или более отчетных периодов и подлежат принятию к бухгалтерскому учету в качестве доходов будущих периодов при вводе объектов в эксплуатацию с последующим отнесением (в течение срока полезного использования объектов) внеоборотных активов в размере начисленной амортизации на финансовые результаты организации как внереализационных доходов.

4. Первоначальной стоимостью основных средств, приобретенных по договорам, предусматривающим исполнение обязательств (оплату) неденежпыми средствами, признается стоимость товаров (ценностей), переданных или подлежащих передаче организацией. Стоимость товаров (ценностей), переданных или подлежащих передаче, устанавливается исходя из цены, по которой в сравнимых обстоятельствах обычно организация определяет стоимость аналогичных товаров (ценностей).

Изменение первоначальной стоимости во всех случаях допускается при достройке, дооборудовании, реконструкции и частичной ликвидации соответствующих объектов основных средств. При этом увеличение (уменьшение) первоначальной стоимости основных средств относится на добавочный капитал организации.

Основные средства, созданные в разное время и оцененные по их первоначальной стоимости, могут быть несопоставимы вследствие различных условий их производства или приобретения. Для устранения искажающего влияния ценностного фактора применяют оценку основных фондов по их восстановительной стоимости, т. е. по стоимости их производства или приобретения в условиях и по ценам данного года. В тех случаях, когда разница между первоначальной и восстановительной стоимостью значительна, может быть произведена общая переоценка основных средств. Решение о переоценке принимает руководство фирмы. В соответствии с Методическими указаниями по бухгалтерскому учету основных средств организации имеют право не чаще одного раза в год (на 1 января отчетного года) переоценивать полностью или частично объекты основных средств по восстановительной стоимости путем индексации или прямого пересчета по документально подтвержденным рыночным ценам с отнесением возникающей разницы на добавочный капитал фирмы, если иное не установлено законодательством РФ.

Если оценка объектов основных средств при их приобретении выражена в иностранной валюте, то производится ее пересчет в рубли по курсу Центрального банка РФ на дату принятия к бухгалтерскому учету фирмой объектов по праву собственности, хозяйственного ведения, оперативного управления или договора аренды. При этом если в предшествующих переоценках предприятия в основном пытались снизить восстановительную стоимость по сравнению с индексами Госкомстата России с целью снижения налога на имущество, то в настоящее время переоценка имеет для предприятий совершенно иную цель — снизить суммарное налогообложение за счет роста стоимости основных средств. Эта переоценка увеличит первоначальную и остаточную стоимость основных средств, что, в свою очередь, вызовет рост налога на имущество и снижение налога на прибыль (прибыль снижается за счет роста амортизации и налога на имущество). Поэтому предприятиям выгодно проводить выборочную переоценку только тех основных средств, увеличение стоимости которых снижает суммарное налогообложение.

Оценка основных средств по первоначальной и по восстановительной стоимости может быть полной или остаточной. Полную стоимость основных средств определяют, включая ту долю их стоимости, которая перенесена на продукцию, изготовленную с помощью этих средств. Остаточную стоимость определяют, исключая эту долю.

Остаточная стоимость может быть рассчитана по формуле:

где Cп — первоначальная стоимость основных средств; Ск — стоимость капитального ремонта за весь срок службы основных средств; Ан — годовая норма амортизации, %; Т — срок, в течение которого эксплуатировались основные средства, лет.

В организации может также определяться ликвидационная стоимость, которая является разностью двух величин: стоимости лома от ликвидации оборудования или выручки от его реализации (если основные средства поступают на другое предприятие для дальнейшего использования) и стоимости работ по демонтажу этого оборудования. Стоимость приобретенных объектов основных средств погашается путем начисления амортизации в течение срока их полезного использования.

Износ и амортизация основных средств

Под износомследует понимать процесс постепенной и ожидаемой потери любым искусственно созданным объектом функциональных качеств, связанных с его эксплуатацией и/или моральным старением. Износ отражает потерю потребительских свойств объекта и соответствующее уменьшение его стоимости. Износ неприменим к таким объектам, как земельные участки и объекты природопользования.

Основные средства подвергаются износу двоякого рода — моральному и физическому. Моральный износ основных средств происходит до наступления полного физического износа. Моральный износ соответственно характеру причин, его вызывающих, имеет две формы. Первая форма — износ, определяемый снижением стоимости данных основных средств вследствие сокращения затрат необходимого труда на их создание в связи с ростом производительности труда в отраслях, производящих эти основные средства. Величина морального износа первой формы в процентах к полной первоначальной стоимости объекта Сп определяется по формуле:

где Св — восстановительная стоимость объекта.

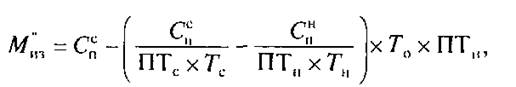

Вторая форма — износ вследствие создания новых, более производительных и совершенных машин и оборудования подобного рода и назначения, что приводит к обесценению менее совершенной техники. Новые машины более экономичны и производительны. Моральный износ второй формы рассчитывается следующим образом:

где Cпс и Спн — соответственно первоначальная стоимость старой и новой машины; ПТс и ПТн — соответственно годовая производительность старой и новой машины в натуральных единицах измерения; Тс и Тн — соответственно срок полезного использования старой и новой машины, лет; Tо — оставшийся срок полезного использования старой машины, лет.

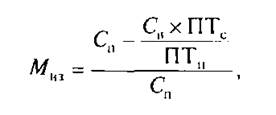

В общем виде обе формы морального износа могут быть определены по формуле:

где Cв — восстановительная стоимость нового объекта, имеющего более высокую производительность, чем старый объект аналогичного назначения.

Физический износ основных средств — это утрата ими первоначальной потребительной стоимости, ввиду чего они постепенно приходят в негодность и требуют замены новыми. Так, в процессе эксплуатации здания и сооружения подвергаются постепенному старению, машины и оборудование — материальному износу. Физический износ обусловливается двумя факторами. Первым из них является функционирование средств труда, входе которого происходит механический износ трущихся деталей, усталостный износ металла и дерева, деформация отдельных конструкций в результате осадочных явлений, динамических нагрузок, сотрясений и т. п. Это так называемый производственный износ. Вторым фактором физического износа является влияние естественных сил природы, которое выражается в коррозии металлов, выветривании, разрушении дерева и т. д. Это так называемый естественный износ.

Как и моральный, физический износ может быть полным и частичным. Полный износ требует замены старого оборудования новым, частичный износ устраняется путем капитального ремонта и модернизации действующих машин и оборудования. Установление степени износа необходимо для определения реальной остаточной стоимости основных средств, планирования замены старых машин и оборудования новыми.

Понятие «износ» первично по отношению к понятию «амортизация». Прежде всего, износ материален, измеряем и не зависит от способов ведения учета. Амортизация же нематериальна, ее нельзя измерить, а можно лишь количественно определить, т. е. начислить, причем тем или иным способом, который заложен в учетной политике организации. Термин «амортизация» происходит от лат. amortisation что дословно переводится как «погашение». Применительно к основным средствам под амортизацией следует понимать определенные действия, связанные с учетом изнашиваемого имущества, применяемые в течение срока полезного использования соответствующих объектов и обеспечивающие перенос их стоимости на производимую продукцию, выполненные работы, оказанные услуги. Амортизационные отчисления — денежное выражение размера амортизации, соответствующего степени износа основных средств.

В настоящее время смысл, вкладываемый в понятие «амортизация», расширился и изменился. Так, амортизационные отчисления (или амортизация) относятся к расходам по обычным видам деятельности и рассматриваются как средство возмещения стоимости основных средств, нематериальных и иных активов. При этом под расходами фирмы признается уменьшение экономических выгод в результате выбытия активов, приводящее к уменьшению капитала этой фирмы. Применительно к изнашиваемому в процессе эксплуатации имуществу в качестве расходов следует рассматривать начисляемый износ, суммы которого и отражают выбытие активов фирмы. И наконец, все расходы по обычным видам деятельности включаются в себестоимость продукции и уменьшают финансовый результат от производственно-хозяйственной деятельности фирмы. Но в отличие от других статей себестоимости (материальные затраты, заработная плата, отчисления и пр.) процесс амортизации не ведет к оттоку финансовых средств, поскольку амортизационные отчисления возмещаются после реализации продукции. А так как непосредственно для замены изношенного оборудования эти средства могут понадобиться лишь через длительное время и накапливать их специально нецелесообразно, они (как и прибыль) служат источником расширенного воспроизводства и финансирования развития организации. Итак, амортизационные отчисления выступают внутренним источником финансирования затрат фирмы, способствуют изменению структуры активов и позволяют приобретать новые машины и оборудование без привлечения средств извне в виде ссуд, займов и кредитов.

В условиях устойчивого спроса на продукцию (работы, услуги) передовые фирмы могут заменять устаревшее оборудование, внедрять новое, более прогрессивное, что позволяет им снижать затраты на производство, достигать высокой производительности труда, что в конечном итоге обеспечивает преимущества перед конкурентами в выборе маркетинговой и ценовой стратегии.

Амортизационные отчисления представляют собой отнесение на себестоимость начисленного износа имущества. Иными словами, стоимость объектов основных средств погашается посредством начисления амортизации. Вместе с тем, по отдельным объектам основных средств амортизация не начисляется, в том числе на:

• объекты основных средств некоммерческих организаций, объекты основных средств, которые не используются в предпринимательской (коммерческой) деятельности;

• жилищный фонд (износ начисляется один раз в год при составлении годового отчета);

• объекты внешнего благоустройства и другие аналогичные объекты лесного и дорожного хозяйства;

• специализированные сооружения, обеспечивающие судоходство;

• продуктивный скот (буйволы, волы, олени);

• многолетние насаждения, не достигшие эксплуатационного возраста;

• приобретенные издания (книги, брошюры и т. п.);

• объекты природопользования;

• земельные участки.

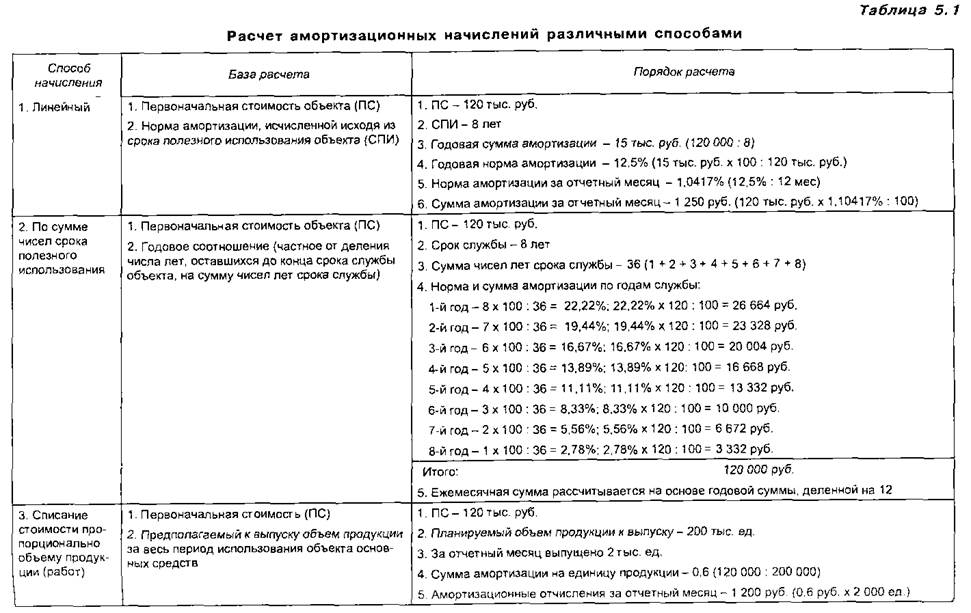

Амортизация объектов основных средств производится одним из следующих способов расчета амортизационных отчислений:

1) линейный способ;

2) способ уменьшаемого остатка;

3) способ списания стоимости по сумме чисел лет срока полезного использования;

4) способ списания стоимости пропорционально объему продукции (работ).

Срок полезного использования — это период, в течение которого эксплуатация объекта основных средств должна приносить доход фирме или служить для достижения целей ее деятельности. Фирма самостоятельно определяет этот срок для принятых к бухгалтерскому учету основных средств. Таким образом, бухгалтер, принимая к учету объект основных средств, должен уже знать срок его полезного использования исходя из условий производства и технологического процесса. Срок полезного использования определяется по техническим условиям, отраженным в сопровождающей объект документации. При отсутствии таких записей или документов он определяется исходя из:

• ожидаемого срока использования данного объекта в соответствии с предполагаемой производительностью или интенсивностью применения;

• ожидаемого физического износа, зависящего от режима эксплуатации (число смен), естественных условий и влияния агрессивной среды, системы планово-предупредительного ремонта и других его видов;

•нормативно-правовых и других ограничений использования этого объекта (например, срок аренды).

В некоторых случаях срок полезного использования может определяться в зависимости от количества продукции или иного натурального показателя объема работ, который планируется получить в результате использования данного оборудования.

Годовая сумма амортизационных отчислений определяется;

• при линейном способе — исходя из первоначальной стоимости объекта и нормы амортизации, исчисленной с учетом срока полезного использования этого объекта;

• при способе уменьшаемого остатка — исходя из остаточной стоимости объекта на начало отчетного года и нормы амортизации, исчисленной с учетом срока полезного использования этого объекта;

• при способе списания стоимости по сумме чисел лет — исходя из первоначальной стоимости объекта и годового соотношения, где в числителе число лет, остающихся до конца срока службы объекта, а в знаменателе сумма чисел лет срока службы объекта.

Примеры расчета амортизационных отчислений различными способами приведены в табл. 5,1. Размер амортизационных отчислений, выраженный в процентах от первоначальной стоимости соответствующих объектов основных средств, называется годовой нормой амортизации или нормой амортизации. В настоящее время норма Амортизации рассчитывается исходя из полного восстановления (реновации) основных средств по формуле:

где Cп — первоначальная стоимость основных средств: Сл — ликвидационная стоимость основных средств; Т — срок полезного использования основных средств, лет.

Для многих видов оборудования установлены различные нормы амортизационных отчислений в зависимости от того, на предприятиях какого типа производства оно эксплуатируется — массового, крупносерийного, мелкосерийного или единичного.

При начислении амортизации способом уменьшаемого остатка норма амортизации применяется не к первоначальной, а к остаточной стоимости объекта основных средств. В результате этого база для расчета амортизации из года в год уменьшается и за весь срок полезного использования объекта его первоначальная стоимость не будет перенесена на стоимость произведенной продукции. Себестоимость продукции будет занижаться, и к концу срока использования останется значительная недоамортизируемая стоимость объекта.

Пример. Первоначальная стоимость объекта — 120 тыс. руб., срок его полезного использования — 8 лет, годовая норма амортизации — 12,5%. Следовательно, годовая норма амортизации принимается равной 25% (12.5% *2). Сумма начислений амортизации составит:

1-й год — 120 тыс. руб. х 25% = 30 тыс. руб.

2-й год — (120 тыс. руб. — 30 тыс. руб.) * 25% = 22,5 тыс. руб.

3-й год — (90 тыс. руб. — 22,5 тыс, руб.) * 25% = 16,8 тыс. руб.

4-й год — (67,5 тыс. руб. — 16,8 тыс. руб.) х 25% = 12,7тыс. руб.

5-й год — (50,7 тыс. руб. — 12,7 тыс. руб.) х 25% = 9,5 тыс. руб.

6-й год — (38.0 тыс. руб, — 9.5 тыс. руб,) х 25% = 7,1 тыс. руб,

7-й год — (28,5 тыс. руб. — 7,1 тыс, руб.) * 25% = 5,4 тыс. руб.

8-й год — (21,4тыс. руб. — 5,4тыс. руб. = 16.0 тыс. руб., или 120тыс. руб. — 104 тыс. руб., т. е. сумма начисленной амортизации за 7 лет.

Именно эта сумма 16 тыс. руб. принимается в качестве амортизационных отчислений в последний год срока полезного использования объекта. В результате общая сумма начисленной амортизации за 8 лет равна первоначальной стоимости объекта — 120 тыс. руб. (30,0 + 22,5 + 16,8 + 12,7 + +9,5 + 7,1 + 5,4 + 16,0).

Как видно из приведенных данных, даже при применении коэффициента ускорения, равного двум, сумма амортизации за весь срок полезного использования объекта может оказаться значительно меньше его первоначальной стоимости. Поэтому без введения коэффициента ускорения данный способ практически неприменим. Между тем коэффициент ускорения применяется только по перечню высокотехнологичных отраслей и эффективных видов машин и оборудования, устанавливаемому федеральными органами исполнительной власти. Таким образом, при любом способе начисления амортизации общая сумма амортизационных отчислений за весь срок полезного использования объекта равна первоначальной стоимости основных средств (а с учетом переоценки основных средств — их восстановительной стоимости).

Вместе с тем сумма амортизации существенно различается в зависимости от принятого способа ее начисления. В течение отчетного года амортизация по объектам основных средств начисляется ежемесячно независимо от применяемого способа начисления в размере 1/12 годовой суммы.

Организации наряду с линейным способом начисления амортизации могут применять механизм ускоренной амортизации. При этом право применения механизма ускоренной амортизации предусматривается для активной части производственных основных средств по перечню эффективных машин и оборудования, устанавливаемому федеральными органами исполнительной власти. При введении ускоренной амортизации применяется равномерный (ли-

иный) метод ее начисления, при котором утвержденная в уставленном порядке норма годовых амортизационных отчислений увеличивается на коэффициент ускорения (размер этого коэффициента не должен превышать двух).

Предприятия имеют право применять понижающие коэффициенты к действующим нормам амортизационных отчислений.

Следует иметь в виду, что льготные условия начисления амортизации установлены для малых предприятий, которым предоставлено право применять ускоренную амортизацию основных производственных средств с отнесением затрат на издержки производства (обращения) в размере, в 2 раза превышающем нормы, установленные для соответствующих видов основных средств. Наряду с применением механизма ускоренной амортизации субъекты малого предпринимательства могут списывать дополнительно как амортизационные отчисления до 50% первоначальной стоимости основных средств со сроком службы более 3 лет. Кроме того, субъект малого предпринимательства может списать приведенную выше сумму единовременно или в ином порядке (по решению руководителя организации). При этом следует иметь в виду, что решение о применении механизма ускоренной амортизации и дополнительного списания в качестве амортизационных отчислений до 50% первоначальной стоимости основных средств со сроком службы свыше 3 лет должно быть зафиксировано в начале отчетного года как элемент учетной политики. В случае прекращения деятельности малого предприятия до истечения одного года с момента ввода его в действие суммы дополнительно начисленной амортизации подлежат восстановлению за счет увеличения показателя финансовых результатов указанного предприятия.

При начислении амортизации следует обратить внимание на объекты недвижимости. К недвижимому имуществу в соответствии с Гражданским кодексом РФ относятся земельные участки, участки недр, обособленные водные объекты и все объекты, которые связаны с землей так, что их перемещение невозможно без несоразмерного ущерба, в том числе здания, сооружения, жилые и нежилые помещения, леса и многолетние насаждения, предприятия как имущественные комплексы, а также подлежащие государственной регистрации воздушные и морские суда, суда внутреннего плавания, космические объекты. Начисление амортизации начинается со следующего месяца после принятия объекта недвижимости к бухгалтерскому учету в качестве объекта основных средств.

Дата добавления: 2019-10-16; просмотров: 483;