И оценки экономической эффективности инвестиций

Планируемые, реализуемые и осуществляемые инвестиции принимают форму капитальных (инвестиционных) проектов. Но проекты надо подобрать, рассчитать, выполнить, а главное, оценить их эффективность и прежде всего на основе сопоставления затрат на проект и результатов его реализации. Для этого существует проектный анализ (анализ инвестиционных проектов).

Проектным анализом называется процесс анализа доходности капитального проекта. Иными словами, это сопоставление затрат на капитальный проект и выгод, которые будут получены от этого проекта. Затраты на осуществление проекта и доходы от проекта растягиваются во времени, причем последние возникают обычно после осуществления затрат. Поэтому необходимо сопоставлять затраты и доходы (выгоды), возникающие в разное время.

Научно обоснованной в настоящее время является оценка эффективности инвестиций, основанная на методе дисконтированияденежных поступлений, который учитывает изменение стоимости денег во времени. Дисконтирование − приведение экономических показателей различных лет к сопоставимому по времени виду, с помощью коэффициента дисконтирования

Дисконтирование является процессом, обратным начислению сложного процента.

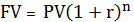

При начислении сложного процента будущую стоимость находят путем умножения текущей стоимости на (1 + процентная ставка) столько раз, на сколько лет делается расчет:

,

,

где: FV — будущая стоимость; PV — текущая стоимость;

r — процентная ставка; n — число лет.

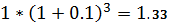

Пусть мы положили в банк 1млн руб. при ставке 10% в год. Тогда в конце третьего года будем иметь:  млн руб.

млн руб.

Предположим, что стоит задача определить, каков должен быть первоначальный вклад, чтобы к концу третьего года он составил 1,33 млн руб., исходя из процентной ставки 10% в год.

Этот неизвестный нам вклад называется текущей стоимостью будущей стоимости в 1,33 млн руб. Процесс определения этой текущей стоимости, обратный начислению сложного процента, и будет дисконтированием:

В данном случае текущая стоимость составит 1,33/(1 + 0,1) = 1 млн.руб.

Методы и показатели эффективности в проектном анализе.

Требованиям инвестиционного менеджмента в наибольшей степени отвечают дисконтированные критерии эффективности инвестиционных ресурсов, важнейшими из которых являются: чистый приведенный доход, индекс доходности, период окупаемости, внутренняя норма доходности, наименьшие затраты, рентабельность проекта.

Под показателем чистый приведенный доход понимается разница между приведенными к настоящей стоимости (путем дисконтирования) суммой денежного потока за период эксплуатации инвестиционного проекта и суммой инвестируемых в его реализацию средств. Расчет этого показателя осуществляется по формуле:

ЧПД = ДП − ИС,

где: ЧПД — чистый приведенный доход; ДП — сумма денежного потока (в настоящей стоимости) за весь период эксплуатации инвестиционного проекта (до начала новых инвестиций в него); ИС — сумма инвестиционных средств, направляемых на реализацию инвестиционного проекта.

Чистый приведенный доход позволяет получить наиболее обобщенную характеристику результата инвестирования, т. е. его конечный эффект в абсолютной сумме.

Показатель индекс доходности в методическом отношении напоминает оценку по используемому ранее показателю «коэффициент эффективности капитальных вложений». Вместе с тем по экономическому содержанию это совершенно иной показатель, так как в качестве дохода от инвестиций выступает не чистая прибыль, а денежный поток. Кроме того, предстоящий доход от инвестиций (денежный поток) приводится в процессе оценки к настоящей стоимости. Расчет индекса доходности осуществляется по формуле:

ИД =ДП : ИС

где: ИД — индекс доходности по инвестиционному проекту; ДП — сумма денежного потока в настоящей стоимости; ИС — сумма инвестиционных средств, направляемых на реализацию инвестиционного проекта (при разновременности вложений также приведенная к настоящей стоимости).

Показатель период окупаемости является одним из наиболее распространенных и понятных показателей оценки эффективности инвестиций. В отличие от показателя «срок окупаемости капитальных вложений» он также базируется не на прибыли, а на денежном потоке с приведением инвестируемых средств и суммы денежного потока к настоящей стоимости. Расчет его осуществляется по формуле:

ПО = ИС : ДПп

где: ПО — период окупаемости вложенных средств по инвестиционному проекту; ИС — сумма инвестиционных средств, направляемых на реализацию нвестиционного проекта (при разновременности вложений приведенная настоящей стоимости); ДПп — средняя сумма денежного потока (в настоящей стоимости) в периоде.

При краткосрочных вложениях этот период принимается за один месяц, а при долгосрочных — за один год.

Период окупаемости проекта показывает, за какой период времени проект окупается, он может рассчитываться и на базе недисконтированных доходов.

Этот показатель полезен для быстрой оценки при выборе альтернативных проектов, но он не учитывает фактора времени. Например, проект с затратами 100 млн руб., приносящий ежегодно доходы 20 млн руб., имеет 5-летний срок окупаемости, так же как и проект с затратами в 100 млн руб., который принесет доход в 1 млн руб. в первый год и 99 млн руб. в пятый год.

Внутренняя норма доходности характеризует уровень доходности конкретного инвестиционного проекта, выражаемый дисконтной ставкой, по которой будущая стоимость денежного потока от инвестиций приводится к настоящей стоимости инвестируемых средств. Внутреннюю норму доходности можно охарактеризовать и как дисконтную ставку, при которой чистый приведенный доход в процессе дисконтирования будет приведен к нулю.

НД=ДП:ИС *100

Показатель «внутренняя норма доходности» является наиболее приемлемым для сравнительной оценки инвестиционных проектов. При этом сравнительная оценка может осуществляться не только в рамках рассматриваемых инвестиционных проектов, но и в более широком диапазоне (например, сравнение внутренней нормы доходности по инвестиционному проекту с уровнем прибыльности используемых активов в процессе текущей хозяйственной деятельности компании; со средней нормой прибыльности инвестиций; с нормой прибыльности по альтернативному инвестированию — депозитным вкладом, приобретением государственных облигаций и т. п.).

Наименьшие затраты. Это величина расходов на проект по наименее дорогостоящему варианту. Этот показатель применяется в случаях, когда выгоды заранее заданы, но их трудно оценить в денежном выражении.

Рентабельность проекта (NPV). Это соотношение между всеми дисконтированными доходами от проекта и всеми дисконтированными расходами на проект. Если этот показатель больше единицы, то это означает, что проект рентабельный. Этот показатель можно использовать, например, для быстрого проигрывания вариантов. Например, если для некоторого проекта показатель рентабельности составлял 1,45, то в случае роста затрат на 45% он перестанет быть доходным.

Дата добавления: 2017-03-29; просмотров: 489;