Методика анализа рентабельности по системе директ-костинг

Алгоритмы расчета влияния факторов на изменение уровня рентабельности издержек, продаж, инвестированного капитала по системе директ-костинг. Сравнительный анализ полученных результатов.

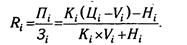

Методика анализа рентабельности, применявшаяся и применяемая на отечественных предприятиях (см. параграф 20.6), также не учитывает взаимосвязь затраты-объем-прибыль. По данной методике уровень рентабельности не зависит от объема продаж, так как с изменением последнего происходит равномерное увеличение прибыли и суммы затрат (см. формулы (20.1) -(20.4)). В действительности, как мы уже убедились, и прибыль, и издержки предприятия не изменяются пропорционально объему реализации продукции, поскольку часть расходов является постоянной. Поэтому в маржинальном анализе расчет влияния факторов на изменение уровня рентабельности отдельных видов продукции производится по следующей модели:

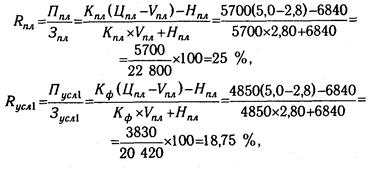

По данным табл. 21.1 проведем факторный анализ рентабельности по изделию А:

Полученные данные показывают, что фактический уровень рентабельности в целом ниже планового на 9,45 %:

oбщ = 15,55 - 25 = -9,45 %,

oбщ = 15,55 - 25 = -9,45 %,

в том числе за счет изменения:

количества реализованной продукции

к = 18,75 - 25 = -6,25 %;

к = 18,75 - 25 = -6,25 %;

цены реализации

ц = 23,5 - 18,75 = 4,75 %;

ц = 23,5 - 18,75 = 4,75 %;

удельных переменных затрат

v = 15,29 - 23,5 = -8,21 %;

v = 15,29 - 23,5 = -8,21 %;

суммы постоянных затрат

н = 15,55 - 15,29 = +0,26 %.

н = 15,55 - 15,29 = +0,26 %.

Сравнение полученных результатов с данными табл. 20.11 показывает, что они значительно различаются. По формуле (20.2) объем продаж не влияет на изменение уровня рентабельности. По данной же методике за счет спада производства и уменьшения объема реализации продукции рентабельность снизилась на 6,25 %. Это более правильные результаты, так как они учитывают взаимосвязь объема продаж, себестоимости и прибыли.

Для анализа рентабельности издержек в целом по предприятию используем следующую факторную модель:

Прибыль (числитель дроби) при разных значениях факторов приведена в табл. 21.4, а издержки - в табл. 21.6.

Последовательно заменяя плановый (базисный) уровень каждого факторного показателя на фактический и сравнивая результат расчета до и после замены каждого фактора, можно определить, как изменился уровень рентабельности за счет объема реализованной продукции (Кобщ), ее структуры (Удi), отпускных цен (Ц), удельных переменных расходов (V) и суммы постоянных затрат (Н):

Сравнение результатов фактического анализа рентабельности по формулам (20.1)и (21.6) показывает преимущество рассмотренной методики, учитывающей влияние объема продаж (табл. 21.7). На анализируемом предприятии план по реализации продукции в условно-натуральном выражении выполнен на 99,12%, что привело к увеличению доли постоянный затрат от 31,87 ло 32,85% и снижению рентабельности на 0,35%.

Аналогичным образом проводится анализ рентабельности продаж:

По данным табл. 21.2 и 21.4 методом цепной подстановки рассчитаем влияние факторов на изменение уровня данного показателя:

Рентабельность продаж (оборота) в целом возросла на 1,14 % (19,94-18,8), в том числе за счет изменения:

Анализ рентабельности совокупного капитала проводится по следующей факторной модели:

где БП - балансовая сумма прибыли; KL - среднегодовая сумма капитала; В - выручка от реализации продукции; Коб - коэффициент оборачиваемости капитала (отношение выручки к среднегодовой сумме капитала), ВФР - внереализационные финансовые результаты.

Для расчета влияния факторов на изменение рентабельности капитала используем информацию табл. 21.2 и 21.4, а также приведенные ниже данные:

В целом фактический уровень рентабельности инвестированного капитала выше планового на 2,1 % (40-37,9), в том числе за счет изменения:

Преимущество рассмотренной методики анализа показателей рентабельности состоит в том, что при ее использовании учитывается взаимосвязь элементов модели, в частности объема продаж, издержек и прибыли. Это обеспечивает более точное определение влияния факторов и как следствие более высокий уровень планирования и прогнозирования финансовых результатов.

Дата добавления: 2017-02-20; просмотров: 647;