Налоги в экономической системе.

Существование налогов это объективная необходимость, обусловленная наличием на определенной административно оформленной территории сообщества живущих на ней людей, исходя из этого государство, формирует соответствующую налоговую систему, совершенствует по мере развития ее структуру и механизм функционирования. Как правило, налоговая система отражает форму государственного устройства и может быть федеративной (Россия, Германия), конфедеративной (Швейцария), унитарной (Франция). Причем каждой из них присуща своя степень централизации, которая определяется долей национального дохода, проходящей перераспределение через государственный бюджет. С этим связан удельный вес услуг и общественных благ, представляемых государством бесплатно. Высокоцентрализованные системы – Австралия, Швеция; с минимальным уровнем централизации – США.

При возникновении государства, формируется соответствующая его устройству налоговая система. Социально экономическая сущность, роль налогов определяется задачами государственного развития экономических отношений.

Кроме того, что налоги обеспечивают доходы государственного бюджета, они также являются одним из важнейших инструментов осуществления экономической политики государства. Налоговый механизм используется для экономического воздействия государства на сферу производства, его динамику и структуру; для развития НТП; для решения социальных задач; для преодоления несправедливости рыночной системы. Нормально функционирующая налоговая система – важное средство борьбы с теневой экономикой.

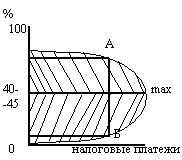

Кривая Лаффера

40-45 до 100 – соответствует экономической политике высоких налогов (политика сдерживания),

0 до 40-45 – область низких налогов (политика развития производства).

Налог – изъятие в пользу государства части дохода самостоятельно – хозяйствующего субъекта, которая заранее определена и установлена в законодательном порядке. Налог изымается только из дохода и не должен затрагивать ни основной, ни оборотный капитал, иначе нарушится процесс расширенного воспроизводства. Родовыми признаками налогов являются:

1) их законодательный характер;

2) обязательность уплаты;

3) хозяйственная самостоятельность плательщиков;

4) уплата только из дохода.

Материальной основой налогов выступает часть денежных доходов физических и юридических лиц, участвующих в создании ВНП. Изъятие государством в свою пользу определенной части ВНП и составляет сущность налогов. Опыт свидетельствует о преимуществах налогообложения перед любой другой формой изъятия части доходов ФЮЛ. Именно правовой характер налогов и составляет это преимущество.

Один и тот же объект, одним и тем же налогом, за один и тот же период не может быть обложен дважды, то есть не допускается двойное налогообложение, хотя на практике это встречается (прибыль и дивиденды). При этом закон о налогах и его применение обратной силы не имеет.

Виды налоговых платежей

- налог – это безвозмездный платеж, уплачиваемый без какого-либо личного удовлетворения;

- сбор - плата хоз. субъекта за право деятельности или право пользования;

- пошлина – это плата за проведение государственными организациями какой- либо деятельности;

- и иные платежи (как правило, экологические налоги).

Обычно выделяют следующие основные функции налогов:

1) Фискальная – главная, наполняет бюджет финансовыми средствами, формирует материальную основу для выполнения основных функций.

2) Контрольная – с ее помощью оценивается эффективность налоговых каналов, она служит для выявления необходимости внесения изменений в налоговую политику и налоговую систему.

3) Регулирующая – с помощью которой государство воздействует на экономическое поведение людей.

а) стимулирующая – с помощью которой государство стимулирует НТП, создает дополнительные рабочие места, интенсифицирует и расширяет производство и др. путем снижения налоговых ставок, числа налогов, использование налоговых кредитов, отсрочка от уплаты нал. платежей и др. б) дестимулирующая – используется для снижения экономической активности в отдельных отраслях или в экономике в целом. При этом увеличиваются налоговые ставки, штрафы, отменяются льготы, усугубляются условия налогообложения и пр

5) Распределительная – государство с ее помощью аккумулирует в бюджете часть доходов ФЮЛ, а затем распределяет их на решение социальных, экономических и экологических проблем. В разных странах доля национального дохода, проходящая перераспределение через госбюджет различна: там, где она высока предоставляется больше общественных благ населению, причем на качество благ это не влияет.

6) Воспроизводственная - направлена на обеспечение воспроизводства и охрану окружающей среды, выполняется экологическими налогами.

7) Конституционная – обеспечивает сохранность единого экономического пространства страны.

Налоговая система – совокупность совместимых налогов, установленных законодательной властью и взимаемых исполнительной, а так же методы и принципы построения налогов.

Любая система налогообложения отражает:

1) характер общественного строя страны;

2) уровень демократизации экономики;

3) степень доверия населения правительству;

4) устойчивость социально – политической ситуации.

По мере изменений по каждому из перечисленных пунктов вносятся поправки в налоговую систему в целом и в ее отдельные элементы. При этом должно соблюдаться условие, что ставки налогов не выходят за пределы экономической целесообразности, а все изменения известны предпринимателям не позднее, чем за 1 месяц до начала нового хозяйственного года.

Принципы налогообложения – это сущностные положения касающиеся целесообразности налогов. Наиболее полно принципы были сформулированы А. Смитом, он выделял:

-принцип равномерности

- принцип определенности

-принцип удобности

-принцип дешевизны

По современной классификации принципы налогообложения включают:

1) экономические принципы:

- принцип эффективности. Эффективными считаются налоговые системы, оказывающие минимум неблагоприятного воздействия на экономические процессы. В эффективных налоговых системах административные расходы на управление налогами и соблюдение налогового законодательства минимальны.

- принцип прогнозирования связан с многовариантностью применения налогов.

- принцип нейтральности. Налог не должен препятствовать развитию рыночных отношений (в том числе оказывать влияния на принятие экономических решений хозяйствующими субъектами).

- принцип справедливости. Тот, кто получает больший доход, должен платить больший налог, так как для получения больших доходов в большей степени используется экономическое пространство.

2) организационные принципы:

- принцип равенства. Налог уплачивается всеми на принципе равного подхода к налогоплательщикам.

- принцип удобства уплаты налогов (по форме и сроку уплаты).

- принцип стабильности. основные принципы налогообложения, льготы и санкции, должны оставаться неизменными в течение нескольких лет, а в течение года никаких изменений в НС вноситься не должно.

- гармонизация с международными нормами и правилами.

3) правовые принципы

- законности. Налоги должны быть установлены законодательно, не допускается произвольного толкования законодательства о налогах

-отрицание обратной силы закона, ухудшающего положение граждан.

- приоритетности налогового законодательства.

На практике и в теории выделяют налоговые системы прогрессивные и регрессивные в зависимости от того, как меняются налоги при изменении показателя платежеспособности ФЮЛ. Налоговая система является прогрессивной, если после выплаты всех налогов неравенство в экономическом положении плательщиков сокращается. Налоговая система регрессивная, если после выплаты всех налогов неравенство возрастает.

Классификация налогов.В основе классификации налогов могут лежать различные признаки.

1) В зависимости от объекта обложения и от взаимоотношений плательщика и государства налоги группируются на:

а) прямые налоги взимаются государством из дохода прямо непосредственно как часть последнего, при этом государство предъявляет свои права на долю дохода сразу же при его создании. Налоги непосредственно вносятся в казну. Для предпринимателей эта форма более выгодна, так как учитывает доходность налогоплательщика и взимаются на стадии получения дохода. Налогоплательщик точно знает сумму своего налога, что снижает неопределенность его бизнеса, а следовательно и риски, более достоверным становится планирование и прогнозирование.

Прямые налоги делятся на:

· реальные взимаются с отдельных видов имущества и учитывают среднюю, а не действительную доходность объекта обложения;

· личные учитывают индивидуальную доходность объекта обложения, принимают во внимание финансовое положение плательщика. Основный личный налог – подоходный.

Две формы обложения подоходным налогом:

- шедулярная форма – на основе деления дохода на части в зависимости от источника получения;

- глобальная – когда налог взимается с совокупного дохода плательщика, вне зависимости от источника получения дохода. Эта форма проще и действует в большинстве стран, но не редко используется сочетание двух форм.

б) косвенные налоги – взимаются в составе цены товара или включаются в тариф. При реализации товаров и услуг налоги получают владельцы товаров и услуг и затем передают их государству. Таким образом, связь между налогоплательщиком и государством опосредована. Здесь государство заявляет о своих правах на часть дохода в момент реализации товаров или услуг.

В отличие от прямых налогов, косвенные не связаны с доходом или имуществом плательщика, они связаны с его потреблением, поэтому их еще называют налогами на потребление.

Три вида косвенных налогов:

а) Акцизы – ими облагаются товары массового внутреннего производства, ряд услуг. Различают:

- индивидуальные акцизы – взимаются с отдельных товаров по твердым ставкам с единицы товара.

- универсальные – налог с оборота, взимается со стоимости товаров внутреннего производства, составляющих оборот. Налог с оборота в силу своей важности выделился из акцизов и приобрел самостоятельное значение. Разновидностью налога с оборота является НДС.

б) Фискальные монопольные налоги устанавливаются на товары массового потребления, производимые и продаваемые государством.

в) Таможенные пошлины: импортные экспортные, транзитные.

3) Взносы в фонды социального страхования по своей сути относятся к прямым налогам, но выделяются в отдельный блок, так как относятся к целевым налогам. В настоящее время вместо нескольких взносов введен единый социальный налог. После сбора этого налога средства делятся между: пенсионным фондом, фондом социального страхования и фондами медицинского страхования. Эти взносы в основном платят работодатели, но в конечном счете они включаются в себестоимость, а затем и в цену товаров (услуг) и для потребителя по существу являются косвенными платежами. У этих взносов двойная природа для работодателей они прямые налоги, для потребителей – косвенные.

Б) В зависимости от органа, который устанавливает элементы налога,различают федеральные, региональные и местные. Кроме этого усилившееся в последнее десятилетие межгосударственная интеграция привела к возникновению межгосударственных налогов (налог на сельскохозяйственную продукцию ЕЭС).

В) По использованию налоги делятся на общие, - обезличенные, которые поступают в единый бюджет государства и специальные – целевые, имеют строгое определенное назначение.

Г) По степени изменения ставок в зависимости от изменения дохода различают:

1) прогрессивный налог – налог, средняя ставка которого (определяется как отношение общей налоговой суммы к объекту обложения) возрастает по мере увеличения дохода и наоборот.

2) Регрессивный налог – налог, средняя ставка которого снижается по мере роста дохода и наоборот.

3) Пропорциональный налог – налог, средняя ставка которого не меняется при изменении дохода.

Д) По способу взимания различают: а) кадастровые налоги - к ним относится поземельный налог, промысловый и другие (кадастр устанавливает среднюю доходность объекта обложения); б) налоги взимаются у «источника», до получения владельцем дохода - это безналичный способ взимания налогов осуществляется бухгалтерией того юридического лица, у которого работает налогоплательщик; в) изъятие налога по декларации, после получения дохода (декларация - это ежегодное официальное заявление плательщика о его доходах).

Каждый налог, входящий в налоговую систему содержит одни и те же присущие всем налогам элементы. В рыночных системах общепринята следующая структура элементов:

1) Субъект налога – налогоплательщик, физическое или юридическое лицо, на которое возложена обязанность платить налоги.

2) Объект налога – это то, что подлежит обложению.

3) Источник налога – доход или часть дохода, из которого уплачивается налог.

4) Единица обложения – единица измерения объекта, это может быть денежная единица или количественная (га, шт).

5) Налоговая ставка – величина налога на единицу обложения. В зависимости от построения налогов различают ставки твердые и долевые. Твердые устанавливаются в абсолютной сумме на единицу объекта (специфические). Долевые выражаются в определенных долях объекта обложения, как правило, в процентах (адвалорная ставка). Процентные подразделяются на пропорциональные (в едином проценте к объекту обложения) и прогрессивные (увеличиваются с ростом объекта обложения, действует шкала ставок). Налоговая практика знает 2 вида прогрессии: Простую при которой возросшая ставка налога применяется ко всему объекту обложения. Сложная – при ее применении объект обложения делится на части ступени и на каждой ступени своя ставка, то есть повышенные ставки применяются не ко всему объекту, а части превышающей предыдущую ступень. Сложная прогрессия выгодна прогрессия с большим доходом.

6) Налоговый оклад – сумма налога, уплачиваемая субъектом с одного объекта.

7) Налоговые льготы – полное или частичное освобождение от налогов субъекта в соответствии с действующим законодательством.

Дата добавления: 2017-11-04; просмотров: 523;