Количественные модели прогнозирования банкротства

В международной и российской науке и практике наработаны различные методики количественной оценки вероятности банкротства, основанные на математической обработке статистических данных по обанкротившимся предприятиям и предприятиям, успешно функционирующим на рынке. Для оценки риска банкротства и кредитоспособности предприятий широко используются факторные модели известных западных экономистов Альтмана, Лиса, Таффлера, Тишоу и др., разработанные с помощью многомерного дискриминантного анализа. Рассмотрим наиболее известные модели.

1. Известный финансовый аналитик У Бивер в 1966 г. первым предложил для оценки финансового состояния предприятия с целью диагностики банкротства свою систему показателей, представленную в табл. 10.4. Его модель основывалась на расчете финансовых коэффициентов и давала относительно точный прогноз будущего статуса фирмы. У. Бивер рекомендовал исследовать тренды этих показателей для диагностики банкротства.

Таблица 10.4. Система показателей У. Бивера

| Показатель | Расчет | Значение показателей | ||

| Для благополучных компаний | За 5 лет до банкротства | За 1 год до банкротства | ||

| Коэффициент Бивера | (Рч – Ам) / ЗП | 0,4–0,45 | 0,17 | -0,15 |

| Рентабельность активов | Рч / Б х 100% | 6–8 | -22 | |

| Финансовый левередж | ЗП/Б | < 37 | < 50 | < 80 |

| Коэффициент покрытия активов чистым оборотным капиталом | (К – Ав) / Б | 0,4 | <0,3 | ~ 0,06 |

| Коэффициент покрытия (коэффициент текущей ликвидности) | Ао/ЗПк | < 3,2 | < 2 | < 1 |

Примечание. Рч – чистая прибыль; Ам – амортизационные отчисления; ЗП – заемные средства (пассивы); Б – валюта баланса; К – собственный капитал организации; Ав – внеоборотные долгосрочные активы; Ао – оборотные активы; ЗПк – краткосрочные заемные средства (пассивы).

В свое время модель Бивера вызвала множество критических замечаний, но дала огромный толчок для развития исследований в этой области.

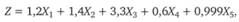

2. Пятифакторная модель Альтмана (Z-счет, показатель, индекс). Разработана известным западным экономистом Эдвардом Альтманом в 1968 г. Начала использоваться в России с 1992 г.. Основной идеей является деление фирм на потенциальных банкротов и не банкротов. При построении своего индекса Альтман обследовал 66 предприятий США, половина которых обанкротилась в период между 1946 и 1965 гг., а половина работала успешно. Из 22 аналитических коэффициентов он выбрал пять наиболее значимых и построил уравнение, результаты которого дают прогноз банкротства на два-три года вперед:

где Х1 – чистый капитал (собственные оборотные средства) / сумма активов; Х2 – нераспределенная прибыль / сумма активов; Х3 – прибыль до уплаты налога и процентов / сумма активов; Х4 – рыночная стоимость акций / заемные обязательства; Х5 – выручка / сумма активов.

Результаты многочисленных расчетов по модели Альтмана в США показали, что Z-счет может принимать значение в пределах [-14, +22].

Уровень угрозы банкротства в модели Альтмана оценивается по шкале (табл. 10.5).

Таблица 10.5. Шкала для оценки вероятности банкротства в модели Альтмана

| Значение Z | Вероятность банкротства |

| Менее 1,81 | Очень высокая, предприятие является несостоятельным |

| От 1,81 до 2,7 | Высокая, зона неопределенности: предприятие находится на грани несостоятельности и может, как обанкротиться, так и продолжать свою работу |

| От 2,7 до 2,99 | Вероятность невелика, зона неопределенности: предприятие находится на грани несостоятельности и может как обанкротиться, так и продолжать свою работу |

| Более 2,99 | Вероятность очень низкая, предприятие является финансово устойчивым и кредитоспособным |

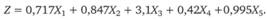

Однако в связи с тем, что в четвертом коэффициенте фигурирует рыночная стоимость акций, этот показатель можно использовать лишь в отношении крупных компаний, котирующих свои акции на биржах. Именно для таких компаний можно получить объективную рыночную оценку собственного капитала. Поэтому позже Альтманом был разработан модифицированный вариант формулы для компаний, акции которых не котируются на бирже:

В числителе показателя Х4 вместо рыночной стоимости акций стоит их балансовая стоимость. Если полученное значение модифицированного Z-счета составит менее 1,23, можно говорить о несостоятельности (банкротстве) предприятия. При Z = 1,23 + 2,89 предприятие находится в зоне неопределенности ("туманная область"). Если Z > 2,9, то компания работает стабильно и банкротство маловероятно.

Как показывают исследования американских аналитиков, модели Альтмана позволяют в 95% случаев предсказать банкротство фирмы на год вперед и в 83% случаев – на два года вперед. Альтману принадлежат также двухфакторная и семифакторная модели.

3. Четырехфакторная модель великобританского экономиста Таффлера (Taffler), разработанная в 1977 г. для компаний, акции которых котируются на биржах:

где Χ1 – Прибыль до уплаты налога / Текущие обязательства; Х2 – Текущие активы / Общая сумма обязательств; Х3 – Текущие обязательства / Общая сумма активов; Х4 – отсутствие интервала кредитования.

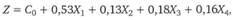

4. Модель Спрингейта (G. L. V. Springate) (1978):

где Х1 – Чистый капитал (собственные оборотные средства) / Сумма активов; Х2 – Прибыль до уплаты налога и процентов / Сумма активов; Х3 – Прибыль до налогообложения / Текущие обязательства; Х4 – Выручка / Сумма активов. Критическое значение по модели Спрингейта равно 0,862 (больше этого значения предприятия кредитоспособны, ниже – являются банкротами и, соответственно, некредитоспособны); точность прогноза – 92,5% для 40 компаний, исследованных им.

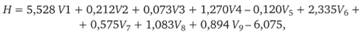

5. Модель Фулмера(Fulmer). Ученый разработал эту модель, анализируя в 1984 г. 40 финансовых показателей 30 успешных компаний и 30 банкротов:

где V1 – Нераспределенная прибыль / Сумма активов; V2 – Выручка / Сумма активов; V3 – Прибыль до налогообложения / Собственный капитал; V4 – изменение остатка денежных средств / Кредиторская задолженность; V5 – Заемные средства / Сумма активов; V6 – Текущие обязательства / Всего активов; V7 – Материальные внеоборотные активы / Всего активы; V8 – Рабочий капитал (собственные оборотные средства) / Кредиторская задолженность; V9 – Прибыль до уплаты налога и процентов / Проценты.

Критическое значение – 0. Точность прогноза составляет 98% при анализе в течение года.

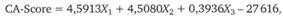

6. Модель Ж. Лего(Jean Legault). Эта рейтинговая модель была разработана под руководством канадского аналитика Ж. Лего и рекомендована для использования Ordre des comptables agrees des Quebec. При ее создании модели были проанализированы 30 финансовых показателей 173 промышленных компаний Квебека, имеющих ежегодную выручку от 1 до 20 млн долл. Модель выглядит следующим образом:

где Х1 – Акционерный капитал / Сумма активов; Х2 – (Прибыль до налогообложения + Финансовые издержки) / Сумма активов; Х3 – Оборот за два периода / Сумма активов за два периода.

При этом критериальное значение составит 0,3, вероятность правильного прогноза – 83% для промышленных предприятий.

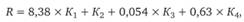

Учеными Иркутской государственной экономической академии на основе проведенного обследования деятельности торговых предприятий была предложена четырехфакторная модель прогноза риска банкротства (модель R), которая имеет следующий вид:

где Κ1 – Оборотный капитал / Актив; К2 – Чистая прибыль / / Собственный капитал; К3 – Выручка от реализации / Актив; К4 – Чистая прибыль /Интегральные затраты.

С помощью R-счета можно прогнозировать банкротство предприятия за три квартала с вероятностью 81%. Доля ошибочного прогноза банкротства – 7%. Однако R-счет рассчитывался на основе анализа предприятий торговли, поэтому его параметры могут не соответствовать значениям других отраслей.

Вероятность банкротства предприятия в соответствии со значением модели R определяется следующим образом (табл. 10.6).

Таблица 10.6. Вероятность банкротства предприятия

| Значение R | Вероятность банкротства, % |

| Меньше 0 | Максимальная (90–100) |

| 0–0,18 | Высокая (60–80) |

| 0,18–0,32 | Средняя (35–50) |

| 0,32–0,42 | Низкая (15–20) |

| Больше 0,42 | Минимальная (до 10) |

Кроме того, учеными Иркутской государственной экономической академии на основе обработки данных финансовой отчетности 2040 предприятий торговли города Иркутска и Иркутской области за период с 1994 по 1996 г. была доказана неприменимость пятифакторной модели Альтмана, так как она не позволяет получить истинную картину оценки финансовой устойчивости российских предприятий. Данные расчетов были подтверждены расчетами американских аналитиков из First Security Bank.

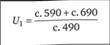

8. Для прогнозирования банкротства А. Д. Шереметом предложен коэффициент прогноза банкротства:

где ДЗК – краткосрочная дебиторская задолженность; ФВК – краткосрочные финансовые вложения; ДС – денежные средства; ЗСК – краткосрочные заемные средства; КЗк – краткосрочная кредиторская задолженность; Б – валюта баланса.

Данный коэффициент характеризует удельный вес чистых оборотных средств в сумме актива баланса, поэтому если предприятие испытывает финансовые затруднения, то данный коэффициент снижается.

9. Для прогнозирования финансового состояния сельскохозяйственных предприятий и организаций может использоваться система показателей Г. В. Савицкой, которая предложила также метод их рейтинговой оценки в баллах (табл. 10.7). Исходя из ее методики, предприятие можно отнести к одному из классов:

I класс – предприятия с хорошим запасом финансовой устойчивости, позволяющим быть уверенным в возврате заемных средств;

II класс – предприятия, демонстрирующие некоторую степень риска по задолженности. Но еще не рассматриваются как рискованные;

III класс – проблемные предприятия. Здесь вряд ли существует риск потери средств, но полное получение процентов представляется сомнительным;

IV класс – предприятия с высоким риском банкротства даже после принятия мер по финансовому оздоровлению. Кредиторы рискуют потерять свои средства и проценты;

V класс – предприятия высочайшего риска, практически не состоятельные;

VI класс – предприятия-банкроты.

10. Кроме того, скоринговый анализ, рассмотренный А. П. Ковалевым[1], предполагает аналогичное формирование некоторой балльной интегральной оценки финансового состояния компании на основе восьми коэффициентов, рассчитанных по данным бухгалтерской финансовой отчетности, с заданием конкретных условий снижения балльных оценок за несоответствие критериям (табл. 10.8).

Таблица 10.7. Группировка показателей по критериям оценки финансового состояния

| Показатель | Границы классов согласно критериям | |||||||||||

| I класс | II класс | III класс | IV класс | V класс | VI класс | |||||||

| Границы критериальных значений | Баллы | Границы критериальных значений | Баллы | Границы критериальных значений | Баллы | Границы критериальных значений | Баллы | Границы критериальных значений | Баллы | Границы критериальных значений | Баллы | |

| Коэффициент абсолютной ликвидности | > 0,25 | 0,2 | 0,15 | 0,1 | 0,05 | < 0,05 | ||||||

| Коэффициент быстрой ликвидности | > 1 | 0,9 | 0,8 | 0,7 | 0,6 | < 0,5 | ||||||

| Коэффициент текущей ликвидности | > 2 | 16,5 | 1,9-1,7 | 15- 12 | 1,6 - 1,4 | 10,5-7,5 | 1,3-1,1 | 6-3 | 1,5 | < 0,5 | ||

| Коэффициент автономии | > 0,6 | 0,59-0,54 | 15-12 | 0,53-0,43 | 11,4-7,4 | 0,42-0,41 | 6,6-1,8 | 0,4 | < 0,4 | |||

| Коэффициент обеспеченности собственными оборотными средствами | >0,5 | 0,4 | 0,3 | 0,2 | 0,1 | <0,1 | ||||||

| Коэффициент обеспеченности запасов собственным оборотным капиталом | > 1 | 0,9 | 0,8 | 0,79 | 0,6 | <0,5 | ||||||

| Границы класса в баллах | 85–64 | 63–57 | 56–42 | 28 –18 |

Таблица 10.8. Границы классов организаций согласно критериям оценки финансового состояния

| № п/п | Показатель финансового состояния | Условия снижения критерия |

| Коэффициент абсолютной ликвидности | За каждую сотую (0,01) пункта снижения снимается по 0,3 балла | |

| Коэффициент критической ликвидности | ||

| Коэффициент текущей ликвидности | ||

| Доля оборотных средств в активах | ||

| Коэффициент обеспеченности оборотными средствами | ||

| Коэффициент капитализации | ||

| Коэффициент финансовой независимости | За каждую сотую (0,01) пункта снижения снимается по 0,4 балла | |

| Коэффициент финансовой устойчивости | За каждую десятую (0,1) пункта снижения снимается по 1 баллу |

11. Методика анализа банкротства по системе показателей Д. Дюрана представляет собой формирование интегральной оценки финансовой устойчивости на основе суммирования нескольких показателей (табл. 10.9).

Таблица 10.9. Система показателей Д. Дюрана

| Показатель | Порядок расчета | Нормальное ограничение |

| Коэффициент капитализации (плечо финансового рычага) |

| Не выше 1,5 |

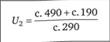

| Коэффициент обеспеченности собственными источниками финансирования |

| Нижняя граница ОД; opt. U2 а 0,5 |

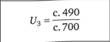

| Коэффициент финансовой независимости (автономии) |

| 0,4 < U3 < 0,6 |

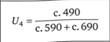

| Коэффициент финансирования |

| U4 > 0,7; opt. = 1,5 |

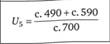

| Коэффициент финансовой устойчивости |

| U5 > 0,6 |

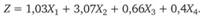

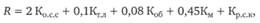

12. Методика рейтинговой оценки финансового состояния коммерческой организации Р. С. Сайфулина и Г. Г. Кадыкова[2] предполагает расчет:

где Ко.c.c – коэффициент обеспеченности собственными средствами; Кт.л – коэффициент текущей ликвидности; Коб – коэффициент оборачиваемости активов; Км – коммерческая маржа (рентабельность продаж продукции); Кр.с.к – рентабельность собственного капитала.

Чем больше значение R (более 1), тем лучше финансовое состояние коммерческой организации.

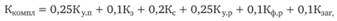

13. Оценка вероятности банкротства компании по шестифакторной математической модели О. П. Зайцевой [3]. Комплексный коэффициент банкротства рассчитывается по формуле со следующими весовыми значениями:

где Ку.п – коэффициент убыточности предприятия, характеризующийся отношением убытка к собственному капиталу; Кз – соотношение кредиторской и дебиторской задолженности; Кс – соотношение краткосрочных обязательств и наиболее ликвидных активов (обратная величина показателя абсолютной ликвидности). Наиболее ликвидные активы – денежные средства и краткосрочные финансовые вложения, которые могут быть использованы для выполнения текущих расчетов; Ку.р – убыточность реализации продукции; Кф.р – соотношение заемного и собственного капитала; Кзаг – коэффициент загрузки активов (отношение среднегодовой стоимости активов к выручке от реализации продукции).

Рекомендуемые значения коэффициентов модели оценки банкротства представлены в табл. 10.10.

Таблица 10.10. Рекомендуемые значения коэффициентов шестифакторной модели оценки банкротства

| Наименование | Норматив показателя |

| Ку.„ | |

| Кз | |

| Кс | |

| Ку.р | |

| Кф.р | 0,7 |

| Снижение в динамике |

При расчете нормативного комплексного коэффициента банкротства коэффициент загрузки активов устанавливается на уровне базисного года. При этом если нормативный комплексный коэффициент банкротства окажется больше рассчитанного, то по данной методике вероятность банкротства компании небольшая.

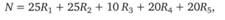

14. Для оценки вероятности банкротства применяется также метод credit – теп, разработанный Ж. Депаляном [4]. Метод заключается в расчете пяти коэффициентов R1–R5 по данным бухгалтерской финансовой отчетности и соотнесении их с соответствующими нормативными, за которые приняты среднестатистические показатели по предприятиям конкретной сферы деятельности:

• R1 (Коэффициент быстрой ликвидности) = (Дебиторская задолженность + Денежные средства + Краткосрочные финансовые вложения) / Краткосрочные Обязательства;

• R2 (Коэффициент кредитоспособности) = Капитал и резервы / / Общие обязательства;

• R3 (Коэффициент иммобилизации собственного капитала) = = Капитал и резервы / Остаточная стоимость внеоборотных активов;

• R4 (Коэффициент оборачиваемости запасов) = Стоимость проданных товаров / Запасы;

• R5 (Коэффициент оборачиваемости дебиторской задолженности) = Выручка / Дебиторская задолженность.

Для каждого коэффициента определяют его нормативное значение с учетом специфики отрасли, сравнивают с показателем на предприятии и вычисляют значение функции N:

где R1–R5 – отношения значения коэффициента изучаемого предприятия к нормативному значению коэффициента. Если N = 100, то финансовая ситуация предприятия нормальная, если N >100, то ситуация хорошая, если N <100, ситуация на предприятии вызывает беспокойство.

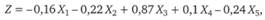

15. Вероятность банкротства может быть установлена с помощью показателя платежеспособности Конана и Голдера [5]:

где Χ1, Х2, Х3, Х4 и Х5 – показатели, расчет которых приведен в табл. 10.11.

Таблица 10.11. Расчет показателей платежеспособности Конана и Голдера

| Показатель | Порядок расчета |

| Х1 | (Дебиторская задолженность + Денежные средства + + Краткосрочные финансовые вложения) / Общие активы |

| Х2 | Постоянный капитал / Общие активы |

| Х3 | Проценты к уплате / Выручка от продаж |

| Х4 | Расходы на персонал / Добавленная стоимость[6] |

| Х5 | Прибыль от продаж / Привлеченный капитал |

Экспертным путем авторы дифференцировали вероятность задержки платежей в зависимости от значений показателя Z (табл. 10.12).

Таблица 10.12. Дифференцированная вероятность задержки платежей

| Значение Z | Вероятность задержки платежа, % |

| +0,21 | |

| +0,048 | |

| +0,002 | |

| -0,02 | |

| -0,068 | |

| -0,087 | |

| -0,107 | |

| -0,131 | |

| -0,164 |

16. Специалистами фирмы "ИНЭК" разработана методика ранжирования заемщиков и прогнозирования банкротства, обоснованность получаемых в ней результатов была проверена на множестве предприятий при проведении анализа в рамках работы Совета по антикризисным программам при Правительстве Москвы, Комплекса перспективного развития г. Москвы, Департамента науки и промышленной политики Правительства Москвы, а также учтены данные, полученные из других регионов России.

В табл. 10.13 представлена система показателей ранжирования предприятия согласно данной методике.

Таблица 10.13. Система показателей для оценки заемщиков

| Показатель | Значение интервала | |||

| Рентабельность собственного капитала (ROE) Чистая прибыль / Собственный капитал | >1/3 ставки ЦБ РФ | 1/3 + 1/4 ставки ЦБ РФ | 0+1/4 ставки ЦБ РФ | <0 |

| Уровень собственного капитала (коэффициент автономии), % Собственный капитал / Валюта баланса х х100% | >70 | 60 + 69 | 50 + 59 | <50 |

| Коэффициент покрытия внеоборотных активов собственным капиталом (Собственный капитал + + Долгосрочные заемные средства) / Внеоборотные активы | >1,1 | 1,1 + 1,0 | 1 + 0,8 | <0,8 |

| Длительность оборота кредиторской задолженности, дни | <60 | 61 + 90 | 91 +180 | >180 |

| Длительность оборота чистого производственного оборотного капитала, дни 360 х (Запасы + + Дебиторская задолженность – Кредиторская задолженность) / Выручка | 1 + 30 | >30; 0 + (-10) | (-11) + (-30) | < (-30) |

| Цена интервала |

Полученный результат распределяется на четыре группы (табл. 10.14).

Таблица 10.14. Интерпретирование результатов оценки заемщиков

| Группа | Сумма цен интервалов | Характеристика организации, попавшей в эту группу |

| А | 21–25 | Организации имеют высокую рентабельность, они финансово устойчивы. Их платежеспособность не вызывает сомнения. Они имеют отличные шансы для дальнейшего развития |

| В | 11–20 | Организации имеют удовлетворительный уровень рентабельности, в целом финансово устойчивы к колебаниям рыночного спроса на продукцию и другим рыночным факторам. Работа с ними требует взвешенного подхода |

| С | 4–10 | Организации финансово неустойчивы, имеют низкую рентабельность. Инвестиции в предприятия данной группы связаны с повышенным риском |

| D | Меньше 4 | Организации находятся в глубоком финансовом кризисе. Вероятность улучшения их деятельности невысока |

· [1] Ковалев А. П. Диагностика банкротства. М.: Финстатинформ, 2007.

· [2] Ковалев А. П. Указ. соч. С. 66.

· [3] Там же. С. 67.

· [4] Ковалев А. П. Указ. соч. С. 86.

· [5] Ковалев А. П. Указ. соч. С. 95.

· [6] Добавленная стоимость = Стоимость продукции – Стоимость сырья, энергии, услуг сторонних организаций.

Дата добавления: 2017-11-04; просмотров: 1405;