Пятая конкурентная сила,которую выделил М. Портер — соперничество между ныне действующими конкурентами.

Уровень конкуренции в отрасли определяет и борьба между существующими конкурентами. Портер утверждает, что конкуренция ожесточеннее в тех отраслях, где доминируют следующие условия.

1. В отрасли конкурирует много фирм или конкурирующие фирмы примерно равны по величине и (или) объему ресурсов, которыми располагают. «Если в отрасли высокая концентрация или в ней доминирует одна фирма (немного фирм)... компания-лидер (компании-лидеры) может диктовать условия, устанавливать дисциплину». Если же в отрасли много фирм-конкурентов и (или) они приблизительно равны по силе, то возрастает вероятность того, что какая-то из конкурирующих фирм пойдет на резкое снижение цен для завоевания преимущества.

2. Данная отрасль развивается медленно. Если рост в отрасли замедляется или вообще прекращается, то единственный способ, которым конкуренты могут улучшить результаты своей деятельности, — лишить конкурирующие фирмы возможности работать.

3. У фирм высокие постоянные издержки. Постоянные издержки — это затраты, связанные с повседневной деятельностью, такие как расходы на выплату жалованья менеджерам, выходных и отпускных пособий, на страхование и т. д. Обычно такие расходы не меняются в зависимости от объемов производства. Если постоянные издержки высоки по сравнению с общей стоимостью выпускаемого продукта, фирмы испытывают значительное давление, побуждающее их производить столько, сколько позволяют их производственные мощности, чтобы снизить издержки на единицу продукции.

5. Фирмы несут большие расходы на хранение продукции. Если расходы на хранение запасов готовой продукции велики, у компаний возникает искушение снизить цены, чтобы товары быстрее уходили.

6. Фирмы вынуждены считаться со сроками, в течение которых необходимо продать продукт. Например, авиакомпаниям никогда не возмещают ущерб от непроданных на рейсы билетов. Поэтому им необходимо продать все билеты, даже со значительной скидкой.

7. Продукт или услугу покупатели воспринимают как товар, имеющийся в изобилии и в разных вариантах, а издержки переключения покупателя с одной разновидности товара на другую или с одного производителя на другого невелики. В таких случаях покупатели торгуются о цене и требуют дополнительных или льготных услуг, а конкуренция обостряется.

8. Производственные мощности приходится наращивать резкими скачками. В некоторых отраслях, например в производстве хлора, поливинилхлоридов и мочевины, фирмы либо не способны наращивать мощности помалу, либо постепенное наращивание мощностей для них невыгодно с точки зрения затрат. Поэтому такие отрасли подвержены резким колебаниям от периодов избыточности производственных мощностей, когда фирмы могут производить больше, чем нужно рынку, до периодов недостаточности мощностей, когда спрос на продукт начинает превышать предложение, которое обеспечивают фирмы. Недостаточность мощностей побуждает принять решение об их расширении. В силу необходимости мощности наращивают большими объемами, что снова приводит к их избыточности, а это, в свою очередь, ведет к снижению цен и ужесточению конкуренции.

9. У конкурентов разные стратегии, различное происхождение, различные люди и т. д. М. Портер отмечает, что иностранные компании усложняют конкурентную среду, поскольку они в своей деятельности преследуют иные цели и задачи по сравнению с местными, укоренившимися на рынке фирмами. Сказанное справедливо и в отношении сравнительно новых и небольших фирм, руководимых их собственниками. Такие фирмы могут быть более агрессивными и предприимчивыми.

10. Ставки в конкурентной борьбе высоки. Например, конкуренция между провайдерами дальней связи в США была особенно острой в первые несколько лет после дерегулирования отрасли, поскольку конкуренты исходили из ограниченности времени, отпущенного на завоевание клиентов и раздел рынка. Провайдеры были озабочены тем, что клиенты, уже выбравшие поставщика телефонных услуг, не склонны переходить к другому.

11. Серьезные препятствия к уходу из отрасли. Капитуляция и уход из бизнеса могут оказаться для фирмы дорогостоящими с экономической, стратегической и (или) эмоциональной точек зрения. Поэтому фирмы стараются держаться на рынке, даже если им не слишком выгодно продолжать игру. М. Портер приводит следующие примеры подобных препятствий:

• дорогостоящее и узкоспециализированное оборудование, которое трудно продать или ликвидировать;

• наличие трудового соглашения, нарушение которого обойдется дорого;

• эмоциональная приверженность менеджеров и собственников капитала к данному бизнесу;

• весьма распространенные за рубежом ограничения на приостановку работы и закрытие предприятий.

Под определением конкурентных позицийчаще всего подразумевают анализ стратегических групп.Он исходит из положения, что понятие о конкуренции предприятий одной отрасли очень упрощено, так как сами границы отрасли очень размыты. Это не позволяет достаточно однозначно определить границы нахождения возможных конкурентов. Да и в рамках данной отрасли могут быть фирмы, которые имеют различные интересы и поэтому конкурируют на различной ресурсной и товарной базе. М. Портер предложил некий промежуточный уровень между фирмой и отраслью, который позволяет провести первичный анализ с точки зрения понимания содержания конкуренции и структуры конкурентов.

Суть анализа стратегических групп заключается в объединении фирм в группы, в которых находились бы фирмы с одинаковыми стратегическими характеристиками и конкурирующие на одной и той же основе (базе). При этом процесс рассматривается в динамике, когда и ресурсная база, и стратегические устремления могут существенно меняться. Это означает, что предприятие может переходить из одной стратегической группы в другую и менять, таким образом, свое конкурентное окружение.

Считается, что для выделения стратегических групп нужно использовать две или три характеристики в качестве факторов классификации. Очевидно, что для каждой отрасли эти характеристики могут существенно меняться. Г. Джонсон и К. Шолес выделяют следующие показатели, которые используются при анализе стратегических групп:

• уровень продуктового разнообразия;

• уровень географического охвата;

• число выделенных рыночных сегментов;

• используемые каналы распределения;

• число торговых марок;

• условия в области маркетинга;

• уровень интегральной интеграции;

• качество товаров и услуг;

• лидерство в области технологии;

• возможности в области НИОКР;

• позиции в области издержек;

• использование производственных мощностей;

• политика в области ценообразования;

• структура собственности;

• размер предприятия.

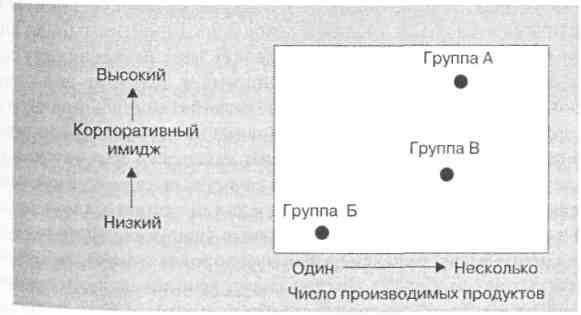

Г. Гринли в своем абстрактном примере выделяет три стратегические группы, исходя из двух признаков: корпоративный имидж и число производимых продуктов(рис. 2.2).

Стратегия фирм, относящихся к группе А, строится на производстве множества продуктов, способных удовлетворить широкий спектр потребностей населения. При этом фирма строит свои взаимоотношения с потребителем на долгосрочной основе и поэтому огромное внимание уделяет поддержанию высокого корпоративного имиджа и завоеванию доверия покупателей.

Фирмы, относящиеся к группе Б, конкурируют на узком сегменте рынка, где продается один либо огромное число товаров. Ограниченное число покупателей и их относительно постоянный состав не требуют от фирмы больших затрат на поддержание и обеспечение высокого корпоративного имиджа, поэтому при формировании стратегии данному аспекту большого внимания не уделяется.

Наконец, конкуренция среди фирм в группе В так же, как и в первом случае, основана на широком ассортименте продукции для различных сегментов рынка. Отличие от стратегической группы А выражается в том, что в качестве основного элемента достижения своих целей здесь применяются стандартные тактические приемы маркетинга, а не создание прочного высокого «корпоративного имиджа».

М. Портер сделал несколько важных выводов, исходя из анализа стратегических групп. Во-первых, это касается возможности фирмы перейти из одной стратегической группы в другую, преодолев при этом так называемые барьеры мобильности, включающие в себя такие понятия, как экономия на масштабе производства, продуктовая дифференциация, технология и капитал. Второй вывод касается случая, когда не все фирмы могут быть развиты достаточно четко по стратегическим группам. В этом случае, чаще всего, необходимо поменять признаки классификации. В-третьих, выделение стратегических групп может рассматриваться как основа для прогноза потенциальных изменений в конкурентной среде и, следовательно, в корректировке конкурентных стратегий.

Отметим, что в отечественных условиях хозяйствования, когда конкурентная среда только формируется, анализ стратегических групп как элемент стратегического анализа может рассматриваться скорее в постановочном плане, чем инструмент, применяемый в практической деятельности.

Анализ структуры рынка (позиций на рынке) основан на таком понятии, как доля рынка. Доля рынка — процент продаж товара данного предприятия к общему объему продаж этого товара на рынке за определенный период времени. Предприятие должно следить за величиной и качеством доли. Очевидно, что если размер доли увеличивается, то увеличиваются объем продаж и доходы предприятия, однако антимонопольное законодательство определяет верхнюю величину доли рынка, закрепляемую за одним предприятием. Качество доли существенно для предприятия, когда оно не склонно к широкомасштабному вторжению на рынок и когда основная продукция предприятия «защищена» от конкуренции высоким качеством или ее уникальностью. Другими словами, величина и качество доли не есть взаимоисключающие понятия, и маленькая доля для предприятия может быть такой же привлекательной, как и большая (например, фирма «Ролс-Ройс», специализирующаяся на выпуске дорогих, комфортабельных, престижных автомобилей). Внутри диверсифицированного предприятия чаще всего какой-то продукт имеет высокую долю на рынке, допуская низкую долю для других продуктов.

По западным оценкам, существует прямая зависимость между долей рынка и прибыльностью. В среднем увеличение доли рынка на 10% приводит к увеличению прибыльности на инвестируемый капитал на 5% [166]. Результаты анализа структуры рынка оформляются в виде

табл. 2.2.

| Таблица 2.2 Анализ структуры рынка | ||||||

| Сегменты рынка | Размер сегмента | Конкурентные позиции | ||||

| фирмаА | фирма Б | фирма В | фирма Г | |||

| 40% | Доминирует | Слабый | — | — | ||

| 25% | № 2 | Доминирует | — | Слабые | ||

| 15% | Слабые | — | Слабые | Слабые | ||

| 10% | — | — | Доминирует | — | ||

| 5 растущий | 10% | Никто не доминирует (слабые) | ||||

| ИТОГО | 100% | |||||

Примечание:Доминирует — осуществляет 60-70% от общего объема продаж, слабые — осуществляют 10-20% от общего объема продаж. Из данных, приведенных в табл. 2.2, видно, что наиболее сильныепозиции на рынке имеет фирма Л, которая доминирует в самом широком сегменте рынка и занимает вторую позицию во втором по значимости сегменте. Фирма В ориентируется на качественную долю рынка, а фирма Б в своей стратегической направленности осуществляет переход на качественную долю. Наконец, фирма Г вытесняется из всех сегментов рынка (или сознательно производит уход из рынка). Обратим внимание, что в сегменте 3 рынка имеет место свободная конкуренция, а сегмент 5 рынка является новым, поэтому здесь увеличение объема продаж не обязательно должно приводить к росту доли рынка.

Данный анализ достаточно точно показывает конкурентные позиции фирмы на рынке и может служить достаточно объективной характеристикой для выработки стратегических направлений развития. Отметим только две трудности, с которыми могут столкнуться отечественные исследователи при практическом применении данного метода.

Во-первых, сегменты рынка можно выделять по-разному и, естественно, это будет неадекватно определять структуру рынка. В условиях насыщенного рынка промышленно развитых стран сегменты рынка чаще всего за годы анализа определяются достаточно однозначно, что служит достоверной базой для сравнительного анализа различными фирмами.

Во-вторых, в настоящее время картина «поставщик—потребитель» существенно размыта наличием огромного количества посреднических фирм и недостоверной статистической базой товародвижения. Все это приводит к тому, что предприятие часто не в состоянии проследить конечных потребителей своей продукции, а в некоторых отраслях (особенно топливно-энергетического комплекса, черной и цветной металлургии) даже определить долю своей продукции, которая потребляется предприятиями национальной экономики. Именно поэтому результаты, полученные в ходе анализа структуры национального рынка, должны корректироваться на сальдо «экспорт-импорт».

Дата добавления: 2017-09-19; просмотров: 449;