Аккредитив. Зачисление денежных средств

| Счет Дт | Счет Кт | Описание проводки | Сумма проводки | Документ-основание |

| 55.01 | 66.01 | Открытие аккредитива за счет краткосрочного кредита | Сумма полученного кредита | Банковская выписка |

| 55.01 | 67.01 | Открытие аккредитива за счет долгосрочного кредита | Сумма полученного кредита | Банковская выписка |

| 55.01 | 66.03 | Открытие аккредитива за счет краткосрочного займа | Сумма полученного займа | Банковская выписка |

| 55.01 | 67.03 | Открытие аккредитива за счет долгосрочного займа | Сумма полученного займа | Банковская выписка |

| 55.01 | Зачислены денежные средства на аккредитив с расчетного счета | Сумма аккредитива | Платежное поручение Банковская выписка |

Аккредитив. Расчеты с поставщиками и подрядчиками

| Счет Дт | Счет Кт | Описание проводки | Сумма проводки | Документ-основание |

| 60.01 | 55.01 | Списание денежных средств в Аккредитиве в счет оплаты поставленной продукции, работ, услуг, ОС, НМА и прочих активов | Сумма платежа поставщикам и подрядчикам | Банковская выписка |

| 60.02 | 55.01 | Перечисление аванса поставщикам и подрядчикам в Аккредитиве (при условии вида Аккредитива с красной оговоркой) | Сумма аванса, перечисленная в аккредитиве | Банковская выписка |

| 76.01 | 55.01 | Перечислены с аккредитива денежные средства по расчетам за страхование | Сумма страхового платежа | Банковская выписка |

| 76.02 | 55.01 | Перечислены с аккредитива денежные средства в счет расчетов по претензиям | Сумма платежа по претензиям | Банковская выписка |

| 55.01 | Перечислены денежные средства с аккредитива по расчетам с прочими дебиторами и кредиторами | Сумма платежа прочим дебиторам и кредиторам | Банковская выписка |

Аккредитив. Восстановление неиспользованных средств

| Счет Дт | Счет Кт | Описание проводки | Сумма проводки | Документ-основание |

| 55.01 | Неиспользованные средства по аккредитиву зачислены на расчетный счет организации | Сумма возврата | Платежное поручение Банковская выписка | |

| 55.21 | Неиспользованные средства по аккредитиву зачислены на валютный расчетный счет организации | Сумма возврата | Платежное поручение Банковская выписка |

Расчеты по чекам

В России расчеты чеками между юридическими лицами применяются довольно редко. Чековые книжки используются главным образом для снятия организацией наличных денег со своего счета в банке. Денежные средства, предназначенные для расчетов чеками, депонируются на специальном счете в банке, при этом банк списывает часть денежных средств с расчетного счета организации на специальный счет (или оформляет краткосрочный кредит банка).

Для снятия наличных денежных средств с расчетного счета (на выплату заработной платы работникам, выдачу средств под отчет, и пр.) банк, как правило, выдает организации чековую книжку. Для того, чтобы снять наличные деньги со своего счета, организация выписывает чек, заверяет его подписями уполномоченных лиц и печатью организации и представляет в банк.

Чек - это ценная бумага, содержащая ничем не обусловленное распоряжение чекодателя банку произвести платеж указанной в нем суммы чекодержателю. Поясним некоторые понятия действующие в чековом обращении:

чекодатель- юридическое лицо, имеющее денежные средства в банке, которыми он вправе распоряжаться путем выставления чеков;

чекодержатель- юридическое лицо, в пользу которого выдан чек,

плательщик - банк, в котором находятся денежные средства чекодателя.

Чек оплачивается плательщиком за счет денежных средств чекодателя. Чекодатель не вправе отозвать чек до истечения установленного срока для его предъявления к оплате. Предъявлением чека к оплате считается представление чека для получения платежа в банк, обслуживающий чекодержателя. Плательщик по чеку обязан удостовериться всеми возможными способами в подлинности чека. Порядок возложения убытков, возникших вследствие оплаты плательщиком подложного, похищенного или утраченного чека, регулируется законодательством.

Бланки чеков являются бланками строгой отчетности. Чеки, выпускаемые кредитными организациями, могут применяться для осуществления безналичных расчетов. В случае, когда сфера обращения чеков ограничивается кредитной организацией и ее клиентами, чеки используются на основании договора о расчетах чеками, заключаемого между кредитной организацией и клиентом.

Чек должен содержать все обязательные реквизиты, установленные частью второй Гражданского кодекса Российской Федерации, а также может содержать дополнительные реквизиты, определяемые спецификой банковской деятельности и налоговым законодательством. Форма чека определяется кредитной организацией самостоятельно.

Статьей 878 ГК РФ определены следующие обязательные реквизиты чека:

1) наименование "чек", включенное в текст документа;

2) поручение плательщику выплатить определенную денежную сумму;

3) наименование плательщика и указание счета, с которого должен быть произведен платеж;

4) указание валюты платежа;

5) указание даты и места составления чека;

6) подпись лица, выписавшего чек, - чекодателя.

Отсутствие в документе какого-либо из указанных реквизитов лишает его силы чека.

Чек, не содержащий указание места его составления, рассматривается как подписанный в месте нахождения чекодателя.

Предъявление чека к платежу возможно путем его непосредственного предъявления банку-плательщику, а также путем представления чека в банк, обслуживающий чекодержателя, на инкассо для получения платежа.

Сроки предъявления чека к платежу в международной практике отличаются от сроков предъявления чека, установленных России.

Расчетные документы действительны к предъявлению в обслуживающий банк в течение 10 календарных дней, не считая дня их выписки.

Сроки предъявления чеков к оплате при международных расчетах:

– чек, который оплачивается в стране его выставления, должен быть предъявлен к платежу в течение восьми дней;

– чек, который оплачивается не в той стране, где он выставлен, а в другой, должен быть предъявлен к оплате в течение двадцати дней, если место выставления и место платежа находятся в одной и той же части света;

– чек, который оплачивается не в той стране, где он выставлен, а в другой, должен быть предъявлен к оплате в течение в течение семидесяти дней, если место выставления и место платежа находятся в различных частях света.

Вышеуказанные сроки начинают течь со дня, который указан в чеке как день выставления чека.

Отзыв чека возможен только после истечения срока для предъявления. Если указания об отзыве чека чекодателем не даны, то плательщик (банк) может произвести платеж также и после истечения срока для предъявления.

Чек может быть именным, ордерным или на предъявителя. Вид чека определяет способ передачи прав по нему. Не подлежит передаче именной чек, это означает, что он не может быть передан в порядке цессии.

Платеж по чеку может быть обеспечен полностью или в части чековой суммы посредством аваля банка (вексельного поручительства). Порядок выдачи и действия аваля регулируется ст. 881 ГК РФ.

Гарантия платежа посредством аваля может быть полной или частичной. Авалистом по чеку вправе выступить любое лицо, кроме плательщика.

Аваль проставляется на лицевой стороне чека или на дополнительном листе. Он выражается словами «считать за аваль» или всякой иной равнозначной формулой.

Если банк отказывается оплатить чек, удостоверить этот факт можно несколькими способами, предусмотренными ст. 883 ГК РФ:

– совершением нотариусом протеста либо составлением равнозначного акта в порядке, установленном Законом;

– отметкой плательщика на чеке об отказе в его оплате, с указанием даты представления чека к оплате;

– отметкой инкассирующего банка с указанием даты о том, что чек своевременно выставлен, но не оплачен.

Протест или равнозначный акт должен быть совершен до истечения срока для предъявления чека к платежу. Если предъявление чека к платежу имело место в последний день срока, протест или равнозначный акт может быть совершен на следующий рабочий день.

После удостоверения факта неоплаты держатель чека должен известить своего индоссанта и чекодателя о неплатеже. Согласно ст. 884 ГК РФ извещение направляется в течение двух рабочих дней, следующих за днем протеста. А в соответствии со ст. 42 Закона о чеках – в течение четырех рабочих дней, следующих за нем протеста или равнозначного акта, а в случае оговорки «оборот без издержек» – за днем предъявления.

Все обязанные по чеку лица (чекодатель, индоссанты, авалисты) солидарно отвечают перед чекодержателем за отказ плательщика от оплаты чека. При этом чекодержатель вправе по своему выбору предъявить иск одному, нескольким или всем обязанным по чеку лицам. Чекодержатель вправе требовать от обязанных по чеку лиц оплаты суммы чека, возмещения своих издержек на получение оплаты, а также уплаты процентов за неисполнение денежного обязательства в соответствии с п. 1 ст. 395 ГК РФ.

Для требований, вытекающих из неоплаты чека, п. 3 ст. 885 ГК РФ и ст. 52 Закона о чеках устанавливают сокращенный срок исковой давности. Иск чекодержателя к обязанным по чеку лицам может быть предъявлен в течение шести месяцев со дня окончания срока предъявления чека к платежу.

Для расчетов только между клиентом и банком банк выдает, как правило, не лимитированную чековую книжку. При расчетах по этой книжке (только между банком и организацией-клиентом) банк не депонирует средства на специальном счете. При выдаче организации денег по не лимитированной чековой книжке средства списываются сразу с расчетного счета организации. Если же организация собирается рассчитываться чеками с другими организациями, то ей выдается лимитированная чековая книжка. По этой книжке устанавливается предельный размер расчетов и на сумму лимита банк списывает средства с расчетного счета, зачисляя их на специальный счет.

Заказав в банке и получив чековые книжки при их использовании, бухгалтер будет делать следующие проводки, на основании банковских выписок.

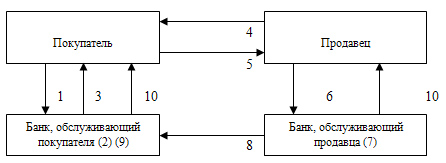

Расчеты чеками осуществляются по схеме (рис. 2):

Рис. 2. Схема расчетов с помощью чеков

1. покупатель предоставляет в обслуживающий его банк заявление на получение чеков и платежное поручение на депонирование сумм (если оно осуществляется) или заявление в двух экземплярах для приобретения чеков, оплата которых гарантирована банком;

2. в банке, обслуживающем покупателя, бронируются средства на отдельном счете и заполняются чеки, т. е. проставляются наименование банка, номер лицевого счета, название чекодателя и лимит суммы чека;

3. покупателю выдаются чеки и чековая карточка;

4. продавец предъявляет покупателю документы на отгруженную продукцию (выполненные работы, оказанные услуги);

5. покупатель выдает чек продавцу;

6. продавец предъявляет чек в банк, обслуживающий продавца, при реестре чеков;

7. в банке, обслуживающем продавца, зачисляются денежные средства на счет продавца;

8. банк продавца предъявляет чек для оплаты банку, обслуживающему покупателя;

9. банк, обслуживающий покупателя, списывает сумму чека за счет ранее забронированных сумм;

10. банки выдают клиентам выписки из счетов банка.

На субсчете 55-2 «Чековые книжки» учитывается движение средств, находящихся в чековых книжках.

Депонирование средств при выдаче чековых книжек отражается по дебету счета 55 «Специальные счета в банках» и кредиту счетов 51 «Расчетные счета», 52 «Валютные счета», 66 «Расчеты по краткосрочным кредитам и займам» и других аналогичных счетов. Суммы по полученным в кредитной организации чековым книжкам списываются по мере оплаты выданных организацией чеков, то есть в суммах погашения кредитной организацией предъявленных ей чеков (согласно выпискам кредитной организации), с кредита счета 55 «Специальные счета в банках» в дебет счетов учета расчетов (76 «Расчеты с разными дебиторами и кредиторами» и др.). Суммы по чекам, выданным, но не оплаченным кредитной организацией (не предъявленным к оплате), остаются на счете 55 «Специальные счета в банках»; сальдо по субсчету 55-2 «Чековые книжки» должно соответствовать сальдо по выписке кредитной организации. Суммы по возвращенным в кредитную организацию чекам (оставшимся неиспользованными) отражаются по кредиту счета 55 «Специальные счета в банках» в корреспонденции со счетом 51 «Расчетные счета» или 52 «Валютные счета».

Аналитический учет по субсчету 55-2 «Чековые книжки» ведется по каждой полученной чековой книжке.

Пример 1

Организация приобрела у поставщика материалы на сумму 2 360 000 руб., в т.ч. НДС 360 000 руб. В соответствии с условиями договора расчеты с поставщиком могут быть произведены как денежными средствами, так и с использованием чековой книжки. Организация произвела оплату за материалы посредством чека из чековой книжки. В учете следуют записи:

| Содержание операции | Дебет | Кредит | Сумма, руб. |

| Оприходованы материалы (2 360 000 - 360 000) | 10-1 | 2 000 000 | |

| Отражен НДС по приобретенным материалам | 18-3 | 360 000 | |

| Произведена оплата материалов посредством выдачи поставщику чека из чековой книжки | 55-2 | 2 360 000 | |

| Принят к зачету НДС по приобретенным и оплаченным материалам* | 68-2 | 18-3 | 360 000 |

Пример 2

Организация реализовала товар покупателю на сумму 2 360 000 руб., в т.ч. НДС 360 000 руб. Покупная стоимость реализованного товара - 1 800 000 руб. В оплату за реализованный товар организация получила чек, который предъявлен в банк и оплачен в полном объеме.

В соответствии с учетной политикой организации выручка от реализации товара отражается в бухгалтерском учете «по отгрузке», учет товара ведется по покупной стоимости.

| Содержание операции | Дебет | Кредит | Сумма, руб. |

| Отражена выручка от реализации товара | 90-1 | 2 360 000 | |

| Списана покупная стоимость товара | 90-2 | 1 800 000 | |

| Начислен НДС (2 360 000 х 18 / 118) | 90-3 | 68-2 | 360 000 |

| Начислен сбор в республиканский фонд поддержки производителей сельскохозяйственной продукции, продовольствия и аграрной науки ((2 360 000 - - 1 800 000 - 360 000) х 2 %)* | 90-5 | 68-2 | 4 000 |

| Отражен финансовый результат от реализации товара (для упрощения расчетов не учитываются расходы на реализацию) (2 360 000 - - 1 800 000 - 360 000 - 4 000) | 90-9 | 196 000 | |

| Получен чек от покупателя в качестве оплаты за товар | 50-3 | 2 360 000 | |

| Сдан в банк чек (вместе с поручением-реестром) для оплаты | 50-3 | 2 360 000 | |

| Поступили на расчетный счет денежные средства в оплату чека | 2 360 000 |

Пример 3

Организация-чекодатель по заявлению досрочно закрывает счет специального режима. В банк чекодателя была сдана чековая книжка. На следующий день после подачи заявления со счета специального режима на расчетный счет организации поступил остаток денежных средств в сумме 1 500 000 руб.

| Содержание операции | Дебет | Кредит | Сумма, руб. |

| Поступили на расчетный счет денежные средства со счета специального режима | 55-2 | 1 500 000 |

При наличии неиспользованных чеков из чековой книжки и отсутствии денежных средств на счете специального режима пополнение чековой книжки производится банком чекодателя после поступления денежных средств на счет специального режима.

Пример 4

Организация-чекодатель по заявлению пополнила чековую книжку на сумму 2 000 000 руб. путем перечисления денежных средств с расчетного счета на счет специального режима.

| Содержание операции | Дебет | Кредит | Сумма, руб. |

| Отражено пополнение счета специального режима (чековой книжки) | 55-2 | 2 000 000 |

Дата добавления: 2017-02-20; просмотров: 2676;