Денежно-кредитная политика. Особенности денежно-кредитной политики в Республике Беларусь

Денежно-кредитная политика— совокупность мер в сфере денежного обращения и кредита, направленных на регулирование экономики.

Конечные цели:

· экономический рост;

· полная занятость;

· стабильность цен;

· устойчивый платежный баланс.

Промежуточные целевые ориентиры:

· денежная масса;

· ставка процента;

· обменный курс.

Для регулирования денежной массы Национальный банк использует следующие инструменты:

· установление учетной ставки процента;

· установление нормы обязательных резервов;

· проведение операций на открытом рынке (покупка и продажа ценных бумаг и иностранной валюты);

· рефинансирование банков;

· контроль за деятельностью коммерческих банков.

Увеличение или уменьшение учетной ставки процента ведет к росту или снижению процентных ставок по вкладам и кредитам и соответственно сужает или расширяет расходы и инвестиционную активность субъектов.

Коммерческим банкам устанавливается также норма обязательных резервов, то есть доля их активов, которые в виде наличных денег и средств на счете каждый банк обязан хранить в Национальном банке.

Проще говоря, резервная норма - это отношение резервов, которые должен иметь коммерческий банк, к сумме принятых вкладов. Если, например, норма обязательных резервов равна 5%, то из каждых 10 000 рублей, резервируется 500 рублей, то есть банк сможет использовать для кредитования только 9500 рублей. Последняя цифра называется избыточными банковскими резервами. Фактические резервы равны сумме обязательных и избыточных резервов.

Предоставляя в ссуду избыточные резервы, банк создает новые кредитные деньги. Схематично процесс создания кредитных денег можно представить в таблице.

(рублей)

| Банк | Вклад | Обязательный резерв (5%) | Избыточный резерв | Вновь созданные деньги |

| 8574 и т.д. | ||||

| Итого:190000 |

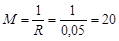

Обратное число от нормы обязательных резервов (R) называется денежным мультипликатором (M);

(16.5)

(16.5)

В нашем примере денежный мультипликатор равен 20.

Следовательно, максимальное количество денег (D), которое может создать банк на основе избыточных резервов (Е) равно:

D = E х M, (16.6)

В нашем примере, 9500 х 20 = 190000 рублей.

Используя систему резервов, Центральный банк может контролировать объем и динамику банковских депозитов, денежную массу и условия кредитования. Кроме того, резервы страхуют банк и его клиентов в случае возникновения чрезвычайных ситуаций.

При изменении нормы обязательных резервов совокупное предложение денег также изменяется. Когда Национальный банк увеличивает норму обязательных резервов, то эта мера ведет к сокращению массы денег в обращении, за счет уменьшения способности коммерческих банков к кредитованию и наоборот.

Таким образом, изменение резервной нормы - это достаточно мощная мера по регулированию денежного обращения.

Следовательно, размеры увеличения денежной массы в стране зависят не только от суммы избыточных резервов, но и от величины денежного мультипликатора.

Операции на открытом рынке - это операции по покупке или продаже государственных казначейских обязательств и иностранной валюты. ГКО эмитируются Минфином, а валюта продается Национальным банком. Покупая ГКО или иностранную валюту, Национальный банк выбрасывает в систему денежного обращения дополнительные средства. Продавая ГКО или иностранную валюту, главный банк страны изымает из оборота денежные средства. Тем самым, возрастает или сокращается предложение денег.

Рефинансирование коммерческих банков осуществляется Центральным банком

Дата добавления: 2017-08-01; просмотров: 325;