Ссудный капитал предприятия, его признаки и структура

Ссудный капитал предприятия может формироваться за счет внешних и внутренних источников. Внутренние источники рассматривались В 4 теме. В данной теме будут рассмотрены внешние источники. Основные параметры ссудного капитала приведены в таблице 4.

Таблица 4. Основные параметры ссудного капитала

| Параметры | Классификация |

| Срок | · Краткосрочный ссудный капитал (до 12 месяцев) · Долгосрочный ссудный капитал (больше года) |

| Кредиторы | · Банки и другие финансовые институты · Поставщики и клиенты · Владельцы · Персонал · Государство |

| Условия получения | · В соответствии с кредитным и другим договором · При отсутствии договора |

| Цель использования | · Осуществление инвестиций · Пополнение оборотных активов |

| Формы привлечения | · Денежные средства: национальная валюта, иностранная валюта · Товарная форма |

| Обеспечение | · Обеспечение залогом (имуществом, имущественными правами, ценными бумагами) · Гарантированные (банками, финансами или имуществом третьего лица) · С другим обеспечением (поручительство, свидетельство организации страховки) · Необеспеченные |

| Плата за пользование капиталом | · Выплата процентов (фиксирована процентная ставка, плавающая процентная ставка) · Без процентов |

| Порядок погашения | · Одноразовый платеж · Многоразовые платежи · С регрессией платежа · В заранее определенный срок или без него |

Ссудный капитал — особая историческая форма капитала. В отличие от ростовщического капитала, который базируется на докапиталистических способах производства, ссудный капитал как экономическая категория выражает капиталистические производственные отношения; он представляет собой обособившуюся часть промышленного капитала. Основными источниками ссудного капитала выступают средства, временно высвобождаемые в процессе воспроизводства.

Специфические характеристики ссудного капитала:

·ссудный капитал как особый вид капитала представляет собой собственность, владелец которой передает ее за плату заемщику на определенное время;

·потребительная стоимость ссудного капитана определяется способностью приносить прибыль заемщику в результате использования ссудного капитала;

·форма отчуждения ссудного капитала имеет разорванный во времени характер и механизм оплаты;

·движение ссудного капитала происходит исключительно в денежной форме и выражается формулой Д — Д, так как денежный капитал предоставляется в ссуду и возвращается в той же форме, но с процентами.

Ссудный капитал формируется за счет финансовых ресурсов, привлекаемых кредитными организациями юридических и физических лиц, а также государства. По мере развития системы безналичных расчетов, опосредованной участием кредитных организаций, новым источником ссудного капитала становятся средства, временно высвобождаемые в процессе кругооборота промышленного и торгового капиталов. Такими средствами являются:

·амортизация основных фондов;

·часть оборотного капитала, высвобождаемая в процессе реализации продукции и осуществления затрат;

·прибыль, направляемая на цели основной деятельности предприятий и организаций.

Эти денежные средства аккумулируются на расчетных счетах организаций в кредитных учреждениях. Экономическая роль рынка ссудных капиталов, таким образом, заключается в аккумулировании временно свободных сумм денежных средств в интересах накопления капитала в экономике в целом или ее отдельных сегментах. Обобщенная характеристика источников ссудного капитала представлена на рис. 10.1.

Ссудный капитал отличается от промышленного и торгового капитала тем, что не вкладывается в деятельность предприятий их собственниками, а передается во временное пользование хозяйствующим субъектам в целях получения ссудного процента.

По определению К. Маркса, ссудный капитал — это капитал- собственность в отличие от капитала-функции, который проделывает кругооборот в предприятиях заемщика и приносит прибыль. С образованием ссудного капитала происходит раздвоение капитала: он одновременно является капиталом-собственностью для денежного капиталиста, к которому возвращается с процентом по истечении срока ссуды, и капиталом-собственностью для промышленного и торгового капиталиста, вкладывающего его в свое предприятие. На финансовом рынке ссудный капитал выступает как своеобразный товар, потребительная стоимость которого состоит в способности функционировать как капитал и приносить доход в форме прибыли. Часть прибыли — процент, или «цена», ссудного капитала — оплата его способности удовлетворять временную потребность в денежных ресурсах (потребительной стоимости).

Спрос и предложение на ссудный капитал определяются рядом факторов:

·масштабами развития производственного сектора экономики;

·размерами накоплений предприятий и организаций и сбережений домашних хозяйств;

·состоянием рынка государственного долга;

·цикличностью развития экономики;

·сезонными условиями производства;

·степенью интенсивности инфляционных процессов в экономике;

·колебаниями валютных курсов;

·состоянием платежного баланса;

·состоянием мирового финансового рынка;

·направленностью государственной экономической политики и денежно-кредитной политики эмиссионного банка.

Особенностью современного этапа развития рынка ссудных капиталов является относительный избыток краткосрочного капитала и рост спроса на средне- и долгосрочные кредиты. В связи с этим особое значение приобретают механизмы трансформации краткосрочных ссудных капиталов в средне- и долгосрочные. К таким механизмам можно отнести государственные гарантии и льготы.

Рынок ссудных капиталов — это специфическая сфера товарных отношений, где объектом сделки является предоставляемый в ссуду денежный капитал и формируется спрос и предложение на него. С функциональной точки зрения рынок ссудных капиталов представляет собой систему рыночных отношений, обеспечивающих аккумуляцию и перераспределение денежных капиталов в целях обеспечения кредитования экономики. С институциональной точки зрения рынок ссудных капиталов представляет собой совокупность кредитно-финансовых учреждений, организаторов торговли и других учреждений рынка ценных бумаг (РЦБ), через которые осуществляется движение ссудного капитала.

6.2. Финансовые кредиты

Финансовый кредит – это ссудный капитал, который предоставляется банком – резидентом или нерезидентом, квалифицированным как банковское учреждение в соответствии с законодательством государства пребывания нерезидента, или резидентами и нерезидентами, имеют статус небанковских финансовых учреждений, в ссуду юридическому или физическому лицу на определенный срок для целевого использования под процент.

Основной разновидностью финансовых кредитов является банковский кредит, который предоставляется во временное пользование на условиях, предусмотренных кредитным договором.

Различают краткосрочные (до 1 года), среднесрочные (до 3 годов), долгосрочные (больше 3 лет) кредиты.

Долгосрочные кредиты получают предприятия для финансирования долгосрочных активов, в частности основных средств (их приобретение, реконструкция, модернизация), нового строительства, других видов необорачиваемых активов, а также отдельных видов оборотных активов, в которых средства замораживаются на длительный период.

В экономически развитых странах долгосрочные банковские кредиты берут, как правило, предприятия малого и среднего бизнеса. Крупные предприятия долгосрочную потребность в капитале удовлетворяют по большей части путем эмиссии облигаций.

Краткосрочными кредитами банков является обязательство предприятия перед кредитным учреждением (банком), которые должны быть выполненные в течение срока, который не превышает одного года из даты составления баланса, а также обязательства за кредитами (заемами), как долгосрочными, так и краткосрочными, срок погашения которых минул на дату составления баланса.

Краткосрочные банковские кредиты привлекаются по большей части для финансирования оборотных активов предприятия, в частности на покрытие временного дефицита платежных средств, приобретения товаров, производственных запасов и тому подобное.

6.3. Облигации предприятий

Облигации предприятия рассматриваются как классический инструмент привлечения субъектами ведения хозяйства ссудного капитала на долгосрочный период. Выпуск облигаций ориентирован на рынок, а не на конкретного заемщика.

Облигация — это ценная бумага, которая удостоверяет внесение его владельцем денежных средств и подтверждает обязательство возместить ему нарицательную стоимость этой ценной бумаги в предусмотренный v ему срок с выплатой дохода, порядок определения которого предусматривается условиями выпуска.

Облигации могут выпускаться предприятиями всех предусмотренных законом форм собственности, объединениями предприятий, акционерными и другими обществами и не дают их владельцам права на участие в управлении. Как правило, облигации эмитируются крупными АО или ООО, которые имеют достаточный уровень кредитоспособности и репутацию для успешного размещения ценных бумаг на рынке.

Облигации могут выпускаться именными и на предъявителя. Учитывая то, что срок, на который размешиваются облигации, составляет по большей части от 5 до 15 годов, для упрощения процедуры передачи права собственности большинство предприятий выпускают облигации на предъявителя.

Основные преимущества финансирования на основе эмиссии облигаций:

§ Диверсификация капиталодателей|, особенно кредиторов;

§ Привлечение средств осуществляется на долгосрочный период;

§ Налоговые преимущества, поскольку проценты по облигациям относятся на уменьшение обложенного налогом дохода эмитента;

§ По сравнению с акциями, облигации являются менее рискованным объектом вложения средств для инвесторов.

В случае невыполнения или несвоевременного выполнения эмитентом обязательства относительно выплаты доходов по процентным облигациям или погашения отмеченной в облигации суммы в определенный срок взыскания соответствующих сумм осуществляется принудительно судом или хозяйственным судом.

В отличие от акций, курс эмиссии облигаций (за исключением конвертированных облигаций) может совпадать с номиналом, быть выше или ниже его. Если курс эмиссии превышает номинал, то предприятие-эмитент получает доход в виде ажио (премию), аналогично к эмиссионному доходу за корпоративными правами. Курс погашения может совпадать с номиналом или превышать его. Доход по облигациям всех видов выплачивается в соответствии с условиями их выпуска.

Пример 3.

Облигации эмитируются за номинальной процентной ставкой 12%, проценты насчитываются ежегодно, один раз на год. Курс эмиссии составляет 80 % к номиналу. Период обращения облигаций — 10 лет с погашением в конце срока обращения за курсом 1 10 %, одноразовые накладные расходы, связанные с эмиссией облигаций, — 5 % от номиналу.

Для определения эффективной ставки процента для эмитента рассчитаем среднегодовые расходы, связанные с привлечением капитала.

• среднегодовая величина дизажио составляет 3 % (30 : 10);

• среднегодовые накладные расходы (одноразовые расходы, распределенные на период обращения облигаций) — 0,5% (5 : 10);

• фиксирована процентная ставка — 12 %.

Таким образом, общая величина расходов будет составлять 15,5 % к номиналу. Реальна величина финансовых ресурсов, которые поступают в распоряжение предприятия, равняется 75 % от номиналу (курс эмиссии за минусом одноразовых накладных расходов). Отношение между величиной расходов и объемом привлечения финансовых ресурсов характеризует эффективную ставку процента для эмитента — 20,6 %.

Инвестор, рассчитывая эффективную ставку процента, не принимает во внимание осуществленные эмитентом одноразовые накладные расходы. Если погашение облигации проводится в конце периода, то инвесторам целесообразно использовать такой алгоритм расчета эффективной ставки процента

i+d| / n

Re| = · 100% (2)

Re| = · 100% (2)

Ke|

где d — дисконт, выраженный в процентах (Кн – Ке);

и — фиксирована процентная ставка;

Ке — курс эмиссии, в процентах;

Кн — курс погашения облигаций, в процентах.

Конечно, в случае необходимости в отмеченной формуле могут использоваться не только относительные, но и абсолютные величины. Учитывая данные предыдущего примера, эффективная ставка процента для инвестора будет составлять:

12 + 30 /10

Re| = 80 · 100 = 18,75 %

Re| = 80 · 100 = 18,75 %

В случае, если погашение облигаций осуществляется ежегодно ровными суммами, то в алгоритме расчета эффективной ставки процента вместо п целесообразно подставить среднюю величину срока обращения облигаций

N + 1

t = (3)

t = (3)

Если условие предыдущего примера кое-что откорректировать, в частности предусмотреть ежегодное погашение облигаций одинаковыми суммами, то эффективная ставка процента для инвестора будет составлять:

12 + 30 / 10

Re| = · 100 = 21,85 %

Re| = · 100 = 21,85 %

68,65

Расчет эффективной ставки процента имеет значение в первую очередь для инвесторов, при оценке эффективности их вложений и определения амортизированной себестоимости финансовых инвестиций, которая отображается в отчетности

6.4. Коммерческие кредиты

Одним из источников формирования ссудного капитала предприятий есть коммерческие кредиты. Коммерческий кредит – это форма кредита, которая характеризует отношения ссуды между двумя субъектами хозяйственной деятельности, которые возникают в результате полученных авансов в счет поставок продукции (работ, услуг) или получения товаров с отсрочкой платежа.

Эти кредиты принципиально отличаются от банковских, поскольку кредитором выступают коммерческие партнеры предприятия. К основным разновидностям коммерческих кредитов относятся:

§ Товарные кредиты;

§ Получены авансы.

В результате привлечения товарного кредита в предприятия возникает кредиторская задолженность за товары (работы, услуги). Эти кредиты носят преимущественно краткосрочный характер и следуют на финансирование оборотных активов, как правило, запасов.

Основной целью предоставления товарных кредитов является стимулирование сбыта продукции и привязка отдельных перспективных клиентов к поставщику.

Важным вопросом, связанным с коммерческим кредитованием, является стоимость кредита. Эта стоимость зависит от таких основных факторов:

• уровня скидки к базовой цене (сконто|) товара в случае осуществления досрочных расчетов;

• периоду, в течение которого предоставляются скидки;

• периоду отсрочки платежей.

В случае, если поставщик отгружает продукцию с отсрочкой платежа, не предусматривая при этом никакие скидки за досрочную оплату, то стоимость привлечения такого товарного кредита для заемщика будет равняться нулю. Если же условиями контракта предусмотрена зависимость цены товара от сроков расчетов, то есть установленные определены скидки к базовой цене в случае осуществления досрочных платежей, то потерян доход покупателя (соответственно уплата завышенной цены за товар) в результате получения товарного кредита можно трактовать как плату за пользование заимообразным капиталом.

Эффективная ставка процента для заемщика (Ке) по товарному кредиту может рассчитываться по такой формуле:

SK|

Re| = · (4)

Re| = · (4)

Z – h

где SK—| величина скидки (%);

h — период действия скидки (дней);

Z — длительность отсрочки платежа (дней).

Понятно, что чем большей является скидка к базовой цене и период ее действия, тем выше будет стоимость привлечения товарного кредита. При прочих равных условиях чем большим является период отсрочки платежей, тем ниже будет стоимость кредита.

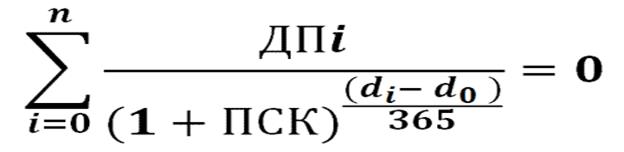

В соответствии с Указанием Центрального Банка Российской Федерации «О порядке расчета и доведения до заемщика — физического лица полной стоимости кредита»,

полная стоимость кредита определяется в процентах годовых по формуле:

где:

di — дата i-го денежного потока (платежа);

d0 — дата начального денежного потока (платежа) (совпадает с датой перечисления денежных средств заемщику);

n — количество денежных потоков (платежей);

ДПi — сумма i-го денежного потока (платежа) по кредитному договору. Разнонаправленные денежные потоки (платежи) (приток и отток денежных средств) включаются в расчет с противоположными математическими знаками, а именно: предоставление заемщику кредита на дату его выдачи включается в расчет со знаком “минус”, возврат заемщиком кредита, уплата процентов по кредиту включаются в расчет со знаком “плюс”.

ПСК — полная стоимость кредита, в % годовых.

При определении полной стоимости кредита все сборы (комиссии), предшествующие дате перечисления денежных средств заемщику (например, за рассмотрение заявки по кредиту), включаются в состав платежей, осуществляемых заемщиком на дату начального денежного потока (платежа) (d0).

В расчет полной стоимости кредита включаются:

Платежи заемщика по кредитному договору, связанные с заключением и исполнением кредитного договора, размеры и сроки уплаты которых известны на момент заключения кредитного договора, в том числе:

·- по погашению основной суммы долга по кредиту,

·по уплате процентов по кредиту,

·сборы (комиссии) за рассмотрение заявки по кредиту (оформление кредитного договора),

·комиссии за выдачу кредита,

·комиссия за открытие, ведение (обслуживание) счетов заемщика (если их открытие и ведение обусловлено заключением кредитного договора),

·комиссии за расчетное и операционное обслуживание,

·комиссии за выпуск и годовое обслуживание кредитных и расчетных (дебетовых) карт (далее — банковские карты);

Платежи заемщика в пользу третьих лиц, если обязанность заемщика по таким платежам вытекает из условий кредитного договора, в котором определены такие третьи лица (например, страховые компании, нотариальные конторы, нотариусы). К указанным платежам относятся платежи по оценке передаваемого в залог имущества (например, квартиры), платежи по страхованию жизни заемщика, ответственности заемщика, предмета залога (например, квартиры, транспортного средства) и другие платежи.

Если условиями кредитного договора определено конкретное третье лицо, для расчета полной стоимости кредита используются тарифы этого лица. Тарифы, используемые для расчета полной стоимости кредита, могут не учитывать индивидуальных особенностей заемщика (например, его возраст или стаж вождения) и предмета залога (например, производителя, модель или год выпуска транспортного средства). Если кредитная организация не учитывает такие особенности, заемщик должен быть проинформирован об этом. В случае, если при расчете полной стоимости кредита платежи в пользу третьих лиц не могут быть однозначно определены на весь срок кредитования, в расчет полной стоимости кредита включаются платежи в пользу третьих лиц за весь срок кредитования исходя из тарифов, определенных на день расчета полной стоимости кредита.

В случае, если кредитным договором определено два третьих лица или более, расчет полной стоимости кредита может осуществляться с использованием тарифов любого из них с указанием информации о лице, тарифы которого были использованы для включения в расчет полной стоимости кредита, а также информации о том, что в случае обращения заемщика к услугам иного лица размер полной стоимости кредита может отличаться от расчетного.

Платежи заемщика по страхованию предмета залога включаются в расчет полной стоимости кредита в сумме, пропорциональной части стоимости товара (услуги), оплачиваемой за счет кредита, а также соотношению срока кредитования и срока страхования, если срок кредитования меньше срока страхования.

В расчет полной стоимости кредита не включаются:

·платежи заемщика, обязанность осуществления которых заемщиком вытекает не из кредитного договора, а из требований закона (например, при заключении договора обязательного страхования гражданской ответственности владельцев транспортных средств);

·платежи, связанные с несоблюдением заемщиком условий кредитного договора;

·предусмотренные кредитным договором платежи заемщика по обслуживанию кредита, величина и(или) сроки уплаты которых зависят от решения заемщика и(или) варианта его поведения, в том числе:

·комиссия за частичное (полное) досрочное погашение кредита,

·комиссия за получение (погашение) кредита наличными деньгами (за кассовое обслуживание), в том числе с использованием банкоматов,

·неустойка в виде штрафа или пени, в том числе за превышение лимита овердрафта, установленного заемщику,

·плата за предоставление информации о состоянии задолженности.

·По банковским картам в расчет полной стоимости кредита не включаются: комиссии за осуществление операций в валюте, отличной от валюты счета (валюты предоставленного кредита); комиссии за приостановление операций по банковской карте; комиссии за зачисление другими кредитными организациями денежных средств на банковскую карту.

В случае, если кредитный договор предполагает различные размеры платежей заемщика по кредиту в зависимости от решения заемщика, расчет полной стоимости кредита производится исходя из максимально возможных суммы кредита (лимита овердрафта) и срока кредитования (срока действия банковской карты), равномерных платежей по кредитному договору (возврат основной суммы долга по кредиту, уплата процентов по кредиту и иные платежи, определенные условиями кредитного договора). В случае, если кредитным договором предусмотрен минимальный ежемесячный (регулярный) платеж, расчет полной стоимости кредита производится исходя из данного условия.

Информация о полной стоимости кредита, перечень и размеры платежей, включенных и не включенных в расчет полной стоимости кредита, а также перечень платежей в пользу не определенных в кредитном договоре третьих лиц доводятся кредитной организацией до заемщика в составе кредитного договора.

График погашения полной суммы, подлежащей выплате заемщиком, может быть доведен до заемщика в качестве приложения к кредитному договору (дополнительного соглашения к кредитному договору).

При изменении условий кредитного договора, влекущих изменение полной стоимости кредита, новое (уточненное) значение полной стоимости кредита определяется с учетом платежей, произведенных с начала срока действия кредитного договора. Способ и форма доведения до заемщика информации о новом (уточненном) значении полной стоимости кредита могут устанавливаться в кредитном договоре, в том числе для случая, когда предусматривается возможность изменения условий кредитного договора кредитной организацией в одностороннем порядке.

Кредитная организация обязана доводить до заемщика информацию о полной стоимости кредита до заключения кредитного договора и до изменения условий кредитного договора, влекущих изменение полной стоимости кредита, в соответствии с пунктом 5 настоящего Указания. Данная информация может доводиться до заемщика в проекте кредитного договора (дополнительного соглашения), в документах, направляемых сторонами друг другу в процессе заключения кредитного договора (дополнительного соглашения), иными способами, позволяющими подтвердить факт ознакомления заемщика с указанной информацией и предусматривающими наличие даты и подписи заемщика.

Факторинг

Факторинг можно трактовать как способ краткосрочного финансирования деятельности предприятия. Факторинг – это продажа дебиторской задолженности финансовому посреднику (факторинговой компании или банку).

Содержание операции факторинга сводится к переуступке первым кредитором прав требования долга третьего лица другому кредитору (фактору) с предыдущей или последующей компенсацией стоимости такого долга первому кредитору.

К важнейшим функциям факторинга принадлежат:

• функция финансирования и кредитования: предприятия вступают право на получение денежных средств согласно платежным документам на поставленную продукцию в обмен на немедленное получение основной суммы дебиторской задолженности (за вычетом комиссионного вознаграждения факторинговой фирме);

• функция покрытия риска (Deikrtdere|); риск невозвращения кредиторской задолженности переходит к фактору;

• функция управления дебиторской задолженностью: вся работа из взыскания задолженности переходит к компетенции фактора.

Размер вознаграждения по факторинговым операциям зависит от рискованности оооо операции, действующей процентной ставки и сроков наступления платежа. Перед заключением соглашения фактор проверяет кредитоспособность должника. При отсутствии прямых финансовых отношений между должником и фактором оценка кредитоспособности осуществляется из использования непрямой| информации, а также информации, предоставленной кредитными институтами, которые обслуживают должника.

Законодательство обязывает кредитора сообщить должнику об уступке требования и при этом не требует предоставления последнему соглашения между начальным кредитором и фактором об уступке требования. Однако, если новый кредитор обращается с претензией и иском к должнику, он должен предоставить доказательства того, что именно ему первоначальный кредитор вступил требование. Таким доказательством является письменное соглашение между ним и начальным кредитором об уступке требования.

Дата добавления: 2017-05-18; просмотров: 1713;