Рейтинговая оценка финансового состояния предприятия

Ниже предлагается методика комплексной сравнительной рейтинговой оценки финансового состояния и деловой активности предприятия, основанная на теории и методике финансового анализа предприятия в условиях рыночных отношений.

Комплексная сравнительная рейтинговая оценка финансового состояния предприятия включает следующие этапы:

· сбор и аналитическую обработку исходной информации за оцениваемый период времени;

· обоснование системы показателей, используемых для рейтинговой оценки финансового состояния предприятия и их классификацию;

· расчет итогового показателя рейтинговой оценки;

· классификацию (ранжирование) предприятий по рейтингу.

Итоговая рейтинговая оценка учитывает все важнейшие параметры финансовой и операционной деятельности компании, т.е. хозяйственной деятельности в целом.

При ее построении используются данные о производственном потенциале предприятия, рентабельности его продукции, эффективности использования финансовых ресурсов, состоянии и размещении средств, их источниках и другие показатели. Точная и объективная оценка финансового состояния не может базироваться на произвольном наборе показателей. Поэтому выбор и обоснование исходных показателей деятельности должны осуществляться согласно положениям теории финансов предприятия, исходить из целей оценки, потребностей субъектов управления в аналитической оценке. Ниже в таблице приведен примерный набор исходных показателей для общей сравнительной оценки.

Система исходных показателей для рейтинговой оценки по данным публичной отчетности

Предлагаемая система показателей базируется на данных публичной отчетности предприятий. Исходные показатели для рейтинговой оценки объединены в четыре группы. В первую группу включены наиболее обобщенные и важные показатели оценки прибыльности (рентабельности) хозяйственной деятельности предприятия. В общем случае показатели рентабельности представляют собой отношение прибыли к стоимости тех или иных средств (имущества) предприятия, участвующих в получении прибыли. Поэтому здесь полагается, что наиболее важными для сравнительной оценки выступают показатели рентабельности, исчисленные по отношению чистой прибыли к стоимости всего имущества или к величине собственных средств предприятия. Во вторую группу включены показатели оценки эффективности управления предприятием. Рассматриваются наиболее общие четыре показателя. Эффективность управления определяется отношением прибыли ко всему обороту предприятия – выручке. При этом используются показатели: прибыль от всей реализации, прибыль от реализации продукции, чистая прибыль, валовая (балансовая) прибыль. В третью группу включены показатели оценки деловой активности предприятия. Отдача всех активов (всего капитала) предприятия определяется отношением выручки от реализации продукции к валюте баланса. Отдача основных фондов (фондоотдача) исчисляется отношением выручки от реализации продукции к стоимости основных средств и нематериальных активов. Оборачиваемость оборотных активов (количество оборотов) рассчитывается отношением выручки от реализации продукции к стоимости оборотных средств. Оборачиваемость запасов определяется отношением выручки от реализации продукции к стоимости запасов. Оборачиваемость дебиторской задолженности исчисляется отношением выручки от реализации продукции к общей сумме дебиторской (краткосрочной и долгосрочной) задолженности. Оборачиваемость банковских активов определяется отношением выручки от реализации продукции к сумме наличности, невостребованной выплаты за проданные товары, авансов, выданных поставщикам и подрядчикам, полученных чеков, ценных бумаг, неучтенных срочных займов и других краткосрочных финансовых вложений. Отдача собственного капитала рассчитывается как отношение выручки от реализации продукции к величине источников собственных средств. В четвертую группу включены показатели оценки ликвидности и рыночной устойчивости предприятия. Текущий коэффициент ликвидности (покрытия) определяется отношением суммы оборотных активов к сумме срочных обязательств. Критический коэффициент ликвидности исчисляется отношением суммы денежных средств и дебиторской задолженности к сумме срочных обязательств. Индекс постоянного актива определяется отношением стоимости основных средств и прочих внеоборотных активов к источникам. Обеспеченность запасов и затрат собственными оборотными средствами исчисляется отношением суммы собственных оборотных средств к стоимости запасов. При характеристике рыночной устойчивости акционерных компаний целесообразно использовать такие относительные показатели, как чистая прибыль на одну акцию, дивиденды на одну акцию, дивиденды на одну акцию по отношению к рыночному курсу акций и др. Такова система исходных показателей для комплексной оценки финансового состояния. Необходимо отметить одно важное обстоятельство. Среди исходных показателей оценки имеются итоговые показатели, характеризующие объем продукции, прибыль за отчетный период. Вместе с тем показатели баланса имеют одномоментный характер, т. е. исчислены на начало и конец отчетного периода. Поскольку все исходные показатели, включенные в таблицу, являются относительными, возникает необходимость методологического обоснования порядка их расчета. Не имеет смысла осуществлять расчет этих показателей на начало периода, поскольку данные о прибыли и объеме продаж имеются только за текущий отчетный период. В связи с этим показатели рассчитываются либо на конец периода, либо к усредненным значениям статей баланса (сумма данных на начало и конец периода, деленная на два). В основе расчета итогового показателя рейтинговой оценки лежит сравнение предприятий по каждому показателю финансового состояния с условным эталонным предприятием, имеющим наилучшие результаты по всем сравниваемым показателям. Таким образом, за основу для получения рейтинговой оценки финансового состояния предприятия принимаются не субъективные предположения экспертов, а сложившиеся в реальной рыночной конкуренции наиболее высокие результаты из всей совокупности сравниваемых объектов. Эталоном сравнения как бы служит самый удачливый конкурент, у которого все показатели наилучшие. Такой подход соответствует практике рыночной конкуренции, где каждый самостоятельный товаропроизводитель стремится к тому, чтобы по всем показателям деятельности выглядеть лучше своего конкурента. Если субъектов рыночных отношений интересуют только вполне определенные объекты хозяйственной деятельности (например, потенциального инвестора могут интересовать показатели работы только сахарных заводов или кондитерских фабрик, либо стекольных заводов и т. д.), то эталонное предприятие формируется из совокупности однотипных объектов. Однако в большинстве случаев эталонное предприятие может формироваться из показателей работы объектов, принадлежащих различным отраслям деятельности. Это не составляет препятствия к применению метода оценки, поскольку финансовые показатели сопоставимы и для разнородных объектов хозяйствования. В общем виде алгоритм сравнительной рейтинговой оценки финансового состояния предприятия может быть представлен в виде последовательности следующих действий. 1. Исходные данные представляются в виде матрицы (aij), т.е. таблицы, где по строкам записаны номера показателей (i = 1, 2, 3 … n), а по столбцам – номера предприятий (j = 1, 2, 3 … m). 2. По каждому показателю находится максимальное значение и заносится в столбец условного эталонного предприятия (m + 1). 3. Исходные показатели матрицы стандартизируются в отношении соответствующего показателя эталонного предприятия по формуле:

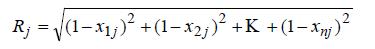

где xij - стандартизированные показатели финансового состояния i-го предприятия. 4. Для каждого анализируемого предприятия значение его рейтинговой оценки определяется по формуле:

где Rj - рейтинговая оценка для j-го предприятия; x1j, x2j, …, xnj - стандартизированные показатели j-го анализируемого предприятия. 5. Предприятия ранжируются в порядке убывания рейтинговой оценки. Наивысший рейтинг имеет предприятие с минимальным значением сравнительной оценки, полученной по формуле расчета рейтинговой оценки Rj. Для применения данного алгоритма на практике никаких ограничений на количество сравниваемых показателей и предприятий не накладывается. Изложенный алгоритм получения рейтинговой оценки финансового состояния предприятия может использоваться для сравнения предприятий на дату составления баланса (по данным на конец периода) или в динамике. В первом случае исходные показатели, рассчитываются по данным баланса и финансовой отчетности на конец периода. Соответственно, и рейтинг предприятия определяется на конец года. Во втором случае исходные показатели рассчитываются как темповые коэффициенты роста: данные на конец периода делятся на значение соответствующего показателя на начало периода либо среднее значение показателя отчетного периода делится на среднее значение соответствующего показателя предыдущего периода (или другой базы сравнения). Таким образом, получаем не только оценку текущего финансового состояния предприятия на определенную дату, но и оценку его усилий и возможностей по изменению этого состояния в динамике, на перспективу. Такая оценка служит надежным измерителем роста конкурентоспособности предприятия в данной отрасли деятельности. Она также определяет более эффективный уровень использования производственных и финансовых ресурсов. Предлагаемая методика рейтинговой оценки финансового состояния и деловой активности предприятия обладает следующими достоинствами: · данная методика базируется на комплексном, многомерном подходе к оценке такого сложного явления, как финансовое состояние предприятия; · рейтинговая оценка финансового состояния предприятия осуществляется на основе данных публичной отчетности предприятия. Для ее получения используются важнейшие показатели финансового состояния, применяемые на практике в рыночной экономике; · рейтинговая оценка является сравнительной. Она учитывает реальные достижения всех конкурентов; · для получения рейтинговой оценки используется гибкий вычислительный алгоритм, реализующий возможности математической модели сравнительной комплексной оценки производственно-хозяйственной деятельности предприятия, прошедшей широкую апробацию на практике. |

4. корректировка оценки финансового состояния с учетом ограничений и ухудшающих факторов (в том числе, с учетом динамики стоимости чистых активов).

Дата добавления: 2016-12-26; просмотров: 2215;