Виды финансовых инвестиций и условия их осуществления.

Функциональная направленность операционной деятельности предпри-ятий, не являющихся институциональными инвесторами, определяет в ка-честве приоритетной формы осуществление реальных инвестиций. Однако на отдельных этапах развития предприятия оправдано осуществление и финансовых инвестиций. Такая направленность инвестиций может быть вызвана необходимостью эффективного использования инвестиционных ресурсов, формируемых до начала осуществления реального инвестиро-вания по отобранным инвестиционным проектам; в случаях, когда, конъюн-ктура финансового (в первую очередь фондового) рынка позволяет полу-чить значительно больший уровень прибыли на вложенный капитал, чем операционная деятельность на "затухающие" товарных рынках; при нали-чии временно свободных денежных активов, связанной с сезонной дея-тельностью предприятия; в случаях намечаемого "захвата" других пред-приятий в преддверии отраслевой, товарной или региональной диверси-фикации своей деятельности путем вложения капитала в их уставные фонды (или приобретения ощутимого пакета их акций) и в ряде других аналогичных случаев.

Хотя обычно финансовые инвестиции обеспечивают более низкий уро-вень прибыли, чем функционирующие операционные активы предприятия, они формируют дополнительный ее приток в периоды, когда временно свободный капитал не может быть эффективно использован для расшире-ния операционной деятельности. Поэтому финансовые инвестиции рассматриваются как активная форма эффективного использования временно свободного капитала или как инструмент реализации стратегических целей, связанных с диверсификацией операционной деятельности предприятия.

Финансовое инвестирование осуществляется предприятием в следующих основных формах:

1. Вложение капитала в уставные фонды совместных предприятий

2. Вложение капитала в доходные виды денежных инструментов.

3. Вложение капитала в доходные виды фондовых инструментов.

1. Вложение капитала в уставные фонды совместных предприя-тий. Эта форма финансового инвестирования имеет наиболее тесную связь с операционной деятельностью предприятия. Она обеспечивает упрочение стратегических хозяйственных связей с поставщиками сырья и материалов (при участии в их уставном капитале); развитие своей произ-водственной инфраструктуры (при вложении капитала в транспортные и другие аналогичные предприятия); расширение возможностей сбыта про-дукции или проникновение на другие региональныерынки (путем вложения капитала в уставные фонды предприятии торговли); различные формы отраслевой и товарной диверсификации операционной деятельности и другие стратегические направления развития предприятия. По своему содержанию эта форма финансового инвестирования во многом подменя-ет реальное инвестирование, являясь при этом менее капиталоемкой и более оперативной. Приоритетной целью этой формы инвестирования является не столько получение высокой инвестиционной прибыли (хотя минимально необходимый ее уровень должен быть обеспечен), сколько установление форм финансового влияния на предприятия для обеспече-ния стабильного формирования своей операционной прибыли.

2. Вложение капитала в доходные виды денежных инструментов. Эта форма финансового инвестирования направлена прежде всего на эффективное использование временно свободных денежных активов предприятия. Основным видом денежных инструментов инвестирования является депозитный вклад в коммерческих банках. Как правило, эта форма используется для краткосрочного инвестирования капитала и ее главной целью является генерирование инвестиционной прибыли.

3. Вложение капитала в доходные виды финансовых инструмен-тов. Эта форма финансовых инвестиций является наиболее массовой и перспективной. Она характеризуется вложением капитала в различные виды ценных бумаг, свободно обращающихся на фондовом рынке (так на-зываемые "рыночные ценные бумаги"). Использование этой формы финан-сового инвестирования связано с широким выбором альтернативных ин-вестиционных решений как по инструментам инвестирования, так и по его срокам; более высоким уровнем государственного регулирования и защи-щенности инвестиций; развитой инфраструктурой фондового рынка; нали-чием оперативно предоставляемой информации о сотоянии и конъюнктуре фондового рынка в разрезе отдельных его сегментов и другими фактора-ми. Основной целью этой формы финансового инвестирования также яв-ляется генерирование инвестиционной прибыли, хотя в отдельных случаях она может быть использована для установления форм финансового влия-ния на отдельные компании при решении стратегических задач (путем приобретения контрольного или достаточного весомого пакета акций).

Направленность финансовых инвестиций предприятий в последнее время все больше ориентируется на фондовые инструменты. Различные инстру-менты фондового рынка составляют сейчас до 80% общего объема финан-совых инвестиций предприятия. Это определяет необходимость более подробной характеристики инвестиционных качеств отдельных фондовых инструментов инвестирования.

Ценные бумаги, обращающиеся на фондовом рынке, подразделяются на основные (ценные бумаги первого порядка) и производные (ценные бу-маги второго порядка или деривативы — фьючерсные контракты, опционы и т.п.). Производные ценные бумаги служат для осуществления спекуля-тивных биржевых сделок, страхования ценового риска ("хеджирования") и как инструменты инвестирования предприятиями не используются.

Основные ценные бумаги (или ценные бумаги первого порядка) явля-ются главным инструментом финансового инвестирования. Они подразде-ляются на две основные группы: а) долевые ценные бумаги, подтверждаю-щие право их владельца на долю в уставном капитале эмитента (к ним от-носятся акции, инвестиционные сертификаты и некоторые другие их виды); б) долговые ценные бумаги, свидетельствующие о внесении их владель-цем денежных средств и обязывающие эмитента погасить в предусмотрен-ные сроки их номинальную стоимость и выплатить дополнительное финан-совое вознаграждение обычно в форме процента (к ним относятся облига-ции, сберегательные сертификаты, вексели и некоторые другие виды).

Среди перечисленных видов ценных бумаг главная роль в финансовом инвестировании предприятий принадлежат акциям и облигациям. Рассмот-рим основные инвестиционные качества этих наиболее распространенных видов фондовых инструментов.

1. Акции, обращающиеся на фондовом рынке, классифицируются по ряду признаков:

КЛАССИФИКАЦИЯ АКЦИЙ ПО ОТДЕЛЬНЫМ ПРИЗНАКАМ

По особенностям регистрации и обращения

Именные

На предъявителя

По характеру обязательств эмитента

Привилегированные

Простые

По формам собственности эмитента

Акции государственных компании

Акции негосударственных компаний

По региональной принадлежности эмитента

Акции отечественных эмитентов

Акции зарубежных эмитентов

Перечисленные признаки классификации акций играют разную роль в процессе из выбора как объекта финансового инвестирования.

Наименьшее влияние на этот процесс оказывает деление акций на именные и на предъявителя. Такое деление в большей мере отвечает интересам эмитента, т.к. позволяет ему контролировать движение акцио-нерного капитала (обращение каждой именной акции фиксируется в книге регистрации). С позиций интересов инвестора такое деление акций харак-теризует лишь следующую их особенность — в связи со сложностью про-цедуры оформления и более глубоким контролем за их обращением имен-ные акции значительно менее ликвидны на фондовом рынке, чем акции на предъявителя.

Деление акций по формам собственности на акции государственных компаний и акции негосударственных компаний оказывает влияние на процесс их выбора в качестве объектов финансового инвестирования в связи со следующими обстоятельствами:

а) в связи с особенностями оценки корпоратизируемого имущества номинальная стоимость многих акций государственных компаний значи-тельно ниже их реальной рыночной стоимости, что дает инвесторам определенные преимущества при их приобретении в процессе первоначальной эмиссии;

б) эффективность деятельности негосударственных компаний обычно более высокая за счет лучшей организации управления, более высокой производительности труда и т.п., что создает потенциальную возможность получения более высоких дивидендов по ним.

Деление акций по региональной принадлежности эмитента на акции отечественных эмитентов и акции зарубежных эмитентов с позиций инвестора имеют следующие особенности:

а) возможность выбора соответствующих акций при реализации стратегии региональной диверсификации деятельности;

б) возможность учета различий в норме прибыли на инвестируемый капитал в различных странах;

в) необходимость учета особенностей налогообложения дохода по акциям и его вывоза за пределы страны;

г) возможность учета различий уровня инвестиционных рисков в отдельных странах.

Деление акций по характеру обязательств эмитента на привилегиро-ванные (в зарубежной практике используется термин "преференциаль-ные") и простые имеет наиболее существенное значение для инвестора с позиций принципиального различия их инвестиционных качеств. Уровень безопасности инвестирования в привилегированные акции значительно выше в связи с их гарантированным правом на получение заранее преду-смотренного уровня дивидендов и доли имущества при ликвидации акцио-нерного общества; однако они не дают права участия в управлении акцио-нерной компанией. В то же время по критерию доходности более предпо-чтительными для инвестора могут оказаться простые акции, которые луч-ше приспособлены к условиям инфляционной экономики и изменениям конъюктуры фондового рынка; кроме того, владельцы простых акций могут принимать участие в разработке дивидендной политики акционерной компании.

2. Облигации, обращающиеся на фондовом рынке, классифицируются по следующим признакам

По видам эмитентов

Облигации внутреннего государственного займа

Облигации внутренних местных займов

Облигации предприятий

По сроку погашения (периоду обращения)

Краткосрочные

Долгосрочные

По особенностям регистрации и обращения

Именные

На предъявителя

По формам выплаты вознаграждения

Процентные (купонные)

Беспроцентные (дисконтные)

По региональной принадлежности эмитента

Облигации отечественных эмитентов

Облигации зарубежных эмитентов

Так же, как и по акциям, перечисленные признаки классификации облигаций играют разную роль в процессе их выбора как объекта финансового инвестирования.

Деление облигаций по особенностям регистрации и обращения (обли-гации на предъявителя и именные), а также по региональной принадлеж-ности эмитента (облигации отечественных эмитентов и облигации за-рубежных эмитентов) определяют те же инвестиционные их особенности, которые были рассмотрены при классификации акций. Деление облигаций по видам эмитентов на облигации внутреннего государственного займа, облигации местных займов и облигации предприятий имеют существен-ное значение для инвесторов прежде всего с позиций уровня их рисков. Наименее рисковыми являются финансовые инвестиции в облигации внут-реннего государственного займа — в ряде стран с развитой рыночной эко-номикой они служат эталоном безрисковых инвестиций. Наибольшим уров-нем риска среди данного вида ценных бумаг отличаются облигации пред-приятий (хотя уровень риска по ним значительно ниже, чем по привилеги-рованным и простым акциям тех же эмитентов). Соответственно диффе-ренцируется и уровень дохода по этим видам облигаций: наименьший до-ход предлагается обычно по облигациям внутреннего государственного займа, а наибольший — по облигациям предприятий.

Деление облигаций по сроку погашения (периоду обращения) на краткосрочные (с периодом обращения до одного года) и долгосрочные (с периодом обращения свыше одного года) определяют тот же механизм формирования их инвестиционных качеств, что и в предыдущем случае. По уровню риска наиболее предпочтительными для финансовых инвести-ций являются краткосрочные облигации, которые обеспечивают большую свободу маневра в реинвестировании капитала. С ростом периода обра-щения облигации уровень ее риска возрастает в связи с возможным повы-шением ставки ссудного процента на финансовом рынке; темпами возрас-тания инфляции, более низкой ликвидностью и т.п. В соответствии с принципом платы за риск уровень доходности этих видов облигаций формиру-ется в прямой зависимости от продолжительности периода их обращения (при прочих равных условиях).

Наконец, деление облигаций по формам выплаты вознаграждения (дохода) на процентные (купонные) и беспроцентные (дисконтные) представляет для инвестора интерес с точки зрения целей вложения средств. Если такой целью является стабильное (регулярное) получение текущего дохода на инвестированный капитал, то объектом финансового инвестирования должны быть избраны процентные облигации. Если же целью инвестора является приращение капитала, то для инвестирования избираются беспроцентные облигации, по которым сумма процентного вознаграждения выплачивается при их погашении (обычно она составляет сумму дисконта с номинала таких облигаций при их продаже).

С учетом своих целей и менталитета каждый инвестор избирает конкретные формы и виды инструментов финансового инвестирования.

2. Оценка эффективности отдельных финансовых инструментов инвестирования

Оценка эффективности отдельных финансовых инструментов инвестирования, как и реальных инвестиций, осуществляется на основе сопоставления объема инвестиционных затрат, с одной стороны, и сумм возвратного денежного потока по ним, с другой. Вместе с тем, формирование этих показателей в условиях финансового инвестирования имеет существенные отличительные особенности.

Прежде всего, в сумме возвратного денежного потока при финансо-вом инвестировании отсутствует показатель амортизационных отчислений, так как финансовые инструменты, в отличие от реальных инвестиций, не содержат в своем составе амортизируемых активов. Поэтому основу теку-щего возвратного денежного потока по финансовым инструментам инвес-тирования составляют суммы периодически выплачиваемых по ним про-центов (на вклады в уставные фонды; на депозитные вклады в банках; по облигациям и другим долговым ценным бумагам) и дивидендов (по акциям и другим долевым ценным бумагам).

Кроме того, коль скоро финансовые активы предприятия (каковыми являются финансовые инструменты инвестирования) не амортизируются, они продаются (погашаются) в конце срока их использования предприяти-ем (или в конце обусловленного фиксированного срока их обращения) по той цене, которая сложилась на них на момент продажи на финансовом рынке (или по заранее обусловленной фиксированной их сумме). Следо-вательно, в состав возвратного денежного потока по финансовым инстру-ментам инвестирования входит стоимость их реализации по окончании срока их использования (фиксированной стоимости по долговым финансо-вым активам и текущей курсовой стоимости по долевым финансовым активам).

Определенные отличия складываются и в формировании нормы прибыли на инвестированный капитал. Если по реальным инвестициям этот показатель опосредствуется уровнем предстоящей операционной прибыли, которая складывается в условиях объективно существующих отраслевых ограничений, то по финансовым инвестициям инвестор сам выбирает ожидаемую норму прибыли с учетом уровня риска вложений в различные финансовые инструменты. Осторожный (или консервативный) инвестор предпочтет выбор финансовых инструментов с невысоким уровнем риска (а соответственно и с невысокой нормой инвестиционной прибыли), в то время как рисковый (или агрессивный) инвестор предпочтет выбор для инвестирования финансовых инструментов с высокой нормой инвестиционной прибыли (невзирая на высокий уровень риска по ним).

Коль ожидаемая норма инвестиционной прибыли задается самим ин-вестором, то этот показатель формирует и сумму инвестиционных затрат в тот или иной инструмент финансового инвестирования, которая должна обеспечить ему ожидаемую сумму прибыли. Эта расчетная сумма инвести-ционных затрат представляет собой реальную стоимость финансового инструмента инвестирования, которая складывается в условиях ожида-емой нормы прибыли по нему с учетом соответствующего уровня риска.

Если фактическая сумма инвестиционных затрат по финансовому ин-струменту будет превышать его реальную стоимость, то эффективность финансового инвестирования снизится (т.е. инвестор не получит ожидае-мую сумму инвестиционной прибыли). И наоборот, если фактическая сум-ма инвестиционных затрат будет ниже реальной стоимости финансового инструмента, то эффективность финансового инвестирования возрастет (т.е. инвестор получит инвестиционную прибыль в сумме, большей чем ожидаемая).

С учетом изложенного оценка эффективности того или иного финан-сового инструмента инвестирования сводится к оценке реальной его стоимости, обеспечивающей получение ожидаемой нормы инвестици-онной прибыли по нему. Принципиальная модель оценки стоимости финансового инструмента инвестирования имеет следующий вид:

n

Сфи = å(ВДП /(1+ нп)^n)

i=1

где Сфи —реальная стоимость финансового инструмента инвестирования;

ВДП—ожидаемый возвратный денежный поток за период использования финансового инструмента;

нп - ожидаемая норма прибыли по финансовому инструменту, выра-женная десятичной дробью (формируемая инвестором самостоятельно с учетом уровня риска);

п —число периодов формирования возвратных потоков (по всем их формам).

Особенности формирования возвратного денежного потока по отдель-ным видам финансовых инструментов определяют разнообразие вариаций используемых моделей оценки их реальной стоимости. Система основных из этих моделей оценки приведена на рисунке 1.

МОДЕЛИ ОЦЕНКИ РЕАЛЬНОЙ СТОИМОСТИ ОТДЕЛЬНЫХ ВИДОВ ФИНАНСОВЫХ ИНСТРУМЕНТОВ ИНВЕСТИРОВАНИЯ

Долговые финансовые инструменты инвестирования

Реализуемые с дисконтом без выплаты процентов

С периодической выплатой процентов

С выплатой всей суммы процентов при погашении

Долевые финансовые инструменты инвестирования

При использовании финансового инструмента неопределенный период времени

Со стабильным уровнем дивидендов

С постоянно возрастающим уровнем дивидендов

С колеблющимся уровнем дивидендов

При использовании финансового инструмента в течении определенного срока

Рисунок 1. Система основных моделей оценки реальной стоимости отдельных видов финансовых инструментов инвестирования.

Рассмотрим содержание этих моделей применительно к долговым и долевым финансовым инструментам инвестирования на примере облигаций и акций.

Модели оценки стоимости облигаций построены на следующих исходных показателях:

а) номинал облигации:

б) сумма процента, выплачиваемая по облигации;

в) ожидаемая норма валовой инвестиционной прибыли (норма доходности) по облигации:

г) количество периодов до срока погашения облигации.

Базисная модель оценки стоимости облигации [Basis Воnd Vаluаtion Моdel] или облигации с периодической выплатой процентов имеет следующий вид:

n

СОб = å ( По / (1 + нп)^n + Ho/(1 + нп)^t)

i=1

гдеСОб --реальная стоимость облигации с периодической выплатой процентов;

По -сумма процента, выплачиваемая в каждом периоде (представляю-щая собой произведение ее номинала на объявленную ставку процента);

Но --номинал облигации, подлежащий погашению в конце срока ее обращения;

нп—ожидаемая норма валовой инвестиционной прибыли (доходности) по облигации, выраженная десятичной дробью;

п— число периодов, остающихся до срока погашения облигации.

Экономическое содержание Базисной модели оценки стоимости обли-гации (облигации с периодической выплатой процентов) заключается в том, что ее текущая реальная стоимость равна сумме всех процентных поступлений по ней за оставшийся период ее обращения и номинала, приведенных к настоящей стоимости по дисконтной ставке, равной ожидаемой норме валовой инвестиционной прибыли (доходности).

Модель оценки стоимости облигации с выплатой всей суммы процентов при ее погашении имеет следующий вид:

n

СОп = å (Но + Пк) / (1 + нп)^n

i=1

где СОп -- реальная стоимость облигации с выплатой всей суммы процентов при ее погашении;

Но —номинал облигации, подлежащий погашению в конце срока ее обращения;

Пк— сумма процента по облигации, подлежащая выплате в конце срока ее обращения;

нп—ожидаемая норма валовой инвестиционной прибыли (доходности) по облигации, выраженная десятичной дробью;

п—число периодов, остающихся до срока погашения облигации (по которым установлена норма прибыли).

Экономическое содержание данной модели состоит в том, что текущая реальная стоимость облигации с выплатой всей суммы процентов при ее погашении, равна совокупным выплатам номинала и суммы процента по ней, приведенным к настоящей стоимости по дисконтной ставке, равной ожидаемой норме валовой инвестиционной прибыли (доходности).

Модель оценки стоимости облигации, реализуемой с дисконтом без выплаты процентов, имеет следующий вид:

СОд = Но / (1 + нп)^n

где СОд — реальная стоимость облигации, реализуемой с дисконтом без выплаты процентов по ней;

Но —номинал облигации, подлежащий погашению в конце срока ее обращения;

нп—ожидаемая норма валовой инвестиционной прибыли (доходности) по облигации, выраженная десятичной дробью;

п—число периодов, остающихся до срока погашения облигации (по которым установлена норма прибыли).

Экономическое содержание данной модели состоит в том, что текущая реальная стоимость облигации, реализуемой с дисконтом без выплаты процентов по ней, представляет собой ее номинал, приведенный к настоящей стоимости по дисконтной ставке, равной ожидаемой норме валовой инвестиционной прибыли (доходности).

Трансформируя соответствующим образом указанные модели (т.е. меняя искомый расчетный показатель) можно по каждому виду облигаций рассчитать ожидаемую норму валовой инвестиционной прибыли (доход-ности), если показатель реальной стоимости облигации заменить на фак-тическую цену ее реализации на фондовом рынке (комплекс таких моде-лей широко представлен в специальной литературе по вопросам обращения фондовых инструментов).

Для оценки текущего уровня валовой инвестиционной прибыли по облигациям используется коэффициент ее текущей доходности, который рассчитывается по формуле:

Ктдо = (Но х СП) / СО

где Ктдо — коэффициент текущей доходности облигации;

Но—номинал облигации;

СП—объявленная ставка процента (так называемая "купонная ставка"), выраженная десятичной дробью;

СО —реальная текущая стоимость облигации (или текущая ее цена).

Модели оценки стоимости акций построены на следующих исходных показателях:

а) сумма дивидендов, предполагаемая к получению в конкретном периоде;

б) ожидаемая курсовая стоимость акции в конце периода ее реализации (при использовании акции в течение заранее определенного периода;

в) ожидаемая норма валовой инвестиционной прибыли (норма доходности) по акциям;

г) число периодов использования акции.

Модель оценки стоимости акции при ее использовании в течение неопределенного продолжительного периода времени имеет следующий вид:

¥

САн = å ( Да / (1 + нп)^n)

t=1

гдеСАн—реальная стоимость акции, используемой в течение неопределенного продолжительного периода времени;

Да—сумма дивидендов, предполагаемая к получению в каждом п-ом периоде;

нп—ожидаемая норма валовой инвестиционной прибыли (доходности) по акциям, выраженная десятичной дробью;

п—число периодов, включенных в расчет.

Экономическое содержание данной модели состоит в том, что текущая реальная стоимость акции, используемой в течение неопределенного про-должительного периода времени (неопределенное число лет), представля-ет собой сумму предполагаемых к получению дивидендов по отдельным предстоящим периодам, приведенную к настоящей стоимости по дисконт-ной ставке, равной ожидаемой норме валовой инвестиционной прибыли (доходности).

Модель оценки стоимости акции, используемой в течение заранее определенного срока, имеет следующий вид:

n

САо = å ( Да / (1 + нп)^n + КСа/(1 + нп)^t)

i=1

где САо — реальная стоимость акции, используемой в течение заранее определенного срока;

Да—сумма дивидендов, предполагаемая к получению в каждом п-ом периоде;

КСа-ожидаемая курсовая стоимость акции в конце периода ее реализации;

нп -ожидаемая норма валовой инвестиционной прибыли (доходности) по акциям, выраженная десятичной дробью;

n-число периодов, включенных в расчет.

Экономическое содержание данной модели состоит в том, что текущая реальная стоимость акции, используемой в течение заранее определенно-го срока, равна сумме предполагаемых к получению дивидендов в исполь-зуемых периодах и ожидаемой курсовой стоимости акции в момент ее реализации, приведенной к настоящей стоимости по дисконтной ставке, равной ожидаемой норме валовой инвестиционной прибыли (доходности).

Первая из рассмотренных моделей оценки стоимости акций (т.е. акций, постоянно находящихся в портфеле инвестора) имеет ряд вариантов:

Модель оценки стоимости акций со стабильным уровнем дивидендов имеет следующий вид:

САп = Да / нп

где САп —реальная стоимость акций со стабильным уровнем дивидендов;

Да—годовая сумма постоянного дивиденда;

нп — ожидаемая норма валовой инвестиционной прибыли (доходнос-

ти) по акции, выраженная десятичной дробью;

Модель оценки стоимости акций с постоянно возрастающим уровнем дивидендов (она известна как "Модель Гордона") имеет следующий вид:

САв = Дп х (1 + Тд) / (нп –Тд)

где САв — реальная стоимость акции с постоянно возрастающим уровнем

дивидендов;

Дп —сумма последнего выплаченного дивиденда;

Тд—темп прироста дивидендов, выраженный десятичной дробью;

нп—ожидаемая норма валовой инвестиционной прибыли (доходности) по акции, выраженная десятичной дробью.

Модель оценки стоимости акций с колеблющимся уровнем дивидендов по отдельным периодам имеет следующий вид:

САи = Д1/(1 +нп) + Д2/(1 + нп) + ... + Дп/(1 + нп)

где САи —реальная стоимость акции с изменяющимся уровнем дивидендов по отдельным периодам;

Д1 - Дп — сумма дивидендов, прогнозируемая к получению в каждом п-ом

периоде;

нп—ожидаемая норма валовой инвестиционной прибыли (доходности) по акциям, выраженная десятичной дробью.

Для оценки текущего уровня валовой инвестиционной прибыли по акции используется ряд показателей, основным из которых является коэффициент соотношения цены и дохода по акции. Он определяется по следующей формуле:

Кц/д = РЦа / Да

где Кц/д —коэффициент соотношения цены и дохода по акции;

РЦа—текущая рыночная цена одной акции;

Да —сумма дивидендов, выплаченных на одну акцию.

Оценка реальной стоимости финансового инструмента в сопоставлении с ценой его текущей рыночной котировки или рассчитанная ожидаемая норма валовой инвестиционной прибыли (доходности) по нему являются основным критерием принятия управленческих решений по осуществлению тех или иных финансовых инвестиций. Вместе с тем, в процессе принятия таких управленческих решений могут быть учтены и иные факторы — условия эмиссии ценных бумаг, отраслевая или региональная принадлежность эмитента, уровень активности обращения тех или иных инструментов финансового инвестирования на рынке и другие.

Современное финансовое инвестирование непосредственно связано с формированием "инвестиционного портфеля". Оно базируется на том, что большинство инвесторов избирают для осуществления финансового инвестирования более чем один финансовый инструмент, т.е. формируют оп-ределенную их совокупность. Целенаправленный подбор таких инструмен-тов представляет собой процесс формирования инвестиционного портфеля.

Инвестиционный портфель представляет собой целенаправленно сформированную совокупность финансовых инструментов, предназ-наченных для осуществления финансового инвестирования в соот-ветствии с разработанной инвестиционной политикой. Так как на по-давляющем большинстве предприятий единственным видом финансовых инструментов инвестирования являются ценные бумаги, для таких пред-приятий понятие "инвестиционный портфель" отождествляется с понятием "фондовый портфель" (или "портфель ценных бумаг").

Главной целью формирования инвестиционного портфеля является обеспечение реализации основных направлений политики финансового инвестирования предприятия путем подбора наиболее прибыльных и без-опасных финансовых инструментов. С учетом сформулированной главной цели строится система конкретных локальных целей формирования инвес-тиционного портфеля, основными из которых являются:

1) обеспечение высокого уровня формирования инвестиционной прибыли в текущем периоде;

2) обеспечение высоких темпов прироста инвестируемого капитала в предстоящей долгосрочной перспективе;

3) обеспечение минимизации уровня инвестиционных рисков, связан-ных с финансовым инвестированием;

4) обеспечение необходимой ликвидности инвестиционного портфеля.

Перечисленные конкретные цели формирования инвестиционного портфеля в значительной степени являются альтернативными. Так, обес-печение высоких темпов прироста инвестируемого капитала в долгосрочной перспективе в определенной степени достигается за счет существен-ного снижения уровня формирования инвестиционной прибыли в текущем периоде (и наоборот). Темпы прироста инвестируемого капитала и уровень формирования текущей инвестиционной прибыли находятся в прямой свя-зи с уровнем инвестиционных рисков. Обеспечение необходимой ликвид-ности портфеля может препятствовать включению в него как высокоприбыльных, так и низкорисковых финансовых инструментов инвестирования.

Альтернативность целей формирования инвестиционного портфеля определяет различия политики финансового инвестирования предприятия, которая в свою очередь предопределяет конкретный тип формируемого инвестиционного портфеля.

Рассмотрим современные подходы к типизации инвестиционных порт-фелей предприятия, обеспечивающих реализацию конкретных форм его политики финансового инвестирования.

По целям формирования инвестиционной прибыли различают два основных типа инвестиционного портфеля — портфель дохода и портфель роста.

Портфель дохода представляет собой инвестиционный портфель, сформированный по критерию максимизации уровня инвестиционной при-были в текущем периоде вне зависимости от темпов прироста инвестируе-мого капитала в долгосрочной перспективе. Иными словами, этот порт-фель ориентирован на высокую текущую отдачу инвестиционных затрат, невзирая на то, что в будущем периоде эти затраты могли бы обеспечить получение более высокой нормы инвестиционной прибыли на вложенный капитал.

Портфель роста представляет собой инвестиционный портфель, сформированный по критерию максимизации темпов прироста инвестируе-мого капитала в предстоящей долгосрочной перспективе вне зависимости от уровня формирования инвестиционной прибыли в текущем периоде. Иными словами, этот портфель ориентирован на обеспечение высоких темпов роста рыночной стоимости предприятия (за счет прироста капитала в процессе финансового инвестирования), так как норма прибыли при долгосрочном финансовом инвестировании всегда выше, чем при кратко-срочном. Формирование такого инвестиционного портфеля могут позво-лить себе лишь достаточно устойчивые в финансовом отношении предприятия.

По отношению к инвестиционным рискам различают три основных типа инвестиционного портфеля — агрессивный портфель; умеренный (компромиссный) портфель и консервативный портфель. Такая типизация портфелей основана на дифференциации уровня инвестиционного риска (а соответственно и уровня инвестиционной прибыли), на который согла-сен идти конкретный инвестор в процессе финансового инвестирования.

Агрессивный портфель представляет собой инвестиционный порт-фель, сформированный по критерию максимизации текущего дохода или прироста инвестированного капитала вне зависимости от сопутствующего ему уровня инвестиционного риска. Он позволяет получить максимальную норму инвестиционной прибыли на вложенный капитал, однако этому со-путствует катастрофический уровень инвестиционного риска, при котором инвестированный капитал может быть потерян полностью или в значи-тельной доле.

Умеренный (компромиссный) портфель представляет собой сформи-рованную совокупность финансовых инструментов инвестирования, по ко-торому общий уровень портфельного риска приближен к среднерыночно-му. Естественно, что по такому инвестиционному портфелю и норма инвестиционной прибыли на вложенный капитал будет также приближена к среднерыночной.

Консервативный портфель представляет собой инвестиционный портфель, сформированный по критерию минимизации уровня инвестици-онного риска. Такой портфель, формируемый наиболее осторожными ин-весторами, практически исключает использование финансовых инструмен-тов, уровень инвестиционного риска по которым превышает среднерыноч-ный. Консервативный инвестиционный портфель обеспечивает наиболее высокий уровень безопасности финансового инвестирования.

Исходя из этих основных типов инвестиционных портфелей формиру-ются различные их варианты, которые используются при реализации по-литики финансового инвестирования предприятия. Такими основными вариантами типов инвестиционных портфелей являются:

1) агрессивный портфель дохода;

2) агрессивный портфель роста;

3) умеренный портфель дохода;

4) умеренный портфель роста;

5) консервативный портфель дохода;

6) консервативный портфель роста.

Диапазон инвестиционных портфелей может быть расширен в еще большей степени за счет их вариантов, имеющих промежуточное значение целей финансового инвестирования.

Определение целей финансового инвестирования и типа инвестицион-ного портфеля, реализующего избранную политику, позволяет перейти к непосредственному формированию инвестиционного портфеля путем включения в него соответствующих финансовых инструментов. Эффектив-ность этого формирования связана с использованием современной "порт-фельной теории", за разработку отдельных положений которой ряд авто-ров — Г. Маркович, В. Шарп и другие — удостоены Нобелевской премии.

"Портфельная теория" представляет собой основанный на статис-тических методах механизм оптимизации формируемого инвестици-онного портфеля по задаваемым критериям соотношения уровня его прибыльности и риска. Эта теория состоит из следующих четырех разделов:

1) оценка инвестиционных качеств отдельных видов финансовых инструментов инвестирования;

2) формирование инвестиционных решений относительно включения в портфель индивидуальных финансовых инструментов инвестирования;

3) оптимизация портфеля, направленная на снижение уровня его риска при заданном уровне прибыльности;

4) совокупная оценка сформированного инвестиционного портфеля по соотношению уровня прибыльности и риска.

Рассмотрим основное содержание и методы портфельной теории, позволяющей оптимизировать формируемый портфель финансовых инвестиций.

1. Оценка инвестиционных качеств отдельных видов финансовых инструментов инвестирования является предварительным этапом фор-мирования портфеля. Она представляет собой процесс рассмотрения преимуществ и недостатков различных видов финансовых инструментов инвестирования с позиции конкретного инвестора исходя из целей сфор-мированной им политики финансового инвестирования. Результатом этого этапа формирования портфеля является определение соотноше-ния долевых и долговых финансовых инструментов инвестирования в портфеле, а в разрезе каждой из этих групп — доли отдельных видов финансовых инструментов (акций, облигаций и т.п.).

2. Формирование инвестиционных решений относительно вклю-чения в портфель индивидуальных финансовых инструментов инвестирования базируется на избранном типе портфеля, реализующем политику финансового инвестирования; наличии предложения отдельных финансовых инструментов на рынке; оценки стоимости и уровня прибыль-ности отдельных финансовых инструментов; оценки уровня систематичес-кого (рыночного) риска по каждому рассматриваемому финансовому ин-струменту. Результатом этого этапа формирования портфеля являет-ся ранжированный по соотношению уровня прибыльности и риска пере-чень отобранных для включения в портфель конкретных финансовых инструментов.

3. Оптимизация портфеля, направленная на снижение уровня его риска при заданном уровне прибыльности,основывается на оценке ковариации и соответствующей диверсификации инструментов портфеля.

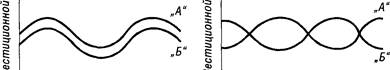

Ковариация представляет собой статистическую характеристику, иллюст-рирующую меру сходства (или различий) двух рассматриваемых величин в динамике, амплитуде и направлении изменений. В процессе оптимизации инвестиционного портфеля изучается ковариация изменения (колебания) уровня инвестиционной прибыли по различным сопоставимым видам финансовых инструментов. Принцип проявления ковариации этого показателя графически иллюстрируется на рисунке 1.

Степень ковариации направлений колеблемости инвестиционной при-были сравниваемых финансовых инструментов оценивается на основе коэффициента корелляции, значения которого могут находиться в диапа-зоне от —1,0 до +1,0. При значении коэффициента корелляции +1,0 направления колеблемости инвестиционной прибыли во времени сравни-ваемых финансовых инструментов полностью одинаковы, а при значении —1,0— полностью противоположны. Используя различия в ковариации ин-вестиционной прибыли, можно подобрать в формируемый портфель такие виды финансовых инструментов, которые не меняя уровня прибыльности портфеля позволяют существенно снизить уровень его риска.

о.

Время Время

Вариант 1. Уровень прибыли по финансовым инструментам "А" и "Б" колеблется во времени в одном направлении.

Вариант 2. Уровень прибыли по финансовым инструментам "А" и "Б" колеблется во времени в разных направлениях.

Рисунок 1. Характеристика ковариации колебаний уровня инвестиционной прибыли по различным финансовым инструментам инвестирования.

Диверсификация финансовых инструментов инвестирования позволяет уменьшить уровень несистематического (специфического) риска портфеля, а соответственно и общий уровень портфельного риска. Чем выше количество финансовых инструментов, включенных в портфель, тем ниже при не-измененном уровне инвестиционной прибыли будет уровень портфельного риска. По критериям западных специалистов минимальным требованиям диверсификации портфеля соответствует включение в него не менее 10-12 финансовых (фондовых) инструментов. В условиях неразвитости наше-го фондового рынка этот критерии может быть несколько снижен.

Диверсификация позволяет уменьшить только несистематический риск инвестиционного портфеля — систематический риск диверсификацией не устраняется (его можно только возместить соответствующей премией за риск).

Результатом этого этапа формирования портфеля является обеспечение минимально возможного уровня его риска при заданном уровне инвестиционной прибыли.

4. Совокупная оценка сформированного портфеля по соотношению уровня прибыльности и риска позволяет оценить эффективность всей работы по его формированию.

Уровень прибыльности портфеля рассчитывается по следующей формуле:

n

УПп=åУПi х Уi

i=1

где УПп —уровень прибыльности инвестиционного; портфеля;

УПi—уровень прибыльности отдельных финансовых инструментов в

портфеле;

Уi—удельный вес отдельных финансовых инструментов в совокупной стоимости инвестиционного портфеля, выраженный десятичной дробью.

Уровень риска портфеля рассчитывается по следующей формуле:

n

УРп=åУСРi х Уi + УНРп,

i=1

где УРп —уровень риска инвестиционного портфеля;

УСРi—уровень систематического риска отдельных финансовых инструментов (измеряемый с помощью бета-коэффициента);

Уi—удельный вес отдельных финансовых инструментов в совокупной стоимости инвестиционного портфеля, выраженный десятичной дробью;

УНРп —уровень несистематического риска портфеля, достигнутый в процессе его диверсификации.

Результатом этого этапа оценки портфеля является определение того, насколько удалось снизить уровень портфельного риска по отношению к среднерыночному его уровню, сформированному при заданном уровне прибыльности инвестиционного портфеля. В условиях функционирования нашего фондового рынка эта оценка должна быть дополнена и показателем уровня ликвидности сформированного портфеля. Инвестиционный портфель, который полностью отвечает целям его формирования как по типу, так и по составу включенных в него финансовых инструментов, представляет собой "сбалансированный инвестиционный портфель".

Изменение целей инвестора, значительные колебания конъюнктуры финансового рынка, изменение ставки ссудного процента, расширение предложения финансовых инструментов и ряд других условий могут вызвать необходимость корректировки сформированного инвестиционного портфеля. Такая корректировка, называемая "реструктуризацией портфеля" должна осуществляться на основе тех же принципов, которые были рассмотрены применительно к его формированию.

Дата добавления: 2016-12-08; просмотров: 871;