Ограничения матрицы БКГ

- Четырехклеточная матрица, оценивая критерии только как "низкий-высокий", не отражает того, что многие хозяйственные подразделения (быть может, большинство) находятся где-то посередине.

- Ключевой характеристикой, требующей оценки, является тренд относительной доли рынка компании. Укрепляет или теряет свои позиции компания и почему?

- Матрица БКГ не отражает относительных возможностей инвестирования между хозяйственными подразделениями. Например, инвестирование в звезду не всегда более выгодно, чем инвестирование в приносящую высокую прибыль дойную корову.

- Для того чтобы верно оценить долгосрочную привлекательность группы хозяйственных подразделений, стратеги должны проанализировать не только темпы роста отрасли и относительную долю рынка.

- Связь между относительной долей рынка и доходностью не так сильна, как эффект кривой опыта.

Матрица "привлекательность отрасли/позиция в конкуренции" General Electric /McKinseyимеет более сильную концептуальную основу, чем матрица "рост/доля".

Аналитическая модель, совместно предложенная корпорацией General Electric и консалтинговой компанией McKinsey&Со и получившая название "модель GE/McKinsey" к 1980 году стала наиболее популярной многофакторной моделью анализа стратегических позиций бизнеса. Одно время в середине 80-х годов оценивалось, что примерно 36% организаций из списка Fortune- 1000 и 45% организаций из списка Fortune-500 внедрили у себя эту методику анализа и планирования.

Модель GE/McKinsey представляет из себя матрицу, состоящую из 9 ячеек для отображения и сравнительного анализа стратегических позиций направлений хозяйственной деятельности организации. Главной особенностью этой модели явилось то, что в ней впервые для сравнения видов бизнеса стали рассматриваться не только "физические" факторы (такие, как объем продаж, прибыль, отдача инвестиций и т.п.), но и субъективные характеристики бизнеса, такие, как изменчивость доли рынка, технологии, состояние кадрового обеспечения и т.п.

Использование результатов анализа матрицы для разработки корпоративной стратегии более продуктивно. Во-первых, она вводит промежуточные значения между понятиями "высокая/низкая" и "сильная/слабая". Во-вторых, она использует значительно более широкий набор стратегически значимых переменных. Матрица БКГ основывается только на двух показателях: темп роста отрасли и относительная доля рынка. Матрица GE с девятью клетками учитывает много факторов при оценке долгосрочной привлекательности отрасли и силы/позиции в конкуренции хозяйственного подразделения. В-третьих, и это наиболее важно, девятиклеточная матрица указывает направления движения ресурсов корпораций к видам бизнеса, которые вероятнее всего достигнут конкурентного преимущества и смогут лучше всего функционировать

В матрице "привлекательность/позиция" положение каждого хозяйственного подразделения определяется на основе количественных оценок долгосрочной привлекательности отрасли и силы и позиции полразделения в конкуренции. Оба элемента ее вертикального и горизонтального построения характеризуются комплексом величин, а не определяются единственным показателем. Сумма всех весов должна быть равна 1,0. Взвешенные оценки привлекательности рассчитываются путем умножения оценки каждого показателя привлекательности отрасли (при оценке можно использовать шкалу от 1 до 5 или от 1 до 10) на вес данного показателя.

На начальном этапе применения модели для интегральной оценки координат каждого бизнеса использовалось до 40 параметров. Со временем их количество сократилось до уровня 15-20. Один из вариантов приведен в таблице.

| Характеристики сильных сторон организации (ось X) | Характеристики рыночной привлекательности (ось У) |

| Относительная доля рынка Рост доли рынка Охват дистрибьюторской сети Эффективность сети дистрибуции Квалификация персонала Преданность потребителя продукции организации Технологические преимущества Патенты, ноу-хау Маркетинговые преимущества Гибкость | Темпы роста рынка Дифференциация продукции Особенности конкуренции Норма прибыли в отрасли Ценность потребителя Преданность потребителя торговой марке |

Рекомендации матрицы Мак-Кинзи

| Конкурентная позиция бизнеса | Привлекательность отрасли | ||

| Высокая | Средняя | Слабая | |

| Сильная | 1.Стабильное лидерство. Мощное инвестирование | 2.Восходящее лидерство. Инвестиции в развитие отрасли | 3.Дополнительные усилия. Осторожное инвестирование |

| Средняя | 4.Генератор прибыли. Инвестирование в усиление позиции | 5. Осторожное развитие. Избирательное инвестирование | 6. Все или ничего. Сбор «урожая» и уход |

| Слабая | 7.Усиление или уход. Избирательное инвестирование | 8.Постепенное удаление. Сбор «урожая» | 9.Немедленное удаление с рынка. Ликвидация бизнеса |

Однако матрица Мак-Кинзи, так же как и матрица БКГ, не обеспечивает реальных рекомендаций по разработке специфических стратегий; максимум, что может дать анализ матрицы; "привлекательность/позиция в конкуренции" - это ответ на вопрос, на какую стратегию ориентироваться в целом: агрессивное расширение, защита и оборона или сбор урожая - сокращение. Такое указание, являясь ценным для управления портфелем компании в перспективе, тем не менее игнорирует вопрос о стратегической координации между различными видами деятельности, а также о том, какие стратегические подходы следует использовать и какие стратегические действия предпринимать на уровне хозяйственных подразделений. Другой слабостью данной матрицы является то, что по ней невозможно определить виды бизнеса, которые готовы стать победителями, так как их отрасли переходят в стадию начала быстрого роста.

Стратегии, рекомендуемые для отдельных квадрантов решетки, могут быть сформулированы следующим образом:

1. Сохранение и упрочнение позиции на рынке путем:

· инвестирования для обеспечения роста с максимально возможной скоростью;

· концентрации усилий по поддержанию сильных сторон бизнеса.

2. Инвестирование в борьбу за лидерство; выборочное инвестирование в сильные стороны деятельности; укрепление наиболее уязвимых сторон деятельности.

3. Обеспечение выборочного роста путем:

· специализации на основе сильных сторон деятельности;

· поиска путей преодоления слабых сторон деятельности;

· ухода с рынка, если отсутствуют признаки приемлемого роста объема продаж.

4. Крупное инвестирование в наиболее привлекательные рыночные сегменты; поддержание способности противодействовать конкурентам; обеспечение высокой прибыльности путем повышения производительности.

5. Защита существующих программ рыночной деятельности; концентрация инвестиций в сегменты, где прибыльность является высокой и риск относительно низким.

6. Ограниченное расширение деятельности, или «сбор урожая» обеспечивается за счет поиска путей расширения деятельности, не связанной с высоким риском, при этом следует минимизировать инвестиции и рационализировать все производственно-сбытовые операции.

7. Сохранение позиции и перефокусировка деятельности путем:

· перенесения акцента на зарабатывание текущих денег;

· концентрации на привлекательных сегментах;

· защиты сильных сторон деятельности.

8. Главный акцент на зарабатывание денег путем:

· защиты позиций на наиболее прибыльных сегментах;

· модернизации продуктовой линии;

· минимизации инвестиций.

9. Уход с рынка. При этом необходимо:

· вовремя распродать товары по выгодной цене;

· резко снизить постоянные издержки, избегая при этом инвестирования.

Сегодня существуют разнообразные вариации матрицы GE. В основе всех их лежит, как правило, стремление увеличить число и разнообразие учитываемых в ходе анализа факторов или предложить больше вариантов стратегических решений для той или иной позиции.

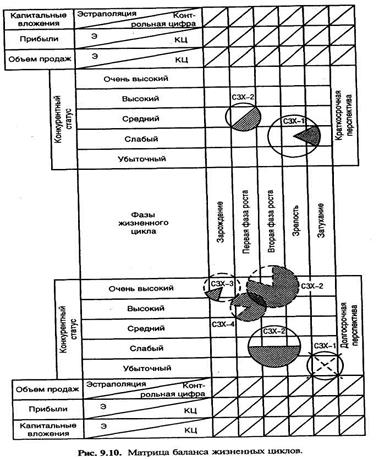

Теоретическое положение модели Arthur D. Little / Life Cicle (ADL/LC) состоит в том, что отдельный взятый бизнес любой корпорации анализируется в соответствии с концепцией жизненного цикла отрасли. Здесь предполагается, что любой бизнес последовательно проходит в своем существовании этапы рождения, развития, зрелости и спада. Анализ позиции конкретного бизнеса проводится в координатных осях "стадия жизненного цикла продукта — относительное положение на рынке (конкурентная позиция бизнеса)".

Некоторые авторы ставят под сомнение полезность подхода ADL на том основании, что, по их мнению, он подталкивает менеджеров к отказу от выпускаемой продукции при некотором уменьшении объема ее продаж. На практике фирмы могут влиять на жизненный цикл продукта. Например, к отклонению от курса жизненного цикла может привести перемена позиции зрелых продуктов или введение ряда усовершенствований.

Согласно модели, относительное положение бизнеса на рынке может быть ведущим, сильным, заметным, прочным, слабым. Таким образом, получается матрица 4x5 . Процедура выбора стратегических решений складывается из трех шагов. На первом шаге стратегия предварительно и в общей форме определяется в соответствии с тем, какую клетку матрицы занимает данный конкретный бизнес.

На втором шаге учитывается позиционирование бизнеса внутри данной клетки матрицы. В зависимости от позиции здесь осуществляется выбор линий дальнейшего движения бизнеса и конкретизация стратегий, хотя формулировки стратегий здесь также носят еще достаточно общий характер. Для каждой из ячеек матрицы существуют свои возможные стратегические маршруты по линии естественного развития или линии избирательного развития, и, соответственно выбору, свой набор уточненных стратегий. Поэтому на третьем шаге осуществляется выбор уточненной стратегии, соответствующей выбранному пути развития бизнеса.

Сильные стороны, характеризующие относительное положение бизнеса на рынке, могут определять такие переменные, как: степень патентной защищенности; эффективность производства; степень вертикальной интеграции; отношение менеджмента к возможным рискам, и др. Как и в случае матрицы Мак-Кинзи, получение интегральной оценки базируется на использовании весовых коэффициентов и экспертных данных.

|

Основным недостатком модели ADL является то, что она очень схематична и может привести неопытных менеджеров к механическим и нетворческим решениям.

Каждая матрица имеет свои достоинства и недостатки и дает разную информацию о сильных и слабых сторонах хозяйственного портфеля компании. Если все необходимые данные доступны, то должны быть построены все три матрицы, так как при этом портфель может быть оценен с разных позиций. Менеджерам корпорации требуется понимание: 1) набора отраслей, в которых функционируют ее подразделения; 2) потенциальных возможностей развития портфеля; 3) стратегического положения каждого вида бизнеса в конкретной отрасли; 4) вариантов решений по распределению финансов и ресурсов. Использование всех трех матриц для изучения диверсифицированного портфеля обеспечивает такое понимание.

В отличие от матричных подходов к оценке компании и разработке стратегий,ПИМС-анализ, или анализ влияния выбранной стратегии на величины прибыльности и наличности (PIMS — the Profit Impact of Market Strategy), основан на использовании эмпирической модели, связывающей широкий диапазон стратегических (таких, как рыночная доля, качество продукта, вертикальная интеграция) и ситуационных (скорость роста рынка, стадия развития отрасли, интенсивность потоков капитала) переменных с величиной прибыльности и способностью организации генерировать наличность. Цель проведения данного анализа заключается в определении того, какие стратегии следует выбирать в конкретных рыночных условиях. Этот метод основан на результатах анализа более 1000 конкретных СХЕ более чем 150 больших и малых компаний.

Были построены уравнения множественной регрессии, связывающие показатели прибыльности и наличных денег с различными переменными величинами. При использовании данного подхода в расчет принималось 37 факторов. Переменные величины были сгуппированы в пять классов:

1. Привлекательность рыночных условий:

скорость роста отрасли в долгосрочной перспективе (4—10 лет);

скорость роста отрасли в краткосрочной перспективе (до трех лет);

стадия жизненного цикла продукта.

2. Сила конкурентных позиций:

рыночная доля;

относительная рыночная доля;

относительное качество продукта;

относительная ширина продуктовой линии.

3. Эффективность использования инвестиций:

интенсивность инвестиций (суммарные инвестиции, отнесенные к объему продаж, и суммарные инвестиции, отнесенные к добавленной стоимости);

интенсивность основного капитала (отношение основного капитала к объему продаж);

вертикальная интеграция (отношение добавленной стоимости к объему продаж);

процент использования производственных мощностей.

4. Использование бюджета по следующим направлениям:

затраты на маркетинг по отношению к объему продаж;

затраты на НИОКР по отношению к объему продаж;

затраты на новые продукты по отношению к объему продаж.

5. Текущие изменения в положении на рынке:

изменение рыночной доли.

Были получены результаты, показывающие, что прибыльность (отношение величины прибыли к инвестициям до уплаты налогов) увеличивается по мере роста показателя относительной рыночной доли конкретных целевых рынков. Так, средний показатель прибыльности при показателе рыночной доли меньше 10% составлял около 9%. В среднем разница в 10% в показателе рыночной доли приводила к разнице в 5% показателя прибыльности. Бизнесы с рыночной долей около 40% в среднем имели показатель прибыльности в 30%.

Наиболее существенные факторы развития предприятий по модели ПИМС:

1.Вертикальная интеграция (в условиях стабильного рынка – положительное влияние, при дестабилизации рынка –высокие темпы роста и сокращения – наоборот).

2.Капиталоемкость (более капиталоемкие предприятия имеют относительно низкий уровень рентабельности и прибыли)

3.Относительное качество продукции (прямое влияние).

4.Производительность (прямое влияние).

5.Конкурентная позиция (прямое влияние)

6.Изменение доли обслуживаемого рынка (чем выше темпы роста, тем выше абсолютное значение получаемой прибыли и меньше чистая денежная наличность).

7.Инновационная деятельность (увеличение вложений в НИОКР, исследование конъюнктуры или обеспечение сбытовой деятельности улучшают результаты только при условии сильной позиции на рынке).

Связь между относительной долей обслуживаемого рынка, рентабельностью и уровнем загрузки мощностей ( в модели PIMS)

Связь между относительной долей обслуживаемого рынка, рентабельностью и уровнем загрузки мощностей ( в модели PIMS)

Однако в дальнейшем в других исследованиях было приведено много фактов, противоречащих полученным результатам — в частности, касающимся высокоприбыльных бизнесов, имевших низкие значения показателей рыночной доли . Следующий вывод заключается в том, что компании, выпускающие более высококачественные по сравнению с конкурентами продукты, являются и более высокоприбыльными. Более того, высокое качество повышает уровень лояльности потребителей, предохраняет компанию от ценовых войн и способствует повышению показателя рыночной доли. Иначе говоря, реклама никогда не заменит качество продукта.

Компании, предоставившие данные для анализа, помимо результатов расчетов и рекомендаций общего характера, также получали прогнозные оценки относительно того, что произойдет в долгосрочной и краткосрочной перспективе при проведении определенных стратегических изменений. К сожалению, данный анализ не укладывается в относительно простые, доступные для достаточно широкого круга пользователей, методики.

Лекция 16. Стратегические альтернативы, их виды, процессы разработки. Оценка стратегических альтернатив: соответствие ситуации, приемлемость, реализуемость. Стейкхолдер-анализ: определение стейкхолдеров, конфликты интересов, построение карты стейкхолдеров.

В стратегическом выборе большое значение имеет стадия формулирования набора вариантов стратегического развития (опций или альтернатив). Альтернативы– это средства, при помощи которых можно достичь поставленной цели, решить проблему или реализовать возможность. Например, различные способы выхода на новый географический рынок или предложения нового продукта на рынке, для опережения соперника, пытающегося переманить потребителей.

Под стратегическими понимают альтернативы, обладающие следующими характеристиками:

· Они относятся к выборам действий, связанным со стратегией на рынке;

· Они очень важны для организации;

· Исход выбора вариантов неопределенный;

Для разработки альтернативы требуется время.

Типы альтернатив:

Альтернативы постепенного совершенствования – как правило, это продолжения или корректировки действующих стратегий.

Альтернативы обновленияберут в качестве исходной точки текущую стратегию компании; однако здесь менеджеры намерены существенно изменить направленность деятельности. Использование таких стратегий приводит к крупным изменениям в масштабах, облике и целях стратегии. Сюда включаются новые товарные серии, наращивание уже имеющейся продукции и смещение акцентов в дифференциации (например, переход от ставки только на функциональность продукта к более тесным отношениям с потребителями).

Инновационные альтернативы всегда ведут к радикальным изменениям в стратегии компании, так как строятся на новых подходах к обеспечению победы на рынке и часто сопровождаются предложениями новых продуктов и решений, новыми способами ведения конкуренции. Требуют нового подхода к мышлению и анализу. Их иногда относят к категории «о которых не стоит и думать».

Дата добавления: 2016-11-02; просмотров: 1300;