Условия перехода на УСН .

| Для организаций | Для индивидуальных предпринимателей |

| Доходы от реализации за девять месяцев года, предшествовавшего году перехода на УСН, не должны превышать 45 млн руб. | Среднесписочная численность работников за налоговый (отчетный) период не должна превышать 100 человек |

| Средняя численность работников за налоговый (отчетный) период не должна превышать 100 человек | |

| Остаточная стоимость основных средств и нематериальных активов не должна превышать 100 млн руб. | |

| Доля участия других организаций должна составлять не более 25%. Данное условие не распространяется на организации, уставный капитал которых полностью состоит из вкладов общественных организаций инвалидов, численность которых не менее 50%, а фонд оплаты труда — не менее 25%, а также на некоммерческие организации, в том числе на организации потребительской кооперации |

Таким образом, индивидуальные предприниматели имеют возможность перейти на УСН при условии, что у них выполняется только одно ограничение — среднесписочная численность наемных работников не превышает 100 человек. Что касается организаций, то они должны выполнить четыре условия.

Пример. ООО «Лидер» решило с 2016 г. перейти на УСН. Выручка (без НДС) за девять месяцев 2015 г. составила 5 600 000 руб.

Поскольку 5 600 000 руб. < 45 000 000 руб., следовательно, лимит выручки, установленный НК РФ, не превышен.

Порядок определения среднесписочной численности работников регламентируется Инструкцией, утвержденной постановлением Госкомстата России от 7 декабря 1998 г. № 121. В среднесписочную численность включаются:

среднесписочная численность работников;

средняя численность совместителей;

средняя численность работников, с которыми заключены гражданско-правовые договоры.

Определять число работников нужно по состоянию на 1 октября года, предшествовавшего году перехода на УСН.

Пример. С января по август 2015 г. в организации по трудовым договорам работали 92 человека. В сентябре на работу приняли еще двоих. Среднесписочная численность работников организации на 1 октября 2015 г. составляет 92 человека [(92 человека х 8 мес. + 94 человека): 9 мес].

Следовательно, организация может перейти на УСН с 1 января 2016 г.

Не вправе применять УСН:

организации, имеющие филиалы и (или) представительства;

банки;

ломбарды;

страховщики;

негосударственные пенсионные фонды;

инвестиционные фонды;

профессиональные участники рынка ценных бумаг;

организации и индивидуальные предприниматели, занимающиеся производством подакцизных товаров, а также добычей и реализацией полезных ископаемых, за исключением общераспространенных полезных ископаемых;

организации и индивидуальные предприниматели, которые занимаются игорным бизнесом;

нотариусы, занимающиеся частной практикой, адвокаты, учредившие адвокатские кабинеты, а также иные формы адвокатских образований;

бюджетные учреждения;

организации, являющиеся участниками соглашений о разделе продукции;

организации и индивидуальные предприниматели, переведенные на систему налогообложения для сельскохозяйственных товаропроизводителей;

иностранные организации.

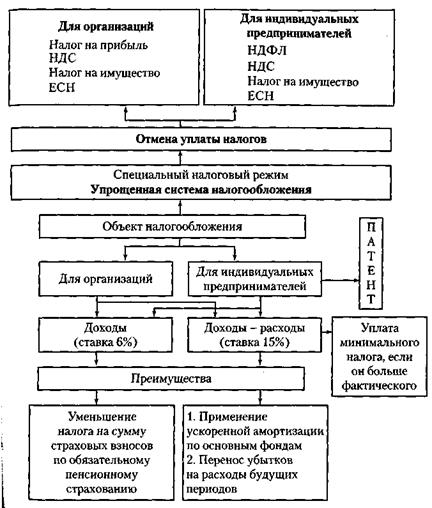

Применение УСН предполагает отмену ряда налогов для организаций и индивидуальных предпринимателей.

Отмена уплаты налогов в связи с применением УСН

| Для организаций | Для индивидуальных предпринимателей |

| Налог на прибыль | НДФЛ |

| НДС | НДС |

| Налог на имущество организаций | Налог на имущество физических лиц |

Организации и индивидуальные предприниматели уплачивают страховые взносы на обязательное пенсионное страхование. Иные налоги организации и индивидуальные предприниматели уплачивают в общем порядке.

Объекты налогообложения при УСН представлены на схеме.

Объект налогообложения выбирает сам налогоплательщик и может изменять его ежегодно с начала года, если уведомит об этом налоговый орган до 20 декабря года, предшествующего году, в котором налогоплательщик предполагает изменить объект налогообложения. В течение года налогоплательщик не может менять объект налогообложения (п. 2 ст. 34614 НК РФ).

Если объектом налогообложения являются доходы, уменьшенные на расходы, устанавливается налоговая ставка 15%. Законами субъектов РФ могут быть установлены дифференцированные налоговые ставки в пределах от 5 до 15% в зависимости от категории налогоплательщика.

К доходам относятся:

доходы от реализации, т.е. выручка от реализации товаров (работ, услуг, имущества и имущественных прав) без учета НДС, которые определяются согласно ст. 249 НК РФ;

внереализационные доходы, определяемые согласно ст. 250 НКРФ.

Датой получения доходов признается день поступления средств на счета в банках и (или) в кассу, получения иного имущества (работ, услуг) и (или) имущественных прав (кассовый метод).

Статьей 34616 НК РФ установлен перечень расходов, на сумму которых налогоплательщик может уменьшить полученные доходыпри определении объекта налогообложения. Это, в частности:

расходы на приобретение основных средств;

расходы на приобретение нематериальных активов;

расходы на ремонт основных средств, в том числе арендованных;

расходы на оплату труда и выплату пособий по временной нетрудоспособности в соответствии с законодательством РФ;

расходы на обязательное страхование работников и имущества, включая страховые взносы на обязательное пенсионное страхование, взносы на обязательное социальное страхование в соответствии с законодательством РФ;

суммы НДС по оплаченным товарам (работам, услугам);

проценты, уплачиваемые за предоставление в пользование денежных средств (кредитов, займов), а также расходы, связанные с оплатой услуг, оказываемых кредитными организациями;

расходы на обеспечение пожарной безопасности налогоплательщика в соответствии с законодательством РФ, расходы на услуги по охране имущества, обслуживанию охранно-пожарной сигнализации, расходы на приобретение услуг пожарной охраны и иных услуг охранной деятельности;

суммы таможенных платежей, уплаченные при ввозе товаров на таможенную территорию РФ и не подлежащие возврату налогоплательщику в соответствии с таможенным законодательством РФ:

расходы на содержание служебного транспорта, а также расходы на компенсацию за использование для служебных поездок личных легковых автомобилей и мотоциклов в пределах норм, установленных Правительством РФ:

расходы на командировки, в частности:

на проезд работника к месту командировки н обратно к месту постоянной работы:

наем жилого помещения (по этой статье расходов подлежат возмещению также расходы работника на оплату дополнительных услуг, оказываемых в гостиницах, за исключением расходов на обслуживание в барах и ресторанах, расходов на обслуживание в номере, расходов за пользование рекреационно-оздоровительными объектами);

суточные или полевое довольствие;

оформление и выдачу виз, паспортов, ваучеров, приглашений и иных аналогичных документов;

консульские, аэродромные сборы, сборы за право въезда, прохода, транзита автомобильного и иного транспорта, за пользование морскими каналами, другими подобными сооружениями и иные аналогичные платежи и сборы;

плата государственному и (или) частному нотариусу за нотариальное оформление документов (эти расходы принимаются в пределах тарифов, утвержденных в установленном порядке);

расходы на бухгалтерские, аудиторские и юридические услуги;

расходы на публикацию бухгалтерской отчетности, а также на публикацию и иное раскрытие другой информации, если законодательством РФ на налогоплательщика возложена обязанность осуществлять их публикацию (раскрытие);

расходы на канцелярские товары;

расходы на почтовые, телефонные, телеграфные и другие подобные услуги, расходы на оплату услуг связи;

расходы, связанные с приобретением права на использование программ для ЭВМ и баз данных по договорам с правообладателем (по лицензионным соглашениям) (к таким расходам относятся расходы на обновление программ для ЭВМ и баз данных);

расходы на рекламу производимых (приобретенных) и (или) реализуемых товаров (работ, услуг), товарного знака и знака обслуживания;

расходы на подготовку и освоение новых производств, цехов и агрегатов;

суммы налогов и сборов, уплаченные в соответствии с законодательством РФ о налогах и сборах;

расходы по оплате стоимости товаров, приобретенных для дальнейшей реализации (уменьшенные на сумму НДС по приобретаемым товарам (работам и услугам)).

Расходами налогоплательщиков признаются затраты после их фактической оплаты. Все расходы должны быть документально подтвержденными и экономически обоснованными.

Некоторые расходы нужно исчислять так же, как и при расчете налога на прибыль. Это, в частности, материальные расходы, расходы на оплату труда.

Пример. С 2016 г. ООО «Солнышко» работает по УСН и исчисляет налог с доходов, уменьшенных на расходы. Расходы на оплату труда за 2016 г. в ООО «Солнышко» составили 700 000 руб. В эту сумму вошли платежи по добровольному медицинскому страхованию своих сотрудников — 90 000 руб. Согласно п. 16 ст. 255 НК РФ взносы по договорам добровольного личного медицинского страхования включаются в состав расходов, которые уменьшают налогооблагаемую прибыль, в размере не более 6% суммы расходов на оплату труда.

Следовательно ООО «Солнышко» может уменьшить свой доход не на все расходы по страхованию, а лишь на 36 600 руб. [(700 000 руб. - 90 000 руб.) х 6%].

Расходы на приобретение основных средств принимаются в следующем порядке (п. 3 ст. 346 НК РФ).

1. В отношении расходов на приобретение (сооружение, изготовление) основных средств, приобретенных в период приме нения УСН, — с момента ввода этих основных средств в эксплуатацию.

Пример. В 2015 г. ООО «Айсберг»» перешло на УСН, налог уплачивает с доходов, уменьшенных на расходы. В марте 2015 г. ООО «Айсберг» купило лазерный принтер за 18 000 руб. и в этом же месяце ввело его в эксплуатацию. Следовательно, ООО «Айсберг» уже в марте 2015 г. уменьшило свои доходы на 18 000 руб.

2. В том случае, когда организация приобрела объект основных средств до того, как перешла на УСН, списывать остаточную стоимость объекта основных средств нужно таким образом:

если срок службы объекта равен трем годам или меньше, то его стоимость списывается на расходы равными долями в течение одного года работы на УСН;

если этот срок от трех до 15 лет, то в первый год использования УСН списывают 50% стоимости, во второй — 30%, в третий — 20% стоимости объекта;

если срок полезного использования объекта основных средств больше 15 лет, его стоимость списывается в течение 10 лет равными долями.

При определении сроков полезного использования основных средств следует руководствоваться Классификацией основных средств, включаемых в амортизационные группы. Для основных средств, которые не указаны в этой Классификации, сроки полезного использования налогоплательщик устанавливает в соответствии с техническими условиями и рекомендациями организаций-изготовителей.

Порядок исчисления и уплаты минимального налога. Налогоплательщики, выбравшие в качестве объекта налогообложения «доходы, уменьшенные на расходы», уплачивают минимальный налог.

Минимальный налог рассчитывается как 1% налоговой базы, которой являются доходы, определяемые в соответствии со ст. 34615 НК РФ.

Минимальный налог уплачивается в случае, если за налоговый период сумма исчисленного в общем порядке налога меньше суммы исчисленного минимального налога (п. 6 ст. 34618 НК РФ).

Пример. ООО «Заря» оптом продает электрические лампочки. В 2015 г. перешла на УСН. Налог исчисляется с доходов, уменьшенных на расходы. По итогам 2015 г. ООО «Заря» выручило 400 000 руб. Общая величина расходов, принимаемых к учету, составила 375 000 руб.

Единый налог за 2015 г. равен 3750 руб. [(400 000 руб. - 375 000 руб.) х 15% : 100%]. А величина минимального налога в данном случае будет равна 4000 руб. (400 000 руб. х 1%: 100%). Таким образом, единый налог оказался меньше минимального налога.

Следовательно, ООО «Заря» заплатило в бюджет минимальный налог — 4000 руб. Разница между минимальным налогом и фактическим составила 250 руб. (4000 руб. - 3750 руб.).

Налогоплательщик имеет право включить в следующие налоговые периоды разницу между суммой уплаченного минимального налога и суммой фактически исчисленного налога в расходы при исчислении налоговой базы (п. 6 ст. 34618 НК РФ).

Пример. Продолжим пример. В 2016 г. ООО «Заря» тоже работает на УСН. Доходов за этот год получено 500 000 руб., а расходы — 280 000 руб. Единый налог за 2016 г. нужно рассчитывать с 220 000 руб. (500 000 руб. - 280 000 руб.). Эту сумму можно уменьшить на разницу между минимальным и обычным налогом за 2015 г., т.е. на 250 руб.

Следовательно, размер единого налога в ООО «Заря» за 2016 г. составит32 962 руб. [(220 000 руб. - 250 руб.) х 15% : 100%].

Налогоплательщик, использующий в качестве объекта налогообложения доходы, уменьшенные на величину расходов, вправе уменьшить налоговую базу на сумму убытка, полученного по итогам предыдущих налоговых периодов, в которых налогоплательщик применял УСН и использовал в качестве объекта налогообложения доходы, уменьшенные на величину расходов. При этом под убытком подразумевается превышение расходов, определяемых в соответствии со ст. 34616 НК РФ, над доходами, определяемыми в соответствии со ст. 34615 НК РФ.

Налогоплательщик вправе перенести на текущий год сумму полученного в предыдущем году убытка. Право на перенос убытка на будущие годы действует в течение 10 лет. следующих за годом, в котором получен этот убыток. Убыток, не перенесенный на следующий год, может быть перенесен целиком или частично на любой год из последующих девяти лет.

Пример. ООО «Фламинго» работает на УСН с 2007 г. и платит единый налог с разницы между доходами и расходами. В 2007 г. ООО «Фламинго» получило доходы 350 000 руб., расходы — 400 ООО руб. Получается, что ООО « Фламинго» за 2007 г. в целом понесло убыток враз мере 50000 руб. (350 00О руб. - 400 000 руб.). Минимальный налог — 3500руб. (350000руб. х1%: 100%). Таким образом, общая сумма убытка, который ООО «Фламинго» могло перенести на следующий <2015-й год) составила 53 500 руб. (50 000 руб. + 3500 руб.). В 2015 г. ООО «Фламинго»-также работало на УСН. Доходов за этот период получено 500 000 руб.. а расходы — 150 000 руб.

Следовательно, налогооблагаемая база по единому налогу — 350 ООО руб. < 500 000руб. - 150000руб.). Сумма налога за 2015 г. равна 44 475 руб. «500 0О0 руб. - 150 000 руб. - 53 500руб.) х 15% : 100%].

Налогоплательщик обязан хранить документы, подтверждающие объем понесенного убытка и сумму, на которую была уменьшена налоговая база по каждому налоговому периоду, в течение всего срока использования права на уменьшение налоговой базы на сумму убытка.

Убыток, полученный налогоплательщиком при применении общего режима налогообложения, не принимается при переходе на УСН. Убыток, полученный налогоплательщиком при применении УСН, не принимается при переходе на общий режим налогообложения.

Сроки представления налоговой декларации и порядок уплаты налога. Налоговым периодом признается календарный год, а отчетными — I квартал, полугодие, девять месяцев календарного года.

Сроки представления деклараций

| Для организаций | Для индивидуальных предпринимателей |

| Не позднее 31 марта года, следующего за истекшим налоговым периодом | Не позднее 30 апреля года, следующего за истекшим налоговым периодом |

Налог исчисляется как соответствующая налоговой ставке процентная доля налоговой базы. Сумму налога по итогам налогового периода налогоплательщик определяет самостоятельно.

Налогоплательщики, выбравшие в качестве объекта налогообложения «доходы», по итогам каждого отчетного периода исчисляют сумму квартального авансового платежа по налогу исходя из ставки налога и фактически полученных доходов, рассчитанных нарастающим итогом с начала налогового периода до окончания соответственно I квартала, полугодия, девяти месяцев с учетом ранее уплаченных сумм квартальных авансовых платежей по налогу.

Сумму налога (авансовых платежей по налогу), исчисленную за налоговый (отчетный) период, эти налогоплательщики уменьшают на сумму страховых взносов на обязательное пенсионное страхование, уплачиваемых за этот же период в соответствии с законодательством РФ, а также на сумму выплаченных работникам пособий по временной нетрудоспособности. При этом сумма налога (квартальных авансовых платежей по налогу) не может быть уменьшена более чем на 50% по страховым взносам на обязательное пенсионное страхование.

Налогоплательщики, выбравшие в качестве объекта налогообложения «доходы, уменьшенные на величину расходов», по итогам каждого отчетного периода исчисляют сумму квартального авансового платежа по налогу исходя из ставки налога и фактически полученных доходов, уменьшенных на величину расходов, рассчитанных нарастающим итогом с начала налогового периода до окончания соответственно I квартала, полугодия, девяти месяцев с учетом ранее уплаченных сумм квартальных авансовых платежей по налогу.

Налог и авансовые платежи по нему уплачиваются по местонахождению организации (месту жительства индивидуального предпринимателя). Уплаченные авансовые платежи по налогу засчитываются в счет уплаты налога по итогам налогового периода.

Налог, подлежащий уплате по истечении налогового периода, уплачивается не позднее срока, установленного для подачи налоговых деклараций за соответствующий налоговый период. Авансовые платежи по налогу уплачиваются не позднее 25-го числа первого месяца, следующего за истекшим отчетным периодом (п. 7 ст. 34621 НК РФ).

Порядок и условия начала и прекращения применения упрощенной системы налогообложения. В соответствии со ст. 34613 НК РФ организации и индивидуальные предприниматели, изъявившие желание перейти на УСН, подают в период с 1 октября по 30 ноября года, предшествующего году, начиная с которого налогоплательщики переходят на УСН, в налоговый орган по своему местонахождению заявление. В этом заявлении организации сообщают о размере доходов за девять месяцев текущего года.

Объект налогообложения налогоплательщик выбирает до начала налогового периода, в котором впервые применена УСН. В случае изменения избранного объекта налогообложения после подачи заявления о переходе на УСН налогоплательщик обязан уведомить об этом налоговый орган до 20 декабря года, предшествующего году, в котором впервые применена УСН.

Вновь созданные организации и вновь зарегистрированные индивидуальные предприниматели, изъявившие желание перейти на УСН, вправе подать заявление об этом одновременно с подачей заявления о постановке на учет в налоговых органах. В этом случае организации и индивидуальные предприниматели вправе применять УСН в текущем календарном году с момента создания организации или с момента регистрации физического лица в качестве индивидуального предпринимателя.

По результатам рассмотрения поданных налогоплательщиками заявлений налоговый орган в месячный срок со дня их регистрации в письменной форме уведомляет налогоплательщиков о возможности либо невозможности применения УСН.

Условия перевода налогоплательщика на общий режим налогообложения:

- доход налогоплательщика по итогам налогового (отчетного) периода превысил 60 млн. руб.;

- средняя численность за налоговый (отчетный) период превысила 100 человек;

- остаточная стоимость основных средств и нематериальных активов превысила 100 млн. руб.;

- налогоплательщик стал заниматься видами деятельности, при которых запрещено применение УСН.

Перевод на общий режим налогообложения осуществляется с начала квартала, в котором допущено указанное превышение. При этом суммы налогов, подлежащих уплате при использовании общего режима налогообложения, исчисляются и уплачиваются в порядке, предусмотренном законодательством РФ о налогах и сборах для вновь созданных организаций или вновь зарегистрированных индивидуальных предпринимателей. Такие налогоплательщики не уплачивают пени и штрафы за несвоевременную уплату ежемесячных платежей в течение квартала, в котором эти налогоплательщики перешли на общий режим налогообложения.

Налогоплательщик обязан сообщить в налоговый орган о переходе на общий режим налогообложения в течение 15 дней по истечении отчетного (налогового) периода, в котором его доход превысил ограничения, установленные п. 4 ст. 34613 Н К РФ.

Организации и индивидуальные предприниматели, применяющие УСН, праве перейти на общий режим налогообложения с начала календарного года, уведомив об этом налоговый орган не позднее 15 января года, в котором они предполагают перейти на общий режим налогообложения, в письменной форме.

Особенности применения УСН индивидуальными предпринимателями на основе патента. Индивидуальные предприниматели, осуществляющие один из видов предпринимательской деятельности, указанных в ст. 346231 НК РФ, вправе перейти на УСН на основе патента. Такую систему могут применять индивидуальные предприниматели, как не привлекающие, так и привлекающие к своей предпринимательской деятельности наемных работников, в том числе по договорам гражданско-правового характера, и осуществляющие один из следующих видов предпринимательской деятельности.

Виды деятельности, по которым может применяться УСН на основе патента:

1) пошив и ремонт швейных изделий, меховых и кожаных изделий, головных уборов и изделий из текстильной галантереи, ремонт, пошив и вязание трикотажных изделий;

2) ремонт, окраска и пошив обуви;

3) изготовление валяной обуви;

4) изготовление текстильной галантереи;

5) изготовление и ремонт металлической галантереи, ключей, номерных знаков, указателей улиц;

6) изготовление траурных венков;

7) изготовление оград, памятников, венков из металла:

8) изготовление и ремонт мебели:

9) производство и реставрация ковров и ковровых изделий;

10) ремонт и техническое обслуживание бытовой радиоэлектронной аппаратуры, бытовых машин и бытовых приборов, изготовление и ремонт металлоизделий;

11) производство инвентаря для спортивного рыболовства;

12) чеканка и гравировка ювелирных изделий;

13) изготовление и ремонт игр и игрушек, за исключением компьютерных;

14) изготовление изделий народных художественных промыслов:

15) изготовление бижутерии;

16) заготовка кож и шерсти домашних животных;

17) выделка и крашение шкур животных;

18) чистка обуви;

19) ремонт и техническое обслуживание автотранспортных средств:

20) предоставление услуг парикмахерскими и салонами красоты;

21) автотранспортные услуги;

22) услуги по присмотру и уходу за детьми и больными;

23) услуги по ведению домашнего хозяйства;

24) ремонт и строительство жилья и других построек;

25) оформительские и дизайнерские работы;

26) услуги по приему стеклопосуды и вторичного сырья, за исключением металлолома;

27) нарезка стекла и зеркал, художественная обработка стекла;

28) услуги по остеклению балконов и лоджий;

29) услуги бань, саун, соляриев, массажных кабинетов;

30) услуги по обучению и репетиторству;

31) тренерские услуги;

32) организация и ведение кружков и студий;

33) озеленительные работы;

34) ветеринарные услуги;

35) ритуальные услуги.

Полный перечень видов деятельности приведен в п. 2 ст. 34625.1 НКРФ.

Принятие субъектами РФ решений о возможности применения индивидуальными предпринимателями УСН на основе патента не препятствует им применять по своему выбору УСН. Документом, удостоверяющим право применения индивидуальными предпринимателями УСН на основе патента, является выдаваемый индивидуальному предпринимателю налоговым органам патент на осуществление одного из видов предпринимательской деятельности, содержащихся в представленном в ст. . 34625.1 НК РФ перечне. Форма патента утверждается федеральным органом исполнительной власти, уполномоченным по контролю и надзору в области налогов и сборов. Патент выдается по выбору налогоплательщика на срок от одного до 12 месяцев.

Заявление на получение патента индивидуальный предприниматель подает в налоговый орган по месту своей постановки на учет в налоговом органе не позднее чем за один месяц до начала применения УСН на основе патента (п. 5 ст. 34625.1 НК РФ).

Налоговый орган обязан в 10-дневный срок выдать индивидуальному предпринимателю патент или уведомить его об отказе ; в выдаче патента. При выдаче патента заполняется также его дубликат, который хранится в налоговом органе. Годовая стоимость патента определяется как соответствующая налоговой ставке (6%) процентная доля установленного по каждому виду предпринимательской деятельности потенциально возможного к получению индивидуальным предпринимателем годового дохода. В случае получения индивидуальным предпринимателем патента на более короткий срок (квартал, полугодие, девять месяцев) стоимость патента подлежит пересчету в соответствии с продолжительностью периода, на который был выдан патент.

Размер потенциально возможного к получению индивидуальным предпринимателем годового дохода устанавливается законами субъектов РФ по каждому из видов предпринимательской деятельности, по которому разрешается применение индивидуальными предпринимателями УСН на основе патента. При этом допускается дифференциация такого годового дохода с учетом особенностей и места ведения предпринимательской деятельности индивидуальными предпринимателями на территории соответствующего субъекта Федерации (п. 7 ст.34625.1 НК РФ).

Если вид предпринимательской деятельности входит в перечень для уплаты ЕНВД, размер потенциально возможного к получению индивидуальным предпринимателем годового дохода по данному виду предпринимательской деятельности не может превышать величину базовой доходности, умноженную на 30. Такие предприниматели, перешедшие на УСН на основе патента, уплачивают 1/3 стоимости патента в срок не позднее 25 дней после начала предпринимательской деятельности на основе патента. Оставшуюся часть стоимость патента налогоплательщик оплачивает не позднее 25 дней со дня окончания периода, на который был получен патент.

В ряде случаев индивидуальный предприниматель может потерять право применения УСН на основе патента.

Условия потери права применения упрощенной системы налогообложения на основе патента:

· осуществление на основе патента вида предпринимательской деятельности, не предусмотренного в законе субъекта РФ;

· неоплата (неполная оплата) 1/3 стоимости патента.

При потере указанного права стоимость (часть стоимости) патента, уплаченная индивидуальным предпринимателем, не возвращается.

Структурно-логическая модель УСН приведена на схеме.

Дата добавления: 2016-06-13; просмотров: 711;