Система налогообложения в виде единого налога на вмененный доход

Единый налог на вмененный доход (ЕНВД) - специальный режим налогообложения. Его принципиальное отличие от традиционных схем налогообложения заключается в том, что база налогообложения определяется не по отчетности налогоплательщика, а на основе расчета доходности разных видов деятельности. При этом расчет потенциального дохода привязан к исчерпывающему перечню формальных и легко проверяемых физических показателей. Вместе с тем для законопослушных налогоплательщиков создаются дополнительные стимулы по развитию производства и увеличению объемов реализации. Введение енвд также позволяет более полно определять налоговые поступления при утверждении на финансовый год бюджетов разных уровней.

Порядок применения системы налогообложения в виде ЕНВД регламентируется гл. 263 «Система налогообложения в виде единого налога на вмененный доход для отдельных видов деятельности» НК РФ. Базовая доходность, физические показатели и корректирующий коэффициент К1 устанавливаются НК РФ. Перечень видов деятельности в пределах, определенных федеральным законодательством, переводимых на уплату ЕНВД, и значение корректирующего коэффициента К2, участвующего в расчете единого налога, определяется законодательными органами муниципальных образований.

Вмененное налогообложение достаточно широко применяется в практике налогообложения экономически развитых стран, но в каждой стране свои виды и особенности расчета единого налога.

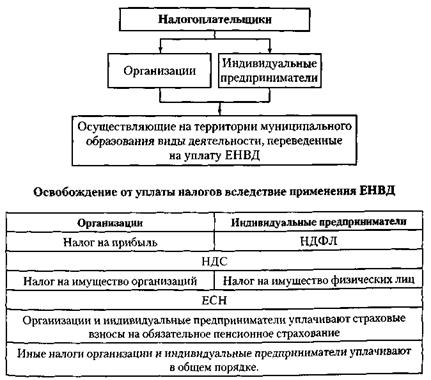

Плательщики ЕНВД представлены на схеме.

Основные положения и методика расчета ЕНВД. Для дальнейшего изложения необходимо ввести некоторые определения.

Вмененный доход (ВД) — потенциально возможный доход плательщика единого налога, рассчитываемый с учетом совокупности условий, непосредственно влияющих на его получение, и используемый для определения величины ЕНВД.

Базовая доходность (БД) — условная месячная доходность в стоимостном выражении на ту или иную единицу физического показателя, характеризующего определенный вид предпринимательской деятельности, используемая для расчета величины вмененного дохода.

Физические показатели (ФП) — косвенные показатели, характеризующие тот или иной вид предпринимательской деятельности.

Корректирующие коэффициенты базовой доходности (K1 К2) — коэффициенты, показывающие степень влияния того или иного условия на результат предпринимательской деятельности, облагаемой ЕНВД:

K1 — устанавливаемый на календарный год коэффициент-дефлятор, учитывающий изменение потребительских цен на товары (работы, услуги) в РФ в предшествовавшем календарном году (K1, в 2016 г. -1,798);

К2 — корректирующий коэффициент базовой доходности, учитывающий совокупность особенностей ведения предпринимательской деятельности, в том числе ассортимент товаров (работ, услуг), сезонность, режим работы, фактический период осуществления деятельности.

ЕНВД рассчитывается по формуле

ЕНВД = ВД х Ст, (8.1)

где ВД — вмененный доход;

Ст — ставка налога (15%).

ВД определяется по формуле

ВД = (БД х K1х К2) х ФЗ, (8.2)

где БД — базовая доходность;

ФЗ — физические показатели, характеризующие данный вид деятельности; K1, K2 — корректирующие коэффициенты базовой доходности.

Значения базовой доходности, физических показателей и видов предпринимательской деятельности, подпадающие под уплату ЕНВД, приведены в п. 3 ст. 34629 НК РФ.

Пример. ООО «Скрепка» продает в розницу канцелярские товары. Торговля осуществляется через магазин с площадью торгового зала 70 м2. Значение корректирующего коэффициента К1 в 2016 г. — 1,798);. На территории муниципального образования где осуществляется предпринимательская деятельность, введен ЕНВД и значение корректирующего коэффициента (К2) для розничной торговли установлено 0,7. Базовая доходность в месяц по данному виду деятельности — 1800 руб.

Следовательно, ежемесячная сумма ЕНВД, подлежащая уплате в бюджет, равна 23787,54 руб. [(1800 руб. х 1,798 х 0,7) =2265,48х 70 м2 х 15%: 100%].

В целях учета фактического периода времени осуществления предпринимательской деятельности значение корректирующего коэффициента К2, определяется как отношение количества календарных дней ведения предпринимательской деятельности в течение календарного месяца к количеству календарных дней в данном календарном месяце. Значение корректирующего коэффициента К2, округляется до трех знаков после запятой.

Значение К2 устанавливается в пределах от 0,005 до 1 включительно (п. 7 ст. 34629 НК РФ).

Если в течение налогового периода у налогоплательщика произошло изменение величины физического показателя, то при исчислении суммы единого налога это изменение учитывается с начала месяца, в котором оно произошло.

Пример. ООО «Грузовичок» занимается перевозкой грузов. Количество транспортных средств, используемое в 2015 г., составило 10 ед. В феврале 2016 г. в эксплуатацию были введены еще два автомобиля. На территории муниципального образования, где осуществляется предпринимательская деятельность, введен ЕНВД; значение коэффициента К2 установлено 0,8. Базовая доходность в месяц по данному виду деятельности — 6000 руб.

Следовательно, сумма ЕНВД за I квартал 2016 г. равна 44015,04 руб. [(6000 руб. х 10 шт. + 6000 руб. х 12 шт. + 6000 х 12 шт.) х 1,798 х 0,8) х 15%: 100%].

На уплату ЕНВД не переводятся:

· организации и индивидуальные предприниматели, среднесписочная численность работников которых за предшествующий календарный год превышает 100 человек;

· организации, в которых доля участия других организаций составляет более 25% (это ограничение не распространяется на организации, уставный капитал которых полностью состоит из вкладов общественных организаций инвалидов, если среднесписочная численность инвалидов среди их работников составляет не менее 50%, а их доля в фонде оплаты труда — не менее 25%);

· индивидуальные предприниматели, перешедшие на УСН на основе патента по видам предпринимательской деятельности, которые по решениям представительных органов муниципальных органов государственной власти переведены на систему налогообложения в виде ЕНВД;

· учреждения образования, здравоохранения и социального обеспечения в части предпринимательской деятельности по оказанию услуг общественного питания (если оказание этих услуг является неотъемлемой частью процесса функционирования таких учреждений, а эти услуги оказываются непосредственно этими учреждениями);

· организации и индивидуальные предприниматели, осуществляющие виды предпринимательской деятельности по передаче во временное владение и (или) пользование автозаправочных и автогазозаправочных станций (подп. 1 п. 22 ст. 34626 НК РФ).

Если по итогам года налогоплательщик допустил несоответствие таким требованиям, как численность работников и доля участия других организаций в уставном капитале, он считается утратившим право на применение системы налогообложения в виде ЕНВД и перешедшим на общий режим налогообложения с начала года, в котором допущено несоответствие указанным требованиям.

Если налогоплательщик, утративший право на применение системы налогообложения в виде ЕНВД осуществляет виды предпринимательской деятельности, переведенные решениями представительных органов муниципальных образований на уплату единого налога, без нарушения требований о среднесписочной численности работников и доле участия других организаций, то он обязан перейти на систему налогообложения в виде ЕНВД с начала квартала, следующего за кварталом, в котором устранены несоответствия вышеуказанным требованиям.

Вновь зарегистрированные налогоплательщики должны начать рассчитывать вмененный доход с месяца, следующего за тем, в котором они были зарегистрированы.

Сроки подачи и уплаты единого налога

| Сроки подачи декларации | Сроки уплаты налога |

| Не позднее 20-го числа месяца, следующего за налоговым периодом | Не позднее 25-го числа месяца, следующего за налоговым периодом |

Налоговым периодом по единому налогу признается квартал. ЕНВД может быть уменьшен на сумму уплаченных взносов по обязательному пенсионному страхованию, сумму выплаченных пособий по временной нетрудоспособности, но не более чем на 50% (п. 2 ст. 34632 НК РФ).

Пример. ООО «Мастер» оказывает услуги по ремонту бытовой техники. С 1 января 2015 г. ООО «Мастер» является плательщиком ЕНВД. В течение 2015 г. в ООО «Мастер» работали 18 человек. Сумма страховых взносов на обязательное пенсионное страхование работников за 2015 г. — 25 000 руб. Сумма ЕНВД за этот же период — 40 000 руб. Значит, размер единого налога, исчисленный ООО «Мастер» за 2015 г. можно было уменьшить не на всю сумму пенсионных взносов, а лишь частично — на 20 000 руб. (40 000 руб. х 50% : 100%).

Дата добавления: 2016-06-13; просмотров: 706;