Термины, связанные с расходованием страхового фонда

- Страховое событие – это потенциальный, возможный страховой случай,

в отношении которого проводится страхование.

- Страховой случай – это свершившееся событие, при наступлении

которого возникает обязанность страховщика возместить ущерб.

- Страховой риск – это предполагаемое событие, на случай наступления

которое проводится страхование. Событие должно быть вероятным и случайным, т.е. известно, что они могут произойти, но неизвестно, когда и где. Это перечень опасностей, находящихся на ответственности страховщика и отраженный в правилах и условиях страхования. С точки зрения вероятности наступления страхового случая выделяют более и менее опасные риски.

- Страховой ущерб – материальный или иной урон, нанесенный

страхователю в результате страхового случая. Различают прямой и косвенный ущерб. Прямой ущерб – это первичный, видимый ущерб, связанный с гибелью или повреждением имущества, а также с расходами по спасению этого имущества и приведению его в порядок. Косвенный ущерб связан со скрытыми убытками, которые проявляются уже после страхового случая, например, недополучение дохода в связи с остановкой производства из-за повреждения машин и оборудования.

- Страховая выплата (страховое возмещение) – денежная сумма,

выплачиваемая страхователю в связи с ущербом, нанесенным застрахованному имуществу в результате страхового случая, а также выплата страхового обеспечения в виде компенсации вреда жизни, здоровью, трудоспособности застрахованного лица либо накопленного дохода по договорам личного страхования

Приложение Б (справочное)

Методики расчета тарифных ставок по массовым рисковым видам страхования

Методика 1

Применяется для всех видов страхования, кроме «жизни».

Методика №1 применяется при следующих условиях:

1) Существует статистика по видам страхования: известно количество застрахованных объектов, известно количество страховых событий, известны страховые выплаты и суммы за прошлые годы.

2) Заранее известно количество договоров, которые предполагается заключить.

В основе методики лежат следующие показатели:

1. Вероятность страхового события (q)

,

,  (Б.1)

(Б.1)

где n – количество застрахованных объектов, количество заключенных

договоров;

m – число страховых случаев или число пострадавших объектов.

Страховое событие и страховой случай – разные понятия.

4. Средняя страховая сумма на один застрахованный объект (Sn)

, (Б.2)

, (Б.2)

где åSn – страховые суммы по всем объектам страхования.

5. Среднее страховое возмещение на один пострадавший объект.

, (Б.3)

, (Б.3)

где åSв – страховые выплаты по всем пострадавшим объектам за определенный период.

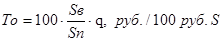

Основная часть нетто-ставки соответствует средним выплатам страховщика и зависит от вероятности наступления страховых событий (в рублях или %)-формула (3.4)

Рисковая надбавка вводится для того, чтобы учесть возможное превышение страховых случаев по сравнению с их средней величиной. Она зависит:

, (Б.4)

, (Б.4)

где RB – средний разброс страховых возмещений;

g – гарантия вероятности, с которой собранных страховых взносов должно хватить для возмещения ущерба.

Расчет рисковой надбавки может осуществляться в двух вариантах:

1 Вариант: рисковая надбавка рассчитывается по каждому страховому событию отдельно. Применяется в тех случаях, когда страховая компания имеет небольшой набор рисков. Однако, методика расчета зависит от наличия или отсутствия статистической информации о среднем разбросе страховых выплат.

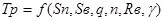

а) Если у страховой компании нет данных о величине среднего разброса возмещений (RB), то рисковая надбавка определяется по следующей формуле:

, (Б.5)

, (Б.5)

где a(g) – коэффициент, который зависит от гарантии безопасности и определяется по таблице.

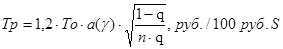

б) Страховая компания имеет данные о среднем разбросе возмещений (Rв):

(Б.6)

(Б.6)

Таблица Б.1 – Определение значения коэффициента а

| g | 0,84 | 0,90 | 0,95 | 0,98 | 0,99 |

| а | 1,0 | 1,3 | 1,645 | 2,0 | 3,0 |

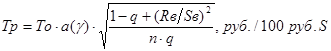

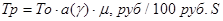

2 вариант: Если страховая компания имеет большой набор различных рисков, то рисковая надбавка (Тр) рассчитывается по всему страховому портфелю по формуле:

, (Б.7)

, (Б.7)

где μ – коэффициент вариации страхового возмещения (рассчитывается по специальным формулам)

(Б.8)

(Б.8)

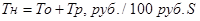

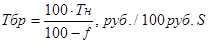

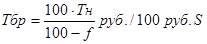

Тогда тариф-брутто определяется по формуле (3.5):

f – нагрузка, %

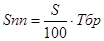

Страховая премия определяется по формуле:

(Б.9)

(Б.9)

Методика 2

Методика применима в следующих случаях:

2) имеется статистическая информация о количестве страховых выплат и величине страховой суммы.

3) Зависимость показателя, убыточности страховой суммы во времени, близка к линейной.

Расчет нетто – ставки производится в следующей последовательности:

1. По каждому году рассчитывается убыточность страховой суммы

2. На основании полученных данных за несколько лет определяется прогнозируемый уровень убыточности страховой суммы на основе линейного уравнения.

(Б.10)

(Б.10)

Y –прогнозируемая убыточность страховой суммы;

t – порядковый номер года;

a0, a1 – параметры линейного уравнения, чтобы их найти необходимо решить систему уравнений методом наименьших квадратов.

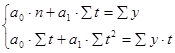

(Б.11)

(Б.11)

n – число анализируемых лет.

Подставляя значения a0 и a1 в уравнение (3.14) рассчитывают выровненные значения убыточности и прогнозируемую убыточность.

(Б.12)

(Б.12)

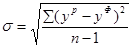

3. Для определения рисковой надбавки необходимо рассчитать среднеквадратическое отклонение фактических показателей убыточности от выровненных (расчетных).

(Б.13)

(Б.13)

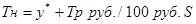

Тогда рисковая надбавка будет равна:

(Б.14)

(Б.14)

Величина b зависит от заданной гарантии безопасности (g) и числа анализируемых лет (n) и определяется по таблице.

Таблица Б.2 – Определение значения коэффициента β

| n | g | ||||

| 0,8 | 0,9 | 0,95 | 0,975 | 0,99 | |

| 2,972 | 6,649 | 13,64 | 27,448 | 68,74 | |

| – | – | – | – | – | |

| 1,184 | 1,984 | 2,85 | 3,854 | 5,5 | |

| – | – | – | – | – |

4. Тогда тариф-нетто равен:

(Б.15)

(Б.15)

5. Тариф-брутто определяется по известной формуле (3.5):

Дата добавления: 2016-05-25; просмотров: 661;