Классификация видов страховой деятельности

Под «классификацией» понимают иерархическую систему взаимосвязанных звеньев (элементов), позволяющую создать стройную картину единого целого с выделением его совокупных частей. В нашей стране страхование условно классифицируется на отрасли, подотрасли и виды.

В основе деления страхования на отрасли лежат принципиальные различия в объектах страхования. Федеральный закон «Об организации страхового дела в Российской Федерации» в зависимости от объектов выделяет три самостоятельные отрасли страхования:

- имущественное страхование ;

- личное страхование;

- страхование ответственности.

Имущественное страхование трактуется как отрасль страхования, в которой объектом страховых отношений выступают материальные ценности, имущество в различных видах.

Личное страхование трактуется как отрасль страхования, где в качестве объектов страхования выступают нематериальные ценности: жизнь, здоровье и трудоспособность человека.

Страхование ответственности - отрасль страхования, где объектом выступает ответственность перед третьими лицами, которым может быть причинен ущерб.

Более глубокие различия в объектах страхования позволяют выделить внутри отраслей соответствующие подотрасли.

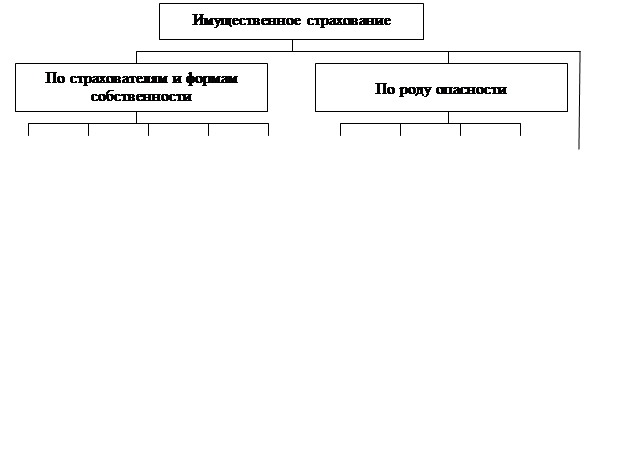

Имущественное страхование (рис. 1.2) можно классифицировать, с одной стороны, по формам собственности, с другой стороны, по роду опасности. Исходя из первого критерия, выделяют:

- страхование государственного имущества;

- страхование имущества предприятий, образованных на основе

акционерного или паевого капитала;

- страхование имущества частных предпринимателей;

- страхование арендованного имущества;

- страхование имущества граждан.

По роду опасности страхование имущества подразделяется на:

- страхование различного имущества (производственного, домашнего,

государственного и т.п.) от огня и других стихийных бедствий;

- страхование различного имущества (в том числе транспортных средств)

от кражи, аварии, угона;

- страхование животных от падежа и вынужденного забоя;

- страхование сельскохозяйственных культур от засухи и прочих

стихийных бедствий.

Особую подотрасль имущественного страхования составляет страхование предпринимательских рисков, где объектом страхования являются убытки от предпринимательской деятельности из-за нарушения обязательств контрагентами, потери от недополучения прибыли, убытки от простоев оборудования вследствие недопоставок сырья, материалов и комплектующих изделий, забастовок и других объективных причин, а также страхование упущенной выгоды, банкротство предприятий и пр.

Следующим уровнем в классификации страхования вообще и имущественного страхования в частности являются виды страхования.

Виды имущественного страхования представляют собой страхование определенного имущества (например, страхование средств наземного транспорта,страхование грузов,

страхование строений,страхование домашнего имущества и др.)

Рисунок 1.2 – Подотрасли имущественного страхования

В личном страховании выделяют две подотрасли:

1. По различиям в объектах, продолжительности и реализуемой функции различают:

- страхование жизни;

- страхование от несчастных случаев;

- страхование медицинских расходов.

Видами страхования жизни являются: страхование детей, страхование пенсий, страхование к бракосочетанию и др. В страховании от несчастных случаев можно выделить следующие виды: индивидуальное страхование от несчастных случаев, страхование работников предприятий, страхование пассажиров и т.д.

Страхование медицинских расходов включает страхование от клещевого энцефалита, различные программы добровольного медицинского страхования.

2. По влиянию на уровень жизни граждан и по страхователям различают социальное и коммерческое страхование. В социальном страховании страхователями выступают работодатели и государство, оно является обязательным. Видами социального страхования являются обязательное медицинское страхование, государственное пенсионное страхование, социальное страхование. Заключение договоров коммерческого страхования и их виды зависят от желания страхователей.

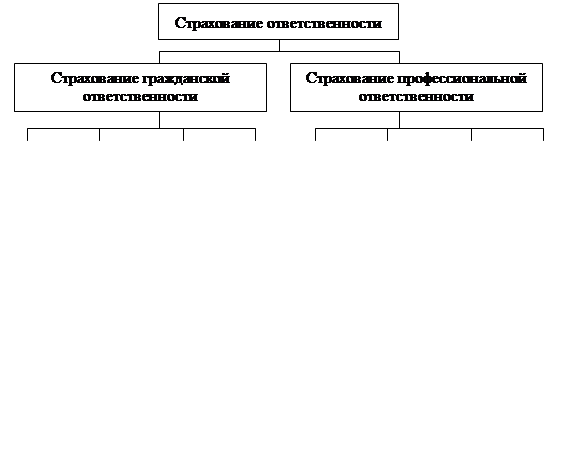

В страховании ответственности подотраслями являются:

- страхование гражданской ответственности;

- страхование профессиональной ответственности.

Страхование гражданской ответственности включает следующие виды (рис. 1.3):

- страхование гражданской ответственности владельцев автотранспортных средств;

- страхование гражданской ответственности перевозчиков;

- страхование гражданской ответственности предприятий - источников повышенной опасности и др.

К страхованию профессиональной ответственности относятся следующие виды: страхование профессиональной ответственности врачей, страхование профессиональной ответственности риэлтеров, страхование профессиональной ответственности нотариусов, страхование профессиональной ответственности юристов и др.

Рисунок 1.3 – Подотрасли страхования ответственности

Страхование может осуществляться в добровольной и обязательной форме. Добровольное страхование осуществляется на основании договора страхования

и правил страхования, определяющих общие условия и порядок его

осуществления. Правила страхования принимаются и утверждаются страховщиком самостоятельно в соответствии с Гражданским кодексом РФ и законом "Об организации страхового дела в РФ".

Условия и порядок осуществления обязательного страхования определяются федеральными законами о конкретных видах обязательного страхования.

Дата добавления: 2016-05-25; просмотров: 728;