Налоговый контроль: формы и методы проведения

Налоговый контроль представляет собой комплексную и целенаправленную систему экономико-правовых действий компетентных органов государственной власти, которая базируется на законодательстве в области налогообложения и направлена на сбор и анализ информации об исполнении налогоплательщиками обязанности по уплате налогов.

Цель проведения налогового контроля — выявление фактов нарушения налогового законодательства, их пресечение, обеспечение достоверности данных о полноте и своевременности уплаты налогов и сборов, а также проверка законности операций и действий и привлечение к ответственности налогоплательщиков.

Налоговый контроль является необходимым условием функционирования налоговой системы. При отсутствии или низкой эффективности налогового контроля трудно рассчитывать на то, что налогоплательщики будут своевременно и в полном объеме уплачивать налоги и сборы. Таким образом, налоговый контроль позволяет пополнять государственный бюджет и дисциплинировать налогоплательщиков.

В широком смысле налоговый контроль охватывает все сферы деятельности уполномоченных органов, включая ведение налогового учета, налоговых проверок, а также все сферы деятельности контролируемых субъектов, связанные с уплатой налогов и сборов, предоставлением налоговой отчетности и т.д.

В узком смысле под налоговым контролем подразумевается проведение налоговых проверок уполномоченными органами.

Перед налоговым контролем стоят следующие задачи:

· обеспечить полноту и своевременность выполнения налоговых обязательств перед бюджетом;

· содействовать правильному ведению бухгалтерского и составлению налогового учета и отчетности;

· обеспечить соблюдение действующего налогового законодательства;

· выявить и пресечь налоговые правонарушения.

Методы налогового контроля — это совокупность приемов и способов, с помощью которых контролирующие органы осуществляют налоговый контроль. При проведении налогового контроля уполномоченные органы применяют общенаучные методы:

· диалектический подход;

· принципы логического и системного анализа;

· методы экономического анализа и статистических группировок;

· визуальный осмотр;

· выборочная проверка документов и др.

Субъектами налогового контроля выступают участники налоговых правоотношений: налоговые, таможенные, финансовые органы; сборщики налогов; органы государственных внебюджетных фондов, которые действуют в рамках своей компетенции.

Объектами налогового контроля выступают действия (бездействие) налогоплательщиков, налоговых агентов, сборщиков налогов и сборов.

Место постановки на налоговый учет в зависимости от категории налогоплательщиков

| Категория налогоплательщиков | Место постановки на учет |

| Организации | По местонахождению организации По местонахождению обособленных подразделений организации По местонахождению имущества |

| Физическое лицо или индивидуальный предприниматель | По месту жительства По местонахождению имущества По местонахождению транспортных средств |

Налоговые органы обязаны поставить на учет организацию или индивидуального предпринимателя в течение пяти дней после подачи заявления и предусмотренных законодательством документов и выслать по почте уведомление о постановке на учет в налоговом органе по формам, которые устанавливаются федеральным органом исполнительной власти, уполномоченным по контролю и надзору в области налогов и сборов, и в порядке, утвержденном Минфином России.

В случае ликвидации или реорганизации организации, открытия или закрытия филиала или обособленного подразделения налогоплательщик обязан уведомить об этом налоговый орган, который проводит снятие с учета, в течение 14 дней.

Идентификационный номер налогоплательщика (ИНН). Каждому налогоплательщику присваивается единый идентификационный номер, который необходимо указывать во всех документах, подаваемых в налоговый орган, в том числе в декларациях, отчетах и заявлениях. Сведения о налогоплательщике с момента постановки на налоговый учет являются налоговой тайной. Законодательством также предусмотрен код причины постановки на налоговый учет (КПП), который присваивается в зависимости от вида деятельности, осуществляемой организацией.

При постановке на налоговый учет налогоплательщик получает соответствующее свидетельство, в котором указываются:

· название организации (индивидуального предпринимателя);

· ИНН;

· КПП;

· юридический адрес;

· данные о государственной регистрации;

· другие необходимые данные.

Контрольные вопросы

1) Каковы цели и задачи налогового контроля?

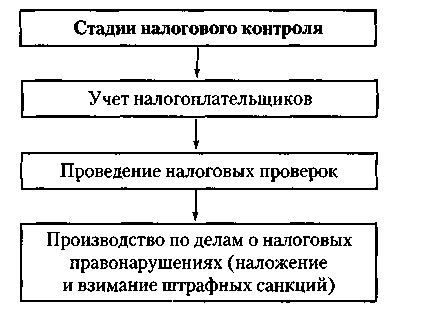

2) Какие методы налогового контроля вы знаете? 3- Какие стадии проходит налоговый контроль?

3) Кто (что) является субъектом и кто — объектом налогового контроля?

4) Что такое ИНН налогоплательщика?

5) Где осуществляется постановка на налоговый учет разных категорий налогоплательщиков?

6) 7- В какие сроки налоговые органы обязаны поставить налогоплательщика на налоговый учет?

Тесты

1. Сколько стадий налогового контроля предусмотрено действующим налоговым законодательством РФ:

а) две;

б) пять;

в) три?

2. Субъектом налогового контроля являются:

а) налогоплательщики;

б) действия (бездействие) налогоплательщиков;

в) налоговые органы.

3. Объектом налогового контроля являются:

а) действия (бездействие) налогоплательщиков;

б) налоговые органы;

в) налогоплательщики.

4. Постановка на налоговый учет юридического лица осуществляется:

а) по месту жительства;

б) по местонахождению организации;

в) по местонахождению организации, ее обособленных подразделений и находящегося в ее собственности имущества.

5. Налоговый орган обязан поставить налогоплательщика на налоговый учет в течение:

а) четырнадцати дней;

б) десяти дней;

в) пяти дней.

6. Налоговый орган обязан снять с учета налогоплательщика приего ликвидации (реорганизации) в течение:

а) пяти дней;

б) одного месяца;

в) десяти дней.

Дата добавления: 2016-05-25; просмотров: 2074;