Фінансова санація підприємств

Заходи щодо оздоровлення фінансової системи України можуть дати позитивні результати тільки за умови санації фінансів базової ланки економіки — підприємств.

Останнім часом у країні зберігається стійка тенденція щодо збільшення кількості фінансово нестійких підприємств. Як наслідок, найбільша кількість позовних заяв до арбітражних судів надходить у зв'язку із банкрутством підприємств. Водночас банкрутство підприємства та його ліквідація означають не тільки збитки для його акціонерів, кредиторів, виробничих партнерів, споживачів продукції, а й зменшення податкових надходжень у бюджет, збільшення рівня безробіття, що в свою чергу може стати одним із чинників макроекономічної дестабілізації. Суттєвим є те, що серед підприємств, справи про банкрутство яких знаходяться на розгляді, дуже багато таких підприємств, які тимчасово потрапили у скрутне становище. Вартість їхніх активів набагато більша за дебіторську заборгованість. За умови санації (оздоровлення) чи реструктуризації ці підприємства можуть розрахуватися з боргами і успішно функціонувати далі.

У зв'язку з цим вивчення теми "Фінансова санація та банкрутство підприємств" є дуже актуальними.

Термін "санація” походить від лат. sanare — оздоровлення, або видужання.

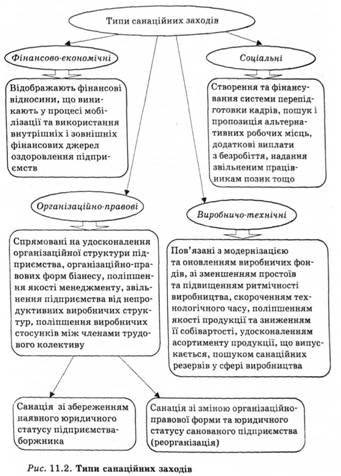

Санація — це система фінансово-економічних, виробничо-технічних, організаційно-правових та соціальних заходів, спрямованих на досягнення чи відновлення платоспроможності, ліквідності, прибутковості та конкурентоспроможності підприємства-боржника в довгостроковому періоди

Мета фінансової санації — покриття поточних збитків та усунення причин їх виникнення, поновлення ліквідності та платоспроможності підприємства, скорочення всіх видів заборгованості, поліпшення структури оборотного капіталу та формування фінансових ресурсів, необхідних для проведення санаційних заходів виробничо-технічного характеру (рис. 11.1).

Санація може відбуватися злиттям підприємства, яке перебуває на межі банкрутства, з потужною компанією; випуском нових акцій або облігацій для мобілізації грошового капіталу; збільшенням банківських кредитів і наданням урядових субсидій; перетворенням короткострокової заборгованості на довгострокову; повною або частковою купівлею державою акцій підприємства, що перебуває на межі банкрутства.

Санаційні заходи умовно можна поділити на чотири типи (рис. 11.2).

За критеріями формалізації порядку здійснення процедур санації їх можна класифікувати на досудові і судові.

Досудова санація, відповідно до положень Закону України "Про відновлення платоспроможності боржника або визнання його банкрутом" від 1999 р., спрямована на запобігання порушення у провадженні справи про банкрутство і здійснюється, як правило, на основі спеціального законодавства.

Судова процедура санації відбувається в судовому процесі банкрутства згідно з нормами законодавства про неспроможність (банкрутство) підприємства.

За джерелами мобілізації фінансових ресурсів, розрізняють автономну та гетерономну санацію.

Автономна санація передбачає фінансування оздоровлення підприємства за рахунок його власних ресурсів і коштів, наданих власниками та іншими особами (без залучення в санаційний процес сторонніх осіб).

Гетерономна (зовнішня) санація характеризується участю в ній сторонніх осіб, зокрема банків та інших кредиторів, клієнтів, держави.

Рішення щодо проведення фінансової санації підприємства може прийматися в ряді визначених випадків.

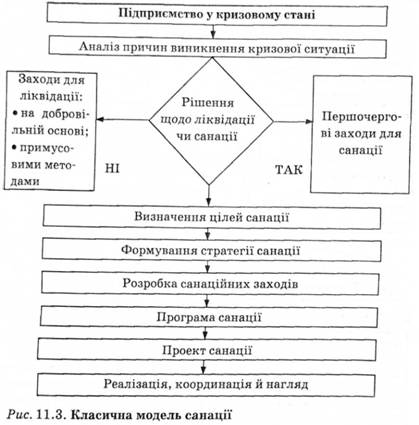

Цілісний погляд на етапи розробки санаційної концепції окремого підприємства представляє собою "класична модель санації" (рис. 11.3), яка широко використовується як основа для розробки механізму фінансового оздоровлення суб'єктів господарювання в країнах із розвинутою ринковою економікою.

Згідно з класичною моделлю процес фінансового оздоровлення підприємства починається з виявлення та аналізу фінансової кри-

зи на підприємстві. На основі первинних бухгалтерських документів визначаються зовнішні та внутрішні фактори кризи, а також реальний фінансовий стан підприємства.

11.2. Фінансова криза на підприємстві

Лід фінансовою кризою розуміють період розбалансованої діяльності підприємства та обмежених можливостей його впливу на фінансові відносини.

Фактори, які можуть викликати фінансову кризу на підприємстві, поділяються на зовнішні (які не залежать від діяльності підприємства) та внутрішні (які залежать від його діяльності).

До зовнішніх факторів належать: спад в економіці в цілому, інфляція, нестабільність господарського та податкового законодавства, а також фінансового та валютного ринків, посилення конкуренції в галузі, криза окремої галузі, політична нестабільність у країні чи в країнах — постачальниках сировини.

До внутрішніх факторів належать: брак чітко визначеної стратегії в розвитку підприємства; низький рівень організаційної структури, менеджменту, маркетингу та втрата ринків збуту, незадовільне використання виробничих ресурсів, утримання зайвих робочих місць.

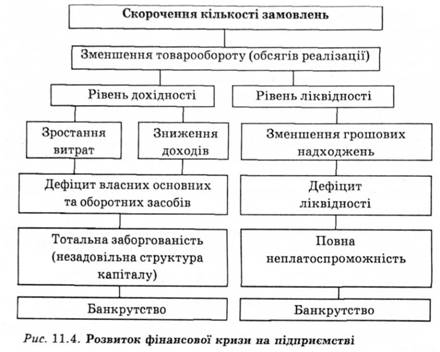

Всі ці причини тісно взаємопов'язані. Типовими наслідками впливу вищеназваних причин на фінансово-господарський стан підприємства е:

• втрата клієнтів та покупців готової продукції;

• зменшення кількості замовлень та контрактів з продажу продукції;

• підвищення собівартості та різке зниження продуктивності праці;

• збільшення розміру неліквідних оборотних засобів та наявність понад-нормованих запасів;

• виникнення внутрішньовиробничих конфліктів і підвищення плинності кадрів;

• підвищення тиску на ціни і зменшення обсягів реалізації.

Види кризи:

1) стратегічна криза (коли на підприємстві зруйновано виробничий потенціал і це призводить до незадовільної структури балансу);

2) криза прибутковості (коли збитки з'їдають власний капітал);

3) криза ліквідності (коли підприємство є неплатоспроможним).

Ці кризи взаємопов'язані і одна переходить в іншу, все більше ускладнюючи ситуацію (рис. 11.4).

Тому передумовою застосування правильних антикризових заходів є ідентифікація глибини фінансової кризи. Розрізняють три фази кризи:

1) фаза, що безпосередньо не загрожує функціонуванню підприємства (за умови переведення його на режим антикризового управління);

2) фаза, яка загрожує подальшій діяльності підприємства і потребує негайного проведення фінансової санації;

3) кризовий стан, не сумісний з подальшим існуванням підприємства і призводить до його ліквідації.

11.3. Санаційний аудит

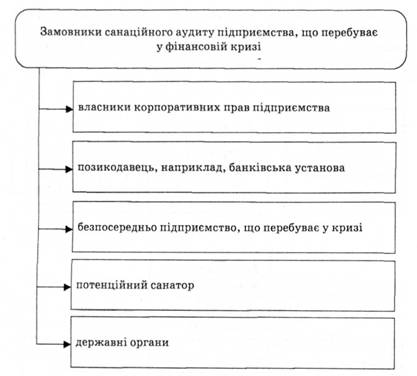

Рішення про проведення санації підприємства чи про його ліквідацію приймається на основі рішення санаційного аудиту.

Аудит — це незалежна експертиза публічної бухгалтерської та фінансової звітності, іншої інформації щодо фінансово-господарської діяльності суб'єктів господарювання з метою визначення достовірності їх звітності, повноти обліку і його відповідності чинному законодавству, а також формування висновків щодо реального фінансового стану підприємства.

Окремим напрямком діяльності аудиторських фірм є санаційний аудит, характерна риса якого та, що він здійснюється на підприємствах, котрі перебувають у фінансовій кризі. Мета його — оцінювання санаційної спроможності підприємства, що досягається шляхом вирішення таких завдань (рис. 11.5).

1) фаза, що безпосередньо не загрожує функціонуванню підприємства (за умови переведення його на режим антикризового управління);

2) фаза, яка загрожує подальшій діяльності підприємства і потребує негайного проведення фінансової санації;

3) кризовий стан, не сумісний з подальшим існуванням підприємства і призводить до його ліквідації.

11.3. Санаційний аудит

Рішення про проведення санації підприємства чи про його ліквідацію приймається на основі рішення санаційного аудиту.

Аудит — це незалежна експертиза публічної бухгалтерської та фінансової звітності, іншої інформації щодо фінансово-господарської діяльності суб'єктів господарювання з метою визначення достовірності їх звітності, повноти обліку і його відповідності чинному законодавству, а також формування висновків щодо реального фінансового стану підприємства.

Окремим напрямком діяльності аудиторських фірм є санаційний аудит, характерна риса якого та, що він здійснюється на підприємствах, котрі перебувають у фінансовій кризі. Мета його — оцінювання санаційної спроможності підприємства, що досягається шляхом вирішення таких завдань (рис. 11.5).

Санаційна спроможність — це наявність у підприємства, що перебуває у фінансовій кризі, фінансових, організаційно-технічних та правових можливостей, які визначають його здатність до успішного проведення фінансової санації (рис. 11.6).

Санаційна спроможність — це наявність у підприємства, що перебуває у фінансовій кризі, фінансових, організаційно-технічних та правових можливостей, які визначають його здатність до успішного проведення фінансової санації (рис. 11.6).

Рис. 11.6. Замовники санаційного аудиту

Етапи та порядок проведення санаційного аудиту характеризуються відповідною структурно-логічною схемою (рис. 11.7).

Джерела інформації для проведення санаційного аудиту діляться на внутрішні (баланси підприємства, звіти про фінансові результати, звіти про фінансово-майновий стан підприємства, про інвентаризацію, звіт про рух основних фондів, амортизацію, дані про наявність грошових коштів на банківських рахунках, кадро-

Рис. 11.6. Замовники санаційного аудиту

Етапи та порядок проведення санаційного аудиту характеризуються відповідною структурно-логічною схемою (рис. 11.7).

Джерела інформації для проведення санаційного аудиту діляться на внутрішні (баланси підприємства, звіти про фінансові результати, звіти про фінансово-майновий стан підприємства, про інвентаризацію, звіт про рух основних фондів, амортизацію, дані про наявність грошових коштів на банківських рахунках, кадро-

вий склад підприємства, рівень заробітної плати та інше) та зовнішні (статистичні дані, що характеризують діяльність галузі в цілому, висновки незалежних експертів, нормативні документи, аналіз ринків збуту, фінансові плани та інші прогнозні розрахунки).

Складові санаційного аудиту:

1. Аудит фінансової сфери включає: оцінювання динаміки і структури валюти балансу, аналіз джерел власних коштів, аналіз структури дебіторської (кредиторської) заборгованості та структуру активів, аналіз формування та використання прибутку.

2. Важливим елементом санаційного аудиту є аналіз виробничо-господарської діяльності підприємства та виявлення "слабких" місць у цій сфері, для чого проводиться така робота:

• вивчається загальна виробнича структура підприємства;

• оцінюється рівень існуючої технології виробництва;

• проводиться аналіз виробничих витрат;

• аналізується рух основних фондів та амортизаційних відрахувань;

• оцінюються показники праці.

Особлива увага приділяється аналізу витрат, що входять у собівартість продукції і не пов'язані з виробничою діяльністю. Аналізується також фактична наявність сировини, матеріалів, палива, покупних напівфабрикатів, інших товарно-матеріальних цінностей, які не мають відношення до виробничого процесу. На цій основі розробляються рекомендації до їх подальшого використання, в т. ч. продажу.

3. Дослідження ситуації підприємства на ринку факторів виробництва та збуту готової продукції включає:

• визначення попиту на продукцію та його прогнозування;

• вивчення конкурентоспроможності товарів;

• забезпечення відповідності рівня якості товарів вимогам ринку;

• розробка концепції життєвого циклу товарів (на стадіях запровадження, зростання, зрілості та спаду);

• управління товарним асортиментом (розроблення нових видів, модифікація існуючих, зняття з виробництва застарілих моделей);

• розрахунок прогнозних обсягів виробництва та визначення номенклатури продукції;

• розширення інноваційної діяльності, спрямованої на розроблення нових продуктів із урахуванням ринкових вимог та стратегії підприємства.

Завершується санаційний аудит процесом загального оцінювання санаційної спроможності з наступним ухваленням рішення про доцільність санації чи ліквідації підприємства та складанням акта аудиторської перевірки. Він має бути не тільки достовірним, але й містити необхідне обґрунтування стосовно здійснення санації.

Є безліч методик оцінювання ймовірності фінансової кризи (чи банкрутства) підприємства, що відрізняються об'єктами спостереження, етапами проведення аналізу, масштабами дослідження, сукупністю показників, за допомогою яких здійснюють аналіз.

Незважаючи на численність підходів до прогнозування банкрутства, розглянутих у науковій літературі, нині в Україні немає повною мірою випробуваної на практиці моделі, яка дала б змогу кваліфіковано оцінити перспективний фінансовий стан підприємств.

Фактично будь-яку методику оцінки кредитоспроможності позичальника, аналізу інвестиційної привабливості підприємства можна вважати такою, що присвячена проблематиці прогнозування фінансової неспроможності. У разі високої ймовірності неплатоспроможності чи незадовільного фінансового стану підприємство вважають таким, якому загрожує фінансова криза та банкрутство.

З метою здійснення аналізу можна використовувати Методику проведення поглибленого аналізу фінансово-господарського стану неплатоспроможних підприємств та організацій, затверджену наказом Агентства з питань запобігання банкрутству підприємств та організацій від 27 червня 1997 р. № 81; Методику інтегральної оцінки інвестиційної привабливості підприємств та організацій, затверджену наказом Агентства з питань запобігання банкрутству підприємств та організацій 23 лютого 1998 р. № 22; Методичні рекомендації щодо виявлення ознак неплатоспроможності підприємства й ознак дій з приховування банкрутства, фіктивного банкрутства чи доведення до банкрутства, затверджені наказом Міністерства економіки України від 17 січня 2001 р. № 10; Положення про порядок здійснення аналізу фінансового стану підприємств, що підлягають приватизації, схвалені наказом Міністерства фінансів України, Фонду державного майна України від 26 січня 2001 р. № 49/121; Порядок оцінювання фінансового стану бенефіціанта та визначення виду забезпечення для обслуговування і погашення позики, наданої за рахунок коштів міжнародних фінансових організацій, затверджений наказом Міністерства фінансів України 1 квітня 2003 р. № 247.

Нині державні органи розробили документ, у якому, по суті, викладено новий підхід до методики діагностики банкрутства українських підприємств. Це Методичні рекомендації щодо виявлення ознак неплатоспроможності підприємства й ознак дій із приховування банкрутства, фіктивного банкрутства чи доведення до банкрутства, схвалені наказом Міністерства економіки та з питань європейської інтеграції України від 6 березня 2006 р. р. № 81.

вий склад підприємства, рівень заробітної плати та інше) та зовнішні (статистичні дані, що характеризують діяльність галузі в цілому, висновки незалежних експертів, нормативні документи, аналіз ринків збуту, фінансові плани та інші прогнозні розрахунки).

Складові санаційного аудиту:

1. Аудит фінансової сфери включає: оцінювання динаміки і структури валюти балансу, аналіз джерел власних коштів, аналіз структури дебіторської (кредиторської) заборгованості та структуру активів, аналіз формування та використання прибутку.

2. Важливим елементом санаційного аудиту є аналіз виробничо-господарської діяльності підприємства та виявлення "слабких" місць у цій сфері, для чого проводиться така робота:

• вивчається загальна виробнича структура підприємства;

• оцінюється рівень існуючої технології виробництва;

• проводиться аналіз виробничих витрат;

• аналізується рух основних фондів та амортизаційних відрахувань;

• оцінюються показники праці.

Особлива увага приділяється аналізу витрат, що входять у собівартість продукції і не пов'язані з виробничою діяльністю. Аналізується також фактична наявність сировини, матеріалів, палива, покупних напівфабрикатів, інших товарно-матеріальних цінностей, які не мають відношення до виробничого процесу. На цій основі розробляються рекомендації до їх подальшого використання, в т. ч. продажу.

3. Дослідження ситуації підприємства на ринку факторів виробництва та збуту готової продукції включає:

• визначення попиту на продукцію та його прогнозування;

• вивчення конкурентоспроможності товарів;

• забезпечення відповідності рівня якості товарів вимогам ринку;

• розробка концепції життєвого циклу товарів (на стадіях запровадження, зростання, зрілості та спаду);

• управління товарним асортиментом (розроблення нових видів, модифікація існуючих, зняття з виробництва застарілих моделей);

• розрахунок прогнозних обсягів виробництва та визначення номенклатури продукції;

• розширення інноваційної діяльності, спрямованої на розроблення нових продуктів із урахуванням ринкових вимог та стратегії підприємства.

Завершується санаційний аудит процесом загального оцінювання санаційної спроможності з наступним ухваленням рішення про доцільність санації чи ліквідації підприємства та складанням акта аудиторської перевірки. Він має бути не тільки достовірним, але й містити необхідне обґрунтування стосовно здійснення санації.

Є безліч методик оцінювання ймовірності фінансової кризи (чи банкрутства) підприємства, що відрізняються об'єктами спостереження, етапами проведення аналізу, масштабами дослідження, сукупністю показників, за допомогою яких здійснюють аналіз.

Незважаючи на численність підходів до прогнозування банкрутства, розглянутих у науковій літературі, нині в Україні немає повною мірою випробуваної на практиці моделі, яка дала б змогу кваліфіковано оцінити перспективний фінансовий стан підприємств.

Фактично будь-яку методику оцінки кредитоспроможності позичальника, аналізу інвестиційної привабливості підприємства можна вважати такою, що присвячена проблематиці прогнозування фінансової неспроможності. У разі високої ймовірності неплатоспроможності чи незадовільного фінансового стану підприємство вважають таким, якому загрожує фінансова криза та банкрутство.

З метою здійснення аналізу можна використовувати Методику проведення поглибленого аналізу фінансово-господарського стану неплатоспроможних підприємств та організацій, затверджену наказом Агентства з питань запобігання банкрутству підприємств та організацій від 27 червня 1997 р. № 81; Методику інтегральної оцінки інвестиційної привабливості підприємств та організацій, затверджену наказом Агентства з питань запобігання банкрутству підприємств та організацій 23 лютого 1998 р. № 22; Методичні рекомендації щодо виявлення ознак неплатоспроможності підприємства й ознак дій з приховування банкрутства, фіктивного банкрутства чи доведення до банкрутства, затверджені наказом Міністерства економіки України від 17 січня 2001 р. № 10; Положення про порядок здійснення аналізу фінансового стану підприємств, що підлягають приватизації, схвалені наказом Міністерства фінансів України, Фонду державного майна України від 26 січня 2001 р. № 49/121; Порядок оцінювання фінансового стану бенефіціанта та визначення виду забезпечення для обслуговування і погашення позики, наданої за рахунок коштів міжнародних фінансових організацій, затверджений наказом Міністерства фінансів України 1 квітня 2003 р. № 247.

Нині державні органи розробили документ, у якому, по суті, викладено новий підхід до методики діагностики банкрутства українських підприємств. Це Методичні рекомендації щодо виявлення ознак неплатоспроможності підприємства й ознак дій із приховування банкрутства, фіктивного банкрутства чи доведення до банкрутства, схвалені наказом Міністерства економіки та з питань європейської інтеграції України від 6 березня 2006 р. р. № 81.

|

Дата добавления: 2016-04-19; просмотров: 585;