В зависимости от сферы, в которую направляются инвестиции, и характера их использования они делятся на реальные и финансовые.

Реальные инвестиции – это вложения в отрасли экономики и виды экономической деятельности, обеспечивающие увеличение средств производства, материально-вещественных ценностей, запасов.

Финансовые инвестиции – это вложения в акции, облигации, векселя и другие ценные бумаги и финансовые инструменты. Они формируют дополнительные источники расширения реальных инвестиций.

В зависимости от сроков действия различают долгосрочные и краткосрочные инвестиции.

Долгосрочные инвестиции отражают вложение средств на год им несколько лет.

Краткосрочными считаются вложения на период месяца или нескольких месяцев.

Инвестиции образуют наряду с потребительским спросом вторую составляющую совокупного спроса. При этом сбережения и инвестиции влияют на объем эффективного спроса в прямо противоположных направлениях: сбережения сокращают спрос, а инвестиции его увеличивают.

Уровень инвестиций оказывает существенное воздействие на объем национального дохода общества; от его динамики будет зависеть множество макропропорций в национальной экономике. Кейнсианская теория особо подчеркивает тот факт, что уровень инвестиций и уровень сбережений (т. е. источник, или резервуар инвестиций) определяется во многом разными процессами и обстоятельствами.

Инвестиции (капиталовложения) в масштабах страны определяют процесс расширенного воспроизводства. Строительство новых предприятий, возведение жилых домов, прокладка дорог, а следовательно, и создание новых рабочих мест зависят от процесса инвестирования, или капиталообразования.

Источником инвестиций являются сбережения. Но проблема заключается в том, что сбережения осуществляются одними хозяйствующими агентами, а инвестиции могут осуществляться совсем другими хозяйствующими субъектами.

Сбережения широких слоев населения являются источником инвестиций. Но эти лица не осуществляют капиталообразования, связанного с реальным приростом капитальных благ. Разумеется, источником инвестиций являются и накопления функционирующих различных фирм. Здесь «сберегатель» и «инвестор» совпадают. Однако роль сбережений лиц наемного труда, не являющихся одновременно и предпринимателями, весьма значительна, и несовпадение процессов сбережения и инвестирования вследствие указанных причин может приводить экономику в состояние, отклоняющееся от равновесия.

От каких же факторов зависят инвестиции? Отметим наиболее важные из них.

Во-первых, процесс инвестирования зависит от ожидаемой нормы прибыли, или рентабельности, предполагаемых капиталовложений. Если эта рентабельность, по мнению инвестора, слишком мала, то вложения не будут осуществлены.

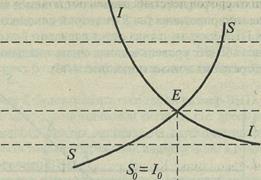

Во-вторых, инвестор при выработке решения всегда учитывает альтернативные возможности капиталовложений, и решающим здесь будет уровень процентной ставки. Инвестор может вложить деньги в строительство нового завода или фабрики, а может и разместить свои денежные ресурсы в банке. Если норма процента окажется выше ожидаемой нормы прибыли, то инвестиции не будут осуществлены, и наоборот, если норма процента, ниже ожидаемой нормы прибыли, предприниматели будут осуществлять проекты капиталовложений. Графически взаимосвязь между нормой процента, инвестициями и сбережениями выглядит следующим образом.

На рисунке 3.представлена иллюстрация положения равновесия между сбережениями и инвестициями: кривая ІІ – инвестиции; кривая SS – сбережения; на оси ординат – значения нормы процента r; на оси абсцисс – сбережения и инвестиции.

|

|

|

|

|

Рис. 3. Взаимосвязь нормы процента r, инвестиций Iи сбережений S

Очевидно, что инвестиции – функция нормы процента: I = ƒ(r) причем эта функция убывающая: чем выше уровень процентной ставки, тем ниже уровень инвестиций.

Сбережения также есть функция (но уже возрастающая) нормы процента: S = S(r). Уровень процента, равный r0, обеспечивает равенство и инвестиций в масштабе всей экономики, уровни r1 и r2 – отклонение от этого состояния.

Следует подчеркнуть, что такие функциональные связи между уровнем процента и размерами инвестиций и сбережений описывались в трудах теоретиков классической школы. В кейнсианской концепции, инвестиции, так же как и у классиков, есть функция нормы процента, а вот сбережения, по Дж. Кейнсу, это функция дохода: S = S (У). В этом пункте Дж. Кейнс расходится с А. Маршаллом, который связывал размер сбережений с величиной процентной ставки.

Итак, инвестиции являются функцией процентной ставки, а сбережения – функцией дохода. Тем самым современная кейнсианская концепция подчеркивает, что динамика инвестиций и сбережений определяется различными факторами.

Инвестиции зависят от уровня налогообложения и вообще налогового климата в данной стране. Слишком высокий уровень налогообложения не стимулирует инвестиции, хотя вопрос о том, какие ставки налога считать высокими или низкими, вряд ли, может быть, решен однозначно.

Инвестиционный процесс реагирует на темпы инфляционного обесценивания денег. В условиях галопирующей инфляции, когда калькуляция издержек представляет значительную неопределенность, процессы реального капиталообразования становятся непривлекательными, скорее будет отдано предпочтение спекулятивным операциям.

Дополнительный материал

Инвестиции (I – Investment) – это экономические ресурсы, которые направляются на увеличение реального капитала общества. Источником инвестиций есть сбережения.

Инвестиции – наиболее непостоянная часть совокупного спроса AD.

Они делятся на четыре группы:

1) инвестиции в основной капитал (машины, оборудование);

2) инвестиции в жилищное строительство;

3) амортизация;

4) инвестиции в товарно-материальные запасы.

В макроэкономике базовой инвестиционной функцией есть функция, которая зависит от процентной ставки: I=I(r). Заметим, что инвестиции зависят от реальной (а не номинальной) процентной ставки. Функция инвестиций является нисходящей и отображает обратную зависимость между процентной ставкой и инвестициями в основной капитал. С возрастанием реальной процентной ставки инвестиции уменьшаются, поскольку затраты на единицу капитала возрастают, что уменьшает прибыльность капитала (рис. 4).

Кроме процентной ставки, на инвестиции влияют такие факторы:

ü затраты на основной капитал. С возрастанием затрат инвестиционный спрос сокращается, и наоборот;

ü налоги на предпринимателя. Возрастание налогов приводит к снижению доходности и смещает кривую спроса на инвестиции влево, вниз, а уменьшение налогов – вправо, вверх;

ü технологические изменения. Ускорение НТП смещает кривую спроса на инвестиции вправо, и наоборот;

ü экономические ожидания. При оптимистических прогнозах экономических условий в стране спрос на инвестиции возрастает, кривая спроса смещается вправо, при пессимистических – влево (рис. 5).

ü динамика совокупного дохода. Рост совокупного дохода смещает кривую спроса на инвестиции вправо, снижение – влево.

r(%) Процентная ставка

r(%) Процентная ставка

0 10 20 30 40 50 у.е. Инвестиции

Рис. 4 Функция инвестиционного спроса

r(%) Процентная ставка

r(%) Процентная ставка

0 у.е. Инвестиции

Рис. 5. Влияние непроцентных факторов на инвестиции

Дата добавления: 2016-03-22; просмотров: 1553;