Розділ 11. БАНКИ І КРЕДИТНО-ГРОШОВА ПОЛІТИКА

Основна мета розділу — розгляд природи і функції грошей, а також основних інститутів банківської системи; вияснення завдань кредитно-грошової політики і ролі закладів, що беруть у ній участь; розкриття методів, якими окремий комерційний банк і банківська система в цілому можуть змінювати пропозицію грошей.

Суть та функції грошей

Еволюція грошей.

Гроші — один із найвизначніших здобутків людського суспільства — складають найпривабливіший аспект економічної науки. Гроші зачаровують людей. Через них вони працюють і навіть мучаться. Вони придумують найвитонченіші способи для їх отримання і найвитонченіші способи, щоб їх витратити. Гроші — єдиний товар, який не можна використати інакше, як звільнитися від них. Вони не годують людей, не одягають, не дають притулку і не розважають доти, доки їх не витратять або не інвестують. Люди майже все роблять для грошей, і гроші майже все роблять для людей. Гроші — це своєрідна загадка.

В економічній літературі нема єдиного визначення суті грошей. Серед найпоширеніших із них, гроші — це: все те, що виконує їхні функції; все те, що вони роблять; особливий товар, що виконує роль загального еквівалента; будь-який предмет, який продавці, як правило, приймають в обмін на свої товари і послуги.

Гроші виникли в результаті тривалого історичного розвитку виробництва, поділу праці та обміну. Історично в ролі грошей виступали різні продукти. В умовах первісного суспільства, коли час від часу община обмінювала який-небудь свій продукт на продукт іншої общини, останній виступав у ролі грошей у таких актах обміну.

З поглибленням поділу праці обмін став постійним і поступово охоплював все більше видів конкретної праці, і, відповідно, все більшу кількість продуктів. Тут уже один і той же товар обмінювався на ряд інших товарів. Цю форму вартості Маркс назвав повною, або розгорнутою.

Подальший розвиток суспільного поділу праці, зростання товарного виробництва, підвищення регулярності обміну призвели до того, що із всієї товарної маси почав виділятися товар, на який все частіше почали обмінювати решту товарів. Товар, який мав здатність безпосередньо обмінюватися на будь-який інший товар, став називатися загальним еквівалентом. У різних народів і на різних етапах розвитку одного і того ж народу в ролі загального еквівалента (грошей) виступали різні продукти (тварини, хутро і шкури, метали тощо). З часом ця роль майже повсюдно закріпилася за сріблом і золотом.

З давніх часів аж до пізнього середньовіччя ці метали функціонували як засіб обміну в усіх суспільствах за винятком найпримітивніших. Платіжна система, що ґрунтувалася тільки на дорогоцінних металах, була досить стабільною, але й дуже видатковою. За цієї системи гроші важко пересилати з одного місця в інше.

Наступним кроком у розвитку системи платежів була паперова готівка. Спочатку паперові гроші мали гарантію обміну на монети, тобто на певну кількість дорогоцінного металу. Згодом у більшості країн ці паперові гроші еволюціонували у фідуціарні паперові гроші, які уряд робить законним платіжним засобом і які не обмінюються на монети або дорогоцінні метали. Проте такі паперові гроші можуть прийматися як засіб обміну тільки тоді, коли існує довіра до влади (уряду), який здійснює їх емісію.

Основними недоліками паперових грошей є те, що їх легко викрадають, підробляють, витрати на перевезення великої кількості грошей можуть бути значними. Розв'язанню цих проблем сприяв наступний крок в еволюції системи платежів — запровадження банками чеків. Чеки оплачуються на вимогу, що зменшує потребу готівки для обмінних операцій.

Використання чеків підвищує економічну ефективність платіжної системи. Оскільки видача чека вимагає попереднього підпису, крадіжка або втрата чекової книжки не настільки трагічна, як втрата такої ж кількості наявних грошей. Крім того, у багатьох випадках зручніше виписувати чек, ніж транспортувати і підраховувати великі суми готівки. З огляду на ці причини гроші безготівкового розрахунку стали основною формою грошей у ринковій економіці. Однак, існують дві проблеми за системи чекових платежів. Доставка чеків з одного місця в інше вимагає певного часу, а папір для виготовлення чеків досить дорогий. Так, у СШЛ витрати, пов'язані з випискою та обробкою чеків, становлять понад 5 млрд доларів щорічно.

Розвиток комп'ютерної та телекомунікаційної технології сприяв виникненню нових методів здійснення платежів із застосуванням електронних грошей. Наприклад, згідно з нормативними актами Національного банку України, міжбанківські розрахунки в Україні можуть здійснюватися через систему електронних платежів (СЕП) НБУ.

Отже, кількість паперових документів у сучасній системі платежів зменшується. Однак витіснення паперових грошей електронними унеможливлює той факт, що потрібного рівня безпеки нових форм грошей поки що досягнути не вдалося. Шахраї можуть входити до банківських рахунків в електронній системі платежів і викрадати кошти, переміщуючи їх з чийогось рахунку на свій власний. Для попередження цього виду злочинної діяльності розробляються нові методи поліпшення безпеки комп'ютерних систем. Проте попередження такого виду злочинної діяльності — нелегке завдання. Тому рух до безчекового суспільства відбувається повільно.

Функції грошей.

Гроші виконують три основні функції: 1) міри вартості; 2) засобу обміну; 3) засобу нагромадження вартості. Передусім гроші виступають мірою вартості. Суспільство вважає зручним використовувати грошову одиницю як масштаб для вимірювання відносної вартості різноманітних благ і ресурсів. Завдяки грошовій системі відпадає потреба виражати ціну кожного продукту через усі інші продукти, на які можливо його обміняти.

Використання грошей як загального знаменника означає, що ціну будь-якого продукту можна виразити через певну кількість грошових одиниць. Таке використання грошей дає змогу учасникам обміну легко порівнювати відносну цінність різних товарів і ресурсів. Подібне зіставлення полегшує прийняття раціонального рішення. Як міра вартості, гроші використовуються і в операціях з майбутніми платежами. Боргове зобов'язання всіх видів має грошове вираження.

Особливо важливою є функція грошей як засобу обміну. Тут гроші використовуються при купівлі і продажу товарів і послуг. Це зручне соціальне надбання, що дозволяє платити власникам ресурсів і виробникам грішми, які можуть бути використані для купівлі будь-якого товару чи послуги із тих, що функціонують на ринку. Як засіб обміну гроші дозволяють уникнути незручностей бартерного обміну. До того ж, гроші дають суспільству можливість скористатися плодами географічної спеціалізації і поділу праці між людьми.

Гроші служать засобом нагромадження, оскільки вони є дуже зручною формою збереження багатства. Володіння грішми, як правило, не приносить грошового доходу, який утворюється при збереженні багатства, наприклад, у формі нерухомого майна (власності) або цінних паперів (акцій, облігацій тощо). Однак гроші мають ту перевагу, що вони можуть бути нагально використані підприємством або домашнім господарством для покриття будь-якого фінансового зобов'язання.

Пропозиція грошей.

Важливо з'ясувати окремі елементи грошової пропозиції в економіці. У вузькому розумінні пропозиція грошей складається із готівки, тобто металевих і паперових грошей, що перебувають в обігу, і безстрокових вкладів, тобто вкладів у комерційних банках, різних ощадкасах або ощадних установах, на які можуть бути виписані чеки для здійснення ділових операцій. Металеві і паперові гроші є зобов'язаннями держави і державних агентів. Чекові вклади виступають як зобов'язання комерційних банків і ощадних установ.

До основних компонентів грошової пропозиції належать: готівка (металеві і паперові гроші), чекові вклади (грошовий агрегат М1), вклади на нечекових ощадних рахунках, дрібні та строкові вклади (грошовий агрегат М2) і великі строкові вклади (грошовий агрегат М3).

Металеві гроші в сучасному грошовому обігу складають малу частину грошової пропозиції (2—4%). Вони, по суті, е зручним засобом, що дозволяє здійснювати будь-які види дрібних покупок. Металеві гроші є символічними грішми. Це означає, що їхня дійсна вартість, тобто вартість самого металевого злитку, менша вартості, позначеної на монеті. Це робиться навмисне для того, щоб упередити переплавку символічних грошей з метою їхнього прибуткового продажу у вигляді злитків.

Паперові гроші, які більш значущі в кількісному відношенні, ніж металеві, складають близько 25—ЗО % грошової пропозиції в економіці.

У розвинених країнах досить поширене зберігання грошей на чекових рахунках. Замість сплати боргів паперовими грішми й монетами виписується чек на певну суму і надсилається поштою. Чек повинен бути підписаний на зворотному боці особою, яка отримала по ньому готівку. Особа, що виписала чек, після цього отримує його погашеним як завірену квитанцію, що підтверджує виконання зобов'язання.

Може здатися дивним, що чекові рахунки є частиною грошової маси. Але це легко пояснити: чеки — це не що інше, як засіб передачі власності на вклади в банках та інших фінансових установах, вони широко використовуються як засіб обігу. Крім того, такі вклади можуть бути на вимогу вкладника негайно перетворені в паперові і металеві гроші. Чеки, виписані на ці вклади, за будь-якого практичного використання замінюють гроші.

Оскільки чекові вклади є найважливішим компонентом грошової маси, важливо зрозуміти їхню еволюцію. В економічно розвинутих країнах основу фінансової системи складають комерційні банки. Банки приймають вклади підприємств і домашніх господарств і використовують ці фінансові ресурси для видачі різних позик. Позики комерційних банків забезпечують короткостроковий обіговий капітал. Вони видаються підприємствам і фермерам. За рахунок таких позик фінансується купівля споживачами товарів тривалого користування.

Комерційні банки доповнюються безліччю спеціалізованих фінансових установ: ощадно-позичковими асоціаціями, взаємно-ощадними банками і кредитними спілками, — які всі разом називаються ощадними установами. Ощадно-позичкові асоціації і взаємно-ощадні банки розміщують заощадження домашніх господарств, які потім використовують, крім іншого, для фінансування житлових іпотек. Кредитні спілки приймають вклади "членів" — зазвичай, груп людей, які працюють в одній компанії, — і надають ці фонди для фінансування покупок на виплату (у кредит).

Варто відзначити, що донедавна відкривали чекові рахунки тільки комерційні банки. Тепер ощадні установи застосовують нові види чекових рахунків. Наприклад, ощадно-позичкові асоціації приймають заощадження домогосподарств і фірм, які далі використовуються для фінансування заставних тощо.

Подібним чином кредитні спілки встановили рахунки, які являють собою чекові рахунки, основані на вкладах у кредитні спілки. Усі ці рахунки стали новаторськими засобами, що дозволяють ощадно-позичковим асоціаціям і кредитним спілкам конкурувати з комерційними банками в банківській справі.

У сфері обігу використовуються також "майже гроші". Останні виступають як певні високоліквідні фінансові активи, такі як нечекові заощаджувальні вклади, дрібні строкові вклади та великі строкові вклади. Хоча вони і не функціонують безпосередньо як засіб обігу, але можуть легко і без ризику фінансових втрат переводитися в готівку або чекові рахунки. Так, можна вимагати зняття наявних грошей з нечекового ощадного рахунку в комерційному банку або ощадній установі. Або, в іншому випадку, можна вимагати переведення фондів з нечекового ощадного рахунку на поточний рахунок.

Термінові вклади, як свідчить назва, стають доступними вкладникові лише після закінчення терміну. Хоча термінові вклади володіють явно меншою ліквідністю (здатністю бути витраченими), ніж нечекові ощадні рахунки, вони можуть бути використані як готівка або, після закінчення строку, переведені на поточний рахунок. Тому керівні грошово-кредитні установи пропонують ширше визначення грошей, в яке включають готівку і чекові вклади та інші елементи, які можуть бути досить швидко і без втрат переведені в готівку і чекові вклади.

У чекові вклади легко перетворити термінові вклади на великі суми, якими володіють підприємства у формі депозитних сертифікатів. Існують й інші менш ліквідні активи, такі як державні цінні папери (наприклад, рахунки державної скарбниці й ощадні облігації), які можуть легко перетворитися на гроші. Треба підкреслити, що існує цілий спектр активів, які лише дещо відрізняються за ступенем ліквідності або наявності грошових властивостей.

Практика показує, що "майже гроші" мають значний вплив на поведінку людей при споживанні та заощадженні. Чим більше у людей фінансового багатства у формі "майже грошей", тим більша їхня здатність втратити грошові доходи. Взаємооборотність "майже грошей" і грошей може вплинути на стабільність економіки. Наприклад, коли економічний цикл вступає в фазу розквіту інфляції, значне переведення нечекових вкладів у чекові або готівку може, якщо його не компенсувати, посилити інфляційний тиск. До того ж, таке переведення може ускладнити завдання контролю керівними кредитно-грошовими установами за грошовою пропозицією і рівнем економічної активності.

Зручним засобом придбання покупок є кредитні картки. Хоча насправді вони не стільки гроші, скільки засіб отримання короткострокової позики в комерційному банку або іншому фінансовому закладі, який випускає картку. Коли купляється певний товар за допомогою кредитної картки, то банк, що випустив її, оплачує суму магазинові. А потім покупець відшкодовує цю суму банку і платить щорічний внесок за надані послуги, а якщо він надає перевагу розрахункам із банком на виплату, то повинен вносити відсоткові платежі значних розмірів.

Основні компоненти грошової пропозиції — паперові гроші і чекові вклади — являють собою борги, або обіцянки заплатити. Паперові гроші — це боргові зобов'язання центральних резервних банків, що перебувають в обігу. Чекові вклади — боргові зобов'язання комерційних банків або ощадних установ.

Важливо відзначити, що готівкові і чекові вклади не мають дійсної вартості. Грошовий вексель — просто шматок паперу, а чековий вклад — всього лише запис у бухгалтерській книзі. Щодо металевих грошей, то їхня дійсна вартість менша за номінальну. І держава не має наміру обмінювати наявні у населення паперові гроші на щось вагоміше, приміром, золото.

У сучасних умовах паперові гроші не перетворюються у певну кількість золота чи інших дорогоцінних металів, їх можна обмінювати лише на інші паперові гроші. Це єдине, що можна отримати, коли звернутися до держави з проханням викупити частину готівки грошей. Аналогічним чином чекові гроші обмінюються не на золото, а тільки на паперові гроші, за які держава не виплачує нічого матеріального.

Готівкові і чекові вклади є грішми з тієї простої причини, що люди приймають їх за гроші. Готівка і чекові вклади виконують основну функцію грошей у результаті прийнятої давно практики бізнесу. Вони приймаються як засіб обміну. Торговець приймає паперові гроші, бо він упевнений, що інші також будуть їх приймати в обмін на товари і послуги. Кожен бере гроші в обмін на щось, оскільки впевнений, що вони в будь-який момент можуть бути обмінені на реальні блага і послуги.

Як ми вже зауважили, в економіці паперові гроші, по суті, е декретними грішми, вони — гроші, бо так сказала держава, а не тому, що їх купують за який-небудь дорогоцінний метал. Загальна прийнятність наявних грошей підтримується також згодою держави приймати їх при сплаті податків та інших фінансових зобов'язань.

Хоча держава не оголошувала чеки (які також є декретними грішми) законним платіжним засобом, але вони успішно обслуговують значний обсяг обміну товарами, послугами і ресурсами. Те, що державні агентства страхують вклади комерційних банків і ощадно-позичкових асоціацій, безперечно, впливає на бажання окремих людей і підприємств використовувати чекові вклади як засіб обміну.

Попит на гроші.

Вартість грошей є, по суті, феноменом попиту і пропозиції, тобто вартість грошей визначається відношенням рідкісності грошей до їхньої корисності. Корисність грошей полягає, певна річ, в унікальній здатності обмінюватися на товари і послуги як зараз, так і в майбутньому.

Попит на гроші в економіці залежить, таким чином, від загального грошового обсягу угод плюс кількість грошей, які індивіди і підприємства хочуть мати у своєму розпорядженні для можливих операцій у майбутньому. За такого більш-менш постійного попиту на гроші вартість, або купівельна спроможність, грошової одиниці буде визначатися пропозицією грошей.

Купівельна спроможність грошей — це кількість товарів і послуг, які можна купити за грошову одиницю. Зрозуміло, що кількість товарів і послуг, які можна придбати за грошову одиницю, міняється обернено пропорційно рівню цін. Якщо рівень цін зростає вдвічі, вартість грошової одиниці зменшується наполовину і навпаки.

Домашні господарства і підприємства будуть приймати паперові гроші як засіб обміну доти, доки вони знатимуть, що можуть у свою чергу витратити гроші без помітних втрат їхньої купівельної спроможності. Але у випадку інфляції, подібної до тієї, з якою зіштовхнулась Україна у першій половині 1990-х років, коли вартість грошей суттєво знецінювалася з часу отримання до витрачання, а гроші ставали "гарячими" грішми, вони перестали повноцінно виконувати функцію обміну.

Аналогічним чином люди здатні використовувати гроші як засіб нагромадження, допоки нема надмірного зменшення вартості заощаджених грошей унаслідок інфляції. Економіка також може ефективно використовувати грошову одиницю як міру вартості лише за умови порівняної стабільності й купівельної спроможності. Різке зменшення міри вартості позбавляє покупців і продавців можливості встановити чіткі правила торгівлі. Усі ці негативні наслідки інфляції простежуються у першій половині 1990-х років.

Таким чином, гроші є, по суті, борговими зобов'язаннями держави, комерційних банків і ощадних установ. Ці зобов'язання успішно виконують функції грошей доти, доки їхня вартість, або купівельна спроможність, порівняно стабільна. Відповідальність держави за стабілізацію вартості грошової одиниці передбачає проведення відповідної грошової політики та ефективного контролю за пропозицією грошей.

Попит на гроші передусім викликаний необхідністю придбання товарів і послуг. Тому не дивно, що кількість грошей, необхідних для операцій, визначається головним чином загальним грошовим рівнем, або номінальним ВВП. Чим більша загальна грошова вартість перебуває в обігу, тим більше потрібно грошей для операцій. Операційний попит на гроші прямо пропорційний номінальному ВВП.

Важлива причина, що спонукає людей пред'являти попит на гроші, випливає із їхньої функції як засобу нагромадження. Люди можуть тримати свої фінансові активи у різних формах — наприклад, у вигляді акцій корпорацій, приватних або державних облігацій або ж у грошах. Виходить, існує попит на гроші як на активи.

Щоб визначити причини пред'явлення попиту на гроші як на активи, необхідно спочатку усвідомити, що кожна із форм, в яких можуть перебувати фінансові активи, має свої переваги і вади. Так, перевагою володіння грішми є їхня ліквідність, тобто гроші можна негайно використати для придбання покупок.

Вада володіння грішми як активом, порівняно з володінням облігаціями, полягає в тому, що вони не приносять доходу у вигляді відсотка. Отже, визначення пропорції між облігаціями і грішми в першу чергу залежить від ставки відсотка. Тому попит на гроші як на активи міняється обернено пропорційно ставці відсотка.

Сумарний попит на гроші складається із операційного попиту і попиту на гроші як на активи. Операційний попит на гроші міняється пропорційно номінальному ВВП, а попит на гроші як на активи міняється обернено пропорційно відсотковій ставці.

Ринок грошей.

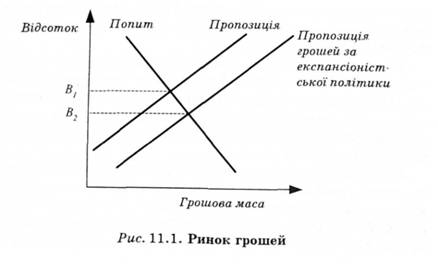

Проста модель грошового ринку показана на рис. 11.1. На горизонтальній осі відкладається обсяг грошової маси, а на вертикальній — відсоток. Це не означає, що відсоток є "ціною" грошей у звичайному розумінні; навпаки, відсоток показує, який дохід отримує людина, яка вклала свої гроші в активи, що приносять відсотки. Це означає, що рівень відсотка відображає витрати, які він несе задля збереження своїх коштів у високоліквідній формі, замість вкладати їх у різні активи, що приносять відсоток. Готівкові кошти взагалі не приносять відсотка, на відміну від облігацій та інших цінних паперів. Чим вищий відсоток, тим більше повинен отримувати той, хто вклав свої гроші в цінні папери, що приносять відсоток, замість того, щоб зберігати їх у гаманці.

Перетин кривої попиту і пропозиції грошей дає точку (відсоток) рівноваги. На рис. 11.1 це В1. На рисунку видно, що експансіоністська грошова політика, яка збільшує грошову масу, спрямована на зниження рівня відсотка.

Якщо центральний банк країни приймає рішення збільшити грошову масу, дозволивши надрукувати додаткову кількість грошей або купивши державні цінні папери, то крива пропозиції грошей зміщується вправо. Це означає, що відсоток рівноваги знижується до рівня В2. Більша кількість грошей знайде попит тільки в тому випадку, якщо "витрати" володіння грішми (тобто відсоток, або дохід, який втрачає людина, що має гроші замість облігацій) знижуються. Таким же чиномрестриктивна грошова політика, яка зменшує грошову масу, спонукає відсоток підвищуватися,

Банківська справа

Дата добавления: 2016-03-04; просмотров: 845;