Своевременное диагностирование предкризисного финансового состояния предприятия и принятие необходимых превентивных мер по предупреждению финансового кризиса.

ФИНАНСОВЫЙ КРИЗИС ПРЕДПРИЯТИЯ КАК ОБЪЕКТ СТРАТЕГИЧЕСКОГО УПРАВЛЕНИЯ

В условиях постоянно меняющихся факторов внешней финансовой среды и внутренних условий осуществления финансовой деятельности увеличивается вероятность периодического возникновения кризиса предприятия, который может приобретать различные формы. Одной из таких форм является финансовый кризис предприятия, несущий наибольшие угрозы его функционированию и развитию. В этих условиях предприятие формирует антикризисную финансовую стратегию своего развития.

Финансовый кризис предприятия представляет собой одну из наиболее серьезных форм нарушения его финансового равновесия, отражающую циклически возникающие на протяжении его жизненного цикла под воздействием разнообразных факторов противоречия между фактическим состоянием его финансового потенциала и необходимым объемом финансовых потребностей, несущую наиболее опасные потенциальные угрозы его функционированию.

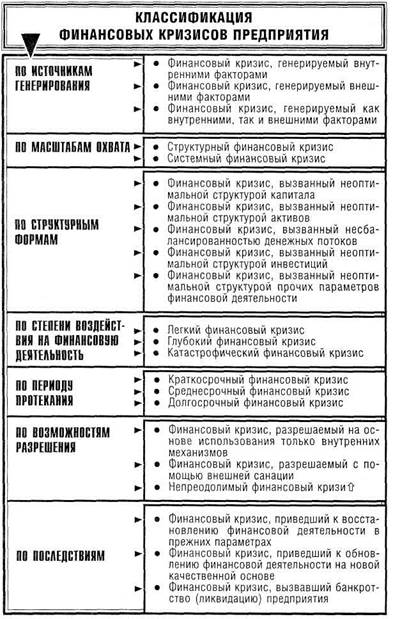

При разработке антикризисной стратегии финансовый кризис предприятия классифицируется следующим образом (рис. 16.1).

1. По источникам генерированияфинансовый кризис подразделяется на следующие группы:

• Финансовый кризис, генерируемый внутренними факторами. Такими факторами могут являться неэффективный финансовый менеджмент, неправильно выбранная финансовая политика по отдельным аспектам финансовой деятельности, недооценка отдельных видов финансовых рисков, высокая средневзвешенная стоимость капитала и другие. Как правило, такой финансовый кризис может быть относительно быстро разрешен за счет внутренних механизмов антикризисного финансового управления.

• Финансовый кризис, генерируемый внешними факторами. Примером таких факторов могут служить ужесточение налогового регулирования хозяйственной деятельности предприятия, неблагоприятные изменения конъюнктуры финансового рынка и т.п.

• Финансовый кризис, генерируемый как внутренними, так и внешними факторами. Такой кризис является наиболее сложным по возможностям разрешения и носит более длительный характер.

2. По масштабам охватафинансовый кризис разделяют обычно на две группы:

• Структурный финансовый кризис, который вызван постепенным и длительным нарастанием диспропорций в отдельных параметрах финансового потенциала и характеризует несоответствие структурных пропорций этих параметров изменившимся условиям финансовой деятельности и требованиям финансовой безопасности предприятия (этот вид кризиса иногда характеризуется как локальный финансовый кризис).

Рисунок 16.1. Классификация финансовых кризисов предприятия по основным признакам.

• Системный финансовый кризис, который охватывает все основные направления и формы финансовой деятельности и отражает противоречия всей финансовой системы предприятия.

3. По структурным формамструктурный финансовый кризис предприятия может быть подразделен на следующие группы:

• Финансовый кризис, вызванный неоптимальной структурой капитала предприятия. Вследствие высокой доли используемого заемного капитала предприятие теряет свою финансовую устойчивость, вынуждено привлекать финансовые ресурсы из внешних источников на менее выгодных условиях, что в конечном итоге ограничивает возможности формирования его чистого денежного потока.

• Финансовый кризис, вызванный неоптимальной структурой активов предприятия. Такая неоптимальность определяется прежде всего высокой долей внеоборотных активов предприятия, вызывающей замедление оборота всего авансированного капитала. Кроме того, неоптимальность структуры активов характеризуется и высокой долей низколиквидных активов в общем составе оборотных средств предприятия.

• Финансовый кризис, вызванный несбалансированностью денежных потоков предприятия. Такую форму структурного кризиса порождает несбалансированность объемов положительного и отрицательного денежных потоков предприятия, а также несинхронность их формирования во времени. Следствием такой несбалансированности является снижение уровня платежеспособности предприятия.

• Финансовый кризис, вызванный неоптимальной структурой инвестиций. Такая неоптимальность вызывается чрезмерной долей высокообъемных реальных инвестиционных проектов, превалированием инвестиционных проектов с высоким периодом окупаемости, а также реализуемых проектов с преимущественно заемными источниками финансирования.

• Финансовый кризис, вызванный неоптимальностью структуры прочих параметров финансовой деятельности предприятия. К числу таких параметров может относиться состав портфеля дебиторской задолженности предприятия, состав его издержек в разрезе постоянных и переменных статей и др.

4. По степени воздействия на финансовую деятельностьразличают:

• Легкий финансовый кризис. Как правило, к нему относят одну из форм структурного финансового кризиса, который может быть быстро разрешен на основе использования отдельных внутренних механизмов антикризисного финансового управления.

• Глубокий финансовый кризис. К нему относят, обычно, комплекс ряда форм структурного финансового кризиса, преодоление которого требует полного использования всех внутренних механизмов финансовой стабилизации, а в ряде случаев и отдельных форм внешней финансовой санации.

• Катастрофический финансовый кризис. Это один из наиболее опасных видов системного кризиса, преодоление которого требует активного поиска преимущественно внешних эффективных форм санации.

5. По периоду протеканияфинансовый кризис предприятия дифференцируют следующим образом:

• Краткосрочный финансовый кризис. Такой кризис может быть разрешен в течение нескольких месяцев (до одного квартала).

• Среднесрочный финансовый кризис. Продолжительность такого кризиса составляет период до одного года.

• Долгосрочный финансовый кризис. Такой кризис может длиться более одного года до полного его разрешения.

6. По возможностям разрешениявыделяют:

• Финансовый кризис, разрешаемый на основе использования только внутренних механизмов. Состав таких механизмов определяется самим предприятием в процессе осуществления антикризисного финансового управления.

• Финансовый кризис, разрешаемый с помощью внешней санации. Такая санация дополняет систему внутренних механизмов разрешения кризиса.

• Непреодолимый финансовый кризис. Это крайняя форма проявления финансового кризиса, идентифицируемая по результатам его диагностики, при которой любые формы санации предприятия являются неэффективными в силу необратимых изменений его финансовой структуры.

7. По последствиямвыделяют следующие виды финансового кризиса предприятия:

• Финансовый кризис, приведший к восстановлению финансовой деятельности в прежних параметрах. Такие последствия характеризуют обычно краткосрочный структурный финансовый кризис в легкой его форме, вызванный краткосрочными изменениями конъюнктуры финансового или товарного рынка.

• Финансовый кризис, приведший к обновлению финансовой деятельности на новой качественной основе. Такие последствия характерны преимущественно для системного кризиса, разрешаемого обычно с помощью внешней финансовой санации предприятия.

• Финансовый кризис, вызвавший банкротство (ликвидацию) предприятия. Этот вид характеризует последствия непреодолимого финансового кризиса предприятия.

Классификация финансового кризиса предприятия по этому признаку используется обычно при оценке результатов реализации антикризисной финансовой стратегии.

Разработка антикризисной финансовой стратегии осуществляется в процессе антикризисного финансового управления предприятием.

Антикризисное финансовое управление представляет собой систему принципов и методов разработки и реализации комплекса специальных управленческих решений, направленных на предупреждение и преодоление финансовых кризисов предприятия, а также минимизацию их негативных финансовых последствий.

Главной цельюантикризисного финансового управления является восстановление финансового равновесия предприятия и минимизация размеров снижения его рыночной стоимости, вызываемых финансовыми кризисами.

В процессе реализации своей главной цели антикризисное финансовое управление предприятием направлено на решение следующих основных задач(табл. 16.1):

Своевременное диагностирование предкризисного финансового состояния предприятия и принятие необходимых превентивных мер по предупреждению финансового кризиса.

Эта задача реализуется путем осуществления постоянного мониторинга финансового состояния предприятия и факторов внешней финансовой среды, оказывающих наиболее существенное влияние на результаты финансовой деятельности. Диагностика предкризисного финансового состояния предприятия по результатам такого мониторинга во многих случаях позволяет избежать финансового кризиса за счет осуществления превентивных защитных мер или, по меньшей мере, существенно смягчить характер егопоследующего протекания. Принятие превентивных мер по предупреждению финансового кризиса предприятия является наиболее экономичным направлением антикризисного финансового управления, обеспечивающим наибольший эффект (в виде снижения предстоящих потерь) на единицу израсходованных в этих целях финансовых ресурсов.

Таблица 16.1

Система основных задач, направленных на реализацию главной цели антикризисного финансового управления предприятием

| Главная цель антикризисного финансового управления | Основные задачи антикризисного финансового управления |

| ВОССТАНОВЛЕНИЕ ФИНАНСОВОГО РАВНОВЕСИЯ ПРЕДПРИЯТИЯ И МИНИМИЗАЦИЯ ПОТЕРЬ ЕГО РЫНОЧНОЙ СТОИМОСТИ, ВЫЗЫВАЕМЫХ ФИНАНСОВЫМИ КРИЗИСАМИ | 1. Своевременное диагностирование предкризисного финансового состояния предприятия и принятие необходимых превентивных мер по предупреждению финансового кризиса. 2. Устранение неплатежеспособности предприятия. 3. Восстановление финансовой устойчивости предприятия. 4. Предотвращение банкротства и ликвидации предприятия. 5. Минимизация негативных последствий финансового кризиса предприятия. |

2. Устранение неплатежеспособности предприятия.Эта задача является наиболее неотложной в системе задач антикризисного финансового управления предприятием при диагностировании любой формы его финансового кризиса. В ряде случаев реализация только этой задачи позволяет пресечь углубление финансового кризиса предприятия, восстановить его имидж среди хозяйственных партнеров и получить необходимый запас времени для реализации других антикризисных мероприятий. Вместе с тем, необходимо помнить, что нарушение платежеспособности это лишь один из внешних симптомов проявления финансовых кризисов предприятия, поэтому устранение неплатежеспособности должно осуществляться не столько за счет "латания дыр", сколько путем устранения причин ее генерирующих.

3. Восстановление финансовой устойчивости предприятия.Это одна из основных задач, обеспечивающих реализацию главной цели антикризисного финансового управления предприятием, требующих наибольших усилий и затрат финансовых ресурсов. Реализация этой задачи осуществляется путем поэтапной структурной перестройки всей финансовой деятельности предприятия. В процессе такой финансовой реструктуризации предприятия в первую очередь должна обеспечиваться оптимизация структуры капитала, оборотных активов и денежных потоков, а в отдельных случаях снижаться его инвестиционная активность.

4. Предотвращение банкротства и ликвидации предприятия.Такая задача стоит перед антикризисным финансовым управлением предприятием при диагностировании глубокого или катастрофического системного финансового его кризиса. Как правило, внутренние механизмы финансовой стабилизации и объем собственных ресурсов предприятия оказываются недостаточными для преодоления такого финансового кризиса. Поэтому для предотвращения банкротства и ликвидации предприятия в процессе антикризисного финансового управления должна обеспечиваться эффективная внешняя его санация (с разработкой соответствующего инвестиционного проекта санации).

5. Минимизация негативных последствий финансового кризиса предприятия.Эта задача реализуется путем закрепления позитивных результатов вывода предприятия из состояния финансового кризиса и стабилизации качественных структурных преобразований его финансовой деятельности с учетом ее долгосрочной перспективы. Эффективность мероприятий по преодолению негативных последствий финансового кризиса оценивается по критерию минимизации потерь рыночной стоимости предприятия в сопоставлении с докризисным ее уровнем.

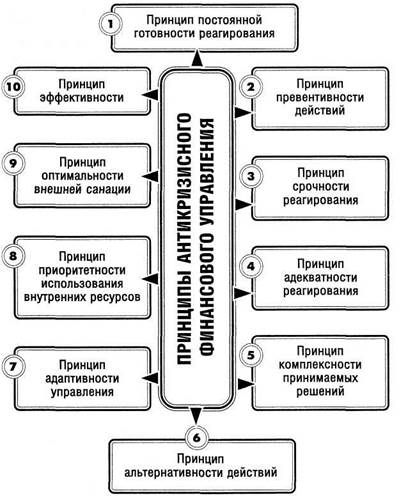

Система антикризисного финансового управления базируется на определенных принципах. К числу основных их этих принципов относятся (рис. 16.2):

Рисунок 16.2. Основные принципы антикризисного финансового управления предприятием.

1. Принцип постоянной готовности реагирования.Теория антикризисного финансового управления утверждает, что достигаемое в результате эффективного финансового менеджмента финансовое равновесие предприятия очень изменчиво в динамике. Возможное его изменение на любом этапе экономического развития предприятия определяется естественным откликом на изменения внешних и внутренних условий его хозяйственной деятельности. Ряд этих изменений усиливает конкурентную позицию предприятия, повышают его финансовый потенциал и рыночную стоимость; другие — наоборот, вызывают кризисные явления в его финансовом развитии. Объективность проявления этих условий в динамике (т.е. объективная вероятность возникновения финансовых кризисов предприятия) определяют необходимость поддержания постоянной готовности финансовых менеджеров к возможному нарушению финансового равновесия предприятия на любом этапе его экономического развития.

2. Принцип превентивности действий.Этот принцип предполагает, что лучше предотвратить угрозу финансового кризиса, чем осуществлять его разрешение и обеспечивать нейтрализацию его негативных последствий. Поэтому в тех случаях, когда финансовый кризис может быть предотвращен (если его возникновение генерируется только внутренними факторами или нейтрализуемыми внешними факторами), принцип превентивности действий приобретает первостепенное значение. Реализация этого принципа обеспечивается ранней диагностикой предкризисного финансового состояния предприятия и своевременным использованием возможностей нейтрализации финансового кризиса. В этом случае антикризисное финансовое управление использует методологию "управления по слабым сигналам".

3. Принцип срочности реагирования. Всоответствии с теорией антикризисного финансового управления каждое из негативных проявлений финансового кризиса не только имеет тенденцию к расширению с каждым новым хозяйственным циклом предприятия, но и порождает новые сопутствующие ему негативные финансовые последствия. Поэтому чем раньше будут включены антикризисные финансовые механизмы по каждому диагностированному кризисному симптому, тем большими возможностями к восстановлению нарушенного равновесия будет располагать предприятие.

4. Принцип адекватности реагирования.Используемая система финансовых механизмов по нейтрализации угрозы финансового кризиса или его разрешению в подавляющей своей части связана с затратами финансовых ресурсов или потерями, связанными с нереализованными возможностями (вызванными сокращением объемов операционной деятельности, приостановлением реализации инвестиционных проектов и т.п.). При этом уровень этих затрат и потерь находится в прямой зависимости от целенаправленности финансовых механизмов такой нейтрализации и масштабов их использования. Поэтому "включение" отдельных механизмов нейтрализации угрозы финансового кризиса и его разрешения должно исходить из реального уровня такой угрозы и быть адекватным этому уровню. В противном случае или не будет достигнут ожидаемый эффект антикризисного финансового управления (если действие антикризисных механизмов или масштабы их применения недостаточны), или предприятие в процессе антикризисного финансового управления будет нести неоправданно высокие затраты и потери (если действие антикризисных механизмов или масштабы их применения избыточны для данного уровня угрозы возникновения финансового кризиса или данной формы его проявления).

5. Принцип комплексности принимаемых решений.

Практически каждый финансовый кризис предприятия по источникам генерирующих его факторов, а соответственно и по формам проявления своих негативных последствий носит комплексный характер. Аналогичный комплексный характер должна носить и система разрабатываемых и реализуемых антикризисных мероприятий, обеспечивающих эффективную нейтрализацию влияния таких факторов и их негативных последствий.

6. Принцип альтернативности действий.Этот принцип предполагает, что каждое из принимаемых антикризисных финансовых решений должно базироваться на рассмотрении максимально возможного числа их альтернативных проектов с определением уровня их результативности и оценкой затрат. В процессе оценки результативности таких альтернативных проектов решений следует исходить из определенных критериев, обеспечивающих достижение цели или отдельных задач антикризисного финансового управления.

7. Принцип адаптивности управления. Впроцессе развития финансового кризиса генерирующие его факторы характеризуются обычно высокой динамикой. Это предопределяет необходимость высокого уровня гибкости антикризисного финансового управления, его быстрой адаптации к меняющимся условиям внешней и внутренней финансовой среды.

8. Принцип приоритетности использования внутренних ресурсов. Впроцессе антикризисного управления, особенно на ранних стадиях диагностики финансового кризиса, предприятие должно рассчитывать преимущественно на внутренние финансовые возможности его нейтрализации. Опыт показывает, что если финансовый кризис генерируется только финансовыми факторами, т.е. носит структурный характер, то при нормальных маркетинговых позициях предприятия он полностью может быть разрешен за счет использования исключительно внутренних механизмов антикризисного управления и собственных финансовых ресурсов. В этом случае предприятие может избежать потери управляемости и процедур внешнего контроля своей финансовой деятельности.

9. Принцип оптимальности внешней санации.Если финансовый кризис диагностирован лишь на поздней стадии своего развития, носит системный характер и оценивается как глубокий или катастрофический, а механизмы внутренней его нейтрализации не позволяют достичь равновесия предприятия, оно должно инициировать свою внешнюю санацию. Такая санация должна быть направлена на предотвращение банкротства и ликвидации предприятия в других ее формах. Принцип оптимальности внешней санации предполагает, что при выборе ее форм и состава внешних санаторов следует исходить из системы определенных критериев, разрабатываемых в процессе антикризисного финансового управления. Такими критериями могут быть сохранение управления предприятием его первоначальными учредителями, минимизация потери рыночной стоимости предприятия и другие.

10. Принцип эффективности.Реализация этого принципа обеспечивается сопоставлением эффекта антикризисного финансового управления и связанных с реализацией его мероприятий финансовых ресурсов. Эффект антикризисного финансового управления может характеризоваться уровнем достижения отдельных его целей — по предотвращению финансового кризиса, смягчению негативных условий его протекания или связанных с ним негативных финансовых последствий. Учитывая, что выразить этот эффект в денежной форме затруднительно, оценка эффективности отдельных мероприятий антикризисного финансового управления носит сравнительный характер (на основе сопоставления уровня достижения отдельных целей и объема затрат финансовых ресурсов по альтернативным вариантам управленческих решений).

Рассмотренные принципы служат основой организации системы антикризисного финансового управления предприятием.

СОДЕРЖАНИЕ ПРОЦЕССА АНТИКРИЗИСНОГО ФИНАНСОВОГО УПРАВЛЕНИЯ ПРЕДПРИЯТИЕМ

Антикризисное финансовое управление предприятием представляет собой процесс, основным содержанием которого является подготовка, принятие и реализация управленческих решений по предупреждению финансовых кризисов, их преодолению и минимизации их негативных последствий. Особенностью этого управления в сравнении с другими функциональными видами управления предприятием является то, что в силу кризисных условий принятие управленческих решений часто осуществляется в обстановке снижения управляемости предприятием, дефицита времени, высокой степени неопределенности, конфликтности интересов различных групп работников. Для осуществления антикризисного финансового управления на предприятии часто создается специальная группа высококвалифицированных менеджеров, наделяемая особыми полномочиями в принятии и реализации управленческих решений, а также соответствующими финансовыми ресурсами.

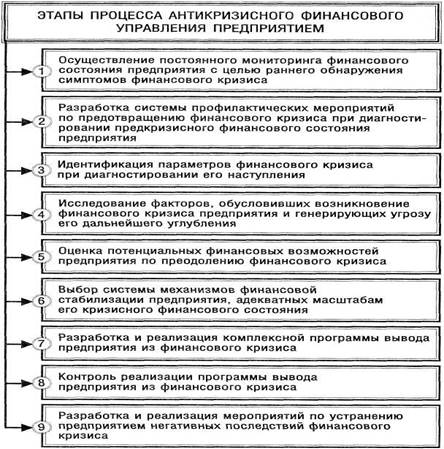

Процесс антикризисного финансового управления предприятием строится по следующим основным этапам (рис. 16.3):

Рисунок 16.3. Основные этапы разработки и реализации политики управления денежными потоками предприятия.

1. Осуществление постоянного мониторинга финансового состояния предприятия с целью раннего обнаружения симптомов финансового кризиса.Такой мониторинг организуется в рамках общего мониторинга финансовой деятельности предприятия как самостоятельный его блок с целью выявления ранних признаков возможного финансового кризиса.

На первой стадии в системе общего финансового мониторинга устанавливается особая группа объектов наблюдения, формирующих возможное "кризисное поле", т.е. параметров финансового состояния предприятия, нарушение которых свидетельствует о кризисном его развитии.

На второй стадии в разрезе каждого из параметров "кризисного поля" формируется система наблюдаемых показателей — "индикаторов кризисного развития". В систему таких индикаторов включаются как традиционные, так и специальные финансовые показатели, отражающие различные симптомы предкризисного финансового состояния предприятия или его финансового кризиса.

На третьей стадии определяется периодичность наблюдения показателей — "индикаторов кризисного развития". Как правило, показатели этой группы наблюдаются с наиболее высокой периодичностью в общей системе финансового мониторинга. Более того, в периоды высокой динамики факторов внешней финансовой среды, реализующих угрозу финансового кризиса предприятия, основные из этих показателей требуют ежедневного наблюдения.

На четвертой стадии по результатам мониторинга определяются размеры отклонений фактических значений показателей — "индикаторов кризисного развития" от предусмотренных (плановых, нормативных).

На пятой стадии проводится анализ отклонений показателей по каждому из параметров "кризисного поля". В процессе анализа устанавливается степень отклонений, вызвавшие их причины, а также возможное влияние таких отклонений на конечные результаты финансовой деятельности.

На шестой стадии по результатам мониторинга осуществляется предварительная диагностика характера развития финансовой деятельности предприятия и его финансового состояния. В процессе такой диагностики констатируется "нормальное", "предкризисное" или "кризисное" финансовое состояние предприятия.

2. Разработка системы профилактических мероприятий по предотвращению финансового кризиса при диагностировании предкризисного финансового состояния предприятия.

Антикризисное финансовое управление предприятием на этом этапе характеризуемое как "управление по слабым сигналам", носит преимущественно превентивную направленность.

На первой стадии оценивается возможность предотвращения финансового кризиса в условиях предстоящей динамики факторов внешней и внутренней финансовой среды предприятия.

На второй стадии в зависимости от результатов такой оценки дифференцируются направления действий — их направленность на предотвращение финансового кризиса или на смягчение условий его будущего протекания (если в силу активного воздействия факторов внешней финансовой среды предотвратить финансовый кризис не представляется возможным).

На третьей стадии разрабатывается система превентивных антикризисных мероприятий, направленных на нейтрализацию угрозы финансового кризиса. Основными из таких превентивных мероприятий являются: сокращение объема финансовых операций на наиболее рискованных направлениях финансовой деятельности предприятия; повышение уровня внутреннего и внешнего страхования финансовых рисков, связанных с факторами, генерирующими угрозу финансового кризиса; реализация части излишних или неиспользуемых активов предприятия с целью увеличения резервов финансовых ресурсов; конверсия в денежную форму дебиторской задолженности и эквивалентов денежных средств.

На четвертой стадии по результатам реализации превентивных антикризисных мероприятий определяется их эффективность (по уровню достижения поставленных целей) и при необходимости принимаются дополнительные меры.

3. Идентификация параметров финансового кризиса при диагностировании его наступления.Такая идентификация осуществляется на основе классификации финансовых кризисов предприятия по результатам мониторинга показателей — "индикаторов кризисного развития".

На первой стадии идентифицируется масштаб охвата финансовой деятельности предприятия финансовым кризисом, т.е. определяется, носит ли он системный или структурный характер. Если финансовый кризис идентифицирован как структурный, то определяется его преимущественная структурная форма.

На второй стадии идентифицируется степень воздействия финансового кризиса на финансовую деятельность, т.е. выявляется, носит ли он легкий, глубокий или катастрофический характер. Каждая из этих форм финансового кризиса в процессе идентификации может получать более дифференцированную оценку.

На третьей стадии с учетом ранее проведенных оценок прогнозируется возможный период протекания финансового кризиса предприятия.

При необходимости в процессе идентификации параметров финансового кризиса могут быть использованы и другие признаки его классификации.

4. Исследование факторов, обусловивших возникновение финансового кризиса предприятия и генерирующих угрозу его дальнейшего углубления.Такое исследование последовательно осуществляется следующим образом:

На первой стадии идентифицируются отдельные факторы финансового кризиса. В процессе такой идентификации вся их совокупность подразделяется на внешние и внутренние факторы.

На второй стадии исследуется степень влияния отдельных факторов на формы и масштабы финансового кризиса предприятия в разрезе отдельных параметров "кризисного поля".

На третьей стадии прогнозируется развитие факторов финансового кризиса и их совокупное негативное влияние на развитие финансовой деятельности предприятия.

5. Оценка потенциальных финансовых возможностей предприятия по преодолению финансового кризиса.Такая оценка во многом определяет направленность антикризисных мероприятий и интенсивность использования стабилизационных механизмов.

На первой стадии оценивается объем чистого денежного потока предприятия, генерируемого в кризисных условиях его функционирования, и степень его достаточности для преодоления финансового кризиса.

На второй стадии оценивается состояние страховых резервов финансовых ресурсов предприятия и их адекватности масштабам угроз, генерируемых финансовым кризисом.

На третьей стадии определяются возможные направления экономии финансовых ресурсов предприятия в период протекания финансового кризиса (экономия текущих затрат, связанных с осуществлением операционной деятельности; экономия инвестиционных ресурсов за счет приостановления реализации отдельных реальных инвестиционных проектов и т.п.).

На четвертой стадии определяются возможные альтернативные внешние источники формирования финансовых ресурсов, необходимые для функционирования предприятия в кризисных условиях и его вывода из состояния финансового кризиса.

На пятой стадии оценивается качественное состояние финансового потенциала предприятия с позиций возможного преодоления финансового кризиса — уровень квалификации финансовых менеджеров, их способность к быстрому реагированию на изменения факторов внешней финансовой среды, эффективность организационной структуры финансового управления и т.п.

6. Выбор системы механизмов финансовой стабилизации предприятия, адекватных масштабам его кризисного финансового состояния.Выбор таких механизмов призван стабилизировать финансовое состояние предприятия путем соответствующих преобразований важнейших параметров его финансовой структуры — структуры капитала, структуры активов, структуры денежных потоков, структуры источников формирования финансовых ресурсов, структуры инвестиционного портфеля и т.п.

Выбор конкретных механизмов финансовой стабилизации в процессе реструктуризации основных параметров финансовой деятельности предприятия в условиях его кризисного развития должен быть направлен на поэтапное решение следующих задач:

• устранение неплатежеспособности;

• восстановление финансовой устойчивости;

• финансовое обеспечение устойчивого роста предприятия в долгосрочной перспективе.

7. Разработка и реализация комплексной программы вывода предприятия из финансового кризиса.Такая комплексная программа разрабатывается обычно в форме двух альтернативных документов — комплексного плана мероприятий по выводу предприятия из состояния финансового кризиса или инвестиционного проекта финансовой санации предприятия.

Комплексный план мероприятий по выводу предприятия из состояния финансового кризиса разрабатывается в тех случаях, когда предусматривается использование преимущественно внутренних механизмов финансовой стабилизации в рамках объема финансовых ресурсов, формируемых из внутренних источников. Этот план содержит следующие основные разделы:

• перечень антикризисных мероприятий;

• объем финансовых ресурсов, выделяемых для их реализации;

» сроки реализации отдельных антикризисных мероприятий;

• лица, ответственные за реализацию отдельных антикризисных мероприятий;

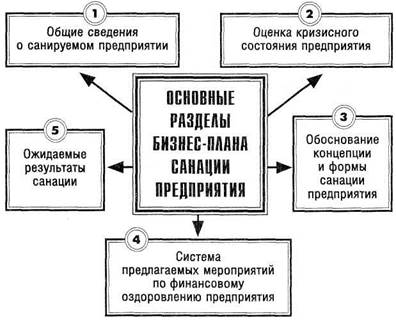

• ожидаемые результаты финансовой стабилизации. Инвестиционный проект финансовой санации предприятия

разрабатывается в тех случаях, когда предприятие для выхода из финансового кризиса намеренно привлечь внешних санаторов. Такой проект носит форму бизнес-плана санации и содержит обычно следующие основные разделы (рис. 16.4):

Рисунок 16.4. Состав основных разделов бизнес-плана санации предприятия.

После разработки и утверждения комплексной программы вывода предприятия из финансового кризиса предприятие приступает к ее реализации.

8.Контроль реализации программы вывода предприятия из финансового кризиса.Такой контроль возлагается, как правило, на главных менеджеров предприятия. Основная часть мероприятий комплексной программы вывода предприятия из финансового кризиса контролируется в системе оперативного финансового контроллинга, организованного на предприятии. Результаты контроля выполнения программы требуют периодического обсуждения с целью внесения необходимых корректив, направленных на повышение эффективности антикризисных мероприятий.

9.Разработка и реализация мероприятий по устранению предприятием негативных последствий финансового кризиса.

Система таких мероприятий на каждом предприятии носит индивидуализированный характер и направлена на последующую стабилизацию качественных структурных преобразований его финансовой деятельности.

Содержание основных этапов процесса антикризисного финансового управления предприятием подробно рассматривается в последующих разделах.

Дата добавления: 2016-03-04; просмотров: 2296;