Показатели срока окупаемости инвестиций и нового предпринимательского дела

Важнейшим показателем эффективности инвестиций для предприятий малого бизнеса является срок окупаемости вложений, так как предпринимателю, не обладающему большим денежным капиталом, очень важно как можно быстрее вернуть свои внесенные в дело денежные средства. Вот почему при решении вопроса об инвестировании предприниматель очень часто ориентируется прежде всего на оценку срока возвратности вложений.

Раскрыть экономическую сущность показателя срока окупаемости можно на следующем примере. Предположим предприниматель вложил в реализацию проекта 100 денежных единиц, в результате эксплуатации реализуемого проекта ежегодно он будет получать по 25 денежных единиц, т.е. авансированные денежные ресурсы предприниматель вернет через четыре года. Такая информация представляет для него очень большой интерес, поскольку дает возможность решить вопрос о том, стоит ли вкладывать деньги в данное дело, как быстро вернутся вложенные в предпринимательский проект денежные ресурсы.

Практика бизнеса выработала несколько различных показателей срока окупаемости вложений, каждый из которых имеет свое назначение и отражает одну из сторон эффективности проекта.

Рассмотрим эти показатели в определенной последовательности.

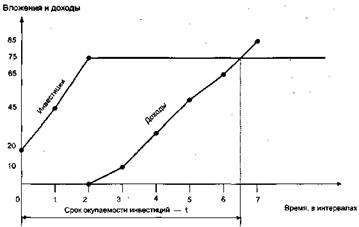

Срок окупаемости инвестиций.Суть расчета этого показателя можно проиллюстрировать на следующем графике (рис. 4.2).

Рис. 4.2. Определение срока окупаемости инвестиций

По горизонтали (ось X) откладывается текущее время в принятых временных интервалах (например, в годах, полугодиях, кварталах, месяцах и т.п.). По вертикали (ось Y) откладываются инвестиционные вложения нарастающим итогом в принятой валюте и получаемые доходы в той же валюте и также нарастающим итогом. Точка пересечения этих кривых и будет определять срок окупаемости инвестиций. На представленном рисунке этот показатель составляет величину в 6,5 временных интервала. Он получается исходя из следующих принятых по условию данных:

| Моменты вложений и получения дохода (временные интервалы) | ||||||||

| Величина вложений (денежных единиц) | — | — | — | — | — | |||

| Величина дохода (денежных единиц) | — | — | — |

При этом известно, что эксплуатация проекта начинается со 2-го временного интервала.

Как видно из рисунка, доходная составляющая проекта пересекает на графике ее инвестиционную составляющую ровно через 6,5 временных интервала, т.е. посредством доходов в результате эксплуатации проекта предприниматель вернет свои инвестиционные вложения именно в указанный срок.

Аналитически (а не графически) расчет показателя срока окупаемости ведется по следующей формуле

(4.9)

(4.9)

где Ki — инвестиционные вложения в проект в i-ом временном интервале;

Дi — доход предпринимателя от эксплуатации проекта в i-ом временном интервале;

t — количество временных интервалов функционирования проекта, за которое суммарные инвестиции сравняются с суммой доходов от эксплуатации нового дела (это и будет искомый срок окупаемости инвестиций).

В рассмотренном примере суммарные вложения, как это вытекает из графика, точно сравняются с суммой доходов от эксплуатации проекта через 6,5 интервала. Что полностью соответствует условию формулы (4.9).

Срок окупаемости действующего проекта (объекта)отличается от показателя срока окупаемости инвестиций. Различие это обусловлено тем, что эксплуатация проекта начинается несколько позже, чем осуществляются инвестиционные вложения, т.е., срок окупаемости объекта (т.е. функционирующего проекта) меньше срока окупаемости инвестиций.

Величину показателя срока окупаемости действующего объекта можно определить по формуле

to = t - ∆t, (4.10)

где t0 — срок окупаемости действующего объекта, в избранных временных интервалах;

t — срок окупаемости инвестиционных вложений в проект (в тех же временных интервалах);

∆t — время от начала инвестирования до начала эксплуатации проекта (в тех же временных интервалах).

Если использовать условие примера, представленного на графике, то можно констатировать, что срок окупаемости действующего объекта будет в соответствии с формулой (4.10) равен 4,5 временных интервала. Эта величина получается как разность между 6,5 (срок окупаемости инвестиций) и 2(сдвиг начала эксплуатации объекта).

Рассмотренный показатель характеризует тот резерв времени, которым в принципе располагает каждый предприниматель с целью сокращения срока окупаемости инвестиций, для чего необходимо найти такие возможности, реализация которых позволит быстрее начать эксплуатацию проекта.

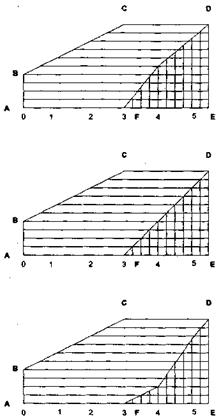

Коэффициент нарастания дохода.Важность показателя срока окупаемости инвестиций и, особенно для предприятий малого бизнеса, не подлежит сомнению. Однако этот показатель для большей объективности оценки предпринимательского проекта должен быть дополнен еще одним важным показателем — коэффициентом нарастания дохода, суть которого сводится к следующему (см. рис. 4.3).

Рис.4.3. Варианты нарастания дохода при одинаковом сроке окупаемости инвестиций

Предположим новое дело при его реализации обеспечивает срок окупаемости инвестиций за 8 временных интервалов; доход нарастает в процессе эксплуатации проекта равномерно, т.е., в каждую временную единицу суммарный доход нарастающим итогом прирастает на одну и ту же величину. В этом случае результирующая доходная составляющая имеет линейный характер (см. линию FD на графике). Но такой характер нарастания дохода совсем не обязательно будет иметь место во всех случаях предпринимательского бизнеса. В реальной действительности он может быть очень разнообразным. Все будет зависеть от масштабов бизнеса, принятой технологии производства, возможностей ее освоения, квалификации используемых в производстве рабочих кадров, скорости реализации товаров потребителям и т.д.

Поэтому характер нарастания дохода предпринимательского проекта может и будет реально отличаться от пропорционально линейного характера. Например, он может быть представлен в виде кривых FGD и FHD. Нетрудно понять, что при одном и том же сроке окупаемости инвестиций (как принято по условию в 8 временных интервалах) во всех трех зафиксированных случаях качественно и количественно характер нарастания дохода будет существенно различаться. Самым лучшим вариантом для предпринимателя безусловно будет тот из трех рассмотренных, который позволит ему быстрее возместить авансированные денежные средства и, направить их на дальнейшее развитие своего бизнеса. Таким является вариант FGD, у которого с самого начала эксплуатации проекта доход будет очень быстро и прогрессивно нарастать, постепенно замедляясь к концу срока окупаемости. Самый худший вариант FHD, когда освоение проекта вначале будет проходить в замедленном темпе и постепенно нарастать к моменту наступления срока окупаемости. Промежуточным по своему качеству окажется вариант FD.

Естественно, различия в качестве окупаемости авансированных вложений должны быть выражены количественно, т.е. оценены с помощью конкретного показателя, что позволит делать более точный выбор вариантов инвестирования, выявлять существующие резервы улучшения использования вложений, сознательно управлять процессом освоения нового предпринимательского дела.

Экономический смысл предлагаемого показателя, характеризующего динамику нарастания дохода, можно раскрыть на рис. 4.4.

Фигура ABCDEA (горизонтальная штриховка) представляет собой площадь инвестирования вложений нарастающим итогом, а фигура FDEF (вертикальная штриховка) — площадь нарастания доходов от эксплуатации нового дела. Точка D есть точка пересечения линии инвестирования и линии дохода, которая будет определять время, в течение которого наступает срок окупаемости инвестиций. Тогда отрезок АЕ — характеризует длительность (срок) окупаемости инвестиций; отрезок FE — длительность (срок) окупаемости объекта; отрезок AF — период времени от начала инвестирования до начала эксплуатации проекта.

Чтобы определить коэффициент нарастания дохода, необходимо взять отношение площади фигуры FDEF к площади фигуры ABCDEA, т.е.:

(4.11)

(4.11)

где Кд — коэффициент нарастания дохода в процессе эксплуатации

предпринимательского проекта;

SД — площадь фигуры, характеризующей нарастание дохода;

SИ — площадь фигуры, характеризующей динамику инвестиций.

..

Рис. 4.4. Варианты нарастания дохода

Эффективность инвестиций при прочих равных условиях тем выше, чем больше коэффициент нарастания дохода, а последний тем весомее, чем значительнее числитель (SД) и чем меньше значение знаменателя (SИ).

Из рисунка видно, что из трех вариантов нарастания дохода лучшим является верхний (у него самая большая площадь фигуры FDE), затем — средний и худший — нижний. При этом у всех вариантов срок окупаемости инвестиций абсолютно одинаков.

Величину площадей исследуемых фигур можно определить как графическим, так и аналитическим методом.

И в том и в другом случае при этом необходимо иметь сведения об инвестиционных вложениях и о величине дохода в каждом временном интервале. Указанная информация является необходимой и достаточной для исчисления коэффициента нарастания предпринимательского дохода.

Располагая указанными сведениями, можно построить график, подобный представленному на рисунке 4.4. График лучше всего строить на миллиметровой бумаге; это позволит получить более точный результат расчета коэффициента и значительно упростит процедуру его определения.

Аналитический метод расчета коэффициента нарастания дохода предполагает знания и в области геометрии. Вначале каждая сложная фигура разбивается на простейшие (прямоугольники и треугольники); затем определяются площади простейших фигур по известным формулам геометрии, а полученные результаты суммируются. Именно так рассчитывается площадь инвестиционных вложений и площадь динамики дохода аналитическим путем. Надо признать, что несмотря на некоторую сложность этот метод легко можно реализовать с помощью компьютерной программы, так как сам процесс расчета инвестиций и дохода нарастающим итогом легко формализуется.

Произведем сравнительный расчет коэффициента нарастания дохода при следующих исходных данных.

Пусть имеется проект инвестиционных вложений, реализация которого потребует 50 ден. единиц в течение трех временных интервалов. Проект реализуется по различным технологическим и организационным схемам, динамика доходов у которых различна. Данные о величине инвестиций и доходов по временным интервалам приведены в табл. 4.2.

В таблице представлено шесть вариантов расчета коэффициента нарастания дохода. В первых трех случаях наилучший результат у первого варианта, где имеет место ускоренное получение дохода с момента начала эксплуатации проекта. Худший вариант — третий, т.к. коэффициент нарастания дохода здесь самый низкий, начало эксплуатации проекта сопровождается низким доходом и только к середине и в конце — доход возрастает.

Из трех следующих вариантов самый лучший четвертый, а самый худший — шестой. При этом, судя по коэффициенту нарастания дохода, первые три варианта существенно хуже трех последующих. Это объясняется тем, что 4, 5 и 6 варианты начинают эксплуатироваться на один временной интервал раньше, чем первые три варианта. Такой сдвиг во времени благотворно сказывается на рассчитываемом показателе, так как при этом происходит уменьшение знаменателя, в то время как числитель остается без изменения (см. формулу 4.11).

Дата добавления: 2016-02-11; просмотров: 1092;