Организационное устройство коммерческих банков

Организационное устройство коммерческих банков соответствует общепринятой схеме управления акционерным обществом. Высшим органом управления коммерческого банка является Собрание акционеров (пайщиков). Собрание акционеров (пайщиков) созывается ежегодно, не позднее чем через 1 месяц после составления баланса банка за отчетный год. Чрезвычайные собрания акционеров могут созываться:

• по решению Совета банка;

• по требованию ревизионной комиссии;

• по требованию акционеров, владеющих не менее чем 1/10 УК.

Собрание акционеров (пайщиков):

• утверждает изменения и дополнения в Устав банка;

• принимает решение о дополнительном выпуске акций;

• избирает Совет и Ревизионную комиссию банка;

• утверждает баланс банка, отчет о прибылях и убытках за истекший год, заключение и отчет ревизионной комиссии;

• устанавливает порядок распределения прибыли банка, порядок образования и использования фондов банка;

• принимает решения о прекращении деятельности банка.

Для общего руководства работой банка Собрание акционеров избирает Совет банка обычно со сроком полномочий до 5 лет.

Совет банка решает стратегические задачи управления и развития деятельности банка, его заседания проводятся не реже одного раза в год. Совет банка:

• определяет направление деловой политики банка, расширение масштаба и крута операций в зависимости от определенных экономических условий, размеры процентных ставок и дивидендов;

• устанавливает в соответствии с действующим законодательством и интересами ликвидности и прибыльности структуру привлекаемых пассивов и их размещение, предел допустимой задолженности банка в стране и за границей;

• рассматривает годовой баланс и распределение полученного дохода перед их утверждением на Собрании акционеров;

• утверждает внутрибанковские инструкции;

• решает вопрос об открытии филиалов и представительств банка;

• осуществляет контроль за выполнением проводимой банком кредитной и инвестиционной политики.

Члены совета несут личную ответственность:

• за нарушение законодательных актов;

• за убытки в результате принятия некомпетентных решений;

• за выполнение операций, не предусмотренных Уставом банка.

Правление банка:

• определяет на основе утвержденных на Совете директоров направлений деловой политики банка ближайшие цели и условия привлечения и размещения кредитных ресурсов;

• разрабатывает план работы на текущий год;

• решает кадровые вопросы.

Председатель Правления банка осуществляет руководство текущей деятельностью в соответствии с Уставом и практически реализует решения Совета банка. Он является главой банка и отвечает за управление оперативной деятельностью банка. Его заместители возглавляют ведущие управления или отделы. Количество заместителей определяется объемом выполняемых операций и возможностями управления.

При Совете директоров банка создаются два комитета:

• кредитный (избирается Советом директоров);

• наблюдательный комитет (избирается Собранием акционеров).

В функции кредитного комитета входят:

• разработка кредитной политики банка, структуры привлекаемых средств и их размещение;

• разработка заключений по предоставлению наиболее крупных ссуд, или ССУД с отклонением от установленного лимита по уровню процентных ставок;

• рассмотрение вопросов, связанных с инвестированием фондов;

• проведение различных исследований деятельности отдельных подразделений банка.

В состав Наблюдательного комитета не могут быть избраны члены Совета директоров, а также другие лица, занимающие руководящие должности в банке. Основные функции ревизионного комитета:

• проверка соблюдения банком законодательных и других актов, регулирующих его деятельность;

• проверка постановки внутрибанковского контроля;

• проверка кредитных, расчетных, валютных и других операций, проведенных банком в течение операционного года (сплошной проверкой или выборочно);

• проверка состояния кассы и имущества банка.

Наблюдательный комитет предоставляет Совету банка, Собранию акционеров отчет о проведенных ревизиях, сопровождаемый рекомендациями по устранению недостатков.

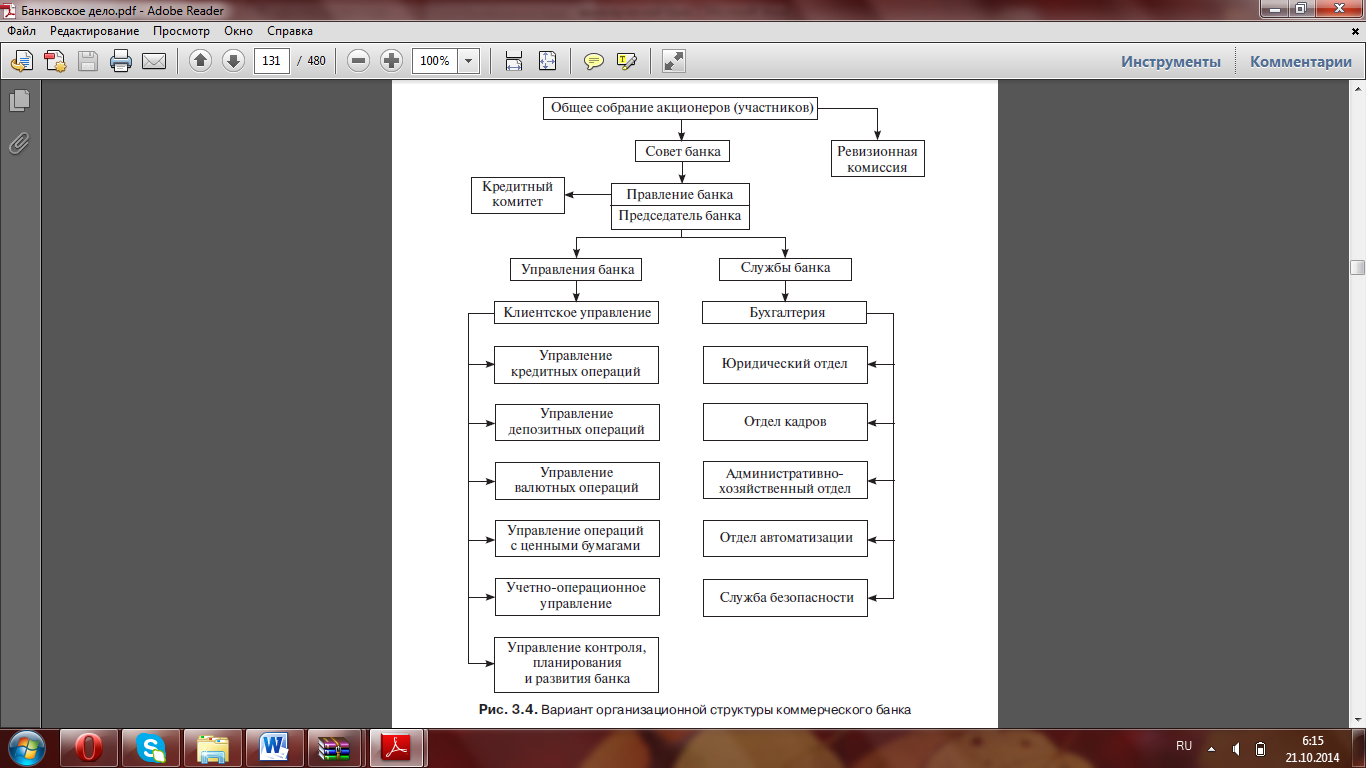

В зависимости от объема выполняемых операций структура управлений банка может включать разное число управлений.

Службы включают:

1. Отдел анализа и статистики, который выполняет работу по накоплению и анализу статистической информации, оказанию информационно-справочных услуг клиентам (юридическим и физическим лицам), подготовке и реализации экспертных исследований, оценок банка, в том числе и для клиентов.

2. Отдел кадров, который планирует численность и использование персонала, организует обучение и повышение квалификации кадров, управляет фондами заработной платы; осуществляет набор персонала и его расстановку.

3. Юридический отдел, который разрабатывает нормативные документы и изменения в Уставе банка; контролирует выполнение уставных положений и правильность оформления банковских сделок, составляет договоры, акты залога и другие деловые бумаги, ведет все дела банка в судебных и административных учреждениях, составляет разного рода акты, исковые заявления, отзывы, протесты.

4. Отдел внедрения и эксплуатации ЭВМ, который организует компьютерные системы банка, осуществляет выполнение электронных расчетов и платежей, занимается разработкой программного обеспечения для отделов.

Удаленные подразделения.

С целью привлечь новую клиентуру либо углубить связь с уже имеющейся, в конечном счете, с целью увеличения прибыли банком создаются удаленные подразделения– некая сеть своих подразделений, адаптированных по кругу операций к каждому конкретному случаю и вынесенных из головного офиса непосредственно к потребителям предлагаемых банковских услуг.

В настоящее время коммерческие банки могут иметь следующие подразделения, расположенные вне головного офиса:

пункты обмена валюты;

операционные кассы вне кассового узла банка;

дополнительные офисы;

филиалы;

представительства.

Первые три структуры являются внутренними структурными подразделениями коммерческого банка, которые находятся вне его головного офиса. Две последние — обособленные подразделения коммерческого банка.

Все эти подразделения различаются как по кругу операций, которые им дозволено проводить, так и по требованиям к ним самим и к банкам, их открывающим. Практически вышеприведенный список составлен в порядке расширения спектра обслуживаемых клиентов и круга услуг, которые можно предлагать клиентам в этих структурах. Так, пункт обмена валюты рассчитан на обслуживание только физических лиц и только на тот круг операций, который связан с наличным валютным обращением (в их числе: собственно обмен одних видов валюты на другие виды; экспертиза купюр, вызывающих сомнение в их подлинности или платежности; проведение обмена дефектных купюр на полноценные). Естественно, банк, открывающий пункт обмена валюты, должен иметь на это соответствующую лицензию — так называемую валютную лицензию. Копия этой лицензии, подтверждающая полномочия банка, должна быть вывешена в обменном пункте. Пункт обмена валюты может располагаться в любом месте, где банк сочтет нужным арендовать помещение, которое будет им должным образом оборудовано.

Операционная касса вне кассового узла банка может располагаться уже только на территории предприятия — клиента банка. Работать она, как и пункт обмена валюты, может лишь с физическими лицами, но круг осуществляемых операций у нее существенно шире. Тут и прием платежей, и выдача заработной платы, и реализация ценных бумаг. В случае необходимости операционная касса выполняет и все функции пункта обмена валюты.

Дополнительный офис банка может проводить расчетно-кассовое обслуживание юридических лиц и предпринимателей без образования юридического лица (кроме операций, выполняемых операционной кассой вне кассового узла банка). Кроме того, он может выполнять те функции, которые ему делегирует головной офис в положении об этом дополнительном офисе.

Многие банки открывают отделения банка — так обычно называют дополнительный офис, который обладает практически всеми функциями головного банка (в пределах накладываемых ограничений по суммам и срокам, например, кредитования), но не имеет статуса самостоятельного юридического лица, официального самостоятельного баланса, корреспондентских счетов и печати. Фактически функции отделения и дополнительного офиса идентичны.

Филиал — это уже самостоятельный хозяйствующий субъект, имеющий собственную печать, баланс, право на открытие корреспондентских счетов. Руководит филиалом директор, который назначается головным офисом банка. Кандидатура директора филиала, в отличие от руководителей других структурных подразделений, согласуется в территориальном управлении ЦБР.

Представительство банка не имеет права осуществлять банковские операции и создается с целью оповещения о начале деятельности банка на определенной территории и для защиты его интересов. Представительство не имеет корреспондентского счета, у него есть лишь текущий счет.

Обычно открытие представительства банка (как правило, нерезидента) предваряет начало проведения мероприятий по подготовке создания филиала банка. Не имея возможности проводить конкретные банковские операции, представительство «готовит почву» для организации последующей, полноценной работы филиала.

Представительство может организовать рекламную кампанию по продвижению на банковский рынок неких технологий, предлагаемых банком, дабы заострить внимание потребителя на том, что именно этот банк предлагает подобную технологию. Параллельно с продвижением технологии ведется пропаганда и самого имени банка, так называемого бренда.

Дата добавления: 2016-01-30; просмотров: 1663;