Износ и амортизация основных фондов

Непрерывный производственный процесс нуждается в постоянном воссоздании физически сработанных и технически устаревших основных фондов. Необходимым условием их возобновления является постепенное возмещение стоимости основных фондов, которое осуществляется через амортизационные отчисления (амортизацию).

Амортизация — это процесс перенесения стоимости основных фондов на стоимость вновь созданной продукции с целью их полного возобновления. Для возмещения стоимости изношенной части основных фондов предприятия отчисляют определенные суммы денег в соответствии с размерами их Износа (физического и морального), которые вносят к себестоимости вновь созданной продукции. Эти отчисления называются амортизационными. После реализации созданной продукции часть денежной суммы, что отвечает перенесенной стоимости основных фондов, отделяется и накапливается к определенной величине, которая в основном отвечает первобытной стоимости основных фондов. Накопленные амортизационные отчисления и являются источником возобновления основных фондов.

Амортизационные отчисления осуществляются по определенным нормам.

Норма амортизации — это установленный годовой (квартальный) процент возмещения стоимости изношенной части основных фондов. Нормы амортизации, которые применяются на предприятии, должны быть экономически обоснованными и направленными на своевременное возмещение основных фондов.

В современных условиях ведения хозяйства предприятия должны осуществлять и начисление амортизации согласно с Законом Украины "О налогообложении прибыли предприятий" — в налоговом учете и согласно с Положением (стандартом) бухгалтерского учета 7 "Основные средства" — в бухгалтерском учете.

Этим законом нормы амортизации устанавливаются в процентах к балансовой стоимости каждой из групп основных фондов на начало отчетного (налогового) периода в таком размере (в расчете на налоговый квартал):

· группа 1 — 2 процента;

· группа 2 — 10 процентов;

· группа 3 — 6 процентов;

· группа 4 — 15 процентов.

Субъект ведения хозяйства может принять решение о применении других норм амортизации, которые не превышают указанных норм.

В 2004 году согласно с Законом Украины "О Государственном бюджете Украины на 2004 год" предприятия применяют семь норм амортизации в зависимости от времени осуществления расходов на приобретение основных фондов (табл. 5.1)

Амортизация отдельного объекта основных фондов группы 1 осуществляется к достижению балансовой стоимостью такого объекта ста необлагаемых минимумов доходов граждан. Остаточная стоимость такого объекта относится в состав валовых расходов по результатам соответствующего налогового периода, а стоимость такого объекта приравнивается к нулю.

Таблица 5.1

Нормы амортизации в 2004 году

| Приобретены до 01.01.04 г. | Приобретенные после 01.01.04 г. | |||

| Группа основных фондов | Норма % | Группа основных фондов | Новые объекты | Объекты, которые были в эксплуатации |

| Норма % | ||||

| 1,25 | 1,25 | |||

| 6,25 | 6,25 | |||

| 3,75 | 3,75 | |||

Амортизация основных фондов групп 2, 3 и 4 осуществляется к достижению балансовой стоимостью группы нулевого значения.

С 1 июля 2000 г., со вступлением в силу Положением (стандартом) бухгалтерского учета 7 "Основные средства", предприятия Украины добыли право самостоятельно избирать методы начисления амортизации.

Рассмотрим сроки, которые приведены в Положениях (стандартах) бухгалтерского учета.

Амортизация— систематическое деление стоимости, что амортизируется, необратимых активов на протяжении срока их полезного использования (эксплуатации).

Стоимость, которая амортизируется, — первоначальная или переоцененная стоимость необратимых активов за вычетом их ликвидационной стоимости.

Ликвидационная стоимость— сумма средств или стоимость других активов, которую предприятие ожидает получить от реализации (ликвидации) необратимых активов по окончании срока их полезного использования (эксплуатации), за вычетом расходов, связанных с продажей (ликвидацией).

Срок полезного использования (эксплуатации) — ожидаемый период времени, на протяжении которого необратимые активы будут использоваться предприятием или с их использованием будет изготовлен (выполнено) ожидаемый предприятием объем продукции (работ, услуг).

Сумма ожидаемого возмещения— сумма, которую предприятие ожидает к возмещению стоимости необратимого актива во время его будущего использования, учитывая его ликвидационную стоимость.

Износ необратимых активов— сумма амортизации объекта необратимых активов из начала его полезного использования.

Отныне предприятия могут насчитывать амортизацию основных средств (кроме других необратимых материальных активов) за такими методами:

1) прямолинейным, за которым годовая сумма амортизации определяется делением стоимости, которая амортизируется, на ожидаемый период времени использования объекта основных средств.

При использовании этого метода стоимость объекта основных средств списывается одинаковыми частицами на протяжении всего периода его эксплуатации. Это самый распространенный метод начисления амортизации основных средств предприятий и организаций.

Преимуществами прямолинейного метода является прежде всего простота расчета амортизации, а также возможность равномерного деления амортизации и в каждом отчетном периоде, что удобно для аналитического учета продукции, И которая выпускается и реализуется.

Прямолинейный метод удобно использовать для начисления амортизации на такие объекты основных средств, как недвижимость.

Недостатки этого метода заключаются в том, что при его применении не учитывается моральный Износ объекта, а также необходимость увеличения затрат на ремонт в последние годы эксплуатации основных средств по сравнению с первыми;

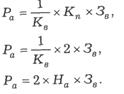

2) уменьшениеостаточной стоимости, по которым годовая сумма амортизации определяется как произведение остаточной стоимости объекта на начало отчетного года или первобытной стоимости на дату начала начисления амортизации и годовой нормы амортизации.

Годовая норма амортизации (в процентах) вычисляется как разница между единицей и результатом корня степени количества лет полезного использования объекта из результата от деления ликвидационной стоимости объекта на его первобытную стоимость.

где

где

п — количество лет полезного использования объекта основных средств.

Метод уменьшения остаточной стоимости базируется на том, что новый объект основных средств дает большую отдачу в начале срока эксплуатации и потому экономически обосновано начисление большей суммы амортизации в первом году использование объекта и постепенное ее уменьшение в дальнейшем. Этот метод следует использовать в случае, когда предусматривается наличие ликвидационной стоимости;

3) ускоренного уменьшения остаточной стоимости, по которым годовая амортизации определяется как произведение остаточной стоимости объекта начало отчетного периода (или первобытной стоимости на дату начала начисления амортизации) и удвоенной годовой нормы амортизации. Годовая норма отражается выходя из нормы амортизации, вычисленной по прямолинейному методу или делению 100 на количество лет полезного использования (эксплуатации) объекта основных средств;

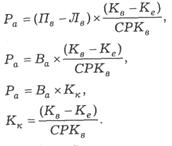

4) кумулятивным, по которым годовая сумма амортизации определяется как произведение стоимости, что амортизируется, и кумулятивного коэффициента. Кумулятивный коэффициент рассчитывается делением количества лет, что остается до конца ожидаемого срока использования объекта основин пешие, на сумму чисел лет его полезного использования.

Сумма чисел лет — это сумма порядковых номеров тех лет, на протяжении которых функционирует объект (например, число лет 5, сумма чисел лет равняется: 1 + 3 + 4 + 5 = 15).

Кумулятивный метод амортизации, методы уменьшения остаточной стоимости и ускоренного уменьшения остаточной стоимости являются методами ускоренной амортизации основных средств и наиболее привлекательными для предприятий, поскольку на протяжении первых годов эксплуатации объектов (когда они практически новые) накапливается максимальная сумма денежных средств на приобретение новых объектов с помощью амортизации, что относится на себестоимость выработанной продукции, выполненных работ, предоставленных услуг. При этом в последние годы эксплуатации тех же объектов, когда увеличиваются расходы на их содержание и ремонт, сумма амортизации, которая насчитывается, незначительная, что балансирует расходы производства на протяжении срока использования таких основных средств;

5) производственным, по которым месячная сумма амортизации определяется как произведение фактического месячного объема продукции (работ, услуг) и производственной ставки амортизации.

Производственная ставка амортизации вычисляется делением стоимости, что амортизируется, на общий объем продукции (работ, услуг), который предприятие ожидает произвести с использованием объекта основных средств.

Производственный метод начисления амортизации целесообразно применять в случае, когда объемы выполнения работ (изготовление продукции и предоставления услуг) могут быть определены достаточно точно.

Рассмотрим механизм начисления амортизации основных средств по указанны методам:

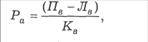

1. Прямолинейный:

2. Уменьшение остаточной стоимости:

3. Ускоренного уменьшения остаточной стоимости:

4. Кумулятивный:

5. Производственный:

При использовании методов начисления амортизации основных средств: прямолинейного, уменьшения остаточной стоимости, ускоренного уменьшения остаточной стоимости и кумулятивного ежемесячная сумма амортизации определяется по расчету:

Ма=  , где

, где

Ра — годовая сумма амортизации;

Ма — месячная сумма амортизации;

Пв — первоначальная стоимость объекта;

Лв — ликвидационная стоимость объекта;

Кд — ожидаемый срок полезного использования объекта;

Кк — кумулятивный коэффициент;

Ва — стоимость объекта, что подлежит амортизации;

На — норма амортизации на год;

Вс — производственная ставка амортизации;

3в — остаточная (балансовая) стоимость;

Кп — коэффициент ускоренного уменьшения остаточной стоимости;

Ке — количество лет эксплуатации объекта;

СРКв — сумма чисел лет полезного использования объекта основных средств;

Но — нормативный объем продукции (работ, услуг), который предприятие предусматривает изготовить, используя объект;

Ор — годовой объем продукции (работ, услуг), который изготовлен использованием объекта;

Ом — месячный объем продукции (работ, услуг), который изготовлен с использованием объекта.

Расчет сумм амортизации по разным методам начисления приведен в таблице 5.2.

Детальнее особенности начисления амортизации основных средств разными методами рассмотрим на условных примерах (и при условии неизменности первобытно определенных учетных оценок).

Пример 1. Предприятие "Виктория" приобрело производственное оборудование, которое принадлежит к 3-й группе основных фондов, его:

· первоначальная стоимость — 40000 грн;

· ликвидационная стоимость — 4000 грн;

· ожидаемый срок полезного использования оборудования - 5 лет.

Ожидаемый объем продукции, которую будет выработано с использованием приобретенного оборудования, — 28800 единиц, в том числе по годам:

Ø первый год — 5200 единиц;

Ø второй год — 6200 единиц;

Ø третий год — 7000 единиц;

Ø четвертый год — 6000 единиц;

Ø пятый год — 4400 единиц.

| Год полезного использования | Прямолинейный | Уменьшение остаточной стоимости | Кумулятивный | |||||||||

| Ва | На | Ра | Ма | Зв | На | Ра | Ма | Ва | Кк | Ра | Ма | |

| 0,25 | 937,50 | 0,423 | 1762,50 | 0,40 | 1500,00 | |||||||

| 0,25 | 937,50 | 0,423 | 1017,00 | 0,30 | 1125,00 | |||||||

| 0,25 | 937,50 | 0,423 | 586,75 | 0,20 | 750,00 | |||||||

| 0,25 | 937,50 | 0,423 | 338,58 | 0,10 |

| Год полезного использования | Ускоренного уменьшения остаточной стоимости | Производственный | |||||||

| Зв | На | Ра | Ма | Ва | Вс | Ор | Ра | Ма | |

| 0,50 | 2083,33 | 13500,00 | 1125,00 | ||||||

| 0,50 | 1041,67 | 12420,00 | 1035,00 | ||||||

| 0,50 | 520,83 | 10440,00 | 870,00 | ||||||

| 0,50 | 260,42 | 8640,00 | 720,00 |

Таблица 5.2

Дата добавления: 2015-12-22; просмотров: 1155;