Лекция 6 Финансирование предпринимательской деятельности

Цели лекции: изучение финансовых отношений,

Возникающих в предпринимательской

Деятельности; источников финансирования

Предпринимательской деятельности.

Вопросы

1 Финансовая среда предприятия,

2 Источники финансирования предпринимательской деятельности.

1. Предприятие предпринимательского типа является элементом экономической системы и вступает в определенные взаимоотношения с партнерами по бизнесу, бюджетами различных уровней, собственниками капитала и другими субъектами. Предпринимательская деятельность осуществляется в рамках определенной финансовой системы, которая состоит из ряда институтов и рынков, обслуживающих организации, отдельные лица и государство.

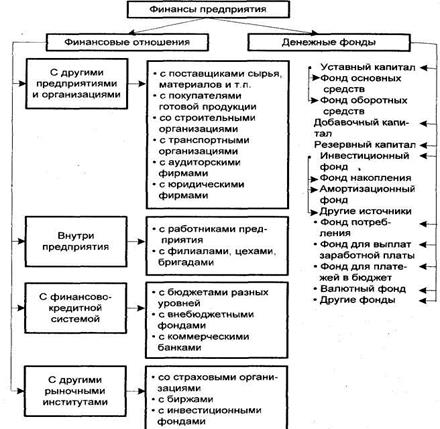

В процессе формирования и использования финансовых ресурсов у предприятия возникают финансовые отношения с другими субъектами рынка. Именно эти отношения и составляют сущность финансов предприятия. Финансы предприятия представляют собой денежные отношения, возникающие в процессе его производственно-хозяйственной деятельности и связанные с формированием и распределением его финансовых ресурсов. На рисунке 1 показаны укрупненные группы финансовых отношений предприятия и сопровождающие их денежные фонды. Главные направлениями финансовой деятельности любой хозяйственной единицы – формирование и использование денежных фондов, через которые обеспечивается денежными средствами производственно-хозяйственная деятельность предприятия и осуществляется простое и расширенное воспроизводство.

Осуществление финансовых отношений предполагает наличие у предприятия финансовых ресурсов. Финансовые ресурсы – это совокупность денежных средств в форме доходов и внешних поступлений, предназначенных для выполнения финансовых обязательств и осуществления затрат по обеспечению расширенного воспроизводства. Формирование финансовых ресурсов осуществляется из различных источников, которые можно подразделить на внутренние и внешние. Внутренние источники образуются за счет собственных и приравненных к ним средств и связаны с результатами хозяйствования, внешние –источники поступления ресурсов на предприятие извне. Состав финансовых ресурсов, поступающих из внутренних и внешних источников, приведен на рисунке 1.

Рисунок 1– Финансовые отношения предприятия и денежные фонды

Рисунок 2– Состав финансовых ресурсов

2. Основными формами инвестирования бизнеса являются кредит, залог, лизинг и факторинг. В Казахстане в отличие от большинства развитых стран, говоря о кредитных организациях, мы подразумеваем в основном банки. Привлечение банковского кредитования (на производственные и социальные нужды) осуществляется при строгом соблюдении определенных принципов: возвратности, платности и срочности, которые являются главным элементом системы кредитования, так как отражают сущность и содержание кредита.

Возвратность кредита означает обязательность выплаты кредитору основного долга на оговоренных условиях. Срочность кредита означает, что возврат кредитору заемных средств должен осуществляться не в любое подходящее для заемщика время, а в заранее оговоренные сроки возврата кредита. Срок кредитования – это предельное время, в течение которого ссудные средства находятся в распоряжении заемщика. Нарушение этого принципа заемщиком влечет за собой применение определенных санкций в форме увеличения взимаемого процента, а затем – предъявления финансовых требований в судебном порядке.

За предоставление банковской ссуды, как правило, взимается плата в виде процентов. Размер процентной ставки устанавливается сторонами по кредитному договору.

Помимо основных выделяют три дополнительных принципа кредитования:

- обеспечение кредита;

- целевой характер кредита;

- дифференцированный характер кредита.

В мировой практике выделяют следующие виды кредитов: банковский, коммерческий, потребительский, государственный, международный и ростовщический.

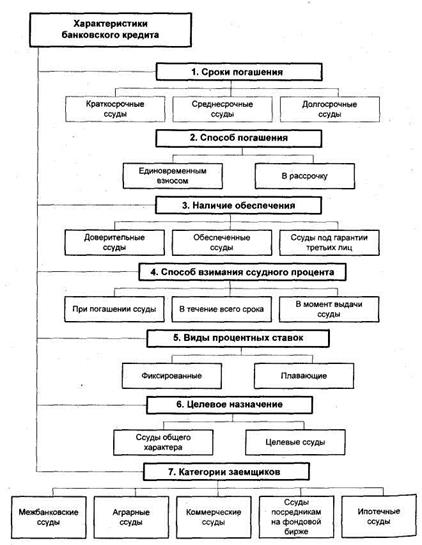

Кредит, как правило, классифицируют по нескольким базовым признакам, к важнейшим из которых относятся категория кредитора и заемщика, а также форма, в которой предоставляется кредитная ссуда. Классификация банковских кредитов представлена на рисунке 3.

Одной из наиболее серьезных проблем, с которыми сталкиваются коммерческие банки, – риск непогашения кредитов. Банки стремятся минимизировать этот риск с помощью различных способов обеспечения (гарантии) возврата банковских ссуд. Многие фирмы, не имеющие возможности получить ссуду без обеспечения, вынуждены брать деньги под залог. Гарантия (обеспечение) ссуды – активы (имущество), предоставляемые заемщиком в качестве залога, для обеспечения выплаты ссуды. Если заемщик оказывается не в состоянии расплатиться по долгам, кредитор может продать это обеспечение и оплатить задолженность.

Стоимость залога с точки зрения кредитора варьируется в зависимости от ряда факторов: степень ликвидности обеспечения, срок службы залога, основная (базовая) степень риска, связанная с обеспечением. Все это, в свою очередь, и определяет потенциальную сумму финансирования, которую может получить компания от кредитора.

Рисунок 3 – Классификация банковских кредитов

Чисто теоретически обеспеченным (или основанным на определенных активах) займом является ссуда, платежи по которой гарантируются любыми активами или имуществом заемщика. Однако если речь идет о краткосрочном займе, в качестве обеспечения используются дебиторская задолженность и товарно-материальные запасы.

Займы, предоставляемые под залог дебиторской задолженности. Одними из наиболее ликвидных активов фирмы являются счета ее дебиторов. Следовательно, именно они обеспечивают максимальную гарантию по краткосрочным займам, к которой стремятся кредиторы.

При оценке заявки на предоставление кредита кредитор анализирует качество дебиторской задолженности фирмы и определяет, какую сумму можно предоставить в кредит под данное обеспечение. Чем выше качество дебиторской задолженности фирмы, тем более высокий процент от ее номинальной стоимости, заявленной в качестве обеспечения, согласится ссудить кредитор. При этом кредитор не обязан принимать в качестве залога все счета к получению заемщика. Как правило, счета компаний с низким показателем кредитного рейтинга либо вообще не прошедшие такого рейтинга, отвергаются. Кроме того, на основе анализа временного интервала между датой продажи и текущим моментом счета, оплата по которым просрочена, например, на один месяц, также часто не принимаются. Далее, непригодными обычно считаются правительственные и зарубежные счета. В зависимости от качества принятых счетов кредитор обычно ссужает деньги размером от 50 до 80% от их номинальной стоимости.

Контрольные вопросы для самопроверки.

1. Что входит в кредитную систему страны?

2. Назовите основные принципы кредитования.

3. По каким основным признакам классифицируются банковские кредиты

4. Основные части кредитного договора.

5. Перечислите группы финансовых отношений

6. Понятие финансовых ресурсов

7. Формы инвестирования бизнеса

8. Классификация банковских кредитов

Литература

[2] стр.226-239

[3] стр. 200-207

(4] стр. 138-142

Лекция 7 Планирование финансовых результатов предпринимателя

Дата добавления: 2015-11-28; просмотров: 4432;