Доходы, расходы и прибыль страховщиков

Для определения налогооблагаемой прибыликлассификация доходов и расходов (затрат), их содержание, регулируются главой 25 НК РФ (ст. 249-269, 293, 294).

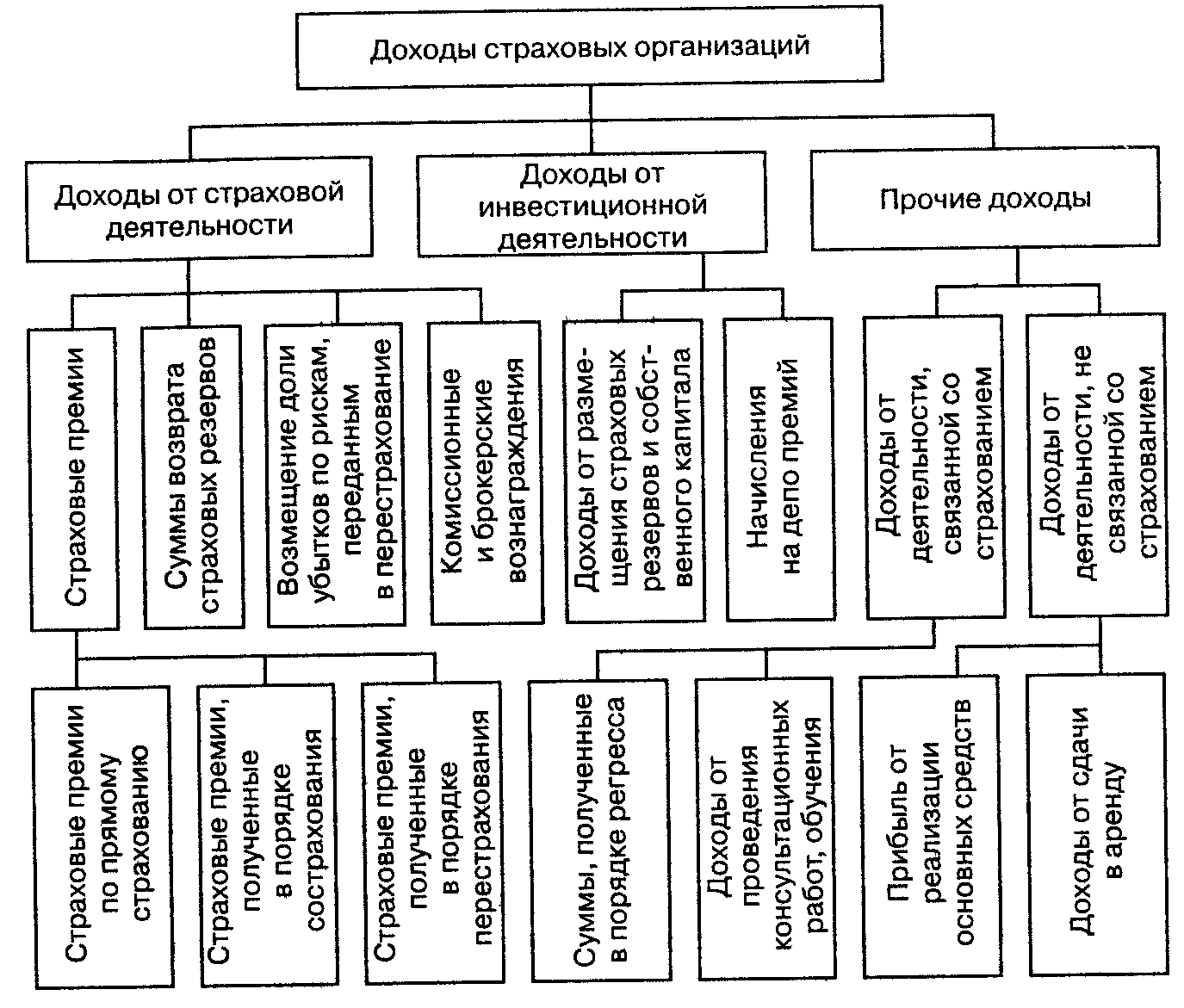

В зависимости от источника поступления выделяют три группы доходов страховых организаций(Рис. 2):

1) от осуществления страховой деятельности;

2) от инвестиционной деятельности;

3) прочие.

Доходы от осуществления страховой деятельности:

· страховые премии по договорам страхования, сострахования и перестрахования;

· суммы уменьшения (возврата) страховых резервов, образованных в предыдущие отчетные периоды, с учетом изменения доли перестраховщиков в страховых резервах;

· вознаграждения и тантьемы по договорам перестрахования;

· вознаграждения от страховщиков по договорам сострахования;

· суммы возмещения перестраховщиками доли страховых выплат по рискам, переданным в перестрахование;

· суммы процентов на депо премий по рискам, принятым в перестрахование;

· доходы от реализации имущества, перешедшего к страховщику, в соответствии с действующим законодательством права требования страхователя к лицам, ответственным за причиненный ущерб;

· суммы, полученные в виде санкций за неисполнение условий договоров страхования;

· вознаграждения за оказание услуг страхового агента, брокера;

· вознаграждения, полученные страховщиком за оказание услуг сюрвейера и аварийного комиссара;

· другие доходы, полученные при осуществлении страховой деятельности.

Рис. 2. Доходы страховых организаций

Доходы от инвестиционной деятельности складываются из процентов по банковским вкладам, дивидендов по акциям, доходов по ценным бумагам, в результате операций с недвижимостью и т.д.

Инвестиционный доход – важный источник доходов для страховых организаций. Иногда он позволяет перекрыть отрицательный результат по страховым операциям.

Прочие доходы:

· от реализации основных фондов, материальных ценностей! и прочих активов;

· от сдачи имущества в аренду;

· от прочей не запрещенной законом деятельности, непосредственно не связанной с осуществлением страховой деятельности (оплата консультационных услуг, обучения) и др.

Соответственно классифицируют и расходы. Расходы страховой организациипри осуществлении страховой деятельности:

· суммы отчислений в страховые резервы, формируемые на основании законодательства о страховании в порядке, установленном федеральным органом исполнительной власти по надзору за страховой деятельностью;

· страховые выплаты по договорам страхования, сострахования и перестрахования;

· суммы страховых премий (взносов), переданных в перестрахование;

· вознаграждения и тантьемы, выплаченные по договорам перестрахования;

· суммы процентов, уплаченных на депо премий по рискам, переданным в перестрахование;

· вознаграждения за оказание услуг страхового агента и страхового брокера;

· расходы по оплате организациям или физическим лицам оказанных ими услуг, связанных со страховой деятельностью;

· расходы на ведение дела;

· другие расходы, непосредственно связанные со страховой деятельностью.

В зависимости от целей управления страховой организацией и составления бухгалтерской отчетности расходы классифицируются по следующим признакам:

• по отношению к основной деятельности (связанные со страховыми операциями или не связанные с ними);

• по времени осуществления (последовательности финансирования);

• по целевому назначению (содержанию операций).

Финансовый результатпредставляет собой итог всей финансово-хозяйственной деятельности предприятия в денежном выражении.

В страховании финансовый результат (прибыль, убыток) традиционно определяется на основе сопоставления доходов и расходов за определенный период.

Конечный финансовый результат деятельности страховых организаций — прибыль (убыток) П(У):

П(У) = П(У)СД + П(У)ИД + П(У)ПрД,

где П(У)СД — прибыль (убыток) от страховой деятельности;

П(У)ИД — прибыль (убыток) от инвестиционной деятельности;

П(У)ПрД — прибыль (убыток) от прочей деятельности.

Прибыль отчетного периода страховой организации равна сумме прибыли от страховой, инвестиционной и прочей деятельности.

В страховании финансовый результат может рассматриваться в двух аспектах:

• прибыль нормативная, или прибыль в тарифах;

• прибыль как конечный финансовый результат.

Нормативная прибыль заложена в цене страховой услуги при расчете тарифа. Она представляет собой элемент нагрузки к нетто-ставке тарифа. Это расчетная прибыль страховщика, планируемая по конкретному виду страхования.

Величина прибыли как конечного финансового результата деятельности страховой организации зависит от многих факторов. Их влияние оценивается в результате анализа финансово-хозяйственной деятельности. На прибыль страховщика существенное воздействие оказывают результаты его инвестиционной деятельности.

При анализе работы страховой организации часто используются относительные показатели, характеризующие финансовые результаты:

Рентабельность. Рассчитывается в целом по страховой компании, так и по отдельных видам страхования на основе баланса как отношение балансовой прибыли к уставному капиталу или собственному капиталу, либо как отношение прибыли от страховой деятельности к сумме собранных страховых премий.

Норматив выплат по видам страхования. Сопоставляется норматив выплат, заложенный в тариф, с фактическим уровнем, определяемым как отношение фактических выплат к собранным страховым премиям.

Уровень расходов. Сравниваются расходы страховой организации с объемом собранных страховых платежей. Коэффициент убыточности определяется отношением страховых выплат и расходов на ведение дела к сумме собранных платежей.

Дата добавления: 2015-11-06; просмотров: 1927;