Кейнсіанська функція інвестицій

Рис. 7.2. Крива Лоренца

На рис. 7.2 на горизонтальній осі всю кількість (100 %) сімей (домогосподарств) поділено на п’ять рівних груп (по 20 %), а на вертикальній осі відкладено п’ять рівних часток (по 20 %)

у складі сукупної величини (100 %) особистих доходів.

Теоретичну можливість існування абсолютної рівності в розподілі доходів між окремими групами сімей унаочнює бісектриса. Вона показує, що кожний процент сімей одержує адекватний процент доходу. Це означає, що 20, 40, 60, 80, 100 % сімей отримують відповідно 20, 40, 60, 80, 100 % усієї величини особистих доходів. Реально будь-якому проценту сімей відповідає інший процент

сукупного доходу. Цю фактичну ситуацію відображує крива Лорен-

ца, яка має вигляд угнутої кривої, що відхиляється від бісектриси.

Згідно з наведеним рисунком перші 20 % сімей отримують менше 10 % сукупного доходу, 40 % сімей — близько 15, 60 % близько 30, 80 % сімей — менше 60 %. За таких умов решта 20 % сімей отримують понад 40 % сукупного доходу. Площа між бісек-

трисою і кривою Лоренца відображує ступінь нерівності в доходах. Чим більшою є ця площа, тим більшим є рівень диференціації доходів. Якщо б фактичний розподіл доходу між групами сімей був абсолютно рівним, крива Лоренца збіглася б із бісектрисою.

Крім кривої Лоренца для визначення рівня диференціації особистих доходів використовують такі показники, як децільний коефіцієнт і коефіцієнт Джині. Децільний коефіцієнт відображує співвідношення між середніми доходами 10 % найбагатшої частини населення і доходами 10 % найбіднішої частини населення.

Коефіцієнт Джині показує рівень концентрації доходів населення. На базі кривої Лоренца цей коефіцієнт розраховують діленням площі, що знаходиться між бісектрисою і кривою Лоренца, на площу трикутника сторонами якого є бісектриса, горизонтальна вісь і права вер-

тикальна вісь. Коефіцієнт Джині може коливатися від 0 (абсолютна рівність) до 100 (абсолютна нерівність). Отже, чим вище коефіцієнт Джині, тим більша нерівність у розподілі доходу, тим більше крива Лоренца відхиляється від бісектриси. Згідно з міжнародною класифікацією коефіцієнт Джині в інтервалі 33—35 характеризує високий рівень нерівності в розподілі доходу, а в інтервалі 24—26 — низький.

7.2. Кейнсіанська функція споживання

Споживання є головним компонентом сукупних витрат на виробництво ВВП, а отже, і головним чинником, від якого залежать стан національної економіки, економічні піднесення та спади. Тому питання про те, що лежить в основі рішень домогосподарств щодо визначення величини своїх витрат на споживання, є однією з центральних проблем макроекономіки.

Згідно з кейнсіанською теорією основним чинником, який визначає величину споживання в кожному періоді, є поточний дохід домогосподарств. У разі його зростання домашні господарства готові витрачати більше своїх коштів на споживчі товари і послуги в кожному поточному періоді. Такий висновок Кейнса суперечив поглядам його попередників, тобто прихильників класичної теорії, які вважали, що вирішальний вплив на споживання справляє процентна ставка. На їхню думку, зростання процентної ставки стимулює збільшення заощаджень і зменшення споживання. І нав-

паки. Тому споживання є спадною функцією від процентної ставки.

Кейнс не заперечував, що процентна ставка може впливати на споживання. Але, на його думку, її вплив на споживання не є визначним. Згідно з кейнсіанською теорією головним чинником споживання є особистий наявний дохід, яким розпоряджаються домогосподарства у кожному поточному періоді. Залежність споживання від цього доходу Кейнс назвав функцією споживання, яку в алгебраїчній формі можна передати так:

(7.5)

(7.5)

де С — споживання домогосподарств (приватне споживання);  —

—

автономне споживання; с — гранична схильність до споживання; DI — наявний поточний дохід домогосподарств.

З метою усунення незручностей у процесі моделювання причинно-наслідкових зв’язків між споживанням і доходом[1] сучасні макроекономісти модифікували кейнсіанську функцію споживання — особистий наявний дохід прирівняли до наявного доходу приватної економіки.[2] Така модифікація має певну теоретичну підставу, оскільки спирається на розширенне тлумачення корпоративної власності на капітал. Уважається, що домогосподарства безпосередньо є власниками робочої сили, а опосередковано — основного капіталу підприємств. Іншими словами, підприємства володіють капіталом, а домогосподарства як акціонери володіють підприємствами. Тому в підсумку весь дохід, створений приватною економікою, належить домогосподарствам.

До цього слід також додати, що зазначена модифікація кейнсіанської функції споживання не може вплинути на результати макроекономічного аналізу. По-перше, тому, що особистий дохід є домінуючим елементом доходу приватної економіки. Завдяки цьому динаміка наявного доходу приватної економіки здатна адекватно відтворювати динаміку особистого наявного доходу за інших незмінних умов. По-друге, прирівнювання особистого наявного доходу до наявного доходу приватної економіки дещо збільшує базу для обчислення споживання, але це збільшення нейтралі-

зується зменшенням рівня граничної схильності до споживання.

У змішаній економіці (вона розглядатиметься в ч. IV підручника) наявний дохід приватної економіки менший за дохід на величину податків. У спрощеній, тобто безподатковій економіці, що розглядається, наявний дохід приватної економіки (DI) дорівнює доходу (Y), тобто DI = Y. Він розподіляється на приватне споживання та приватне заощадження:

DI = Y = C + S, (7.6)

де C — приватне споживання; S — приватне заощадження.

За цих умов кейнсіанська функція споживання набуває такого вигляду:

(7.7)

(7.7)

Як видно з формули (7.7), базовою екзогенною змінною кейнсіанської функції споживання є дохід. При цьому Кейнс уважав, що споживання є функцією не номінального, а реального доходу. Якщо ціни зростають, то реальний дохід домогосподарств зменшується і навпаки. Отже, в кейнсіанській функції вплив цін на споживання враховується через зміни рівня реального доходу домогосподарств.

Принципову роль у кейнсіанській функції споживання відіграє гранична схильність до споживання. Вона являє собою коефіцієнт, який показує, на скільки одиниць зміниться величина споживання у разі зміни доходу на одну одиницю, і визначається за формулою

(7.8)

(7.8)

де с — гранична схильність до споживання.

Гранична схильність до споживання характеризує рівень використання поточного доходу на поточне споживання. Тому Кейнс окремо виділяв чинники, що впливають на граничну схильність до споживання. Їх Кейнс поділив на дві групи: об’єктивні та суб’єктивні. До об’єктивних ним було віднесено шість чинників, головні з яких — зміни у рівні заробітної плати, податковій політиці, співвідношенні між поточним і майбутнім доходами, зниження ставки процента тощо, до суб’єктивних — вісім чинників, зокрема намагання домогосподарств створити грошові резерви на випадок непередбачених обставин, нагромадити гроші на старість, бажання залишити дітям спадщину та ін.

Кейнс вважав, що у підсумку всі чинники, які впливають на граничну схильність до споживання, незважаючи на велику їх кіль-

кість, реалізуються через основний психологічний закон. В його інтерпретації суть цього закону полягає в тому, що «люди схильні, як правило, збільшувати своє споживання у зв’язку зі зростанням доходу, але повільніше, ніж зростає дохід». Це означає, що у разі зростання доходу на одиницю споживання збільшується менше, ніж на одиницю, тобто DC < DY. Оскільки решта приросту доходу домогосподарства спрямовують на збільшення заощаджень, то DS =

= DY – DC. Це означає, що оберненою стороною граничної схильності до споживання є гранична схильність до заощаджень (s). Вона являє собою коефіцієнт, який показує, на скільки одиниць змінюється величина заощаджень у разі зміни доходу на одиницю:

(7.9)

(7.9)

Слід акцентувати увагу на те, що сума коефіцієнтів граничних схильностей (до споживання та заощаджень), як правило, дорівнює одиниці. Це зумовлено взаємозалежністю динаміки споживання і зао-

щаджень, які мають спільне джерело — наявний дохід. Якщо DY =

= DC + DS, то 1 = c + s. Але у випадку, коли витрати на споживання фінансуються за рахунок не лише поточного доходу, а й інших дже-

рел (наприклад, позики), то сума коефіцієнтів граничних схильностей може відхилятися від одиниці, яка відбиває лише поточний дохід.

У процесі обґрунтування функції споживання Кейнс спирався і на такий інструмент, як середня схильність до споживання. Це є коефіцієнт, який показує відношення обсягу споживання до величини поточного доходу. Оберненою стороною цього інструмен-

та є середня схильність до заощаджень — коефіцієнт, що показує відношення обсягу заощаджень до поточного доходу. Зазначені коефіцієнти визначаються за формулами:

; (7.10)

; (7.10)

. (7.11)

. (7.11)

Із формул (7.10) і (7.11) видно, що для позначення коефіцієнтів середньої схильності використовуються такі самі літери, що й для коефіцієнтів граничної схильності, тобто с і s відповідно. У процесі моделювання змістовне призначення цих літер легко ідентифікувати залежно від характеру моделі (статична чи динамічна). Сума коефіцієнтів середньої схильності, як правило, також дорівнює одиниці, оскільки будь-яка зміна у складі доходу частки споживання супроводжується адекватно протилежною зміною частки заощаджень.

Кейнс припускав, що зі зростанням доходу середня схильність до споживання зменшується. В обґрунтуванні цього припущення він виходив із того, що в короткострокових періодах індивідууми незалежно від динаміки доходу намагаються підтримувати звичні для себе життєві стандарти. Тому в межах цих періодів зростання доходу супроводжується збільшенням заощаджень, а зменшення доходу — скороченням заощаджень порівняно з їх величиною, яка підтримувалася в минулому. Внаслідок цього зі зростанням доходу частка заощаджень у його складі зростає, а частка споживання падає.

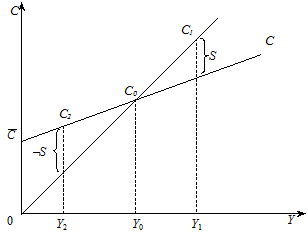

Щоб глибше розкрити кейнсіанську функцію споживання, звернемося до графічних моделей (рис. 7.3 і 7.4).

Рис.7.3. Функція споживання

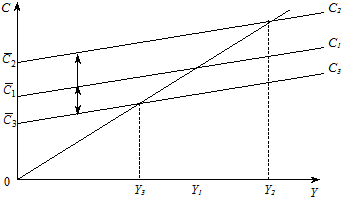

Рис. 7.4. Функція споживання

зі змінним автономним споживанням

На рис. 7.3 бісектриса є кривою, в кожній точці якої споживання дорівнює доходу. Але фактично споживчі витрати менші, а інколи навіть більші за дохід у поточному періоді. Цьому відповідає крива С, нахил якої залежить від граничної схильності до споживання. На кривій С розміщуються три точки. Лише в точці С0 весь дохід спрямовується на споживання, а заощадження відсутні. В точці С1 споживання менше за дохід. Тому виникають додатні заощадження. В точці С2 споживання перевищує дохід, внаслідок чого виникають від’ємні заощадження. Останні показують, що певна частка споживання здійснюється за рахунок попередніх заощаджень або позик.

Споживання, яке фінансується поточним доходом, називається індуційованим споживанням, тобто залежним від поточного доходу. Поряд із цим формула (7.7) виявляє, що крім індуційованого споживання є також автономне споживання (  ). Його існування Кейнс пов’язував виключно зі зменшенням доходів домогосподарств, викликаним падінням рівня зайнятості. На його думку, якщо внаслідок падіння рівня зайнятості скорочення доходу є суттєвим, то це може негативно вплинути на рівень поточного споживання. У таких випадках для підтримання звичного рівня споживання люди можуть використовувати фінансові резерви, створені за рахунок доходів, зароблених у минулих періодах. Протилежним джерелом фінансування споживання у таких випадках є позика, яка може бути повернена за рахунок майбутніх доходів. Тому та частина споживання, яка фінансується не за рахунок поточного доходу, є автономним споживанням, а чинники, що впливають на його величину, можна назвати чинниками автономного споживання.

). Його існування Кейнс пов’язував виключно зі зменшенням доходів домогосподарств, викликаним падінням рівня зайнятості. На його думку, якщо внаслідок падіння рівня зайнятості скорочення доходу є суттєвим, то це може негативно вплинути на рівень поточного споживання. У таких випадках для підтримання звичного рівня споживання люди можуть використовувати фінансові резерви, створені за рахунок доходів, зароблених у минулих періодах. Протилежним джерелом фінансування споживання у таких випадках є позика, яка може бути повернена за рахунок майбутніх доходів. Тому та частина споживання, яка фінансується не за рахунок поточного доходу, є автономним споживанням, а чинники, що впливають на його величину, можна назвати чинниками автономного споживання.

Чинники автономного споживання не пов’язані з поточним доходом. Але за тривалий період споживання є лише функцією від доходу, оскільки у кінцевому підсумку лише дохід є джерелом витрат на споживання. Тому до чинників автономного споживання належать ті, що впливають на споживання поточного періоду через доходи, заощаджені домогосподарствами у попередніх періодах або які мали б заощаджуватися у періоди майбутні. На цій підставі до чинників автономного споживання можна віднести багатство та запозичення.

Багатство. Під багатством домогосподарств розуміють всі активи, якими вони володіють. Проте джерелом автономного споживання можуть бути переважно такі фінансові активи як ощадні рахунки, акції, облігації тощо. Багатство як чинник поточного споживання домогосподарства формують на основі заощаджень, здійснених за рахунок доходів попередніх періодів. Тому його величина залежить від рівня доходу в попередніх періодах, а також від того, як вони його розподіляють між споживанням і заощадженням. Згідно з кейнсіанським припущенням щодо середньої схильності до споживання, чим вище дохід, тим більшою є його частка, яка спрямовується на заощадження, тобто на збільшення багатства. На рішення домогосподарств щодо пропорцій розподілу доходу на споживання та заощадження певною мірою впливає процентна ставка. Але, як уже наголошувалося, Кейнс уважав, що її вплив не є суттєвим.

Багатство, що формується за рахунок доходів попередніх періодів, слугує джерелом доходів і витрат на споживання у наступних періодах. Тому, чим більше багатства нагромаджують домогосподарства в попередні періоди, тим більшою може бути величина споживання у кожному наступному періоді за будь-якого рівня поточного доходу.

Запозичення. Іншим чинником автономного споживання у поточному періоді є позики. За рахунок позик домогосподарства мають можливість покривати дефіцит особистих доходів у поточному періоді за рахунок доходів або від’ємних заощаджень у майбутньому періоді. Запозичення домогосподарств збільшує їх споживання відносно поточного доходу певного періоду, але воно уне-

можливлює або зменшує заощадження у майбутньому періоді.

Вплив багатства і запозичення на функцію споживання можна розглянути на графічних моделях. Відповідно до рис. 7.3 підтвердженням їх впливу на функцію споживання є існування автономного споживання, величина якого дорівнює відрізку  . Внаслідок цього крива С не проходить через початок системи координат, а зміщується вгору на величину відрізка

. Внаслідок цього крива С не проходить через початок системи координат, а зміщується вгору на величину відрізка  .

.

На рис. 7.4 крива С1 є початковою функцією споживання. Якщо під впливом багатства і запозичення автономне споживання збільшується порівняно з початковою величиною, то крива споживання зміщується вгору в положення С2. Якщо під впливом зазначених чинників автономне споживання зменшується відносно початкової величини, то крива споживання зміщується вниз у положення С3.

Отже, згідно з кейнсіанською теорією зміна індуційованого споживання залежить від поточного доходу, а автономного — від багатства і запозичення. У графічній моделі зміна індуційованого споживання проявляється як переміщення точки споживання вздовж нерухомої кривої споживання. Зміна автономного споживання проявляється через переміщення кривої споживання вгору або вниз.

7.3. Функції споживання

з урахуванням фактора часу

Після опублікування наукової праці Кейнса «Загальна теорія зайнятості, процента і грошей» (1936 р.) кейнсіанська функція споживання відразу набула визнання. Економісти, спираючись на аналіз статистичних даних, підтвердили, що вона достатньо точно описує фактичну поведінку споживачів: високу залежність споживання від поточного доходу і зниження середньої схильності до споживання в міру зростання цього доходу.

Проте згодом у результаті розширення часових горизонтів статистичних досліджень виявилося, що кейнсіанська функція споживання не є загальним законом, а «спрацьовує» лише у короткостроковому періоді. У довгостроковому періоді припущення Кейнса щодо функції споживання не підтвердилися. Докази на користь такого висновку вперше навів Саймон Кузнець (1901—1985), який на базі статистичних досліджень виявив, що у довгостроковому періоді функція споживання має стабільну середню схильність до споживання.

Отже, статистичні дослідження виявляють, що існує дві різні функції споживання: короткострокова і довгострокова. Короткострокова функція споживання була обґрунтована Кейнсом. Довгострокова функція споживання пояснюється в посткейнсіанських теоріях, які спираються на теорію І. Фішера про міжчасовий вибір споживача.

Згідно з теорією Фішера споживання домогосподарств в кожному поточному періоді не обмежується лише їхнім поточним доходом. Згідно з цією теорією сучасні люди є раціональними і передбачливими. Тому в процесі прийняття рішень щодо величини споживання вони здійснюють міжчасовий вибір і враховують не лише поточний дохід, а й переміщення доходу між різними періодами життя. Звідси випливає основна ідея Фішера — споживання в кожному окремому періоді життя людини залежить від її доходу впродовж усього її життя.

Для ілюстрації теорії Фішера про міжчасовий вибір споживача припустимо, що його життя складається лише з двох періодів: перший — молодість, другий — старість. У першому періоді дохід споживача становить Y1, а споживання — С1. У другому періоді дохід становить Y 2, а споживання — С2. Врахуємо також, що споживач має можливість заощаджувати і брати позику. Тому його споживання у будь-якому періоді може бути нижчим за поточний дохід (внаслідок заощаджень) або вищим за поточний дохід (за рахунок активів і позик). При цьому під доходом (Y) будемо розуміти трудовий дохід, з якого утримуються податки.

Розглянемо перший варіант: споживач заощаджує в період молодості, щоб на певну величину збільшити споживання в період старості. За цих умов міжчасове бюджетне обмеження споживача у кожному періоді визначається так:

С1 = Y1 – S1; (7.12)

С2 = (1 + r)S1 + Y2. (7.13)

Отже, у першому періоді максимально можлива величина споживання менша за поточний дохід на суму заощаджень. У другому періоді, навпаки, вона перевищує його поточний дохід на величину заощаджень першого періоду з нарахованими процентами.

Розглянемо протилежний варіант: споживач планує збільшити споживання у першому періоді за рахунок певного його зменшення у другому. З цією метою у першому періоді він не заощаджує і бере ще гроші у позику на величину, яка кореспондує із запланованими заощадженнями у другому періоді. За таких умов максимально можлива величина споживання у кожному з двох періодів буде такою:

(7.14)

(7.14)

(7.15)

(7.15)

Таким чином, у другому періоді бюджетне обмеження споживача менше за поточний дохід на величину заощаджень, які планується використати для повернення позики першого періоду.

У першому періоді бюджетне обмеження споживача збільшується порівняно з поточним доходом на величину дисконтованих заощаджень другого періоду.

На базі теорії Фішера про міжчасовий вибір споживача з’явилися дві функції споживання, які економісти називають гіпотезами: гіпотеза життєвого циклу, що пов’язана з іменем Франко Модільяні, та гіпотеза постійного (перманентного) доходу, яку пов’язують з іменем Мільтона Фрідмана.

Гіпотеза життєвого циклу. Згідно з цією гіпотезою дохід людей впродовж життя змінюється. Але, попри це, люди прагнуть підтримувати рівномірний рівень споживання протягом усіх періодів свого життя. Виходячи з цього, гіпотезою життєвого циклу передбачається, що люди багато заощаджують, коли їхні доходи вищі за середні протягом життя, і більше витрачають на споживання, коли їхні доходи нижчі за середні протягом життя.

Для ілюстрації гіпотези життєвого циклу розглянемо поведінку особи, яка планує забезпечити собі приблизно однаковий рівень споживання протягом усього економічно самостійного життя. З цією метою запровадимо такі умови:

Т — очікувана кількість років економічно самостійного життя особи, яке складається з періоду трудового життя і післятрудового (пенсійного) періоду;

R — запланована кількість років трудового життя;

Y — очікуваний середньорічний трудовий дохід за весь період трудового життя;

W — майно (активи, багатство), яке людина нагромадила за рахунок заощаджень (для спрощення припустимо, що на заощадження не нараховуються проценти).

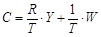

Згідно з наведеними умовами ресурси особи для її споживання за весь життєвий цикл складаються з поточних доходів, отриманих за період трудового життя (R × Y), і нагромадженого майна (W). Звідси рівномірна величина щорічного споживання особи впродовж усього її життя становитиме

. (7.16)

. (7.16)

Тоді функцію споживання особи можна записати так:

. (7.17)

. (7.17)

Наприклад, припустимо, що тривалість економічно самостійного життя особи становить 50 років і 30 із них вона має намір працювати. Це означає, що Т = 50, R = 30. За таких умов функція споживання матиме такий вигляд:

С = 0,6 × Y + 0,02 × W. (7.18)

Із рівняння (7.18) видно, що споживання залежить від двох чинників: поточного доходу і майна. В даному числовому прикладі додаткова одиниця поточного доходу збільшує споживання на 0,6 одиниці, а додаткова одиниця майна збільшує споживання на 0,02 одиниці.

Якщо так планують своє споживання протягом усього життя окремі особи, то аналогічно визначається функція споживання для всіх осіб. Отже, у загальному вигляді функцію споживання для всієї економіки можна подати таким чином:

С = α × Y+ β × W, (7.19)

де α — гранична схильність до споживання з поточного доходу; β — гранична схильність до споживання з майна.

Якщо обидві частини рівняння (7.19) поділити на Y, то отримаємо функцію середньої схильності до споживання:

(7.20)

(7.20)

Із рівняння (7.20) видно, що середня схильність до споживання (С / Y) залежить від співвідношення між багатством і поточним доходом (W / Y). На початкових етапах трудового життя особи її поточний дохід, як правило, зростає швидше, ніж багатство. Тому середня схильність до споживання може зменшуватися, що відповідає висновкам кейнсіанської теорії. Але за весь період життя багатство людини залежить від її поточного доходу. Тому середня схильність до споживання в довготривалому періоді є постійною величиною.

Гіпотеза постійного (перманентного) доходу. Згідно з цією гіпотезою споживання залежить не від поточного доходу, а від постійного. За своїм визначенням постійний дохід — це сталий компонент поточного доходу, який людина спроможна підтримувати протягом усього життя за рахунок трудового доходу і нагромаджених активів. У математичній інтерпретації постійний дохід являє собою середньозважену величину або тренд поточних доходів людини за всі роки її життя. Це означає, що поточний дохід крім постійного доходу включає також і тимчасовий дохід, який не піддається передбаченню. Згідно з цією гіпотезою в процесі прийняття рішень люди спираються на постійний дохід, який вони спроможні передбачити. Звідси випливає функція споживання:

С = с × Yp,(7.21)

де с — коефіцієнт, який визначає ту частку постійного доходу, яка витрачається на споживання; Yp — постійний дохід (наявний).

На базі функції споживання з постійним доходом можна зробити висновок щодо можливої динаміки середньої схильності до споживання. Для цього обидві частини рівняння (7.21) поділимо на Y:

(7.22)

(7.22)

Отже, середня схильність до споживання залежить від співвідношення між постійним доходом і поточним доходом. Якщо поточний дохід тимчасово перевищує постійний дохід за рахунок тимчасових доходів, то середня схильність до споживання зменшується, і навпаки.

1. Дохід домогосподарств (особистий дохід) є головним елементом розподілу ВВП і джерелом витрат домогосподарств на споживання (приватне споживання). Величина особистого доходу формується переважно на ринку ресурсів, де домогосподарства отримують доходи від продажу своїх ресурсів підприємствам. До них входять заробітна плата найманих працівників, змішаний дохід, доходи від активів. У змішаній відкритій економіці до складу особистого доходу входять також соціальні трансферти, які надаються переважно державою, а також рештою світу.

2. Слід розрізняти особистий дохід і особистий наявний дохід. За своїм визначенням, наявний дохід — це та частина доходу, яка залишається в розпорядженні суб’єктів приватної економіки після сплати податків. У спрощеній економіці податків немає. Тому весь особистий дохід є особистим наявним доходом. Він дорівнює ВВП за мінусом наявного доходу підприємств. Останній складається з амортизації та нерозподіленого прибутку. Особистий наявний дохід є безпосереднім джерелом споживання домогосподарств. Але певна його частина спрямовується на заощадження. Це означає, що особистий наявний дохід розподіляється на споживання і заощадження.

3. Заощадження домогосподарств є одним із джерел, за рахунок яких вони переміщують свої доходи з одного періоду в інший з метою регулювання в часі рівня свого споживання. Але заощадження є не лише джерелом міжчасового переміщення доходів, а й засобом їх примноження. Це пояснюється тим, що майбут-

ня вартість заощадженої суми грошей більша за їх теперішню вар-

тість на величину процентів, нарахованих за кожний рік заощаджувального періоду. Такий метод обчислення вартості грошей називається методом нарахування складного процента. В його основі лежить використання ставки дисконту. Вона визначається як максимально можливий рівень доходу, котрий можна отримати за альтернативними варіантами вкладання коштів. Ставка дисконту використовується також для обчислення теперішньої вартості бажаної майбутньої вартості. З цією метою застосовується метод дисконтування.

4. Схильність домогосподарств до заощаджень залежить не лише від їхнього бажання, а й від рівня їхнього доходу. У разі високого рівня доходу схильність до заощаджень зростає, низького — падає. Для аналізу рівня диференціації доходів домогосподарств застосовуються різні методи та показники. Найбільшого визнання набула крива Лоренца, яка відображує ступінь нерівності в доходах через відхилення кривої, що показує фактичний розподіл доходу між групами сімей, від бісектриси, що характеризує абсолютну рівність в доходах. Крім кривої Лоренца для визначення рівня диференціації особистих доходів використовують такі показники, як децільний коефіцієнт і коефіцієнт Джині.

5. Першим пов’язав споживання з особистим доходом Кейнс. Згідно з кейнсіанською теорією, споживання є зростаючою функцією від поточного наявного доходу домогосподарств. Сучасні кейнсіанці модифікували цю функцію та замінили особистий наявний дохід на наявний дохід приватної економіки. В кейнсіанській функції наявний дохід втілюється у споживання згідно з граничною схиль-

ністю до споживання, рівень якої, як правило, менший за одиницю і більший за нуль. Оберненою стороною граничної схильності до спо-

живання є гранична схильність до заощаджень.

6. Ще одним елементом кейнсіанської функції споживання

є автономне споживання, яке не залежить від поточного доходу. Оскільки у підсумку споживання є лише функцією доходу, то це означає, що автономне споживання може змінюватися внаслідок використання попередніх і майбутніх доходів домогосподарств. На цій підставі до чинників автономного споживання можна віднести багатство та запозичення. Багатство формується заощадженнями, які були здійснені за рахунок доходів попередніх періодів, і слугує джерелом доходів і споживання в поточному періоді. Запозичення збільшує споживання відносно доходу у поточ-

ному періоді та зменшує споживання відносно доходу в майбутньому періоді, за рахунок якого повертаються борги.

7. Широкого визнання набули функції споживання, що спираються на теорію Фішера. Згідно з цією теорією, домогосподарства в процесі прийняття рішень щодо споживання здійснюють міжчасовий вибір і враховують як поточний дохід, так і переміщення доходу між різними періодами життя за рахунок заощаджень і позик. Звідси випливає ключова ідея — споживання в кожному окремому періоді життя людини залежить від її доходу протягом усього її життя.

8. Згідно з гіпотезою життєвого циклу, люди прагнуть мати рівномірний рівень споживання протягом всіх періодів свого життя. Через це вони багато заощаджують, тобто нагромаджують багатство в періоди, коли їхні доходи вищі за середні протягом життя, і більше витрачають на споживання за рахунок доходів від багатства в періоди, коли їхні доходи нижчі за середні протягом життя. Тому відповідно до даної гіпотези споживання є функцією двох змінних: поточного доходу і багатства. Згідно з гіпотезою постійного доходу споживання залежить не від поточного доходу, а від постійного. В математичній інтерпретації постійний дохід являє собою середньозважену величину від поточних доходів людини за всі роки її життя. Тому за даною гіпотезою, споживання є функцією постійного доходу.

| Автономне споживання | Модель економічного кругообігу |

| Багатство | Наявний дохід приватної економіки |

| Гіпотеза життєвого циклу | Об’єктивні чинники граничної схильності до споживання |

| Гіпотеза постійного доходу | Основний психологічний закон Кейнса |

| Гранична схильність до заощаджень | Особистий дохід |

| Гранична схильність до споживання | Особистий наявний дохід |

| Децільний коефіцієнт | Постійний дохід |

| Доходи від активів | Поточний дохід |

| Доходи від трудової діяльності | Середня схильність до заощаджень |

| Заощадження домогосподарств | Середня схильність до споживання |

| Запозичення | Соціальні трансферти |

| Кейнсіанська теорія споживання | Споживання домогосподарств |

| Кейнсіанська функція споживання | Ставка дисконту |

| Коефіцієнт Джині | Суб’єктивні чинники граничної схильності до споживання |

| Крива Лоренца | Теорія міжчасового вибору споживача |

| Майбутня вартість | Теперішня (дисконтована) вартість |

| Метод нарахування складаного процента |

1. Розкрийте умови формування і структуру особистого доходу та особистого наявного доходу в приватній закритій економіці.

2. У чому полягає сутність методу нарахування складного процента і методу дисконтування? З якою метою вони застосовуються?

3. Поясніть сутність і призначення кривої Лоренца, коефіцієнта Джині та децільного коефіцієнта.

4. Напишіть сучасне рівняння кейнсіанської функції споживання і покажіть за допомогою графіка залежність споживання від доходу.

5. Назвіть і поясніть чинники, що впливають на граничну схильність до споживання, а також чинники автономного споживання.

6. Розкрийте сутність теорії міжчасового вибору споживача Фішера і в межах двох періодів визначте бюджетне обмеження споживача в кожному періоді.

7. Поясніть функцію споживання за гіпотезою життєвого циклу Модільяні. Які висновки щодо середньої схильності до споживання з неї випливають?

8. Поясніть функцію споживання за гіпотезою постійного доходу Фрідмана. Які висновки щодо середньої схильності до споживання з неї випливають?

9. Людина вирішила спланувати своє споживання на два наступних роки. При цьому в першому році її трудовий дохід становитиме 10 000 грн, у другому — 13 500 грн; у першому році с = 1,0; у другому — с = 0,9. Процентна ставка дорівнює 10 %. Припустимо, що в першому році людина планує взяти позику в сумі 1200 грн, щоб повернути її у другому році. Визначте бюджетне обмеження споживача в кожному з двох років.

10. Припустимо, що поточний дохід людини за рік становить 20 000 грн, а її особисте багатство дорівнює 100 000 грн. Визначте величину споживання людини, якщо гранична схильність до споживання з поточного доходу — 0,65, гранична схильність до споживання з багатства — 0,02.

РОЗДІЛ

РОЗДІЛ

ПРИВАТНІ ІНВЕСТИЦІЇ

8.1. Роль інвестицій в економіці

Відомо, що інвестиції — це витрати, здійснювані економічними суб’єктами з метою нагромадження капіталу, що передбачає створення нового капіталу та відшкодування зношеного капіталу. Але слід враховувати, що необхідною передумовою нагромадження капіталу є виробництво інвестиційних товарів, тобто засобів виробництва (будівельних матеріалів, машин, устаткування, приладів, інструментів тощо). Це означає, що інвестиції впливають на економіку за двома напрямами.

Перший напрям пов’язаний із сукупним попитом. Коли зростають інвестиції, то в короткостроковому періоді збільшується попит на інвестиційні товари. Він збільшується за умови, що обсяг інвестицій в наступному періоді (It) збільшується порівняно

з попереднім періодом (It–1). Наприклад, якщо в попередньому періоді інвестиції становили It–1, а в наступному — It, то різниця між ними відображує приріст інвестицій в періоді t порівняно

з періодом (t – 1), тобто ΔIt = It – It–1.

Приріст інвестицій — це приріст попиту на інвестиційні товари, який є компонентом сукупного попиту. У зв’язку з цим збільшення інвестиційного попиту за інших незмінних умов викликає зростання сукупного попиту та обсягів виробництва, тобто ВВП. Отже, першим результатом зростання інвестицій є збільшення сукупного попиту і ВВП у короткостроковому періоді.

Другий напрям впливу інвестицій на економіку пов’язаний з капіталоутворенням. Нагадаємо, що інвестиції — це потік, а капітал — запас. Отже, капіталоутворення являє собою процес перетворення інвестицій в капітал. Тому кожна одиниця інвестицій, тобто потоку, збільшує капітал, тобто запас. Але це не означає, що обсяг капіталу стає більшим на величину інвестицій. Слід враховувати, що наявний капітал постійно зношується в процесі виробництва і потребує відновлювальних інвестицій. Це означає, що обсяг капіталу формується під впливом двох протилежних сил: інвестування, яке збільшує обсяг капіталу, і зношення (амортизації), яке зменшує обсяг капіталу.

Розглядаючи зв’язок між інвестиціями та обсягом капіталу, слід зважати на відмінність чистих і валових інвестицій. До чистих інвестицій відносяться такі витрати, які спрямовуються лише на створення нового, тобто додаткового капіталу (будівництво заводу або цеху, житла, шляхів, придбання додаткових машин, устаткування тощо). Валові інвестиції охоплюють як створення нового капіталу, так і заміну зношеного капіталу новими капітальними засобами. Виходячи з цього валові інвестиції можна визначити за такою формулою:

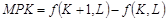

, (8.1)

, (8.1)

де It, NIt — відповідно валові та чисті інвестиції за період t; d — норма амортизації, яка відображує ту частку, на яку щорічно зношується капітал, Kt — середня вартість капіталу за період t, d × Kt — вартість амортизованого капіталу, тобто зношеного в процесі виробництва за період t.

Із рівняння (8.1) видно, що чисті інвестиції — це така частина валових інвестицій, яка відображує їх перевищення порівняно з вартістю зношеного капіталу. Тому, спираючись на рівняння (8.1), чисті інвестиції можна визначати за формулою

. (8.2)

. (8.2)

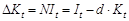

У свою чергу, перевищення валових інвестицій над вартістю амортизованого капіталу дорівнює створенню нового капіталу, тобто визначає приріст капіталу. Отже, приріст капіталу залежить не від валових, а від чистих інвестицій:

. (8.3)

. (8.3)

Якщо до обсягів капіталу на кінець попереднього періоду (або на початок наступного періоду) додати приріст капіталу (чисті інвестиції) в наступному періоді, то можна визначити обсяг капіталу на кінець наступного періоду:

. (8.4)

. (8.4)

Приріст капіталу збільшує виробничі потужності економіки, тобто довгострокову сукупну пропозицію, яка дорівнює потенційному ВВП. Але при цьому слід підкреслити, що вплив приросту капіталу на збільшення потенційного ВВП відбувається не у співвідношенні 1:1, а згідно з граничною продуктивністю капіталу (граничним продуктом капіталу).

Гранична продуктивність капіталу відображує приріст продукту, що припадає на додаткову одиницю капіталу за незмінної кількості інших факторів виробництва (переважно — праці):

, (8.5)

, (8.5)

де МРК — граничний продукт капіталу.

Перший член правої частини рівняння (8.5) — це обсяг продукту, виробленого за (К + 1) одиниць капіталу та L одиниць праці; другий член — обсяг продукту, виробленого за К одиниць капіталу та L одиниць праці. Отже, рівняння (8.5) виявляє, що граничний продукт капіталу є різницею між обсягом продукту, виготовленого за (К + 1) одиниць капіталу, та обсягом продукту, виготов-

леного за К одиниць капіталу.

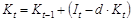

Залежність продукту від капіталу демонструє виробнича функція (рис. 8.1)

Рис. 8.1. Виробнича функція

Виробнича функція, наведена на рис. 8.1, показує, як обсяг продукту залежить від обсягу капіталу за незмінної кількості праці. В міру збільшення обсягів капіталу його гранична продуктивність (МРК) зменшується, тобто падає швидкість зростання продукту, яке спричинюється зростанням капіталу. Така залежність притаманна й іншим факторам виробництва. Це означає, що існує закон спадної віддачі змінного фактора виробництва, в тому числі й капіталу.

Поряд з цим слід зауважити, що застосування показника граничного продукту капіталу в натуральних одиницях можливе лише на абстрактно теоретичному рівні. На конкретному рівні ми маємо справу з грошовими одиницями. Тому, щоб пов’язати між собою зростання ВВП і приріст капіталу, потрібно перейти до показника, який відображує вартість граничного продукту капіталу. Таким показником є гранична виручка від використання капіталу (МRK). Вона відображує приріст виручки від реалізації продукції, що припадає на одну грошову одиницю приросту капіталу.

Визначити вплив приросту капіталу на збільшення потенційного ВВП можна за формулою

(8.6)

(8.6)

Із підрозд. 4.1 відомо, що фактичний ВВП визначається потенційним ВВП лише як тенденція, тобто в довгостроковому періоді. Отже, якщо першим результатом зростання інвестицій є зростання сукупного попиту та ВВП у короткостроковому періоді, то

його результатом у довгостроковому періоді є збільшення обсягів капіталу і потенційного ВВП.

Доцільно звернути увагу на те, що інвестиції по-різному впливають на збільшення ВВП у короткостроковому і довгостроковому періодах. У короткостроковому періоді на зростання сукупного попиту та обсягів виробництва впливає приріст валових інвестицій порівняно з попереднім періодом. У довгостроковому періоді зростання обсягів капіталу залежить не від приросту інвестицій, а від обсягу чистих інвестицій, тобто від співвідношення між валовими інвестиціями та вартістю зношеного капіталу (амортизацією). Це співвідношення визначає економічну динаміку, тобто здатність економіки нарощувати або зменшувати свої виробничі потужності.

Здатність економіки до нарощування своїх виробничих потужностей може виникати лише за умов, коли валові інвестиції перевищують амортизацію (I > d × K). За таких умов чисті інвестиції є додатною величиною. Тому збільшуються обсяг капіталу, довгострокова сукупна пропозиція і потенційний ВВП. Якщо при цьому валові інвестиції збільшуються, тобто DI > 0, то за інших незмінних умов зростатиме і сукупний попит, що викликає збільшення обсягів виробництва, тобто ВВП.

Наприклад, згідно з даними Госкомстата України у 1999 р. валове нагромадження основного капіталу (валові інвестиції) в економіці країни становили 25 131 млн грн, а споживання основного капіталу (амортизація) в цьому році дорівнювало 23 230 млн грн. Це означає, що в 1999 р. чисті інвестиції в основний капітал в Україні становили 1901 млн грн. На цю величину відбувся приріст основного капіталу, що відповідно з його граничною продуктивністю збільшило виробничі потужності економіки. За статистикою у 1999 р. в Україні практично припинився спад виробництва, а з 2000 р. почалося зростання економіки.

Протилежна ситуація виникає за умов, коли валові інвестиції менші, ніж амортизація (I < d × K). Це означає, що чисті інвестиції є від’ємною величиною і тому капіталу споживається більше, ніж нагромаджується. Таке явище називають дезінвестуванням. Оскіль-

ки амортизація перевищує валові інвестиції, то це призводить до скорочення виробничих потужностей в економіці. Крім того, виникнення дефіциту валових інвестицій показує, що обсяг інвестицій в економіці зменшується порівняно з попереднім періодом, тобто DI < 0. За інших незмінних умов це викликає скорочення сукупного попиту та обсягів виробництва, тобто ВВП.

Подібна ситуація спостерігалася в економіці США у роки Великої депресії (1929—1933). Так, у 1933 р. валові інвестиції в цій країні дорівнювали 1,6 млрд дол., а споживання основного капіталу протягом цього року становило 7,6 млрд дол. Отже, скорочення чистих інвестицій становило 6 млрд дол. Аналогічною була ситуація протягом усього періоду Великої депресії. Внаслідок цього обсяг виробництва впав на 30 %, безробіття зросло до 25 %, а ціни впали на 25 %.

8.2. Інвестиційні функції

У загальному контексті функція — це математична назва макроекономічної моделі, яка виражає залежність одного набору змінних від іншого. В інвестиційній функції інвестиції є залежною змінною, а чинники, які впливають на інвестиції, — незалежними змінними. Отже, інвестиційна функція відповідає на питання: від яких чинників залежить обсяг інвестицій?

Слід зауважити, що інвестиції є системою, яка складається

з кількох елементів, динаміка кожного з яких знаходиться під впливом неоднакових чинників. Тому інвестиційну функцію доцільно розглядати для кожного компонента інвестиційної системи окремо: інвестиції в основний капітал, інвестиції в житлове будівництво, інвестиції в запаси.

Центральне місце серед усіх інвестицій посідають інвестиції в основний капітал. Аксіомою є те, що підприємці інвестують з метою максимізації прибутку. На загальному рівні це положення ніким не спростовується. Проте на конкретному рівні, тобто на рівні втілення його в інвестиційну функцію, в макроекономічній теорії єдиного погляду не існує. Серед різних підходів до вирішення цієї проблеми найбільшої уваги варті кейнсіанський та неокласичний.

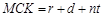

Кейнсіанська функція інвестицій

В основі кейнсіанського підходу до функції інвестицій в основний капітал лежать три передумови. По-перше, коли хтось інвестує, то він орієнтується не на валовий, а на чистий прибуток від інвестування. При цьому під чистим прибутком Кейнс розумів чисту виручку, яка залишається після відшкодування поточних витрат та амортизаційних відрахувань.

По-друге, оскільки інвестиції приносять результати не в тому періоді, в якому вони здійснюються, а в майбутньому, то необхідно спиратися на прибуток, який очікується отримати протягом всього строку служби основного капіталу. Кейнс звертав на це особливу увагу, оскільки до нього дане питання не мало чіткого вирішення. Висновок щодо застосування очікуваних прибутків передбачає врахування фактора часу і тому зумовлює необхідність дисконтування майбутніх прибутків, тобто визначення їхньої теперішньої вартості. Кейнс оцінював це як вплив майбутнього на теперішнє.

По-третє, об’єкт інвестування Кейнс називає капітальним майном. Визнаючи вартість капітального майна, він враховує не вартість його придбання, а його відновну вартість. Вона, як відомо, зумовлюється витратами на його заміщення, які в майбутньому можуть зростати у зв’язку зі зростанням цін.

Оскільки метою інвестування є збільшення прибутку, то це передбачає зіставлення інвестиційних витрат і вигод від інвестування. Попит виникає лише на такі інвестиції, вигоди від яких у формі прибутку перевищують інвестиційні витрати. У Кейнса інвестиційними витратами є вартість капітального майна, а вигодами від інвестування — дисконтована вартість очікуваних прибутків. Для їх зіставлення Кейнс використовує категорію, яка має назву «гранична ефективність капіталу».

За своїм визначенням гранична ефективність капіталу—це така ставка процента, що врівноважує дисконтовану (теперішню) вартість прибутків, які очікується отримати від використання капітального майна, з вартістю капітального майна. Для формалізації наведеного визначення запишемо рівняння:

,(8.7)

,(8.7)

де К — вартість капітального майна (інвестиційного проекту); PR —

очікуваний прибуток (чистий); R  — гранична ефективність капіталу; t — роки, протягом яких має використовуватися капітальне майно (реалізується інвестиційний проект).

— гранична ефективність капіталу; t — роки, протягом яких має використовуватися капітальне майно (реалізується інвестиційний проект).

Для пояснення внутрішньої логіки формули (8.7) розглянемо числовий приклад, в якому є лише два інвестиційних проекти (K1 і K2). Припустимо, що вони мають дворічний цикл життя та однакову вартість капітального майна, яка становить 1000 грн. Але кожний з них має різну величину очікуваних прибутків. Згідно з проектом K1 очікуваний прибуток становить у першому році 480 грн, у другому — 864 грн; згідно з проектом K2 — відповідно 440 грн і 726 грн.

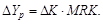

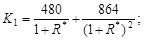

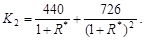

Підставивши ці дані у рівняння (8.7), матимемо:

Перетворимо ці рівняння у квадратні рівняння з одним невідомим (1 + R*) у порядку черговості інвестиційних проектів:

1000 (1 + R*)2 – 480 (1 + R*) – 864 = 0

1000 (1 + R*)2 – 440 (1 + R*) – 726 = 0.

Розв’язавши квадратні рівняння, отримаємо*:

За першим проектом (1 + R*)2 = 1,2. Звідси R* = 0,2, або 20 %;

За другим проектом (1 + R*)2 = 1,1. Звідси R* = 0,1, або 10 %.

Порівнюючи прибутковість і граничну ефективність капіталу аналізованих проектів, можна зробити такі висновки. Прибутковість капіталу за проектом K1 вища від прибутковості капіталу за проектом K2. Гранична ефективність капіталу за проектом K1 також перевищує граничну ефективність капіталу за проектом K2. Отже, чим вищою є прибутковість капіталу, тим вищою є й гранична ефективність капіталу.

Кейнс розрізняв граничну ефективність індивідуального капіталу та граничну ефективність сукупного капіталу. При цьому роль граничної ефективності сукупного капіталу у Кейнса відіграє найвища гранична ефективність індивідуальних капіталів. У числовому прикладі, що розглядається, гранична ефективність сукупного капіталу дорівнює 20 %.

Гранична ефективність капіталу є аналітичним інструментом. Дійсна ефективність капіталу залежить від процентної ставки, яка формується на ринку позичкового капіталу. Це означає, що в процесі визначення доцільності вкладання коштів у певний інвестиційний проект кожний інвестор має зіставляти ринкову процентну ставку з граничною ефективністю капіталу.

Якщо ринкова процентна ставка дорівнюватиме граничній ефективності капіталу, тобто і = R*, то має місце тотожність між дисконтованою вартістю очікуваних прибутків і вартістю капітального майна та забезпечується проста окупність інвестицій без будь-якої вигоди для інвестора. Щоб вкладання інвестицій у відповідний вид капітального майна було вигідним, ринкова процентна ставка має бути нижчою за граничну ефективність капіталу, тобто і < R*. Згідно з рівнянням (8.7) лише за цих умов дисконтована вартість очікуваних прибутків перевищить вартість капітального майна, а інвестор крім окупності своїх коштів отримає й додатковий прибуток.

Отже, ми маємо, з одного боку, процентну ставку, яка відображує ринкову ціну інвестицій, з іншого — граничну ефективність капіталу, яка відіграє роль верхньої межі процентної ставки. Чим меншою за граничну ефективність капіталу є процентна ставка, тим більше дисконтована вартість очікуваних прибутків перевищує вартість капітального майна і тим більшим є попит на інвестиції.

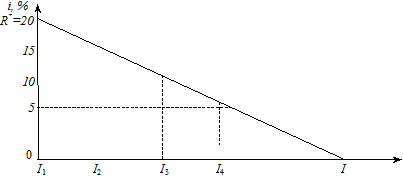

Залежність інвестицій від ставки процента і граничної ефективності капіталу унаочнює графік, наведений на рис. 8.2. На горизонтальній осі графіка відкладено чотири інвестиційних проекти вартістю І1, І2 ,І3 ,І4, гранична ефективність капіталу яких становить відповідно 20, 18, 12, 8 %, на вертикальній осі — процентна ставка, яка зростає від 5 % до 20 %. При цьому верхньою межею для процентних ставок, за яких інвестиції є економічно доцільними, слугує гранична ефективність сукупного капіталу, що становить 20 % і дорівнює граничній ефективності першого інвестиційного проекту.

Рис. 8.2. Графік сукупного попиту на інвестиції

За Кейнсом рис. 8.2 можна прокоментувати так: обсяг сукупних інвестицій намагатиметься зростати, допоки не залишиться більше таких інвестиційних проектів, гранична ефективність яких перевищувала б процентну ставку. Згідно з графіком, якщо процентна ставка становить 20 %, то інвестиційний попит дорівнює нулю, оскільки не існує інвестиційних проектів, гранична ефективність яких перевищує таку процентну ставку. Зі зниженням процентної ставки до 15 % економічно доцільними будуть інвестиції в перший та другий проекти, гранична ефективність яких відповідно дорівнює 20 % і 18 %, тобто понад 15 %. У цьому випадку інвестиційний попит становитиме (І1 + І2). Зниження процентної ставки до 10 % викликає збільшення інвестиційного попиту до (І1 + І2 + І3), а до 5% відповідно до (І1 + І2 + І3 + І4.).

Спираючись на рис. 8.2, можна зробити висновок, що інвестиційний попит зростає в міру зниження процентної ставки. Отже, інвестиції знаходяться в оберненій залежності від процентної ставки, рівень якої не може перевищувати граничну ефективність капіталу. Виходячи з цього кейнсіанську функцію інвестицій мож-

но подати такою формулою:

(8.8)

(8.8)

Неокласична функція інвестицій

Прихильники неокласичної функції інвестицій в основний капітал спираються на дві передумови. Першапередумова—попит підприємців на інвестиції залежить від розриву між бажаним і наявним обсягами основного капіталу, який потрібно усувати за рахунок інвестицій. При цьому бажаним обсягом основного капіталу є такий, який підприємці хотіли б мати у майбутньому періоді. Друга передумова— підприємці не можуть миттєво усувати розрив між наявним і бажаним обсягами основного капіталу. Тому їхній попит на інвестиції в кожному поточному періоді залежить не лише від розриву між наявним і бажаним обсягами основного капіталу, а й від швидкості (інтенсивності), з якою вони мають намір нарощувати основний капітал.

Бажаний обсяг основного капіталу (Кf). Згідно з неокласичним підходом бажаний обсяг основного капіталу залежить від граничних витрат на капітал і обсягів виробництва, очікуваних у майбутньому періоді. Граничні витрати на капітал (МСК) відображують витрати підприємців, пов’язані з використанням у виробництві додаткової одиниці основного капіталу. Їх рівень визначається з урахуванням кількох чинників.

По-перше, щоб мати змогу інвестувати підприємство змушене взяти гроші у позику. За їх використання воно несе витрати, пов’язані з оплатою процентів. Нехай в розрахунку на одну гривню основного капіталу ці витрати становлять r гривень. Можно припустити й інший варіант: підприємство не бере позику, а фінансує інвестиції з власних джерел (нерозподіленого прибутку). У такому разі процентні платежі є альтернативними витратами, оскільки підприємство втрачає дохід у вигляді процента, який воно могло б отримати, інвестуючи відповідні кошти в інші активи (акції, облігації тощо).

По-друге, в процесі використання основного капіталу відбувається його зношення. Пропорційно зношенню основний капітал втрачає свою вартість, тобто амортизується. На величину амортизаційних відрахувань підприємство здійснює витрати, спрямовані на підтримання основного капіталу у продуктивному стані. Як і раніше, норма амортизації дорівнює d. Це означає, що в межах одного періоду на одну гривню основного капіталу амортизаційні витрати становлять d гривень.

По-третє, на граничні витрати на капітал, крім процентної ставки та норми амортизації, впливають витрати підприємства, пов’язані з податками. Основним серед них є податок на прибуток підприємства та інвестиційний податковий кредит. Включення їх до граничних витрат на капітал пояснюється тим, що від них залежить та частина прибутку, що залишається в розпорядженні підприємства, тобто чистий прибуток. Податок на прибуток збільшує граничні витрати (зменшує чистий прибуток), а інвестиційний податковий кредит зменшує граничні витрати (збільшує чистий прибуток).

Позначимо чисті граничні податки, які впливають на граничні витрати на капітал, символом nt. Тоді граничні витрати на капітал можно визначити за формулою

. (8.9)

. (8.9)

Очікуваний обсяг виробництва (Ye) — це середньорічний обсяг виробництва, який відповідає очікуванням підприємств щодо майбутнього попиту на їхню продукцію. Але на цей попит впливає і поточний обсяг виробництва та тенденції (постійний компонент), які сформувалися у попередній період.

Підсумовуючи, виразимо залежність бажаного обсягу основного капіталу від граничних витрат на капітал та очікуваних обсягів виробництва такою формулою:

(8.10)

(8.10)

Рівняння (8.10) показує, що бажаний обсяг основного капіталу знаходиться в оберненій залежності від граничних витрат на капітал і в прямій залежності від очікуваних обсягів виробництва.

Розрив між наявним і бажаним обсягами основного капіталу зумовлює попит на інвестиції протягом майбутнього періоду.

В кожному поточному періоді цей попит залежить від швидкості нарощування основного капіталу. Для визначення цієї швидкості прихильники неокласичної функції інвестиції в основний капітал використовують модель гнучкого акселератора, згідно з якою в кожному поточному періоді підприємство зменшує розрив в основному капіталі на певну частку.

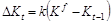

Позначимо наявний основний капітал на початок поточного періоду через Кt–1, а частку, на яку усувається розрив між наявним і бажаним обсягами капіталу, — через k. Тоді приріст основного капіталу в поточному періоді (DKt) визначиться так:

. (8.11)

. (8.11)

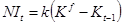

Приріст основного капіталу залежить від чистих інвестицій. Тому приріст чистих інвестицій протягом поточного періоду (NIt) визначається за формулою

. (8.12)

. (8.12)

Рівняння (8.12) передбачає поступове регулювання чистих інвестицій за таким принципом: чим більшим є розрив між наявним і бажаним обсягами основного капіталу, тим більшими є інвестиції. Коли розрив нульовий, чисті інвестиції відсутні.

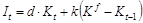

З урахуванням попиту на відновлювальні інвестиції (d × Kt), поточний попит на валові інвестиції в неокласичній функції інвестицій в основний капітал можна визначити такою формулою:

. (8.13)

. (8.13)

Функція інвестицій у житлове будівництво

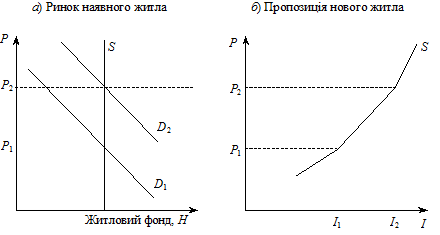

Інвестиції в житлове будівництво — це витрати на будівництво нового та на реконструкцію наявного житла. Визначаючи чинники, що впливають на величину інвестицій у житлове будівництво (І), слід виходити з того, що житло є товаром, який має ціну. При цьому ціни на житло (Р) встановлюються на ринку наявного житла і залежать від співвідношення між попитом (D) і пропозицією (S) на цьому ринку (рис. 8.3а).

Рис. 8.9. Ринок житла

Особливість ринку наявного житла полягає в тому, що в короткостроковому періоді його пропозиція є фіксованою величиною, оскільки існує певний житловий фонд, який не можна швидко змінити у відповідь на зміну ринкових цін. Тому на рис. 8.3а крива пропозиції наявного житла має вигляд вертикальної лінії.

Поряд із пропозицією наявного житла існує пропозиція нового житла, (рис. 8.3б). Яка залежить від цін, що сформувалися на ринку наявного житла. Пряму залежність пропозиції нового житла від його ціни унаочнює рис. 8.3б.

Чим вищою є ціна житла, тим більша прибутковість житлового будівництва і тим більше є стимулів будувати нове житло, тобто вкладати інвестиції в житлове будівництво. Це означає, що інвестиції в житлове будівництво знаходяться в прямій залежності від ціни житла, яка встановлюється на ринку наявного житла.

Якщо пропозиція наявного житла є відносно фіксованою величиною, то попит на наявне житло може змінюватися. Наприклад, він може зростати внаслідок збільшення сукупного доходу (тобто ВВП) і чисельності населення. Коли це відбувається, то ціни на наявне житло підвищуються, що збільшує інвестиції в житлове будівництво. Так, на рис. 8.3а показано, як під впливом зазначених чинників відбувається зміщення кривої попиту на наявне житло вправо, що викликає зростання ціни житла від P1 до P2. З рисунка 8.3б видно, що внаслідок зростання цін на наявне житло пропозиція нового житла збільшується, тобто збільшуються інвестиції у житлове будівництво від I1 до I2.

Серед чинників, які впливають на попит на житло і, як наслідок, на його ціну та інвестиції в житлове будівництво, важливу роль відіграє реальна процентна ставка. Це пояснюється тим, що багато людей, щоб купити житло, беруть позику, вартість якої визначається процентною ставкою. Навіть та частина людей, яка спроможна купити житло за рахунок власних коштів, не використовуючи позики, несе альтернативні витрати у вигляді втраченого процента від вкладання цих коштів в інші активи. Якщо процентна ставка знижується, то витрати, пов’язані з купівлею житла, зменшуються. Це збільшує попит, який спричинює зростання цін на житло та інвестиції у житлове будівництво. Отже, між реальною процентною ставкою та інвестиціями у житлове будівництво існує обернена залежність.

У підсумку, функцію інвестицій у житлове будівництво можна виразити так:

, (8.14)

, (8.14)

де Y — валовий внутрішній продукт; РО — кількість населення.

Дата добавления: 2015-11-01; просмотров: 3207;