Анализ наличия, состава и динамики источников формирования капитала предприятия

Классификация источников формирования капитала. Анализ динамики и структуры собственного и заемного капитала. Анализ кредиторской задолженности.

Сведения, которые приводятся в пассиве баланса, позволяют определить, какие изменения произошли в структуре собственного и заемного капитала, сколько привлечено в оборот предприятия долгосрочных и краткосрочных заемных средств, т.е. пассив показывает, откуда взялись средства, кому обязано за них предприятие.

По степени принадлежности используемый капитал подразделяется на собственный (I раздел пассива) и заемный (II и III разделы пассива). По продолжительности использования различают капитал постоянный (перманентный) (I и II разделы пассива) и краткосрочный (III раздел пассива) (рис. 12.5).

На анализируемом предприятии (табл. 12.4) за отчетный год увеличилась сумма и собственного, и заемного капитала. Однако в его структуре доля собственных источников средств снизилась на 2,8 %, а заемных соответственно увеличилась, что свидетельствует о повышении степени финансовой зависимости предприятия от внешних инвесторов и кредиторов.

При внутреннем анализе состояния финансов кроме этих показателей необходимо изучить структуру собственного и заемного капитала, выяснить причины изменения отдельных его слагаемых и дать оценку этих изменений за отчетный период.

Данные, приведенные в табл. 12.5, показывают изменения в размере и структуре собственного капитала: значительно увеличились сумма и доля фонда накопления и резервного фонда при одновременном уменьшении удельного веса уставного капитала. Нераспределенной прибыли на конец года у предприятия нет. Общая сумма собственного капитала за отчетный год увеличилась на 4500 млн руб., или на 18 %.

Аналогичным образом проводится анализ структуры заемного капитала. Из данных табл. 12.6 следует, что за отчетный год сумма заемных средств увеличилась на 6600 млн руб., или на 32 %. Произошли существенные изменения и в структуре заемного капитала: доля банковского кредита уменьшилась, а доля кредиторской задолженности, которая временно используется в обороте предприятия до момента наступления сроков ее погашения, увеличилась.

Привлечение заемных средств в оборот предприятия — явление нормальное. Это содействует временному улучшению финансового состояния при условии, что они не замораживаются на продолжительное время в обороте и своевременно возвращаются. В противном случае может возникнуть просроченная кредиторская задолженность, что в конечном итоге приводит к выплате штрафов и ухудшению финансового положения. Поэтому в процессе анализа необходимо изучить состав, давность появления кредиторской задолженности, наличие, частоту и причины образования просроченной задолженности поставщикам ресурсов, персоналу предприятия по оплате труда, бюджету, определить сумму выплаченных пеней за просрочку платежей.

Средняя продолжительность использования кредиторской задолженности в обороте предприятия (Пк) рассчитывается следующим образом:

Качество кредиторской задолженности может быть оценено также удельным весом в ней расчетов по векселям. Доля кредиторской задолженности, обеспеченная выданными векселями, в общей ее сумме показывает ту часть долговых обязательств, несвоевременное погашение которых приведет к протесту векселей, выданных предприятием, а, следовательно, к дополнительным расходам и утрате деловой репутации. Из табл. 12.6 следует, что на анализируемом предприятии доля кредиторской задолженности поставщикам ресурсов, обеспеченная выданными векселями, на начало года составляла 18,6 %(950/5100х100), а на конец года - 23,3 % (1800/7700х100).

Коэффициент оборачиваемости (Koб.в) и продолжительность долга по выданным векселям (Пв.д) рассчитываются следующим образом:

Фактическое значение продолжительности вексельного долга сравнивают со средними сроками платежей, оговоренных в векселях, и выясняют причины просрочки платежей по векселям, а также сумму дополнительно уплаченных санкций.

При анализе долгосрочного заемного капитала, если он имеется на предприятии, интерес представляют сроки востребования долгосрочных кредитов, так как от этого зависит стабильность финансового состояния предприятия (ФСП). Как показывают данные табл. 12.6, предприятию в следующем году предстоит погасить 800 млн руб. долгосрочных кредитов, что следует учитывать при определении его платежеспособности.

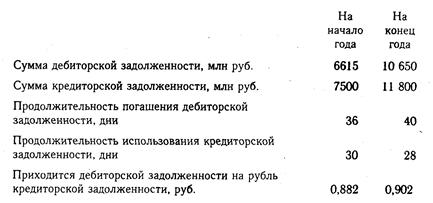

Анализируя кредиторскую задолженность, необходимо учитывать, что она является одновременно источником покрытия дебиторской задолженности. Поэтому надо сравнить сумму дебиторской и кредиторской задолженности. Если дебиторская задолженность превышает кредиторскую, то это свидетельствует об иммобилизации собственного капитала в дебиторскую задолженность. Если кредиторская задолженность превышает дебиторскую в 2 раза, то финансовое состояние предприятия считается нестабильным. На данном предприятии сумма кредиторской задолженности на начало и на конец года превышает сумму по счетам дебиторов, однако срок ее погашения меньше, чем дебиторской задолженности, что может вызвать несбалансированность денежных потоков.

Таким образом, анализ структуры собственных и заемных средств необходим для оценки рациональности формирования источников финансирования деятельности предприятия и его рыночной устойчивости. Этот момент очень важен, во-первых, для внешних потребителей информации (например, банков и других поставщиков ресурсов) при изучении степени финансового риска и, во-вторых, для самого предприятия при определении перспективного варианта организации финансов и выработке финансовой стратегии.

Дата добавления: 2015-10-13; просмотров: 1914;