Управление финансами

Экономическое развитие общества представляет собой многофакторный и противоречивый процесс, в основе которого заложена эволюция производительных сил и производственных отношений, происходящая, как правило, на основе расширенного воспроизводства. На процесс общественного воспроизводства, с одной стороны, влияет множество факторов: количество и качество материальных, финансовых, трудовых ресурсов, предпринимательские способности субъектов хозяйствования, ускорение научно-технического прогресса, степень развития рыночных отношений и другие факторы. Но с другой стороны, этот процесс представляет собой конфликтное взаимодействие и противоборство различных сил природного и общественного характера, которые в совокупности создают объективные условия для проявления различного рода непредвиденных событий, нарушающих условия функционирования и развития экономики в целом и отдельных субъектов хозяйствования, что влияет на финансовые показатели их деятельности и обуславливает необходимость регулирования финансовых отношений между ними. В целях поддержания стабильности финансового положения государства, финансовой устойчивости субъектов хозяйствования используются различные инструменты регулирования финансово-хозяйственной деятельности организаций, распределения и перераспределения средств между уровнями бюджетной системы государства.

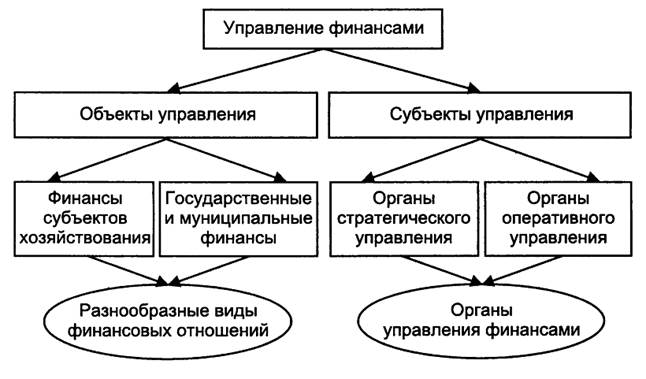

Для обеспечения непрерывного и бесперебойного воспроизводственного процесса органы государственной власти и местного самоуправления и субъекты хозяйствования применяют и различные инструменты финансового механизма для воздействия па финансовые отношения с целью сохранения стабильности финансово-хозяйственной деятельности в складывающихся условиях, т.е. управляют финансовыми потоками как на макроуровне, так и в рамках отдельной организации. При этом под управлением понимается совокупность приемов и методов целенаправленного воздействия на объект для достижения поставленной цели или определенного результата. Поскольку в финансовой сфере объектами управления являются разнообразные виды финансовых отношений, то Управление финансами представляет собой процесс целенаправленного воздействия с помощью специальных приемов и методов на финансовые отношения и соответствующие им виды финансовых ресурсов для реализации функций субъектов власти и субъектов хозяйствования, целей и задан их деятельности.

Рис. Элементы системы управления финансами

В ходе управления финансами они выступают как объект управления. Рассматривая их в таком качестве, следует учитывать, что они являются объективной экономической категорией, поэтому управлять ими необходимо через познание, изучение специфических свойств и возможностей этой категории. В то же время без управления финансовыми отношениями, конкретными формами проявления категории финансов невозможно эффективно развивать экономику государства. Под субъектами управления финансами в финансовой науке традиционно понимается совокупность организационных структур, непосредственно осуществляющих управление.

На макроуровне к таким структурам относятся органы государственной власти, органы местного самоуправления и другие участники бюджетного процесса, осуществляющие управление государственными и муниципальными финансами. В коммерческих и некоммерческих организациях управление финансами осуществляют финансовые управления, отделы или службы. Структура органов управления финансами организации зависит от ее размера (холдинг, среднее, малое предприятие и т.д.), вида деятельности (страховая, инвестиционная, банковская деятельность и др.), а в ряде случаев и от организационно-правовой формы (например, бюджетное учреждение, унитарное предприятие).

Совокупность всех организационных структур, осуществляющих управление финансами, называется органами управления финансами.

Управление финансами можно также классифицировать по характеру и периоду управления, в соответствии с которыми различают стратегическое (общее) управление финансами и оперативное управление финансами.

Стратегическое управление финансами осуществляется высшими органами законодательной и исполнительной власти (Президентом РФ, Правительством РФ, Федеральным Собранием РФ) в ходе составления, рассмотрения и утверждения прогнозов развития экономики государства, государственного и муниципального секторов, долгосрочных целевых программ развития отдельных отраслей, при планировании направлений совершенствования бюджетной системы РФ. В процессе осуществления стратегического управления финансами определяются источники и размеры финансовых ресурсов, которые должны обеспечить воспроизводство в тех пропорциях, которые были заложены в соответствии с основными направлениями финансовой политики; устанавливается оптимальное соотношение между финансовыми ресурсами органов государственной власти, органов местного самоуправления и субъектов хозяйствования; выявляются наиболее эффективные направления использования финансовых ресурсов и резервы их роста.

Оперативное управление финансами осуществляется министерствами, службами, агентствами, ведомствами и организациями, непосредственно участвующими в реализации финансовых планов на централизованном и децентрализованном уровнях.

Оперативное управление представляет собой процесс разработки комплекса мер, направленных на достижение максимального эффекта при минимуме затрат на основе анализа текущей финансовой ситуации и соответствующего перераспределения финансовых ресурсов. Необходимость такого управления обусловлена текущими изменениями условий осуществления финансово-хозяйственной деятельности субъектами хозяйствования, тенденций развития экономики государства в связи с разнообразными причинами, к которым относятся:

• существование границы возможностей научного предвидения развития финансовой системы, зависящей от уровня развития финансовой науки, методики планирования и прогнозирования, применения экономико-математических методов и прочих факторов;

• субъективные факторы, возникающие в результате неправильных действий работников финансовых органов, органов законодательной и исполнительной власти, имеющих отношение к финансовому планированию и прогнозированию, управлению финансовыми потоками организации, распределению и использованию финансовых ресурсов на макроуровне;

• непредвиденные обстоятельства (т. е. изменение условий организации финансовых отношений, например изменение порядка осуществления налоговых платежей), возникшие при выполнении финансового плана, нарушающие заданный темп развития или ритм производства как на отдельных предприятиях, так и в экономике в целом;

• новые научные и технические открытия, не учтенные ранее при прогнозировании экономического развития и способные дестабилизировать финансовую деятельность;

• чрезвычайные ситуации природного и техногенного характера, нарушающие ритм производства и уничтожающие созданные материальные ценности, что обусловливает необходимость использования финансовых резервов или мобилизации дополнительных финансовых ресурсов для устранения их неблагоприятных последствий;

• непредвиденные события, связанные с международными осложнениями, проявлением кризисных явлений в мировой экономике, которые вызывают необходимость увеличения объема государственных расходов и привлечения дополнительных финансовых ресурсов с использованием финансового рынка;

• непредвиденные ситуации, вызванные переходом экономики страны к рыночным условиям хозяйствования, когда трудно прогнозировать некоторые условия, тенденции функционирования экономики из-за определенной стихийности в ее развитии.

При осуществлении стратегического и оперативного управления финансами важно соблюдать системность в принятии управленческих решений, в основе которой лежит научный подход обоснования методики финансового прогнозирования и планирования, организации оперативного управления финансовыми ресурсами, выработки приемов и методов финансового контроля, соответствующих современным рыночным условиям хозяйствования, что позволяет выработать новые инструменты регулирования финансовых потоков, выявить преимущества одних направлений развития финансов и бесперспективность других, создает дополнительные предпосылки к развитию финансового механизма, непосредственно участвующего в процессе управления финансами.

В управлении финансами при определении целей и задач финансовой политики, разработке и утверждении финансового и связанного с ним законодательства и подзаконных актов участвуют законодательные и исполнительные органы государственной власти, органы местного самоуправления. Исполнительные органы участвуют во всех функциональных элементах управления финансами, а основная функция законодательных органов в управлении финансами — финансовый контроль.

Управление финансами на федеральном уровне.

Депутаты обеих палат Федерального Собрания Российской Федерации, рассматривающие и утверждающие проект закона о федеральном бюджете и отчете о его исполнении, другие финансовые и связанные с ними законодательные акты, правительственные программы, могут, обладая правом законодательной инициативы, вносить на рассмотрение проекты финансовых законодательных актов, поправки в действующее законодательство.

Государственная Дума заслушивает отчет Правительства Российской Федерации об исполнении федерального бюджета. Государственная Дума и Совет Федерации формируют Счетную палату Российской Федерации — орган государственного финансового контроля законодательной власти Российской Федерации.

Участие Президента Российской Федерации в управлении финансами связано с определением целей и задач финансовой политики в посланиях Федеральному Собранию, в том числе ежегодном Бюджетном послании, с подписанием законов по финансовым вопросам, внесением проектов финансового законодательства, изданием указов, осуществлением государственного финансового контроля.

Правительство Российской Федерации, ответственное за разработку и реализацию финансовой политики России, составление и исполнение федерального бюджета, осуществляет разработку других проектов законов по финансовым и связанным с ними вопросам, утверждает постановления, издает распоряжения, обеспечивающие реализацию финансового законодательства. Оно определяет задачи, функции федеральных органов исполнительной власти, их права и обязанности, в том числе конкретный круг вопросов, относящихся к ведению того или иного министерства, входящего в состав Правительства Российской Федерации, по управлению финансами.

Практически во всех странах в составе исполнительной власти действует специальный орган, ответственный за разработку финансовой стратегии и тактики (чаще всего этот орган носит название министерства финансов, но в США отдельные функции, аналогичные функциям Министерства финансов России, выполняют Департамент по Управлению и Бюджету аппарата Президента США и Федеральное казначейство США). Следует иметь в виду, что одинаковые названия соответствующего органа исполнительной власти в разных странах не всегда означают совпадение их функций: например, в одних странах министерство финансов может осуществлять налоговый контроль, в других — пет. Функции финансовых органов различаются не только по странам, но могут меняться в различные исторические периоды.

Так, Министерство финансов России, созданное более 200 лет назад, неоднократно меняло свою структуру и компетенцию. В разные периоды Министерству финансов России (Министерству финансов СССР) подчинялись пограничная служба, железные дороги, Госбанк России и Госбанк СССР.

Современные задачи и функции Министерства финансов Российской Федерации определены в соответствии с Указом Президента Российской Федерации от 09.03.2004 № 314 «О системе и структуре федеральных органов исполнительной власти», которым в рамках административной реформы была предпринята попытка разграничить нормотворческие и правоприменительные функции (надзорные, по управлению имуществом). Нормотворческие функции были закреплены за министерствами, правоприменительные — за федеральными службами и агентствами. В связи с этим некоторые бывшие подразделения Минфина России (Главное управление федерального казначейства, Департамент государственного финансового контроля, Департамент страхового надзора, Комитет финансового мониторинга) были преобразованы в федеральные службы, подведомственные Министерству финансов Российской Федерации (соответственно Федеральное казначейство, Федеральная служба финансово-бюджетного надзора, Федеральная служба страхового надзора). К Минфину России перешли функции разработки налоговой политики, налогового законодательства и осуществления разъяснительной работы по вопросам налогообложения от упраздненного Министерства Российской Федерации по налогам и сборам, а функции контроля за соблюдением налогового законодательства — Федеральной налоговой службе, также подведомственной Минфину России.

Современные задачи и функции Министерства финансов Российской Федерации определены в соответствии с Указом Президента Российской Федерации от 09.03.2004 № 314 «О системе и структуре федеральных органов исполнительной власти. Таким образом, в настоящее время Министерству финансов Российской Федерации подведомственны три федеральные службы: Федеральная налоговая служба, Федеральное казначейство, Федеральная служба финансово-бюджетного надзора.

Минфин России - этот государственный орган исполнительной власти, обеспечивает проведение единой финансовой, бюджетной и налоговой политики в России и координирует деятельность в этой сфере других федеральных органов исполнительной власти.

Осуществляя свои функции, Минфин России взаимодействует с другими органами исполнительной власти – федеральными, органами субъектов Федерации, органами местного самоуправления, а также общественными объединениями и иными организациями.

Министерство финансов РФ возглавляет министр, назначаемый на должность и освобождаемый от нее Президентом РФ по представлению Председателя Правительства РФ. Министр несет персональную ответственность за выполнение возложенных на министерство задач и осуществлением им своих функций. Министр имеет 16 заместителей назначаемых на должность и освобождаемых от нее Правительством РФ.

Следует также отметить, что Минфину России разрешено иметь в составе центрального аппарата департаменты по основным направлениям деятельности и федеральные службы. В состав департаментов включаются отделы.

| Федеральные службы | Федеральной налоговой службы |

| Федерального казначейства | |

| Федеральной службы финансово-бюджетного надзора | |

| Структурные подразделения | Департамент управления делами и контроля |

| Департамента бюджетной политики и методологии | |

| Департамент налоговой и таможенно-тарифной политики | |

| Департамент государственного долга и государственных финансовых активов | |

| Департамент финансовой политики | |

| Департамент межбюджетных отношений | |

| Департамент регулирования бухгалтерского учета, финансовой отчетности и аудиторской деятельности | |

| Правовой департамент | |

| Административный департамент | |

| Департамент бюджетной политики в отраслях социальной сферы и науки Министерства финансов Российской Федерации | |

| Департамент бюджетной политики в сфере государственного управления, судебной системы, государственной гражданской службы | |

| Департамент долгосрочного стратегического планирования Министерства финансов Российской Федерации | |

| Департамент организации составления и исполнения федерального бюджета | |

| Департамент международных финансовых отношений | |

| Департамент бюджетной политики в сфере транспорта, дорожного хозяйства, природопользования и агропромышленного комплекса Министерства финансов Российской Федерации | |

| Департамент бюджетной политики в сфере инноваций, промышленности гражданского назначения, энергетики, связи и частно-государственного партнерства Министерства финансов Российской Федерации |

Основные функции Минфина РФ в соответствии с Постановлением Правительства РФ:

Министерство финансов Российской Федерации (Минфин России) является федеральным органом исполнительной власти, осуществляющим функции:

по выработке государственной политики и нормативно-правовому регулированию в сфере бюджетной, налоговой, страховой, валютной, банковской деятельности, микрофинансовой деятельности, финансовых рынков, государственного долга, аудиторской деятельности, бухгалтерского учета и бухгалтерской отчетности, производства, переработки и обращения драгоценных металлов и драгоценных камней, таможенных платежей, определения таможенной стоимости товаров,

формирования и инвестирования средств пенсионных накоплений, в том числе включенных в выплатной резерв,

организации и проведения лотерей, азартных игр, производства и реализации защищенной от подделок полиграфической продукции,

финансового обеспечения государственной службы,

государственного регулирования деятельности негосударственных пенсионных фондов, управляющих компаний, специализированных депозитариев и актуариев по негосударственному пенсионному обеспечению, обязательному пенсионному страхованию и профессиональному пенсионному страхованию, бюро кредитных историй

разрабатывает во взаимодействии с Центральным банком Российской Федерации основные направления развития финансового рынка.

осуществляет координацию и контроль деятельности находящихся в его ведении Федеральной налоговой службы, Федеральной службы финансово-бюджетного надзора и Федерального казначейства

вносит в Правительство Российской Федерации проекты федеральных законов, нормативных правовых актов Президента Российской Федерации и Правительства Российской Федерации и другие документы, по которым требуется решение Правительства Российской Федерации, по вопросам, относящимся к установленной сфере ведения Министерства и к сферам ведения подведомственных ему федеральных служб, а также проект плана работы и прогнозные показатели деятельности Министерства;

принимает такие нормативные правовые акты как порядок формирования отчетности об исполнении федерального бюджета, бюджетов государственных внебюджетных фондов, бюджетов бюджетной системы Российской Федерации и консолидированного бюджета Российской Федерации; порядок ведения сводной бюджетной росписи федерального бюджета; порядок ведения Единого государственного реестра юридических лиц; др.

осуществляет составление проекта федерального бюджета; утверждение и ведение сводной бюджетной росписи федерального бюджета; определение порядка применения бюджетной классификации Российской Федерации; представление в Правительство Российской Федерации отчетности об исполнении федерального бюджета и консолидированного бюджета Российской Федерации; ведение государственной долговой книги Российской Федерации; выполнение функций эмитента государственных ценных бумаг Российской Федерации; и т.д.

в установленном законодательством Российской Федерации порядке размещает заказы и заключает государственные контракты, а также иные гражданско-правовые договоры на поставки товаров, выполнение работ, оказание услуг для нужд Министерства, а также на проведение научно-исследовательских работ для иных государственных нужд в установленной сфере деятельности;

(в ред. Постановления Правительства РФ от 27.01.2009 N 43)

обобщает практику применения законодательства Российской Федерации и проводит анализ реализации государственной политики в установленной сфере деятельности;

осуществляет функции главного распорядителя и получателя средств федерального бюджета, предусмотренных на содержание Министерства и реализацию возложенных на Министерство функций;

прочие функции.

Среди основных функций Минфина России в соответствии с указанными задачами можно назвать:

* разработку проектов законов по вопросам развития бюджетной системы, основ бюджетного процесса, разграничения бюджетных полномочий между Российской Федерацией, ее субъектами и органами местного самоуправления;

• разработку проектов законов в области налогообложения, а также форм документов, учета и отчетности, связанных с их реализацией;

• разработку проекта закона о федеральном бюджете и организацию его исполнения, составление отчетности об исполнении федерального бюджета и консолидированного бюджета Российской Федерации;

• координацию бюджетной и денежно-кредитной политики;

• управление государственным долгом Российской Федерации и эмиссию государственных ценных бумаг от имени Российской Федерации;

• ведение книги учета государственных долгов и регистрации миссии государственных ценных бумаг субъектов РФ и муниципальных образований;

• разработку нормативных актов в области бухгалтерского учета и составления финансовой отчетности.

Большую роль в оперативном управлении финансами, учете и контроле (предварительном и текущем) играют органы Федерального казначейства.

Содержание процесса управления финансами раскрывается в следующих функциональных элементах, к которым относятся:

1. Финансовое планирование и прогнозирование используются для научного обоснования текущего и перспективного развития экономики, изменений в конкретном периоде темпов роста ее отдельных отраслей и субъектов хозяйствования, обеспечивают необходимый предварительный контроль за образованием и использованием финансовых ресурсов.

2. Финансовый контроль представляет собой особую сферу деятельности органов государственной власти, органов местного самоуправления и финансовых служб организаций по сбору и анализу информации о действительном финансовом состоянии управляемого объекта и эффективности принятых управленческих решений.

Необходимость финансового планирования как особой сферы плановой деятельности обусловлена относительной самостоятельностью движения денежных средств по отношению к материально-вещественным элементам производства.

Его специфика состоит в том, что объектом планирования выступает финансовая деятельность формирование и использование финансовых ресурсов субъектов хозяйствования, органов государственной власти, органов местного самоуправления. Соответственно субъектами финансового планирования являются органы государственной власти и местного самоуправления, коммерческие и некоммерческие организации.

В ходе планирования финансовых ресурсов и финансовой деятельности устанавливаются параметры финансовой системы, величина и источники финансовых ресурсов, направления их расходования, степень соответствия денежных доходов, накоплений и поступлений затратам, уровень дефицитности ресурсов.

При этом информационной базой для финансового планирования являются прогнозы социально-экономического развития (страны, региона, муниципального образования), программы, бизнес-планы, бизнес-проекты. В то же время в процессе финансового планирования вносятся предложения по уточнению пропорций и темпов развития отраслей, территорий, организаций, их отдельных подразделений, принимаются меры к устранению выявляемых диспропорций.

Следовательно, финансовое планирование создает условия для реализации финансовой политики государства. Посредством финансового планирования намечаются пропорции распределения финансовых ресурсов и их планомерного использования на цели, обеспечивающие стабильность экономики, определяются соотношение между объемом и темпами роста ВВП и консолидированного бюджета страны, между объемом финансовых ресурсов, остающихся в распоряжении субъектов хозяйствования, и перераспределяемых средств. При помощи финансового планирования государство определяет потребность в финансовых ресурсах, необходимых для решения задач, предусматриваемых прогнозами социально-экономического развития страны, и устанавливает источники их покрытия; намечает количественные параметры формирования и использования бюджетов разных уровней, государственных внебюджетных фондов; создает предпосылки для обеспечения стабильности в масштабах государства.

Финансовое планирование представляет собой совокупность мероприятий, проводимых органами государственной власти и местного самоуправления, коммерческими и некомерческими организациями по планомерному формированию и использованию денежных доходов, накоплений, поступлений в соответствии с целями и задачами, поставленными в прогнозах социально-экономического развития, бизнес-планах, документах, определяющих финансовую политику.

Цель финансового планирования -обеспечение финансовыми ресурсами (по объему, направлениям использования, объектам, во времени) воспроизводственных процессов в соответствии с прогнозами социально-экономического развития, бизнес-планами и с учетом рыночной конъюнктуры, тенденций развития.

Задачи, решаемые в процессе финансового планирования, сложны и многообразны, они обусловлены особенностями формирования и использования финансовых ресурсов. В этом процессе на всех уровнях должны обеспечиваться взаимная балансовая увязка доходов и расходов субъектов хозяйствования и субъектов власти, показателей производственных планов и прогнозов социально-экономического развития, соблюдение плановых пропорций между движением материальных и финансовых ресурсов.

К основным задачам финансового планирования можно отнести:

1) определение объема финансовых ресурсов по каждому источнику поступлений и общего объема финансовых ресурсов субъектов власти и субъектов хозяйствования;

2) определение объема и направлений использования финансовых ресурсов, установление приоритетов в расходовании средств;

3) обеспечение сбалансированности материальных и финансовых ресурсов, экономного и эффективного использования финансовых ресурсов;

4) создание условий для укрепления устойчивости организаций, а также бюджетов, формируемых органами государственной власти и местного самоуправления, бюджетов государственных внебюджетных фондов;

5) определение экономически обоснованного размера финансовых резервов, что позволяет предупреждать возникновение диспропорций при переходе от перспективного к текущему планированию, от прогнозов — к планам, а также маневрировать ресурсами.

Финансовое планирование охватывает ряд этапов:

1) анализ выполнения финансового плана в предыдущих и текущем плановых периодах;

2) расчет плановых показателей - числовых величин, выражающих конкретные задания по формированию и использованию финансовых ресурсов.;

3) составление финансового плана как документа - документ, обязательный для исполнения,

который соответственно подлежит утверждению уполномоченным органом или должностным лицом..

Финансовое планирование представляет собой составную часть народнохозяйственного планирования, базируется на макроэкономических показателях прогноза социально-экономического развития и направлено на координацию деятельности всех органов финансовой системы. Относительная обособленность ее отдельных звеньев предопределяет необходимость разработки системы финансовых планов, отражающих:

— особенности форм и методов образования и использования денежных фондов;

— отраслевое и территориальное перераспределение финансовых ресурсов.

Цель и задачи финансового планирования реализуются на основе использования распределительной функции финансов, позволяющей устанавливать научно обоснованные пропорции при определении источников и планировании объемов финансовых ресурсов, направлений их использования.

Данные пропорции находят выражение в конкретных финансовых показателях, объединяемых субъектами финансового планирования в единый документ — финансовый план. Необходимость расчета плановых финансовых показателей и составления финансовых планов связана с тем, что натуральные показатели не отражают экономической эффективности заданий бизнес-планов и социально-экономических прогнозов, не позволяют определить затраты на производство ВВП на всех уровнях хозяйственной деятельности, а также охарактеризовать все процессы производства, распределения и потребления. Решить эти задачи могут только показатели, полученные в процессе финансового планирования. Таким образом, его результатом являются составление и принятие финансовых планов, разработка и утверждение финансовых разделов целевых программ, бизнес-планов, бизнес- проектов. Результатом финансового планирования являются составление и принятие финансовых планов, разработка и утверждение финансовых разделов целевых программ, бизнес-планов, бизнес- проектов.

Финансовый план — это документ, представляющий собой систему взаимоувязанных финансовых показателей, отражающих предполагаемый объем поступления и использования финансовых ресурсов на планируемый период.

Финансовые планы служат инструментом экономической проверки внутренней сбалансированности и взаимоувязки материально-вещественных, трудовых и стоимостных показателей различных планов и прогнозов, оценки их экономической эффективности.

Центральное место в системе финансовых планов принадлежит бюджетному плану, в котором отражаются движение бюджетного фонда, формы и методы его образования и использования, структура доходов и расходов.

В целях обеспечения преемственности и предсказуемости бюджетных проектировок, создания правовой основы для заключения многолетних государственных контрактов, формирования среднесрочных ориентиров для бизнеса осуществляется переход всех бюджетов бюджетной системы Российской Федерации к среднесрочному финансовому планированию; федеральный бюджет и бюджеты государственных внебюджетных фондов Российской Федерации формируются и утверждаются на 3-летний период.

В 2007 году федеральный бюджет и бюджеты государственных внебюджетных фондов Российской Федерации впервые были приняты на 2008 год и на плановый период 2009 и 2010 годов, что позволило заложить основу для формирования в 2008 году бюджетных проектировок на 2009 - 2011 годы в формате "скользящей трехлетки". Многие субъекты Российской Федерации и муниципальные образования также утвердили свои первые 3-летние бюджеты.

Однако дальнейшее совершенствование системы среднесрочного финансового планирования сдерживается, в частности, отсутствием утвержденного Правительством Российской Федерации порядка разработки прогноза социально-экономического развития Российской Федерации.

Финансовые планы внебюджетных фондов (Пенсионный фонд России, Фонд социального страхования, Фонд обязательного медицинского страхования) отражают движение их финансовых ресурсов. В доходной части показываются обязательные и добровольные взносы юридических и физических лиц. Размер страховых взносов установлен в процентах от фонда оплаты труда. Во внебюджетные фонды частично поступают бюджетные средства, при недостатке средств допускается заимствование средств внебюджетных фондов друг от друга. Таким образом, внебюджетные фонды тесно связаны между собой и бюджетным фондом.

Составление финансовых планов страхового фонда необходимо для возмещения потерь в масштабе всего общества, отдельных регионов, муниципальных образований и граждан и учета потребностей всех хозяйствующих субъектов. В доходной части плана отражаются взносы предприятий, организаций, отдельных граждан, поступления средств из других фондов (бюджетного направления), в расходной — возмещение убытков от стихийных бедствий, выплаты страховых сумм страхователям. План образования и использования страхового фонда позволяет более маневренно и эффективно использовать средства.

Важное место в обеспечении пропорциональности и сбалансированности общественного воспроизводства, регулировании денежного обращения занимает Сводный финансовый баланс государства (баланс финансовых ресурсов — БФР), а также балансы доходов и расходов каждого субъекта РФ и муниципальных образований. Эти документы разрабатываются Минэкономразвития России при активном участии Минфина России и других учреждений финансового аппарата. В БФР отражается формирование и использование ресурсов, планируемых в составе бюджетного и внебюджетных фондов, страхового и кредитного фондов, денежных фондов предприятий и организаций, денежных средств граждан. Балансовый метод позволяет выявить дефицит финансовых ресурсов в масштабе страны, субъектов РФ, местных администраций, эффективно и обоснованно перераспределить средства между ними. БФР объединяет в единую систему все финансовые планы, его показатели принимаются за основу при составлении бюджетного, кредитного и других финансовых планов.

Непосредственно с БФР взаимосвязан другой синтетический баланс — баланс денежных доходов и расходов населения (БДДРН). В нем отражается движение денежных ресурсов населения в наличной и безналичной форме: заработная плата, доходы от индивидуальной трудовой деятельности, пенсии и пособия, стипендии, доходы от обмена товарами между группами населения, оплата товаров и услуг, налоги и добровольные взносы, сбережения во вкладах и займах. Этот баланс определяет пропорции между доходами и расходами населения, показывает рост оплаты труда и пенсионного обеспечения, увеличение объемов товарного предложения. В связи с этим БДДРН имеет большое значение для планирования наличного денежного оборота, розничного товарооборота, налоговых поступлений, кредитных ресурсов. Он составляется по стране в целом и субъектам РФ Минэкономразвития России с участием Минфина России, Банка России и других органов финансовой системы.

Показатели финансовых планов являются исходным материалом для анализа финансового положения государства, информационной основой (базой) для перспективного планирования. Система финансовых планов позволяет выявить объективные взаимосвязи и долговременные тенденции изменения структуры источников финансовых ресурсов (доходов физических и юридических лиц), а также факторы, определяющие развитие этих тенденций в будущем. В настоящее время особое внимание уделяется среднесрочному финансовому планированию (на два-три года) в качестве основы для разработки годовых и перспективных бюджетов.

Финансовое прогнозирование представляет собой исследование конкретных перспектив развития финансов субъектов хозяйствования и субъектов власти в будущем, научно обоснованное предположение об объемах и направлениях использования финансовых ресурсов на перспективу.

Прогнозы могут быть средне- (5—10 лет) и долгосрочными (более 10 лет).

К основной цели финансового прогнозирования, осуществляемого для научного обоснования показателей финансовых планов и способствующего выработке концепции развития финансов на прогнозируемый период, можно отнести оценку предполагаемого объема финансовых ресурсов и определение предпочтительных вариантов финансового обеспечения деятельности субъектов хозяйствования, органов государственной власти и местного самоуправления.

Задачами финансового прогнозирования являются:

1) увязка материально-вещественных и финансово-стоимостных пропорций на макро- и микроуровнях на перспективу;

2) определение источников формирования и объема финансовых ресурсов субъектов хозяйствования и субъектов власти на прогнозируемый период;

3) обоснование направлений использования финансовых ресурсов субъектами хозяйствования и субъектами власти на прогнозируемый период на основе анализа тенденций и динамики финансовых показателей с учетом воздействующих на них внутренних и внешних факторов;

4) определение и оценка финансовых последствий принимаемых органами государственной власти и местного самоуправления, субъектами хозяйствования решений

Финансовое прогнозирование предшествует стадии составления финансовых планов, оно предназначено для выработки концепции финансовой политики на определенный период развития общества. Прогнозы позволяют органам финансовой системы наметить разные варианты развития и совершенствования финансов, формы и методы реализации финансовой политики.

В процессе финансового прогнозирования для расчета финансовых показателей используются такие специфические методы, как:

1. Математическое моделирование позволяет учесть множество изаимосвязанных факторов, влияющих на показатели финансового прогноза, выбрать из нескольких вариантов проекта прогноза наиболее соответствующий принятой концепции производственного, социально-экономического развития и целям финансовой политики.

2. Эконометрическое прогнозирование основано на принципах экономической теории и статистики: расчет показателей прогноза осуществляется на основе статистических оценочных коэффициентов при одной или нескольких экономических переменных, выступающих в качестве прогнозных факторов; позволяет рассмотреть одновременное изменение нескольких переменных, влияющих на показатели финансового прогноза.

3. Метод экспертных оценок предполагает обобщение и математическую обработку оценок специалистов-экспертов по определенному вопросу.

4. Трендовый метод, предполагающий зависимость некоторых групп доходов и расходов лишь от фактора времени, исходит из постоянных темпов изменений (тренд постоянных темпов роста) или постоянных абсолютных изменений (линейный временной тренд). Недостатком данного метода является игнорирование экономических, демографических и других факторов.

5. Разработка сценариев не всегда исходит из научности и объективности, в них всегда ощущается влияние политических предпочтений, предпочтений отдельных должностных лиц, инвесторов, собственников, но это позволяет оценить последствия реализации тех или иных политических обещаний.

6. Стохастические методы предполагают вероятностный характер как прогноза, так и связи между используемыми данными и прогнозными финансовыми показателями. Вероятность расчета точного финансового прогноза определяется объемом эмпирических данных, используемых при прогнозировании.

Результатом финансового прогнозирования является составление финансового прогноза, который представляет собой систему научно обоснованных предположений о возможных направлениях будущего развития и состоянии финансовой системы, отдельных ее сфер и субъектов финансовых отношений.

Государственный финансовый контроль в Российской Федерации представляет собой совокупность действий и операций по контролю за соблюдением законодательных и нормативных правовых актов, норм, стандартов и правил по использованию государственных средств.

Финансовый контроль — стоимостный контроль, поэтому он имеет место во всех сферах общественного воспроизводства и сопровождает весь процесс движения денежных фондов, включая и стадию оценки финансовых результатов (эффективности). Таким образом, объект финансового контроля — это денежные отношения.

Финансовый контроль служит формой реализации контрольной функции управления; он призван обеспечивать интересы и права как государства, так и всех других экономических субъектов.

Основное содержание финансового контроля раскрывается через его цели, задачи, принципы организации.

Цель финансового контроля заключается в оперативном получении полной и достоверной информации о возможных отклонениях и нарушениях в процессе управления финансами на макро- и микроуровне для своевременного принятия адекватных управленческих решений. Цель финансового контроля реализуется в выполняемых им задачах.

Основными задачами финансового контроля являются:

• обеспечение финансовой безопасности и устойчивости финансовой системы государства;

• выполнение субъектами хозяйствования своих финансовых обязательств, в том числе перед органами государственной власти и органами местного самоуправления;

• обеспечение роста финансовых ресурсов во всех сферах и звеньях финансовой системы, обеспечение их законного, эффективного и рационального использования;

• соблюдение финансовых интересов всех экономических субъектов, усиление их ответственности за результаты своей деятельности;

• предупреждение и пресечение правонарушений в финансовой сфере;

• усиление результативности финансовой политики государства.

Непосредственным предметом финансового контроля являются все стоимостные показатели. К сфере финансового контроля относятся практически все операции, совершаемые с использованием денег. Финансовый контроль способствует:

• сбалансированности между потребностью в финансовых ресурсах и размерами денежных фондов;

• обеспечению своевременности и полноты выполнения финансовых обязательств перед государственным бюджетом;

• выявлению внутренних резервов и возможностей роста финансовых ресурсов;

• обоснованности составления и исполнения бюджетного плана (бюджетный контроль);

• эффективному использованию трудовых, материальных и финансовых ресурсов государственных предприятий и организаций, бюджетных учреждений;

• максимальной мобилизации доходов в бюджеты всех уровней (налоговый контроль).

Таким образом, финансовый контроль решает сложные и многообразные задачи в различных сферах экономической жизни общества.

Финансовый контроль можно рассматривать как совокупность взаимосвязанных элементов, взаимодействующих друг с другом, т. е. как систему. В системе финансового контроля выделяют как основные, так и вспомогательные элементы. В качестве основных элементов финансового контроля выступают: объект и субъект; принципы контроля; информационное, нормативное обеспечение; механизм контроля; ответственность всех участников процесса контроля. К вспомогательным элементам (инфраструктуре) финансового контроля можно отнести финансовое, техническое, кадровое обеспечение контроля и т.п.

В качестве объекта финансового контроля выступают: процессы образования, распределения и использования финансовых ресурсов субъектами хозяйствования и органами государственной власти и местного самоуправления, характеризующиеся системой различных стоимостных показателей (например, выручка от реализации, себестоимость, налоги и др.).

Наиболее важным элементом в системе финансового контроля является субъект контроля. В качестве субъекта финансового контроля выступают специально уполномоченные органы (государственные контрольные органы; структурные подразделения, созданные в субъектах хозяйствования и органах государственной власти и местного самоуправления; негосударственные специализированные организации), а также квалифицированные специалисты, осуществляющие свою контрольную деятельность в соответствии с законодательством. Субъекты контроля являются наиболее важным элементом системы финансового контроля, так как они в соответствии с законодательно установленными полномочиями непосредственно осуществляют контроль и несут ответственность за свои действия.

Процесс целенаправленной деятельности субъектов контроля, или процесс финансового контроля, осуществляется с использованием определенных методов. Под методами финансового контроля понимают конкретные способы осуществления контрольных действий и операций. Внешнее выражение контрольных действий и операций реализуется в определенной форме контроля.

Установленный порядок осуществления контрольных действий и операций составляют процедуры контроля. Последовательность процедур финансового контроля в совокупности с используемыми методами, в свою очередь, определяет механизм финансового контроля.

Как правило, процесс финансового контроля включает следующие основные этапы:

• планирование, которое предполагает определение объекта, целей, задач и форм контроля и формирование набора количественных и качественных показателей, по которым будет производиться оценка реализации финансовых решений;

• проведение контроля, целью которого является сбор оперативных данных, характеризующих состояние объекта контроля, и их предварительная оценка;

• систематизация результатов контроля (обобщение и упорядочение полученной информации по определенным критериям) и составление отчетности;

• реализация результатов, которая предполагает доведение принятых по результатам контроля решений до всех заинтересованных лиц, выработку и проведение мероприятий по устранению выявленных нарушений и недостатков.

Финансовый контроль организуется и проводится на основе определенных принципов. Основополагающие принципы финансового контроля, которые легли в основу организации прежде всего государственного финансового контроля в Российской Федерации, были приняты IX Конгрессом Международной организации высших контрольных органов (ИНТОСАИ) в 1977 г. в городе Лиме (Перу) и нашли свое отражение в Лимской декларации руководящих принципов контроля.

Основными принципами финансового контроля являются следующие:

Принцип законности предусматривает наличие правовой базы, обеспечивающей проведение контроля в соответствии с его целями и задачами.

Независимость органов финансового контроля (организационная, функциональная, финансовая) гарантируется действующим законодательством. Под объективностью понимают отсутствие предвзятости и невмешательство в оперативную деятельность субъекта хозяйствования (контроля), обоснованность выводов по результатам контрольных мероприятий.

Принцип гласности предполагает общедоступность результатов финансового контроля при соблюдении установленных норм и правил, касающихся государственной и коммерческой тайны.

Принцип ответственности предполагает добросовестное отношение сотрудников органов финансового контроля к своим должностным обязанностям. Реализация принципа разграничения функций и полномочий заключается в отсутствии дублирования в деятельности органов финансового контроля.

Принцип системности означает единство правовой базы, установление периодичности в проведении тех или иных финансовых контрольных мероприятий.

Государственный финансовый контроль способствует реализации финансовой политики государства, созданию условий для эффективного использования бюджетных средств. В первую очередь он предусматривает контроль за составлением, рассмотрением, утверждением и исполнением бюджетов всех уровней и внебюджетных фондов, финансовой деятельностью предприятий и учреждений, банков и других финансовых посредников, а также финансовых корпораций. Финансовый контроль со стороны государства за негосударственной сферой экономики касается лишь выполнения денежных обязательств перед государством, включая уплату налогов и других обязательных платежей, соблюдение законности и целесообразности при расходовании бюджетных ассигнований и использовании кредитов, выполнение установленных правительством правил организации денежных расчетов, ведения бухгалтерского учета и отчетности.

В зависимости от субъектов, осуществляющих финансовый контроль,различают следующие его виды: общегосударственный, ведомственный, внутрихозяйственный, общественный, независимый контроль, финансовый мониторинг.

Общегосударственный контроль осуществляют органы государственной власти (Президент РФ и Правительство РФ, Федеральное Собрание РФ, Минфин России и др.). Главная цель такого контроля — обеспечение интересов государства и общества по поступлению доходов, обоснованность, законность, целевое и эффективное расходование государственных средств.

Ведомственный контроль проводят контрольно-ревизионные управления министерств, агентств и служб. Объект контроля — деятельность подведомственных им предприятий, учреждений и организаций.

Внутрихозяйственный (внутрифирменный) контроль осуществляют экономические службы предприятий и организаций. Объект контроля — внутрихозяйственная деятельность: финансовое планирование, денежное хозяйство, уплата налогов и платежей, другие стороны финансово-экономической деятельности.

С развитием общества все более важное значение приобретает общественный контроль неправительственных организаций.

Независимый контроль производится специальными органами — аудиторскими фирмами и службами.

Государственный финансовый контроль проводится органами законодательной и исполнительной власти всех уровней. На федеральном уровне по линии законодательной власти его осуществляет Федеральное Собрание РФ. Парламентский финансовый контроль на всех стадиях бюджетного процесса входит в компетенцию соответствующих комитетов и комиссий. Постоянно действующим органом государственного финансового контроля, образованным Федеральным Собранием РФ и подотчетным ему, является Счетная палата РФ. Ее деятельность направлена на все субъекты хозяйствования, независимо от форм собственности, ведомственной и общественной принадлежности, органы местного самоуправления, общественные организации, если они оперируют средствами федерального бюджета, используют или управляют федеральной собственностью либо если им предоставлены налоговые, таможенные льготы или иные преференции.

По результатам обследований сотрудники Счетной палаты РФ составляют представления и направляют их руководителям проверенных организаций для принятия мер по устранению нарушений, а в случае выявления хищения государственных средств дела передаются в правоохранительные органы. При выявлении нарушений даются обязательные для исполнения предписания. При неоднократных нарушениях, по согласованию с Государственной Думой, может быть принято решение о приостановлении всех видов расчетных операций организации. При этом Счетная палата РФ не наделена правами применения к нарушителям административных мер воздействия.

Важнейшим органом государственного финансового контроля по линии исполнительной власти является Минфин России, на который возложен контроль за формированием и исполнением бюджета, расходованием государственных средств.

Департаментом регулирования государственного финансового контроля, аудиторской деятельности, бухгалтерского учета и отчетности Минфина России была проведена работа по обобщению практики, систематизации накопленных знаний и определению основных направлений развития государственного финансового контроля в правовой сфере, области методологии и методики, организации деятельности и взаимодействия всех органов государственного финансового контроля РФ. Отмечено, что актуальными остаются вопросы координации деятельности органов финансового контроля и уточнения перечня его объектов. Особую значимость имеет разработка единой системы учета и оценки качественных и количественных параметров эффективности государственного финансового контроля и деятельности его органов.

В этой связи в ближайшей перспективе необходимо осуществить следующие мероприятия:

1) доработать и утвердить проект единой концепции государственного финансового контроля;

2) утвердить проект Федерального закона «Об основах государственного финансового контроля в Российской Федерации»;

3) разработать порядок привлечения к административной ответственности должностных лиц за нецелевое использование средств федерального бюджета;

4) внести изменения и дополнения в законодательные и нормативно-правовые акты, регламентирующие осуществление последующего государственного контроля и взаимодействие контрольно-ревизионных органов Минфина России с правоохранительными органами и органами прокуратуры;

5) продолжить разработку программ проверок отдельных вопросов финансово-хозяйственной деятельности организаций и предприятий, в том числе строительной отрасли, федеральных целевых программ социально-экономического развития регионов и т.д.;

6) создать электронную сеть органов государственного финансового контроля, осуществить переход на электронный документооборот, электронную обработку и анализ результатов контрольно-ревизионной деятельности.

В среднесрочной перспективе органам финансового контроля требуется существенно перестроить свою работу по мере перехода на бюджетирование, ориентированное на результат. Оно позволит достаточно четко определять результативность бюджетных расходов, а, следовательно, даст возможность рассчитывать эффективность использования средств. В связи с этим одной из основных задач контрольно-ревизионных органов станет разработка методических материалов по формализации контрольных процедур и оценке эффективности государственных расходов по достигнутым результатам.

Реализация в комплексе всех намеченных мероприятий позволит стать государственному финансовому контролю эффективным элементом процесса управления финансовыми ресурсами страны.

Дата добавления: 2015-09-25; просмотров: 2985;