Расчет продолжительности платежей

В зависимости от порядка расчетов могут быть различные функции. В простейших случаях для расчета можно использовать функцию КПЕР. Функция КПЕР вычисляет количество периодических выплат, необходимых для погашения займа, полученного под определенный процент. Эту же функцию можно использовать для вычисления количества периодических вкладов под определенный процент, необходимых для достижения определенной величины вклада.

Синтаксис функции

КПЕР(А;В;С;D;Е),

где A – процентная ставка за период;

В – выплата, производимая в каждый период и не меняющаяся за все время выплаты;

C – приведенная к текущему моменту стоимость или общая сумма, которая на текущий момент равноценна ряду будущих платежей;

D – требуемое значение будущей стоимости или остатка средств после последней выплаты. Если аргумент опущен, он полагается равным 0 (будущая стоимость займа, например, равна 0 );

E – число 0 или 1, обозначающее, когда должна производиться выплата. 0 или опущен – в конце периода, 1 – в начале периода.

При создании формулы не обязательно указывать все аргументы функции. Вместо отсутствующего аргумента в строке формул должна быть точка с запятой.

Пример 3: необходимо рассчитать количество ежемесячных платежей для погашения займа в 10000 руб., полученного под 10 % годовых, при условии ежемесячной выплаты 200 руб.

Результат вычисления – 42 ежемесячные выплаты.

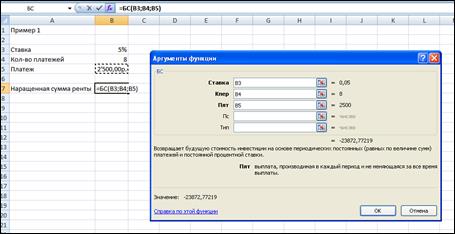

Пример 4: Фирма создает фонд помощи ветеранам труда, вкладывая ежегодно 2500 руб. в банк, выплачивающий 5% годовых (сложных). Какая сумма будет на счету фонда через 8 лет?

Используем функцию БС.

| Наращенная сумма ренты 23872, 77 руб. | |

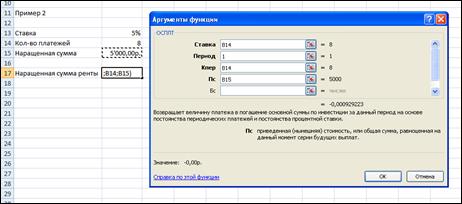

Пример 5: г-н Петров желает накопить за 8 лет 5000 руб., делая ежегодные равные вклады в банк, который выплачивает проценты по годовой ставке i=5% (сложных). Сколько он должен вкладывать каждый раз?

Используем функцию ОСПЛТ

| Периодический платеж -523,61 руб. |

В таблице представлены некоторые функции, которые предназначены для расчетов и анализа ценных бумаг.

| Функция | Описание |

| НАКОПДОХОД | Возвращает накопленный процент по ценным бумагам с периодической выплатой процентов. |

| НАКОПДОХОДПОГАШ | Возвращает накопленный процент по ценным бумагам, проценты по которым выплачиваются в срок погашения. |

| СКИДКА | Возвращает норму скидки для ценных бумаг. |

| ЦЕНА | Возвращает цену за 100 рублей нарицательной стоимости ценных бумаг, по которым производится периодическая выплата процентов. |

| ДОХОД | Возвращает доход от ценных бумаг, по которым производятся периодические выплаты процентов. |

| ДОХОДСКИДКА | Возвращает годовой доход по ценным бумагам, на которые сделана скидка (пример — казначейские чеки). |

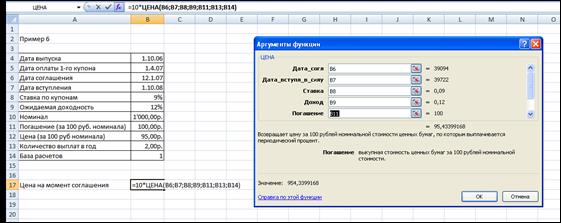

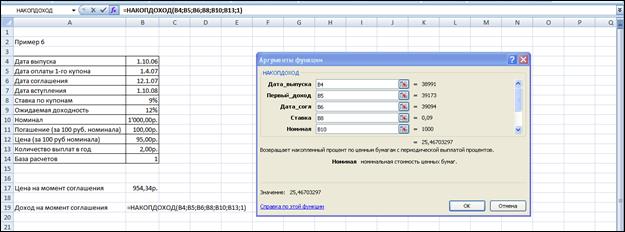

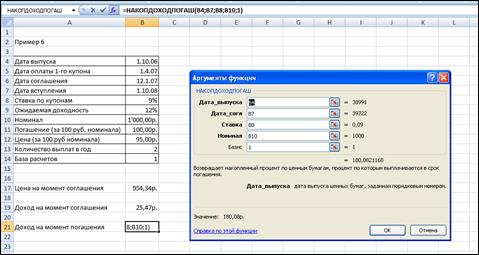

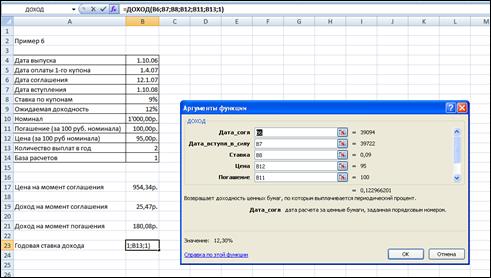

Пример 6: Облигация номиналом 1000 руб. с купонной ставкой 9% была выпущена 01.10.06. Выплаты по купонам производятся раз в полгода. Базис расчетов – 1. Дата первой выплаты по купонам – 01.04.07. Погашение предполагается производить по номиналу 01.10.08. Какой должна быть цена облигации на момент ее приобретения – 12.01.07, если ожидаемая доходность составляет 12%? Каков будет накопленный купонный доход на момент приобретения и на момент погашения? Какова доходность облигации, если она была приобретена за 950 руб.

Замечание: базис – это способ вычисления дня

0 – US 30/360

1 – фактический/фактический

2 – фактический/360

3 - фактический/365

4 – европейский 30/360

Определим цену облигации на момент соглашения (функция ЦЕНА)

Используя функции НАКОПДОХОД и НАКОПДОХОДПОГАШ определим значение накопленного дохода на момент соглашения и момент погашения.

Годовую ставку дохода от операции с облигацией получили, используя функцию ДОХОД.

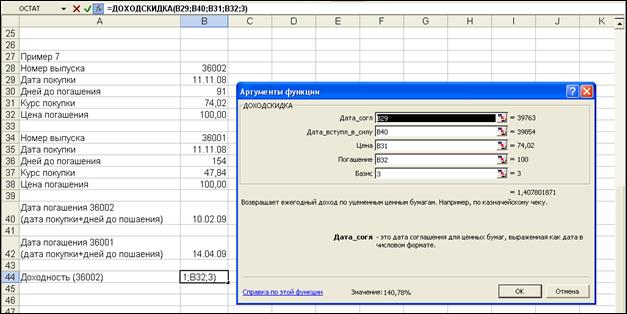

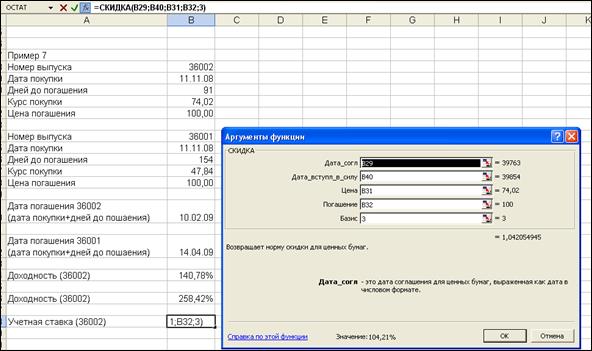

Пример 7: Провести анализ операций по приобретению 11 ноября 2008 г. МКО (г. N-ск) выпусков 36002 и 36001. Средневзвешенные цены равны соответственно 74.02% и 47.84% номинала. Дней до погашения 91 и 154.

Используя имеющиеся данные, можно вычислить две характеристики ценных бумаг: годовую ставку дохода и учетную ставку (ставку дисконта). Именно годовая ставка дохода является той характеристикой, на основании которой обычно принимается решение о покупке ценных бумаг.

Для вычисления требуемых характеристик необходимо знать даты погашения ценных бумаг. Эти даты вычисляются путем сложения «Даты покупки» и «Дней до погашения» (см на рабочем листе ячейки «Дата погашения» для каждого вида ценной бумаги).

Вычисления характеристик ценных бумаг выполнены в предположении, что погашение будет производиться по номиналу. Для определения доходности ценных бумаг используем функцию ДОХОДСКИДКА

Для определения учетной ставки используем функцию СКИДКА.

Дата добавления: 2015-09-18; просмотров: 1118;