Оценка и прогнозирование макроэкономических показателей развития инвестиционного рынка

Изучение макроэкономических показателей развития инвестиционного рынка включает три стадии:

1. Формирование перечня первичных наблюдаемых показателей осуществляется в процессе построения системы мониторинга инвестиционного рынка по следующим разделам:

• основные показатели, определяющие макроэкономическое развитие инвестиционного рынка в целом;

• основные показатели развития рынка капитальных вложений;

• основные показатели развития рынка объектов приватизации;

• основные показатели развития рынка недвижимости;

• основные показатели развития фондового рынка;

• основные показатели развития денежного рынка.

К основным показателям, характеризующим эффективность проводимой государством инвестиционной политики и инвестиционных вложений по национальной экономике в целом, относятся:

• валовой внутренний продукт;

• произведенный национальный доход;

• объем производства товаров;

• объем произведенной промышленной продукции; объем произведенных услуг;

• чистые налоги на производство и импорт;

• индексы цен на товары;

• индексы цен на услуги;

• расход средств на оплату труда;

• валовая прибыль экономики;

• расходы на конечное национальное потребление;

• валовое национальное накопление.

К основным показателям, характеризующим емкость инвестиционного рынка и его обеспечение, относятся:

• общий объем капитальных вложений;

• объем капитальных вложений по объектам производственного назначения;

• объем строительно-монтажных работ;

• объем финансирования капитальных вложений за счет бюджетных средств, в том числе за счет средств федерального бюджета;

• ввод в действие основных фондов всего, в том числе по объекта производственного назначения;

• сумма начисленной амортизации по всем отраслям;

• индекс цен по капитальным вложениям, в том числе по строительно-монтажным работам;

• долговременные кредитные вложения в экономику.

К основным показателям, отражающим состояние рынка недвижимости и основных фондов, относятся:

• количество действующих бирж и компаний, реализующих недвижимость;

• количество зарегистрированных сделок по купле-продаженедвижимости;

• объем реализованных основных фондов, в том числе жилой площади;

• объем предложений по продаже основных фондов, в том числе жилой площади.

К основным показателям, характеризующим состояние рынка ценных бумаг, относятся:

• количество лицензированных фондовых бирж;

• количество заключенных биржевых сделок;

• объем проданных ценных бумаг, в том числе акций предприятий, облигаций органов государственной власти и управления;

• объем выпущенных ценных бумаг, в том числе акций предприятий и организаций.

К основным показателям, характеризующим состояние денежного рынка, относятся:

• объем продажи денежных ресурсов, в том числе депозитов, коммерческих кредитов, межбанковских кредитов;

• объем поступления страховых взносов;

• сумма страховых выплат;

• сумма вкладов населения;

• ставка Центрального банка России за пользование межбанковскими кредитами.

Приведенные выше характеристики состояния инвестиционного рынка страны в целом и его отдельных сегментов являются абсолютными показателями (наблюдаемыми, регистрируемыми). Большая их часть содержится в государственной статистической отчетности или данных, публикуемых экономическими органами и ведомствами страны.

На основании абсолютных данных статистики и показателей наблюдения рассчитываются относительные показатели эффективности инвестиционной деятельности и состояния инвестиционного рынка по национальной экономике. Такими показателями могут быть следующие.

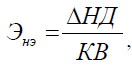

Коэффициент экономической эффективности инвестиций по национальной экономике в целом Энэ, определяемый по формуле

где Δ НД - прирост национального дохода страны;

KB - объем капитальных вложений в развитие экономики страны.

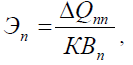

Коэффициент эффективности капитальных вложений в объекты производственного назначения Эп определяется по формуле

где Δ Qnn - прирост объема производства промышленной продукции;

КВп - капитальные вложения в объекты производственного назначения.

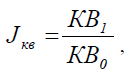

Темп роста капитальных вложений в развитие национальной экономики Jкв определяется по формуле

где KB1 - капитальные вложения в анализируемом году (периоде); КВ0 - капитальные вложения в году (периоде) сравнения.

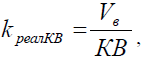

Коэффициент реализации капитальных вложений kреалКВ рассчитывается по формуле

где VB - ввод в действие основных фондов; KB - капитальные вложения.

Темп роста долгосрочных кредитов в развитие национальной экономики Jкp рассчитывается по формуле

где Крд1 - сумма долгосрочных кредитов в развитие экономики в анализируемом году; Крд2 - сумма долгосрочных кредитов в развитие экономики в году сравнения.

Соотношение собственных и заемных средств в финансировании капитальных вложений предприятиями и организациями kсз рассчитывается по формуле

где Дс - собственные средства финансирования капитальных вложений за счет амортизационных отчислений и прибыли предприятий и организаций на инвестиционные цели;

Д3 - заемные средства предприятий и организаций на цели инвестирования. Каждый из приведенных показателей несет свою смысловую экономическую нагрузку. Между общим состоянием экономики страны и состоянием ее инвестиционного рынка существует непосредственная связь и взаимная обусловленность. Поэтому анализ, оценка и прогнозирование инвестиционного рынка предполагают изучение общего состояния и развития национальной экономики. Из теории развития макроэкономических процессов известно, что с той или иной периодичностью и интенсивностью экономика проходит фазы кризиса, депрессии, оживления и подъема.

2. Анализ текущей конъюнктуры инвестиционного рынка базируется на системе аналитических показателей, характеризующих этот рынок в целом и отдельные рынки, входящие в его состав. Перечень таких аналитических показателей инвестор определяет с учетом целей и направлений своей инвестиционной деятельности (строятся показатели динамики, индексы, коэффициенты соотношения, коэффициенты эластичности).

При анализе конъюнктуры инвестиционного рынка важно выявить общую динамику и связь с фазами циклического развития экономики:

Кризис является наиболее яркой фазой изменения циклического развития экономики. Первые признаки наступающего кризиса проявляются в инвестиционной сфере. Сужение объемов производства вынуждает производителей сокращать объемы инвестиций. Эта фаза вызывает ослабление конъюнктуры инвестиционного рынка.

Депрессия характеризует застой в экономике, частичное снижение или полную остановку производства многих видов продукции. Фаза депрессии приводит к банкротству многих предприятий в сфере производства и торговли. Эта фаза вызывает резкий конъюнктурный спад на инвестиционном рынке.

Оживление начинается, как правило, с некоторого увеличения объема спроса, прежде всего на инвестиционные товары, способствующие обновлению основного капитала, а, следовательно, росту реальных инвестиций. Постепенно восстанавливается предкризисный объем инвестиционной деятельности и начинается подъем конъюнктуры инвестиционного рынка.

Подъем представляет собой наиболее благоприятную фазу каждого цикла экономического развития. Для этой фазы характерно всеобщее обновление основного капитала, в первую очередь, оборудования, вызывающее соответствующий рост объема инвестиционной деятельности. Подъем в экономике предопределяет конъюнктурный бум на инвестиционном рынке.

Ускорение научно-технического прогресса приводит к сокращению продолжительности циклов экономического развития.

3. Исследование предстоящих изменений факторов и условий, влияющих на развитие инвестиционного рынка, и разработка прогноза этого развития завершают процесс макроэкономического изучения рынка. Информационной базой для такого изучения являются различные государственные программы развития отдельных сфер экономики и Российской Федерации в целом.

Особую роль в прогнозных исследованиях, связанных с развитием инвестиционного рынка РФ, играет рассмотрение следующих условий и факторов в предстоящем периоде:

• намечаемая динамика валового внутреннего продукта, национального дохода и объема производства промышленной продукции;

• изменение доли национального дохода, расходуемого на накопление;

• развитие приватизационных процессов;

• изменение налогового регулирования инвестиционной и других видов предпринимательской деятельности;

• изменение учетной ставки Центрального банка и условий получения краткосрочных и долгосрочных кредитов;

• развитие фондового рынка.

Макроэкономическое исследование развития инвестиционного рынка служит основой для дальнейшей оценки и прогнозирования инвестиционной привлекательности отраслей экономики и отдельных регионов.

Дата добавления: 2015-09-11; просмотров: 1215;