Одночасна рівновага на товарному та грошовому ринках

1. Модель IS-LM

Модель IS-LM була запропонована Дж. Хіксом і на сьогодні є панівною інтерпретацією теорії Кейнса. Макроекономічні процеси у моделі показані через взаємодію товарного і грошового ринків. Складовими моделі IS-LM є крива IS та крива LM. Крива IS ("інвестиції-заощадження") відображає умови рівноваги між попитом і пропозицією на ринку товарів та послуг. Крива LM ("ліквідність-гроші") відбиває умови рівноваги між попитом на запаси грошових коштів і пропозицією грошей. Оскільки процентна ставка впливає як на інвестиції, так і на попит на гроші, ця змінна пов'язує обидві частини моделі IS-LM. Взаємодія ринків товарів та грошей визначає рівноважний рівень доходу в економіці. Зв'язок між ринками не є очевидним, якщо розглядати модель IS-LM в алгебраїчному вигляді, тому звичайно функціонування моделі ілюструється за допомогою графіків.

Модель IS-LM будується для короткострокового періоду, тобто грунтується на припущенні про постійний рівень цін. Це означає, що всі змінні в моделі вимірюються в реальних одиницях. Таким чином, модель IS-М є моделлю загальноекономічної рівноваги товарного і грошового ринків, якій аналізуються фактори, що визначають рівень доходу в економіці при фіксованих цінах.

2. Ринок товарів і крива IS

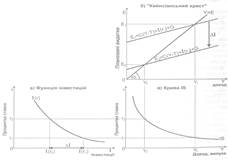

Крива IS відбиває взаємозв'язок між процентною ставкою і рівнем доходу, який виникає при рівновазі на товарному ринку. Використаємо функції попиту на інвестиції і графік "кейнсіанського хреста" для визначення того, яким чином змінюється рівноважний доход при зміні процентної ставки.

Відомо, що процентна ставка являє собою витрати, що виникають при отриманні кредиту для фінансування інвестицій. За інших рівних умов чим вища ставка процента (г), тим нижчий рівень планових інвестицій (І). Таку залежність відтворює графік інвестиційної функції. Зменшення інвестиційних видатків скорочує заплановані сукупні витрати (Е) в економіці зсуває графік планових витрат донизу, що, в свою чергу, скорочує рівноважний рівень доходу (У). Ця залежність показана на графіку "кейнсіанськон хреста". Аналогічним чином зміна процентної ставки впливає і на рівень споживання: її зростання сприяє зменшенню споживчого попиту і, відповідно, сукупних витрат. Отже, існує сталий зв'язок між процентною ставкою (г) і доходом (У): при підвищенні ставки рівень доходу в економіці зменшується. Крива IS узагальнює цей неґативний зв'язок і тому має від'ємний нахил.

Таким чином, крива IS — це графічна інтерпретація залежності між процентною ставкою і рівнем доходу, яка з'являється в результаті взаємодії функції інвестицій і "кейнсіанського хреста". При заданій ставці процента кожній точці кривої IS відповідає певний рівень доходу. Оскільки "кейнсіанський хрест" визначає рівноважний рівень доходу, при якому заплановані витрати економічних агентів дорівнюють їхнім фактичним витратам і, відповідно, встановлюється рівність між плановими й фактичними інвестиціями та заощадженнями в економіці, то IS є кривою рівноваги на ринку товарів. Товарний ринок може досягти рівноважного стану шляхом зміни або Y, або г, або обох змінних разом. Причому, чим менший доход (У), тим вищою має бути ставка процента (г), щоб досягнути точки рівноваги.

Крива IS будується на основі певних передумов і, зокрема, припускає, що очікуваний використовуваний доход, державні видатки і податки фіксовані. Але зміна державних витрат чи рівня податків впливає на обсяг попиту на товари та послуги в економіці, наслідком чого є зміна рівня доходу. Зростання державних закупок або зменшення податків збільшують сукупний попит в економіці і викликають зсув кривої планових витрат угору. В результаті цього при будь-якій заданій процентній ставці встановлюється вищий рівноважний рівень доходу. В графічній інтерпретації скорочення податків (Т) і збільшення державних видатків (G) пересувають криву IS праворуч вгору. Аналогічним чином зменшення G та зростання Т зсувають криву IS ліворуч вниз. Отже, Т і G є екзогенними змінними, які визначають положення кривої IS.

Мал. 2. Зсув кривої IS.

Крива IS характеризує всі комбінації доходу (У) та процентної ставк (г), які одночасно відповідають тотожності доходу, функції споживання та функції інвестицій:

Y= C(Y-T)+I(r)+G.

Розглянемо окремий випадок, коли функції споживання та інвестицій лінійними. Тоді їх можна показати так:

C = a+b*(Y-T); I=c – d*r,

де a, b, c, d - позитивні параметри. Ввівши наведені функції у тотожність доходів Y=C+I+G, отримаємо:

Y = [a+b*(Y-T)]+(c-d*r)+G.

Рівняння кривої IS відносно У має вигляд:

Це рівняння описує криву IS алгебраїчно. Крива IS графічно відображує його для будь-яких комбінацій У і г при фіксованих значеннях G і Т. Коефіцієнт  характеризує кут нахилу кривої IS, знак "мінус" перед коефіцієнтом засвідчує обернену залежність між доходом і процентною ставкою. При високій чутливості інвестицій до процентної ставки d — велике і доход (У) також чутливий до коливань процентної ставки (г). У даному випадку невеликі зміни г ведуть до значних змін У: крива IS — відносно полога. І навпаки, якщо d - мале, доход мало чутливий до змін ставки процента. За такої ситуації значні зміни г супроводжуються невеликими змінами У: крива IS - відносно крута. Нахил кривої IS визначається також граничною схильністю до споживання (Ь). Якщо зростає Ь, зростає і значення мультиплікатора, тому більшим стає вплив інвестиційних видатків на доход, і пологіший вигляд має крива IS.

характеризує кут нахилу кривої IS, знак "мінус" перед коефіцієнтом засвідчує обернену залежність між доходом і процентною ставкою. При високій чутливості інвестицій до процентної ставки d — велике і доход (У) також чутливий до коливань процентної ставки (г). У даному випадку невеликі зміни г ведуть до значних змін У: крива IS — відносно полога. І навпаки, якщо d - мале, доход мало чутливий до змін ставки процента. За такої ситуації значні зміни г супроводжуються невеликими змінами У: крива IS - відносно крута. Нахил кривої IS визначається також граничною схильністю до споживання (Ь). Якщо зростає Ь, зростає і значення мультиплікатора, тому більшим стає вплив інвестиційних видатків на доход, і пологіший вигляд має крива IS.

Під впливом збільшення державних видатків (G) або зменшення податків (Т) крива IS зсувається праворуч. Зсув кривої IS визначають коефіцієнти - мультиплікатор державних витрат і податковий мультиплікатор, відповідно. Зростання граничної схильності до споживання (Ь) збільшує кожний з мультиплікаторів, отже, призводить до більшого зсуву кривої IS внаслідок фіскальних заходів. Результатом цього є вищий рівноважний рівень доходу.

3. Грошовий ринок і крива LM

Крива LM виводиться на основі моделі грошового ринку і відображує співвідношення між рівнем доходу і процентною ставкою, яке виникає при рівновазі на ринку грошових коштів.

Розглянемо модель грошового ринку (мал. 4). Згадаємо, що, згідно, з цією моделлю, пропозиція грошей є екзогенною змінною, яка фіксована.

Попит на гроші є спадною функцією ставки процента для даного рівня доходу. Відомо, що попит на реальні грошові залишки визначається не лише процентною ставкою, а й обсягом доходу в економіці. Зростання доходу викликає зростання попиту на гроші - крива L(r,Y) зсувається праворуч вгору. Щоб урівноважити грошовий ринок, ставка процента також має зрости. Отже, при фіксованій пропозиції грошей вищий доход веде до вищої процентної ставки, яка забезпечує рівновагу грошового ринку. Цю залежність між доходом та рівноважною процентною ставкою відображає крива LM.

Мал. 5. Побудова кривої LM.

Зв'язок, який встановлюється між рівнем доходу і рівноважною процентною ставкою при заданій пропозиції грошей, є позитивним. Через це крива LM має позитивний нахил. Отже, крива LM — це графічна інтерпретація залежності між доходом (Y) і ставкою процента (г), яка існує при рівновазі на грошовому ринку. В усіх точках кривої LM попит на гроші дорівнює їхній пропозиції.

На грошовому ринку рівноважна ставка процента залежить як від попиту на гроші, так і від пропозиції грошей: зменшення пропозиції грошей збільшує рівноважну процентну ставку при даній величині доходу. Тому скорочення пропозиції грошей пересуває криву LM ліворуч вгору. Аналогічним чином збільшення пропозиції грошей при будь-якому заданому рівні доходу призводить до зменшення процентної ставки, яка врівноважує грошовий ринок. Внаслідок цього крива LM зсувається праворуч вниз. Отже, пропозиція грошей (M/P)S є екзогенною змінною, яка визначає положення кривої LM.

Мал. 6. Зсув кривої LM.

Крива LM відображає можливі комбінації доходу і процентної ставкі які виникають на врівноваженому грошовому ринку. Рівновага на грошовом ринку описується рівнянням:

де k, h — параметри, більші від нуля. Згадаємо, що k визначає чутливісі попиту на гроші до доходу, a h — до ставки процента. Рівняння кривої LМ можна отримати через рішення рівняння рівноважного грошового ринк відносно г та Y.

Рівняння кривої LM має вигляд:

Наведене рівняння описують криву LM алгебраїчно. Рівняння кривої LM відносно ставки процента відображає процентну ставку (г), яка забезпечу рівновагу грошового ринку при будь-яких значеннях Y та М/Р. Коефіцією k/h визначає кут нахилу кривої LM. Якщо попит на гроші мало чутливий до доходу, тоді k — мале, коли попит на гроші чутливий до динаміки процентне ставки, тоді h — велике. За таких умов зростання попиту на гроші внаслідок збільшення доходу потребує незначних змін процентної ставки, щоб урівноважити грошовий ринок: крива LM є пологою. У випадку, коли h -мале, a k - велике, крива LM має крутий вигляд.

Коефіцієнт 1/h показує зсув кривої LM. Зміна реальних запасів грошей (М/Р) веде до протилежного зсуву кривої LM: збільшення пропозиції грошей (М) при кожному заданому рівні цін (Р) зсуває криву LM праворуч.

4. Рівновага в моделі IS-LM у короткостроковому періоді

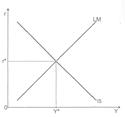

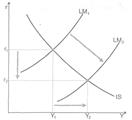

Крива IS визначає всі можливі види співвідношень доходу (У) та процентної ставки (г), які відповідають рівновазі на товарному ринку, але не показує, при якому саме сполученні У та г ринок товарів буде стабілізований. Аналогічним чином крива LM при будь-яких заданих М та Р не показує, яка саме комбінація г та У фактично забезпечить рівновагу грошового ринку. Але якщо ми сполучимо криві IS та LM у рамках однієї моделі (мал. 8), то побачимо, що при заданих М та Р існує лише єдина комбінація У та г, яка одночасно забезпечує встановлення рівноваги на ринках товарів і грошей, а саме У* та г*. Отже, рівновага в економіці визначається кривими IS та LM, взятими разом.

Розглянемо модель IS-LM.

Внутрішні змінні моделі: доход (У), споживання (С), інвестиції (І), процентна ставка (г).

Зовнішні змінні моделі: державні видатки (G), пропозиція грошей (М), податки (Т), податкова ставка (t), рівень цін (Р).

Емпіричні коефіцієнти a, b, с, d, k, h позитивні й відносно стабільні.

Модель IS-LM досліджується в короткостроковому періоді, коли економіка не перебуває у стані повної зайнятості ресурсів, рівень цін (Р) — фіксований, а ставка процента (г) і доход (У) — змінюються. Оскільки P=const, то номінальні і реальні значенні всіх змінних моделі збігаються. Точка перетину кривих IS та LM — точка рівноваги А — визначає доход Y=Y* і процентну ставку г=г*, які забезпечують рівновагу як товарного, так і грошового ринків при заданих значеннях екзогенних змінних моделі.

Алгебраїчне рівноважний обсяг доходу (У) можна знайти через підстановку значення процентної ставки (г) із рівняння LM в рівняння IS і рішення останнього відносно У:

При фіксованому рівні цін (Р) рівноважне значення доходу (У*) буде єдиним. Рівноважне значення процентної ставки (г*) можна знайти шляхої підстановки рівноважного значення У у рівняння IS або LM та рішення його відносно г.

Згідно моделі IS-LM, економічна система сягає стану рівноваги, колі фактичні видатки дорівнюють плановим, а попит на реальні грошові кошті дорівнює пропозиції грошей.

Модель IS-LM використовується для аналізу впливу короткострокових змін макроекономічної політики на рівноважний рівень доходу в економіці. За допомогою моделі IS-LM можна показати, як зовнішні змінні моделі (державні видатки, пропозиція грошей, податки тощо) визначають і внутрішні змінні (насамперед процентну ставку і доход). Модель дає змогу також продемонструвати, яким чином впливають на економічну систему шоки, викликані зміною ситуації на товарному і грошовому ринках.

5. Бюджетно-податкова політика в моделі IS-LM

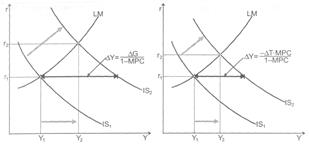

Застосування бюджетно-податкової політики в моделі IS-LM з фіксованими цінами спричиняє зміну рівня доходу і процентної ставки. Розглянемо, яким чином діє механізм бюджетно-податкової политики.

Припустімо, що держава впроваджує стимулювальну бюджетно-податкову політику за постійної пропозиції грошей. Якщо в економії зростають державні видатки, то при кожній заданій процентній ставці такі заходи в політиці мають збільшити рівень доходу на ΔУ = ΔG / (1 – МРС). Якщо скорочуються податки, то при кожній заданій процентній ставці рівен доходу має збільшитись на ΔУ = ΔТ*МРС/(1 - МРС). Зростання доходу сприяє підвищенню попиту на гроші, оскільки в економіці провадиться більша кількість операцій. Збільшення попиту на гроші при незмінній пропозиції грошей викликає зростання процентної ставки. У свою чергу, це підвищення процентної ставки знижує рівень планових інвестицій і приватного споживання, що частково зменшує рівень доходу. Отже, стимулювальна бюджетно-податкова політика зсуває криву IS праворуч вгору вздовж кривої LM і призводить до зростання процентної ставки та рівня доходів. Але внаслідок зростання процентної ставки відбувається витіснення інвестицій: мультиплікатор державних видатків та податковий мультиплікатор повністю "спрацювати" не можуть. Спричинене зростанням ставки процента зменшення планових інвестицій, яке частково елімінує вплив стимулювальної бюджетно-податкової політики на економіку, отримало назву ефекту витіснення.

Таким чином, згідно моделі IS-LM, ефект витіснення зменшує дієвість стимулювальної бюджетно-податкової політики. Тому в моделі IS-LM мультиплікативне розширення доходу виявляється меншим, ніж у кейнсіанській моделі доходів і витрат (модель "кейнсіанського хреста").

Протилежним чином на економіку впливає обмежувальна бюджетно-податкова політика. У цьому випадку відбувається зсув кривої IS ліворуч вниз, що, відповідно, знижує процентну ставку та рівень доходу в економічній системі. З іншого боку, зменшення процентної ставки стимулює планові інвестиції, що певною мірою компенсує негативний вплив обмежувальної бюджетно-податкової політики на доход.

Мал. 9. Стимулювальна бюджетно-податкова політика.

6. Грошово-кредитна політика в моделі IS-LM

Грошово-кредитна політика в моделі IS-LM впливає на рівень доходу через зміну процентних ставок. Коливання пропозиції грошей і відповідна зміна процентної ставки стимулюють або обмежують інвестиції в економіку і таким чином спричиняють коливання сукупного попиту.

Розглянемо механізм впливу на економічну систему стимулювальної грошово-кредитної політики. В короткостроковій моделі зростання пропозиції грошей (М) підвищує їхні реальні запаси (М/Р), оскільки рівень цін (Р) не змінюється. За даного рівня доходу зростання реальних запасів грошових коштів веде до падіння процентної ставки, тому крива LM пересувається праворуч вниз уздовж кривої IS. За зниження процентних ставок зменшуються витрати, пов'язані з фінансуванням інвестицій. Фірми реаґують на це підвищенням планових інвестицій, що збільшує обсяг виробництва в економіці. Таким чином, зсув кривої LM і зменшення рівноважної процентної ставки супроводжується зростанням рівноважного доходу. Як уже відомо, описаний механізм, через який зміни в пропозиції грошей впливають економічну систему, отримав назву кейнсіанського передатного механзму грошово-кредитної політики.

Застосування стимулювальної грошово-кредитної політики дає змогу забезпечити короткострокове економічне зростання без ефекту витіснення. Обмежувальна грошово-кредитна політика в короткостроковому періоді призводить до зменшення реального обсягу виробництва. В умовах зменшення пропозиції грошей відбувається зсув кривої LM ліворуч вгору. Згідно з кейнсіанським передатним механізмом, це збільшує ставку процента. Її зростання викликає скорочення планових інвестицій і, відповідно, зменшує рівноважний рівень доходу в економіці.

Мал. 10. Сутимулювальна грошово-кредитна політика.

7. Відносна ефективність макроекономічної політики у моделі IS-LM

Відносну ефективність грошово-кредитної та бюджетно-податкової політики з погляду їхнього впливу на рівноважний рівень доходу визначають параметри моделі IS-LM: чутливість попиту на гроші та інвестицій до процентної ставки.

Відносна ефективність стимулювальної бюджетно-податкової політики залежить від розміру ефекту витіснення. Якщо ефект витіснення інвестицій менший за ефект зростання доходу, то, за інших рівних умов, бюджетно-податкова політика ефективна. Стимулювальна бюджетно-податкова політика відносно неефективна, якщо ефект витіснення інвестицій перевищує ефект зростання доходу.

Ефект витіснення відносно незначний у двох випадках: коли інвестиції мало чутливі до підвищення процентної ставки, тобто d — мале, або якщо попит на гроші високо чутливий до процентної ставки, тобто h - велике (мал. 11). При невисокій чутливості інвестицій до ставки процента навіть значне зростання її внаслідок фіскальних заходів спричинить невелике витіснення інвестицій, і тому загальне зростання доходу буде суттєвим. Графічно цю ситуацію відображає крутіша крива IS. Якщо інвестиції взагалі не чутливі до ставки процента, крива IS - вертикальна. Це означає, що коливання процентної ставки зовсім не впливає на плановані інвестиції, і при її зростанні інвестиції не зменшуються. В цій ситуації ефект витіснення відсутній, і бюджетно-податкова політика "спрацьовує" повністю. У випадку, коли попит на гроші високо чутливий до ставки процента, достатньо незначного її зростання, щоб урівноважити грошовий ринок при зростанні попиту на гроші. Оскільки підвищення процентної ставки невелике, то й витіснення інвестицій буде відносно малим, а зростання доходу - суттєвим. Графічно ця ситуація характеризується пологішою кривою LM.

Мал. 11. Ефективна фіскальна політика. Мал. 12. Неефективна фіскальна політика.

І навпаки, ефект витіснення е значним, коли інвестиції мають високу чутливість до зміни процентної ставки, тобто d — велике, а попит на гроші - мало чутливий до неї, тобто h — мале (мал. 12). У першому випадку навіть незначне підвищення процентної ставки спричинить значне падіння інвестицій, і тому загальне збільшення доходу буде невеликим. Графічно цій ситуації відповідає пологіша крива IS. У ситуації невисокої чутливості попиту на гроші до процентної ставки врівноваження ринку грошей потребує значного підвищення процентної ставки, що призводить до великого витіснення інвестицій та незначного зростання доходу. Графічно цю ситуацію відображає крутіша крива LM.

Таким чином, стимулювальна бюджетно-податкова політика найефективніша у, випадку сполучення відносно крутої або вертикальної кривої IS і відносно пологої кривої LM. У протилежному випадку, коли сполучаються відносно полога крива IS і відносно крута крива LM, спостерігається мінімальна ефективність стимулювальної бюджетно-податкової політики.

Міра ефективності стимулювальної грошово-кредитної політики визначається заохочувальним впливом зниження ставки процента на інвестиі зростання яких призводить до зростання доходу в економіці.

Стимулювальна грошово-кредитна політика є ефективною, якщо інвестиції високо чутливі до процентної ставки, тобто d - велике, а попит на гроші ма чутливий до неї, тобто h — мале (мал. 13). У випадку високої чутливост до г навіть незначне зниження процентної ставки внаслідок збільшення пропозиції грошей спричиняє суттєве зростання інвестицій і, відповіді доходу. Графічно ця ситуація характеризується пологішою кривою IS. При малій чутливості попиту на гроші до процентної ставки зростання пропозиції грошей супроводжується значним падінням цієї ставки і призводить до суттєвого зростання інвестицій та збільшення доходу в економіці. Графічно такій ситуації відповідає крутіша крива LM. У випадку, коли попит на гроші чутливий до ставки процента і залежить лише від доходу, крива LM має вертикальний вигляд. Це означає, що стимулювальна грошово-кредитна політика справляє значний вплив на зменшення ставки процента і відповідне збільшення рівноважного рівня доходу.

Стимулювальна грошово-кредитна політика е відносно неефективно коли, по-перше, інвестиції мало чутливі до процентної ставки, тобто d мале; по-друге, попит на гроші високо чутливий до цієї ставки, тобто h велике (мал. 14).

Мал. 13. Ефективна монетарна політика. Мал. 14. Неефективна монетарна політика.

У першому випадку зростання доходу буде незначні навіть за умови великого збільшення пропозиції грошей і суттєвого зниження ставки процента. Графічно таку ситуацію відображає крутіша крива IS. У другому випадку, при зростанні пропозиції грошей, грошовий ринок має врівноважуватися при незначній зміні ставки процента. Таке зниженя процентної ставки недостатнє для значного підвищення інвестицій. Графічно ця ситуація характеризується пологішою кривою LM. При дуже низькому значенні ставки процента альтернативна вартість зберігання грошей — мінімальна, і попит на гроші цілковито еластичний відносно процентної ставки. Внаслідок цього зростання пропозиції грошей не може змінити процентну ставку, і рівновага на грошовому ринку встановлюється при одній і тій же ставці. В економіці складається ситуація "пастки ліквідності" - крива LM є горизонтальною, і грошово-кредитна політика не здатна впливати на інвестиції та доход.

Отже, стимулювальна грошово-кредитна політика найефективніша при сполученні відносно крутої або вертикальної кривої LM і відносно пологої кривої IS. І навпаки, ефективність стимулювальної грошово-кредитної політики мінімальна у випадку, коли сполучаються відносно полога або горизонтальна крива LM і відносно крута крива IS.

Порівнюючи ефективність бюджетно-податкової та грошово-кредитної політики у моделі IS-LM, можна зробити такі загальні висновки щодо застосування окремих видів політик у короткостроковому періоді:

- Бюджетно-податкова політика ефективніша за грошово-кредитну політику, якщо d - мале, a h - велике. Тоді фіскальні заходи мають більший вплив на рівень доходу. Причина цього - у незначному ефекті витіснення інвестицій.

- Грошово-кредитна політика більш дієва, ніж бюджетне-податкова політика, якщо h - мале, a d - велике, тобто коли бюджетно-податкова політика несуттєво впливає на рівень доходу. В цьому випадку крива LM - крута, і при малому h зміна пропозиції грошей має значний вплив

на рівноважний рівень доходу.

8. Зовнішні шоки у моделі IS-LM (самостійно)

9. Гнучкість цін у моделі IS-LM(самостійно)

| <== предыдущая лекция | | | следующая лекция ==> |

| Доходи населення, їхні види і джерела формування. | | | Механізм зовнішньоекономічної діяльності |

Дата добавления: 2015-11-12; просмотров: 1708;