Деньги и их функции

«Мы используем деньги, освобождаясь от них, отдав их другим людям, в то время как другие вещи используются путем их приобретения»

А.Смит

Деньги играют исключительную роль в экономике. С их помощью осуществляется кругооборот товаров и ресурсов, поэтому рынок невозможен без денег, без денежного обращения. По вопросу происхождения денег существуют две главные концепции: рационалистическая и эволюционная.

Рационалистическая концепция объясняет происхождение денег соглашением между людьми, в соответствии с которым правительство ввело деньги для облегчения и всестороннего развития товарооборота.

Эволюционная концепция отрицает решающую роль правительства в изобретении денег. В соответствие с этой концепцией деньги появились в результате длительного развития обмена, когда из огромного количества товаров, выделился особый товар, выполняющий роль денег. Правительство той или иной страны просто присвоило себе исключительное право на эмиссию (производство, изготовление) денег.

На данный момент не существует единого подхода к определению категории денег. Наиболее распространенным современным определением денег является следующее: деньги – это символ всеобщей покупательной способности, эмитируемый государством.

В соответствии с таким определением деньги не являются товаром и могут иметь чисто символическое существование в виде чисел на особых счетах, транспортировка (перевод) которых возможна по каналам тех или иных информационных технологий.

Деньги выполняют следующие функции: средства обращения, меры стоимости, средства накопления.

Являясь средством обращения, деньги ускоряют товарооборот и способствуют развитию товарного производства. Без денег возможен только натуральный товарообмен, который препятствует развитию товарного производства и консервирует сельскохозяйственный характер национальной экономики.

Выполнение деньгами функции средства обращения невозможно без выполнения деньгами другой функции – меры стоимости. Действительно, чтобы покупать и продавать за деньги, необходимо измерить стоимость товаров в деньгах. Следовательно, деньги являются масштабом цен, подобно тому, как метр является масштабом длины. Цены товаров измеряются в одинаковых денежных единицах, имеющих специфические национальные названия: рубль, евро, доллар и др. Национальные названия денежной единицы представляют собой номинальную стоимость денег. Кроме номинальной, существует и реальная стоимость денег, определяемая издержками их эмиссии (изготовления). Реальная стоимость золотых и серебряных денег очень высока. Но реальная стоимость современных электронных денег – ничтожна, поэтому решающее значение для выполнения деньгами функции меры стоимости имеет номинальная стоимость денег.

Третья функция денег – средство накопления - является негативным побочным эффектом, который препятствует выполнению деньгами первой функции - быть средством обращения - и создает проблемы для сбыта товаров в масштабе национальной экономике. Только с появлением банков удалось нейтрализовать негативный эффект этой функции.

Для расчета количества (массы денег) используется совокупность особого рода показателей – денежных агрегатов. Каждый последующий агрегат, подобно матрешке, включает в себя предыдущий.

Мо - наличные деньги в форме бумажных купюр и монет.

М1 = Мо + безналичные денежные счета, по которым осуществляются платежи.

М2 = М1 + долгосрочные сберегательные счета до востребования и краткосрочные сберегательные вклады.

М3 = М2 + долгосрочные сберегательные вклады, надежные ценные бумаги: векселя, чеки на предъявителя, облигации, акции и др.

М4 = М3 + иностранная валюта (наличная и безналичная), принадлежащая резидентам данной страны.

10.2 Банковская система: понятие и структура

Банковская система – это совокупность кредитно-денежных отношений и обслуживающих их кредитно-финансовых учреждений. Банковская система включает в себя банки и небанковские финансово-кредитные институты (пенсионные фонды, страховые компании и др.).

В настоящее время во всех странах с рыночной экономикой используется 2-х уровневая банковская система. Она состоит из центрального банка и коммерческих банков.

Центральный банк – это некоммерческая организация, которая контролируется государством и выполняет следующие функции:

- эмиссия национальных денежных знаков;

- регулирование величины денежного предложения;

- контроль и регулирование деятельности коммерческих банков;

- предоставление кредитов коммерческим банкам и правительству;

- проведение кредитно-денежной политики;

- расчетно-кассовое обслуживание госбюджета;

- выпуск и погашение государственных ценных бумаг;

- регулирование валютного обращения.

Второй уровень банковской системы – это коммерческие банки, которые представляют собой самостоятельные хозяйствующие субъекты, занимающиеся привлечением и размещением денежных средств.

Коммерческие банки выполняют следующие функции:

- осуществляют прием вкладов;

- предоставляют кредиты юридическим и физическим лицам;

- выполняют операции с ценными бумагами;

- осуществляют расчетное обслуживание предприятий и населения (посредничество в платежах по товарным поставкам, заработной плате, налогам и др. расчетам.);

- осуществляют торгово-комиссионную деятельность (покупка-продажа золота, валюты);

- предоставляют услуги лизинга, трастового управление и др.

Коммерческие банки связаны с центральным банком корреспондентскими счетами, на которых отражены денежные средства коммерческих банков.

Все операции коммерческих банков можно подразделить на пассивные и активные. За счет пассивных операций банк аккумулирует денежные средства. Основным видом пассивных операций является прием вкладов. За пользование деньгами банк платит вкладчикам депозитный процент. С помощью активных операций банк размещает эти денежные средства для получения ссудного процента. Основным видом активных операций является предоставление кредита. Банковская прибыль определяется как разность между суммой процентов, взимаемых с заемщиков, и суммой процентов, выплачиваемых вкладчикам.

Вся величина привлеченных коммерческими банками денежных средств носит название банковских резервов. Банковские резервы подразделяются на обязательные и избыточные резервы. Обязательный резерв предназначен для обеспечения нормальной платежеспособности коммерческого банка. Избыточный резерв – для осуществления его активных операций.

Центральный банк имеет возможности (инструменты) для влияния на величину и структуру банковских резервов, которые являются базисным фактором предложения денег. Предложение денег, предполагает существование рынка денег, или денежного рынка.

10.3 Денежный рынок: понятие и структура

Денежный рынок – это система взаимодействия спроса на деньги и предложения денег. Основными элементами денежного рынка являются спрос на деньги, предложение денег, цена денег (т. е., ставка процента).

Спрос на деньги (MD)– это желание экономических субъектов иметь в своем распоряжении определенное количество платежных средств при определенной ставке процента. В соответствии с кейнсианской теорией спрос на деньги состоит из 3-х составляющих: трансакционный спрос, резервный спрос, спекулятивный спрос.

Трансакционный спрос (спрос на деньги для сделок) – это количество денег, которое желают иметь субъекты экономики для текущих платежей.

Резервный спрос – это количество денег, которое желают иметь субъекты экономики для оперативного осуществления платежей в случае каких-то непредвиденных обстоятельств.

Спекулятивный спрос – это количество денег, которое желают иметь субъекты экономики для спекулятивных операций с ценными бумагами, валютой, недвижимостью и т. п.

Именно спекулятивный спрос задает следующую закономерность спроса на деньги: величина спроса на деньги находится в обратной зависимости от ставки процента (формула 10.1).

Неценовые факторы спроса на деньги выводятся из уравнения обмена (уравнения Фишера):

MV = PQ, (10.1)

которое можно преобразовать как

M = PQ / V (10.2)

где М – масса денег в экономике;

V – скорость обращения денег;

Q – объем национального продукта

Р – уровень цен.

Таким образом, к неценовым факторам спроса на деньги относятся: уровень цен, объем национального продукта, скорость обращения денег.

Если субъекты экономики ожидают увеличения уровня цен и объема национального продукта и снижения скорости обращения денег, то спрос на деньги увеличивается. Кривая спроса на деньги (MD) сдвигается вправо.

Если субъекты экономики ожидают снижения уровня цен, сокращения объема национального продукта и увеличения скорости обращения, то спрос на деньги уменьшается. Кривая спроса на деньги (MD) сдвигается влево.

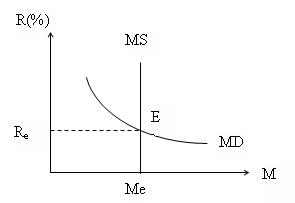

Предложение денег (MS) – это количество денег, которое способна создать банковская система в зависимости от ставки процента. Предложение денег абсолютно неэластично по ставке процента (рисунок 10.1).

К неценовым факторам предложения денег относятся: банковские резервы и норма резервирования. Норма резервирования показывает, какая процентная доля от общей величины банковских резервов должна пойти на формирование обязательных банковских резервов.

Если величина банковских резервов увеличивается, а норма резервирования уменьшается, то предложения денег возрастает. Прямая предложения денег сдвигается вправо. Если величина банковских резервов уменьшается, а норма резервирования увеличивается, то предложение денег снижается. Прямая предложения сдвигается влево.

В результате взаимодействия спроса на деньги и предложения денег формируется равновесная базисная ставка процента (ставка рефинансирования). Она является первичной для рынка ссудного капитала. По этой ставке коммерческие банки и правительство осуществляют займы в центральном банке. Ставка рефинансирования немного ниже ставки депозитного процента, по которой коммерческие банки привлекают денежные ресурсы физических лиц. Ставка рефинансирования значительно ниже ставки ссудного процента на рынке ссудного капитала.

На рисунок 10.1 равновесие на денежном рынке представлено точкой Е. Денежное равновесие имеет следующие параметры:

- равновесную (базисную) ставку процента (Re);

- равновесный объем денежной массы (Ме).

Рисунок 10.1 – Равновесие денежного рынка

Динамика денежного равновесия зависит от неценовых факторов спроса на деньги и предложения денег. Центральный банк может влиять на динамику денежного равновесия посредством эффективного контроля над неценовыми факторами предложения денег. Такой контроль является основой кредитно-денежной политики.

Альтернативой кредитно-денежной политики является фискальная (налогово-бюджетная) политика. Ее понимание предполагает знакомство с финансовой системой страны.

Дата добавления: 2015-11-10; просмотров: 714;