ЛЕКЦИЯ № 7. НАЛОГОВО-БЮДЖЕТНАЯ СИСТЕМА И НАЛОГОВО-БЮДЖЕТНАЯ ПОЛИТИКА

Налогово-бюджетная политика - это воздействие государства на уровень деловой активности посредством изменения государственных расходов и налогообложения.

Налогово-бюджетная политика влияет на уровень национального дохода и, следовательно, на уровень объема производства и занятости, а также на уровень цен; она направлена против нежелательных изменений экономической конъюнктуры, связанных как с безработицей, так и с инфляцией.

Государственный бюджет представляет собой финансовый счет, в котором представлена сумма доходов и расходов государства за определенный период (обычно за год). Государственный бюджет можно рассматривать на стадии его окончательного утверждения законодательной властью как сумму ожидаемых налоговых поступлений и предполагаемых государственных расходов.

Налогово-бюджетный федерализм - разделение полномочий в области налогообложения и расходов между бюджетами разного уровня.

Основным источником поступлений в доходную часть бюджета являются налоги.

Налоги - это обязательные платежи, взимаемые государством с юридических и физических лиц.

Объектом налогообложения называется имущество, на стоимость которого начисляется налог.

Налоговая ставка представляет собой размер налога на единицу обложения.

По способу изъятия налоги подразделяются на прямые и косвенные. Прямые налоги взимаются снепосредственного владельца объекта налогообложения. Примерами прямых налогов могут служить налог на прибыль, налог на наследство и дарения, налог на имущество.

Косвенные налоги, в отличие от прямых, уплачиваются конечным потребителем облагаемого налогом товара, а продавцы играют роль агентов по переводу полученных ими в счет уплаты налога средств государству. Примеры: НДС, налог с продаж, акцизы.

По характеру начисления на объект обложения налоги и, соответственно, налоговые системы подразделяются на прогрессивные, регрессивные и пропорциональные.

При прогрессивном налогообложении ставки налога увеличиваются по мере роста объекта налога.

Регрессивный налог - это налог, который в денежном выражении равен для всех плательщиков, т. е. составляет бульшую часть низкого дохода и меньшую часть высокого дохода. Это, как правило, косвенные налоги: при покупке облагаемого акцизом товара (например, черной икры) государство не может установить, а продавец получить с покупателя с более высоким уровнем дохода сумму по более высокой ставке налога.

Пропорциональный налог - это налог, при котором налоговая ставка остается неизменной, независимо от стоимости объекта обложения.

Система налогообложения в России, закрепляемая Налоговым Кодексом, представляет собой три уровня: федеральный, региональный и местный.

Функции налогов:

1. Фискальная (пополнение доходов казны).

2. Регулирующая (влияние на структуру экономики и поведение экономических субъектов).

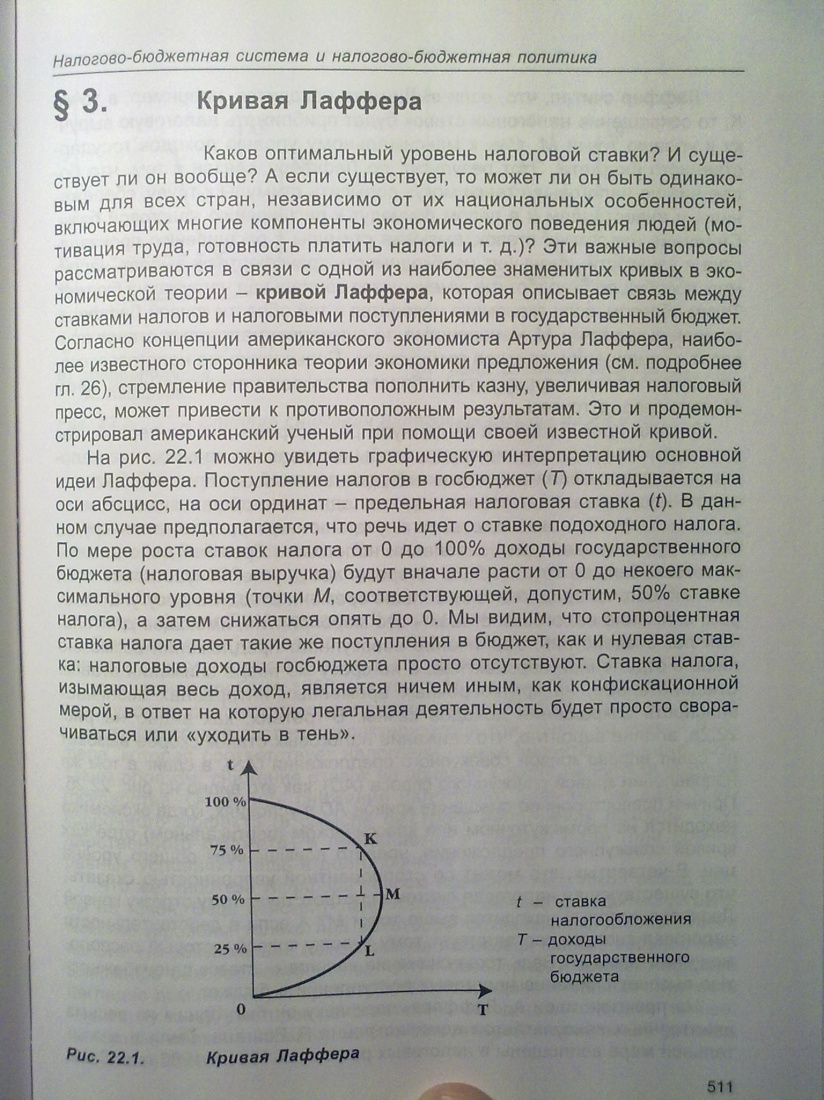

Кривая Лаффера описывает связь между ставками налогов и налоговыми поступлениями в государственный бюджет. В кривой речь идет о подоходном налоге.

Согласно концепции американского экономиста Артура Лаффера, стремление правительства пополнить казну, увеличивая налоговый пресс, может привести к противоположным результатам.

Лаффер считал, что, если экономика находится, например, в точке К, то сокращение налоговых ставок будет приближать налоговую выручку к уровню точки М, т. е. к максимальному уровню доходов государственного бюджета. Этот результат, по Лафферу, связан с тем, что более низкие налоговые ставки могут повысить стимулы к труду, сбережениям и инвестициям и в целом приведут к расширению налоговой базы. Снижение налоговых ставок, вызывая стимулы к расширению производства и занятости, уменьшит необходимость трансфертных выплат, например, пособий по безработице, уменьшится социальная нагрузка на бюджет. Таким образом, если экономика находится в той области кривой Лаффера, которая выше точки М, мероприятия по снижению налоговых ставок приведут к увеличению доходов госбюджета. Повышение же налоговых ставок целесообразно лишь в той области, которая находится ниже точки М, например, в точке L. НА ПРАКТИКЕ КРИВАЯ ПРИМЕНЯЕТСЯ С ТРУДОМ =)))

Снижение налогового бремени не дает краткосрочного эффекта (в смысле быстрого наполнения доходов государственного бюджета) и проявляется в полной мере (при прочих равных условиях) лишь в долгосрочном аспекте.

Дата добавления: 2015-08-11; просмотров: 1383;