Четвертый элемент — налоговая база

Налоговой базой для исчисления суммы ЕНВД признается величина вмененного дохода, исчисляемая как произведение базовой доходности по определенному виду предпринимательской деятельности, исчисленной за налоговой период, и величины физического показателя, характеризующего данный вид деятельности.

Необходимо отметить, что НК РФ предусматривает следующие виды физических показателей:

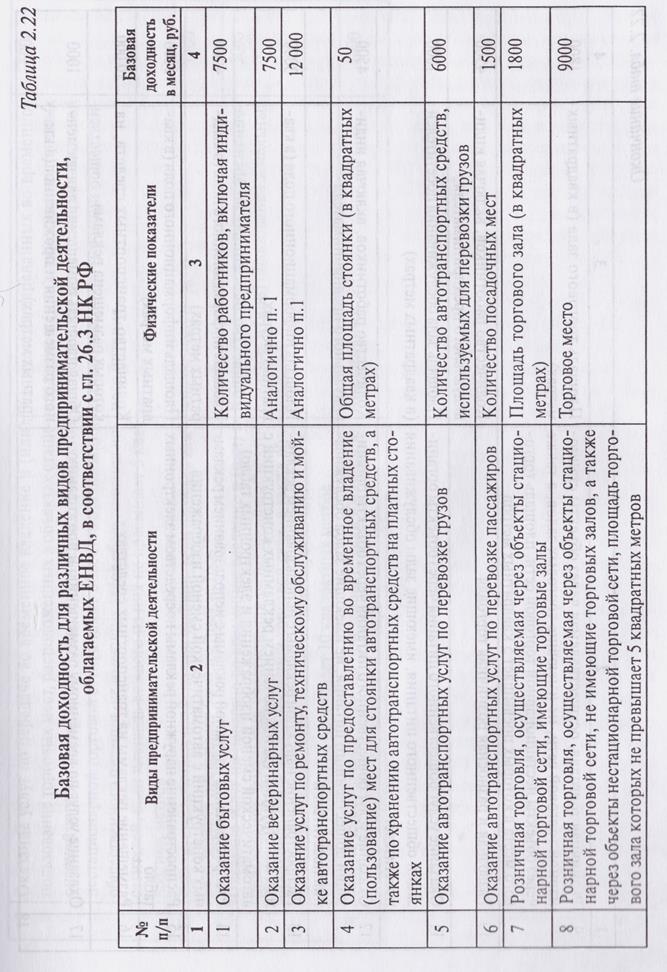

1. Численность работников. Это показатель для таких видов предпринимательской деятельности, как бытовые услуги; ветеринарные услуги; ремонт, техническое обслуживание и мойка автотранспортных средств; разносная торговля (за исключением торговли подакцизными товарами, оружием, меховыми изделиями, изделиями из драгоценных камней).

2. Площадь торгового зала в квадратных метрах — учитывается для розничной торговли, осуществляемой через стационарные точки, имеющие торговые залы, а также для общественного питания.

3. Количество торговых мест — учитывается в отношении таких видов деятельности, как стационарная розничная торговля в точках без торговых залов; нестационарная розничная торговля (за исключением разносной).

4. Количество автомобилей. Это показатель для налогоплательщиков, оказывающих услуги по перевозке грузов.

5. Количество посадочных мест. Данный показатель используется при оказании автотранспортных услуг по перевозке пассажиров.

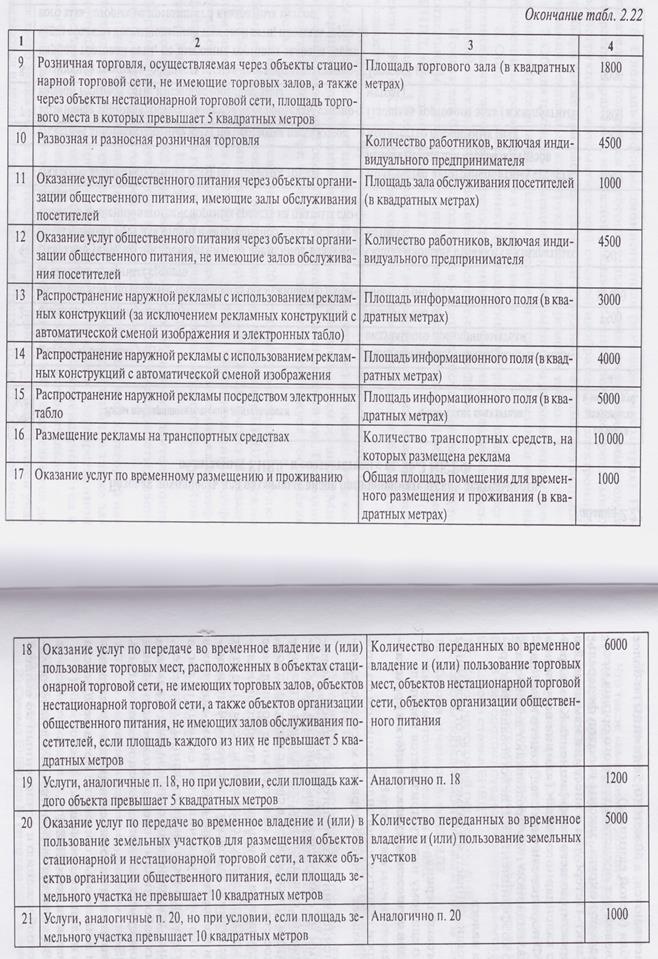

6. Площадь информационного поля (в квадратных метрах). Показатель используется налогоплательщиками, оказывающими услуги по распространению наружной рекламы с использованием рекламных конструкций с автоматической сменой изображения, электронных табло, а также при распространении наружной рекламы без использования рекламных конструкций и электронных табло.

7. Общая площадь помещения для временного размещения и проживания (в квадратных метрах) применяется при оказании услуг по временному размещению и проживанию.

8. Общая площадь стоянки (в квадратных метрах) — при осуществлении деятельности по предоставлению во временное владение (пользование) мест для стоянки автотранспортных средств.

Показатели базовой доходности в месяц для исчисления ЕНВД по отдельным видам предпринимательской деятельности, облагаемой ЕНВД, приведены в табл. 2.22.

Глава 26.3 НК РФ устанавливает два корректирующих коэффициента — К1 и К2, на которые корректируется (умножается) базовая доходность.

Коэффициент К1 (коэффициент-дефлятор) соответствует индексу потребительских цен на товары (работ, услуги) в России. Этот коэффициент устанавливается ежегодно уполномоченным органом (Минэкономразвития России) наследующий календарный год. Ежегодно не позднее 20 ноября коэффициент-дефлятор публикует Российская газета.

Начиная с налоговых периодов 2011 г., базовую доходность по любому виду деятельности, подпадающему под уплату ЕНВД, нужно умножать на коэффициент-дефлятор, равный 1,372 (Приказ Минэкономразвития России от 27.10.2010 г. № 519 «Об установлении коэффициента-дефлятора К1 на 2011 год»). При этом перемножать коэффициенты текущего года и предыдущих лет не нужно (письмо Минфина России от 27.11.2009 г. № 03-11-11/216).

Коэффициент К2 учитывает прочие особенности деятельности фирмы или индивидуального предпринимателя: время работы; сезонность, ассортимент товаров (работ, услуг и т.п.).

Значения коэффициента К2 определяются для всех категорий налогоплательщиков органами местного самоуправления, а также законодательными (представительными) органами государственной власти городов Москвы и Санкт-Петербурга на календарный год и могут быть установлены в пределах от 0,005 до I включительно.

Значения корректирующего коэффициента К2 округляются до третьего знака после запятой. Значения физических показателей указываются в целых единицах. Значения стоимостных показателей менее 50 коп. (0,5 единицы) отбрасываются, а 50 коп. (0,5 единицы) и более округляются до полного рубля (целой единицы).

Если нормативный правовой акт представительного органа местного самоуправления, городского округа, законы городов федерального значения Москвы и Санкт-Петербурга о внесении изменений в действующие значения корректирующего коэффициента К2 не приняты до начала следующего календарного года и (или) не вступили в силу в установленном НК РФ порядке с начала следующего календарного года, то в следующем календарном году продолжают действовать значения корректирующего коэффициента К2, действовавшие в предыдущем календарном году.

Дата добавления: 2015-08-11; просмотров: 813;