Роль інвестиційних сертифікатів і приватизаційних паперів у функціонуванні фінансового ринку

Інвестиційний сертифікат - це цінний папір, який розміщується інвестиційним фондом, інвестиційною компанією, компанією з управління активами пайового інвестиційного фонду та посвідчує право власності інвестора на частку в інвестиційному фонді, взаємному фонді інвестиційної компанії та пайовому інвестиційному фонді. Емітентом інвестиційного сертифіката виступає юридична особа, що його розміщує: інвестиційний фонд, інвестиційна компанія або компанія з управління активами пайового інвестиційного фонду, які відносять до інститутів спільного інвестування (ІСІ). ІСІ провадить діяльність, пов'язану з об'єднанням (залученням) грошових коштів інвесторів з метою отримання прибутку від вкладення їх у цінні папери інших емітентів, корпоративні права та нерухомість.

Цінні папери ІСІ - акції корпоративного інвестиційного фонду та інвестиційні сертифікати пайового інвестиційного фонду. Інвестиційні сертифікати можуть бути іменними чи на пред'явника і містити такі реквізити: фірмове найменування іСі, його місцезнаходження, найменування цінного папера - "Інвестиційний сертифікат" і його порядковий номер, дату випуску, вид інвестиційного сертифіката, його номінальну вартість, ім'я власника, підпис посадової особи, печатку ІСІ.

Кількість проголошених інвестиційних сертифікатів пайового інвестиційного фонду зазначається у проспекті емісії. Проспект емісії цінних паперів ІСІ - це документ, який подається ДКЦПФР компанією з управління активами під час реєстрації емісії інвестиційних сертифікатів пайового інвестиційного фонду або емісії акцій корпоративного інвестиційного фонду. Строк розміщення інвестиційних сертифікатів відкритого та інтервального пайових інвестиційних фондів не обмежується.

Інвестиційні сертифікати можуть надавати його власнику право на отримання доходу у вигляді дивідендів. Дивіденди за інвестиційними сертифікатами відкритого та інтерваль-ного пайового інвестиційних фондів не нараховуються і не сплачуються. Розміщення похідних (деривативів) цінних паперів, базовим активом яких є право на отримання інвестиційних сертифікатів, не допускається.

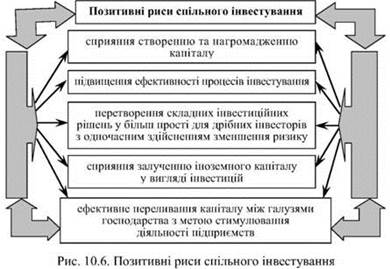

Діяльність ІСІ пов'язана із залученням грошових коштів інвесторів з метою отримання прибутку після вкладення цих коштів. Така діяльність має як позитивні сторони, так і негативні. Основні надбання спільного інвестування представлені на рис. 10.6.

До негативних чинників спільного інвестування можна віднести:

=> недосконалість чинного законодавства щодо цінних паперів;

=> часті випадки некомпетентності працівників інституційних інвесторів, які займаються питаннями спільного інвестування;

=> шахрайські дії керівництва інституційних інвесторів; => непрозорість ринку цінних паперів на перших стадіях розвитку;

=> невизначеність особливостей ведення бухгалтерського обліку, що призводить до перекручення фінансових результатів, подвійного оподаткування доходів від спільного інвестування.

Зазначені недоліки суттєво впливають на фінансову довіру дрібних інвесторів і, відповідно, на розміри коштів, які залучаються. Ліквідність і прозорість цінних паперів дає інвесторам впевненість у правильності свого вибору. Основними напрямами розвитку спільного інвестування є створення надійного захисту прав інвесторів і умов для прозорості та ліквідності ринку цінних паперів. Як видно з наведеного аналізу, ІСІ відіграють важливу роль у функціонуванні фондового ринку України.

Окрему групу цінних паперів представляють приватизаційні цінні папери, які є різновидністю державних цінних паперів, що випускаються в країнах, які здійснюють перехід до ринкової економіки.

Обіг приватизаційних паперів має низку специфічних рис, які представлені на рис. 10.7.

У різних країнах процеси випуску й обігу приватизаційних паперів проходять по-різному. Так, у Росії вони випускаються як ліквідні цінні папери, а в Україні - як неліквідні.

Приватизаційні цінні папери - це цінні папери, які посвідчують право власника на безоплатне одержання у процесі приватизації частки майна державних підприємств, державного житлового фонду, земельного фонду.

Випуск приватизаційних паперів здійснювався НБУ, хоча органом, що приймав рішення про випуск, виступає Кабмін України. Приватизаційні папери підлягали використанню лише з метою обміну їх на акції або документи, що свідчать про право власності на об'єкти приватизації.

Основними видами приватизаційних паперів є:

o майнові сертифікати;

o житлові чеки;

o земельні бони.

Найбільш поширеним видом приватизаційних паперів став приватизаційний майновий сертифікат, який залучався до приватизації центрами сертифікатних аукціонів, довірчими товариствами, інвестиційними фондами та іншими учасниками ринку цінних паперів України. На початкових етапах приватизації майнові сертифікати існували лише у формі безготівкових депозитів - рахунків у відділеннях Ощадного банку України. Відповідно до програм приватизації за приватизаційні сертифікати передбачалося реалізувати близько 70 % майна, що перебуває у власності держави. Близько 30 % реалізувалося з використанням компенсаційних ощадних сертифікатів. Ці сертифікати є іменними цінними паперами, які видавалися громадянам України, що мали рахунки в установах Ощадного банку України, і призначалися для компенсації втрат від інфляції власникам цих коштів.

У перші роки приватизації активну роль приватизаційних паперів на фінансовому ринку виконували житлові чеки - це приватизаційні папери, які одержували громадяни України і використовували для приватизації державного житлового фонду. Житловий чек видавався на безстроковий термін, міг успадковуватися за умови виплати податку на спадщину. Спочатку приватизаційні житлові чеки існували у вигляді приватизаційних депозитних рахунків, які відкривали громадянам України у відділеннях Ощадного банку, але, не отримавши підтримки з боку держави, житлові чеки подальшого поширення не набули і були поступово витіснені з ринку компенсаційними сертифікатами.

Найдорожчими серед приватизаційних паперів мали бути земельні бони, але поряд з житловими чеками ці цінні папери також не "прижилися", навіть не була визначена їх номінальна вартість.

З приватизаційними паперами фінансовим посередникам дозволено проводити:

а) посередницьку діяльність - полягає в обміні приватизаційних паперів на паї та акції і здійснюється посередником від свого імені, за дорученням, за рахунок і на ім'я власника приватизаційних паперів лише на основі відповідної ліцензії;

б) представницьку діяльність - обмін приватизаційних паперів на паї та акції, що здійснюється представником від імені, за рахунок і на ім'я власника цих паперів;

в) комерційну діяльність - здійснюється інвестиційними компаніями і фондами через обмін власних інвестиційних сертифікатів на приватизаційні папери громадян з метою їх акумулювання та подальшого обміну на паї, акції від власного імені, за свій рахунок і на своє ім'я.

Дата добавления: 2015-07-22; просмотров: 768;